Fondi

Cosa sono i fondi comuni di investimento e come funzionano?

Per capire cosa sono i fondi di investimento e come funzionano, dobbiamo conoscere i concetti che sono strettamente legati come gli investimenti: valore patrimoniale netto, quote, società di gestione o depositario, tra gli altri concetti, sono fondamentali.

Fondi comuni di investimento: cosa sono?

I fondi comuni di investimento, noti anche come Organismi di Investimento Collettivo (OIC), sono veicoli di investimento collettivo gestiti da un gestore professionale, ovvero un gruppo di risparmiatori che delegano a gestori professionisti le decisioni di investimento del loro patrimonio.

Questo investimento viene effettuato congiuntamente negli attivi che il team di gestione ritiene appropriati per ottenere il massimo rendimento possibile in base a una strategia di investimento predefinita. In altre parole, ciò che fa un fondo comune di investimento è raccogliere il denaro di molti risparmiatori per investirlo a loro nome.

Con questa definizione di fondo comune di investimento, si tratta di un veicolo formato da un patrimonio, che non ha personalità giuridica, e che è suddiviso in quote.

Quest sono informazioni chiave sui fondi comuni di investimento:

- Sono veicoli di investimento collettivo gestiti da professionisti

- Raccolgono il denaro di molti risparmiatori per investirlo congiuntamente

- L'investimento mira a ottenere il massimo rendimento possibile in base a una strategia predefinita

- Il patrimonio del fondo non ha personalità giuridica e viene suddiviso in quote

- Le quote rappresentano la parte proporzionale di ciascun investitore nel fondo

Chiaramente la natura dei fondi comuni di investimento è essere strumenti che permettono a piccoli risparmiatori di accedere a una gestione professionale del patrimonio, diversificando gli investimenti e perseguendo obiettivi di rendimento in linea con la strategia del fondo.

In cosa investire in fondi comuni?

In fondi comuni di investimento può investire in un ampio universo di attivi: obbligazioni, azioni, derivati, valute, nonché in prodotti non finanziari come immobili o materie prime. Inoltre, può investire in qualsiasi area geografica. Per questo motivo, si afferma che i fondi di investimento sono veicoli già diversificati e adatti a diversificare un portafoglio. Infatti sono composti da una grande quantità di attivi di vario tipo.

Esiste solo una norma di base che limita in cosa può investire un fondo:

- 👉 devono rispettare la filosofia di investimento stabilita.

Ogni fondo nasce con una determinata filosofia di investimento, che guida la distribuzione del portafoglio. Questa distribuzione determina il tipo di attivi in cui investirà, delimitando l'esposizione a specifiche aree geografiche e, soprattutto, il livello di rischio che si assume.

Queste informazioni possono essere facilmente trovate nel documento KIID (Key Investor Information Document).

- In questo articolo troverai:

- il massimo percentuale di reddito fisso/variabile,

- le regioni in cui investe,

- il profilo dell'investitore a cui è destinato il fondo,

- le commissioni applicate e la redditività storica.

Normalmente, il prospetto del fondo, noto anche come dati fondamentali per l'investitore, è disponibile sul sito web della società di gestione. In caso contrario, è possibile consultarlo sul sito ufficiale della CNMV (Commissione Nazionale del Mercato di Valori).

Esistono anche siti specializzati come Morningstar o Citywire che offrono informazioni e ratio utili per confrontare e scegliere un fondo di investimento. L'offerta di fondi sul mercato è così ampia che può risultare difficile scegliere. Se hai bisogno di consigli, un consulente finanziario può aiutarti a creare la strategia giusta per rendere proficui i tuoi risparmi.

Fondi comuni di investimento: elementi principali

Per comprendere i fondi comuni di investimento e come funzionano, è importante conoscere le parti che li compongono.

1.Partecipazioni di un fondo di investimento

Le partecipazioni sono le quote in cui si divide un fondo di investimento. Il numero di partecipazioni non è fisso, ma dipende dalle compravendite effettuate. L'acquisto di partecipazioni è chiamato sottoscrizione, mentre la vendita è nota come rimborso. Le partecipazioni sono valori negoziabili, ma normalmente non vengono scambiate in mercati di valori; è la società di gestione a vendere e riacquistare le partecipazioni.

2. Participo di un fondo di investimento

I partecipanti di un fondo di investimento sono gli investitori che conferiscono il proprio patrimonio a un fondo specifico, diventando partícipes in base alle loro contribuzioni. Ogni partecipante può entrare nel fondo al momento della sua costituzione o successivamente, e può uscire in qualsiasi momento, ottenendo il rimborso dell'investimento.

3. Valore liquidativo di un fondo di investimento

Il valore liquidativo è il prezzo di una partecipazione in una data specifica. Questo valore consente di monitorare l'andamento del fondo. In termini tecnici, il valore liquidativo è il patrimonio totale del fondo diviso per il numero di partecipazioni in circolazione. Ad esempio, se il valore liquidativo è di 100€ e si desidera investire 2.000€, l'investitore acquisirà 20 partecipazioni.

- Valore patrimoniale netto=

- Attività del fondo

- N. di quote in circolazione

Il valore liquidativo viene pubblicato quotidianamente, tenendo conto del prezzo di chiusura dei mercati.

4. Società di gestione di un fondo di investimento

La società di gestione è responsabile della gestione e amministrazione del fondo. Non è proprietaria del fondo; i proprietari sono sempre i partecipanti. La società decide dove investire il patrimonio del fondo, determinando la politica di investimento. Ogni fondo è gestito da una sola società, ma una società può gestire più fondi contemporaneamente. Queste società addebitano una commissione al fondo per la gestione, nota come commissione di gestione.

Le società di gestione sono obbligate a inviare informazioni sui loro fondi alla Consob periodicamente e sono responsabili della registrazione delle partecipazioni dei fondi.

5. Depositario di un fondo di investimento

Il depositario ha il compito di custodire e vigilare sugli attivi del fondo. Può essere una banca, una cassa di risparmio, una società di valori o una cooperativa di credito iscritta alla Consob.

| Il depositario addebita una commissione al fondo per il servizio di deposito, nota anche come commissione di deposito. |

Se il fondo cambia depositario, i partecipanti hanno diritto a ricevere l'intero importo del loro investimento senza commissioni di rimborso.

La distinzione tra gestore e depositario fornisce una protezione aggiuntiva per i partecipanti, evitando conflitti di interesse nella gestione del fondo.

Caratteristiche dei fondi comuni di investimento

È importante conoscere le caratteristiche dei fondi di investimento, che definiscono questo strumento. Le caratteristiche generali includono:

- È un investimento collettivo che unisce il denaro di molti piccoli risparmiatori.

- È gestito da professionisti dedicati a tempo pieno alla gestione del denaro.

- È un investimento diversificato, poiché investe in un portafoglio di valori.

- È un investimento regolato, in Spagna dalla CNMV, e protetto dal Fogain (Fondo di Garanzia di Investimenti).

- Il denaro non è assicurato, salvo nei fondi garantiti.

Tipi di fondi comuni di investimento

A seconda del rischio, della composizione del portafoglio o della politica di remunerazione degli investitori, ad esempio, esistono molti tipi di fondi d'investimento.

Tra le principali tipologie di fondi di investimento che possiamo trovare, possiamo evidenziare le seguenti:

- Fondi del mercato monetario: I fondi del mercato monetario investono in strumenti finanziari a breve termine come obbligazioni governative, certificati di deposito e cambiali finanziarie. Offrono liquidità, sicurezza e rendimenti modesti agli investitori, ma i loro rendimenti potrebbero non tenere il passo con l'inflazione[1][3].

- Fondi a reddito fisso: I fondi a reddito fisso investono principalmente in obbligazioni e titoli di debito. Offrono rendimenti regolari sotto forma di interessi e mirano a preservare il capitale investito. Il rischio dipende dalla qualità creditizia e dalla durata dei titoli in portafoglio.

- Fondi misti: I fondi misti investono in una combinazione di azioni e obbligazioni. La ripartizione tra le due asset class varia a seconda della strategia del fondo. Offrono una diversificazione e un profilo di rischio-rendimento intermedio tra fondi azionari e obbligazionari.

- Fondi azionari: I fondi azionari investono principalmente in azioni di società quotate. Mirano alla crescita del capitale a lungo termine, ma comportano un rischio più elevato a causa della volatilità dei mercati azionari. La performance dipende dalle prospettive delle società in portafoglio.

- Fondi garantiti: I fondi garantiti offrono una protezione del capitale investito a scadenza. Possono avere una componente azionaria per generare rendimenti, ma con un limite massimo alle perdite. Sono adatti a investitori avversi al rischio che cercano una protezione del capitale.

- Fondi di fondi: I fondi di fondi investono in una selezione di altri fondi, offrendo una diversificazione multi-asset e multi-manager. Consentono agli investitori di accedere a una gamma di strategie e stili di gestione attraverso un unico prodotto.

- Hedged Fund: Gli Hedged Fund sono fondi di investimento alternativi che utilizzano strategie di copertura (hedging) per generare rendimenti positivi in qualsiasi condizione di mercato. Possono utilizzare vendite allo scoperto, leva finanziaria e derivati per ridurre il rischio e ottenere rendimenti assoluti.

Un altro modo per definire i fondi d'investimento è il tipo di gestione che svolgono:

- Attiva

- passiva

In quest'ultimo caso si parla di fondi indicizzati o di gestione passiva.

Se volete maggiori informazioni sull'investimento passivo/indicizzato potete leggere il nostro blog 👉 Fondi indicizzati: cosa sono, come funzionano ed esempi.

A questa differenziazione tra tipologie di fondi, se ne possono aggiungere altre in base a ciò che fanno con i dividendi delle azioni in cui investono (fondi ad accumulazione o a distribuzione) o in base allo stile di investimento (value, growth, momentum…).

Infine, è possibile parlare di fondi specializzati per settore e paese, come i fondi immobiliari, tecnologici, globali, emergenti.

Ma la cosa migliore da fare è spiegare come funziona un fondo.

Leggi anche:

👉 Vantaggi dei fondi di investimento

👉 I migliori fondi di investimento

Come funzionano i fondi comuni di investimento?

Il funzionamento di un fondo di investimento è piuttosto semplice. Quando investiamo in un fondo d'investimento, acquistiamo un certo numero di quote in cambio di un capitale che va a finire in un fondo comune. Il capitale comune, ovvero il capitale proveniente dagli investitori che partecipano al fondo, viene investito dalla società di gestione nel mercato azionario. In questo modo si acquisiscono attività di ogni tipo, diversificando il portafoglio del fondo tra titoli a reddito fisso, azionari, misti, ecc.

La performance del fondo d'investimento è calcolata sulla base del rendimento di tutte le attività detenute dal fondo. Periodicamente, i partecipanti al fondo ricevono un rendimento, derivato dalla performance ottenuta dalla gestione del fondo da parte della società di gestione.

Quando l'investitore acquista quote attraverso i contributi che versa, sta comprando una parte del fondo, cioè sta formando un piccolo portafoglio uguale a quello del fondo.

Un fondo comune operativo può aumentare o diminuire di dimensioni per due motivi:

- Afflussi o deflussi di investitori

- Variazioni del valore di mercato delle attività del portafoglio.

Il primo motivo non influenzerà mai l'investimento; semplicemente varierà il prezzo delle quote secondo le sottoscrizioni o i rimborsi. Ciò che influisce sull'investimento e sulla performance dell'investitore è il cambiamento del valore delle attività.

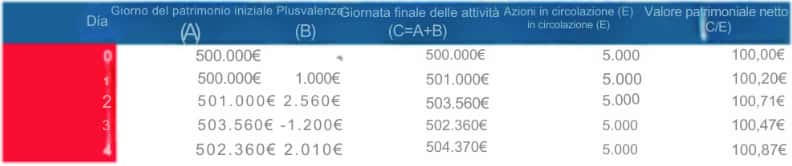

Ora vedremo un esempio di come funziona un fondo di investimento e di come si calcola il nav di un fondo.

Qual è il patrimonio netto del fondo o nav?

Per capirlo meglio, sviluppiamo un esempio di come funziona un fondo di investimento.

Dati:

- Valore di un'unità: 100 euro

- Numero di detentori di quote: 100

- Numero di unità per titolare di unità: 50

Patrimonio del fondo = €100/unità x 100 detentori di quote x 50 quote/titolare di quote = €500.000

Totale unità in circolazione = 100 detentori di quote x 50 unità / detentore di quote = 5.000 unità.

Come influisce l'entrata e l'uscita dei partecipanti su un fondo?

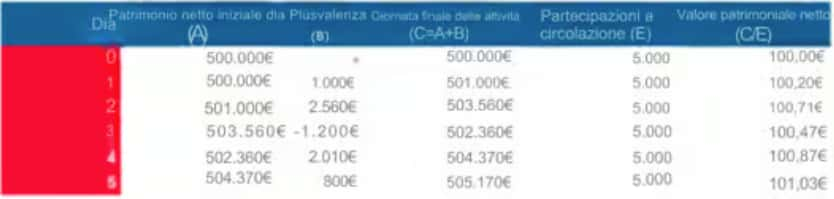

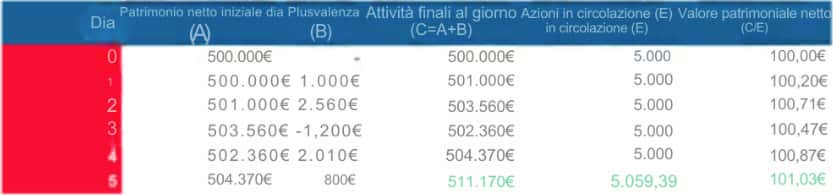

Ora vediamo come l'entrata e l'uscita dei partecipanti influenza il fondo con un esempio. Immaginiamo che un investitore entri nel fondo il 5, con un importo di 6.000 euro. Dobbiamo tenere presente che al momento di fare l'investimento, l'investitore non conosce il numero di quote che acquisterà, poiché questo non sarà noto fino a quando il valore patrimoniale netto del fondo non sarà noto alla fine della giornata.

Ora calcoleremo il valore patrimoniale netto alla fine del giorno 5 per scoprire quante unità l'investitore avrà comprato, e il numero di unità che ora compongono il fondo.

Il valore patrimoniale netto è di 101,03 euro, quindi investendo 6.000 euro si acquisisce:

6.000/$101,03/unità = 59,39 unità

Questo sarà il risultato:

Il patrimonio netto finale al giorno 5 è la somma del patrimonio iniziale (504.370 euro) più le plusvalenze (800 euro) e l'investimento fatto dal nuovo investitore (6.000 euro). Al numero di unità in circolazione il giorno 4 aggiungiamo le unità del nuovo investitore (59,39).

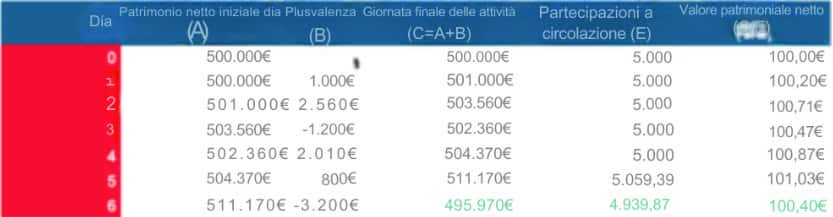

Ora vediamo come viene colpita una redenzione. Se un investitore (uno qualsiasi, indipendentemente dall'età del suo investimento) desidera ritirare 12.000 euro il giorno 6, dobbiamo anche aspettare la fine della giornata per sapere quante unità sta ritirando. Calcoleremo quindi prima il valore patrimoniale netto del fondo comune alla fine del giorno 6:

Valore patrimoniale netto = (511.179 - 3.200)/5.059,39 = 100,40 euro

Il valore patrimoniale netto è di 100,40 €, quindi riscattando 12.000 € venderai:

12.000/$100,40/unità = 119,52 unità

Così come vedi:

Riscattando 12.000 euro, l'investitore ha venduto 119.952 quote e il patrimonio netto del fondo d'investimento si riduce di 12.000 euro.

In questo modo abbiamo visto come il patrimonio di un fondo d'investimento si evolve quando ci sono cambiamenti nella valutazione degli attivi che lo compongono e quando le quote vengono sottoscritte e riscattate.

Qual è il capitale minimo da investire in un fondo di investimento?

Un fondo d'investimento, per sua natura, non ha un capitale minimo da investire. In altre parole, non richiede un capitale minimo, in quanto il suo scopo è quello di accumulare capitale, indipendentemente dal suo ammontare.

Tuttavia, i grandi gestori di fondi, per rendere la gestione più efficiente, richiedono solitamente un capitale minimo di ingresso.

Commissioni o costi di un fondo di investimento

Ci sono dei costi che devono essere sostenuti quando si entra in un fondo comune di investimento, che elencheremo come segue:

- La quota di iscrizione o di iscrizione: contributo versato come primo pagamento. Generalmente è inversamente proporzionale alla dimensione del tuo investimento (più investi, meno paghi) ed è maggiore per i cosiddetti fondi azionari che per i fondi bilanciati. Ci sono anche alcuni fondi che non hanno una quota di iscrizione: sono chiamati fondi a vuoto.

- Le commissioni di gestione dei fondi: è il costo sostenuto dallo sciatore di fondo per la gestione del fondo ed è calcolata su base annuale, ma generalmente viene corrisposta semestralmente, trimestralmente o mensilmente.

- La commissione extra di performance: è una commissione opzionale che alcuni fondi si autoapprovano per ricompensarsi se, grazie alla loro capacità, la performance del fondo supera una certa soglia in base a parametri prestabiliti

È possibile seguire l'andamento dei prezzi delle azioni dei diversi fondi esattamente nello stesso modo in cui è possibile seguire l'andamento delle azioni, ed i prezzi in questione incorporano già l'andamento del fondo. In che modo?

Come consultare le commissioni dei fondi

Ci sono diversi modi per conoscere il costo di un fondo di investimento.

Il primo è quello di recarsi presso la banca in cui avete stipulato il contratto e prendere visione della documentazione; queste informazioni dovrebbero essere sempre visibili e dettagliate. Con la nuova normativa, una volta all'anno dovrebbero inviarvi una notifica con la ripartizione delle spese sostenute nel periodo precedente.

La seconda opzione è quella di cercare su Google il nome del vostro fondo seguito dalla parola Consob e troverete il file del vostro fondo dove troverete una ripartizione dei costi effettivi del vostro fondo.

In terzo luogo, se avete dei dubbi, potete chiedere a noi nei commenti e vi aiuteremo con tutta la ripartizione.

Però tieni conto che le commissioni di un fondo sono importanti, ma non riflettono il suo costo totale.

Infine, per sapere quanto costa un fondo comune di investimento si può utilizzare l'indice di spesa totale (Total Expense Ratio).

A questo riguardo usare un broker trasparente con i costi ci può risparmiare molto stress. Pensiamo alla struttura dei costi di DEGIRO:

- Regolamentato da organismi di alto livello (BaFin e Bundesbank).

- Buon portafoglio di prodotti, con altri prodotti complessi come opzioni e futures per iniziare.

- Servizio clienti in lingua italiana.

Ecco tre motivi molto brevi per cui utilizzare DEGIRO per investire in fondi comuni:

- Costi bassi: DEGIRO offre commissioni competitive e trasparenti, riducendo le spese associate all'investimento in fondi comuni.

- Ampia selezione di fondi: La piattaforma fornisce accesso a una ottima varietà di fondi comuni di investimento, per diversificare il proprio portafoglio e scegliere tra diverse strategie di investimento.

- Facilità d'uso: L'interfaccia intuitiva di DEGIRO rende semplice l'acquisto e la gestione dei fondi comuni, rendendo l'investimento accessibile anche ai principianti.

👉 Vedi anche se DEGIRO è un broker fidabile: Opinioni e recensione di DEGIRO.

Cosa sono i fondi comuni di investimento indicizzati?

Un altro tipo di fondo d'investimento ben noto nel mondo economico e soprattutto nel mondo della borsa e dei mercati finanziari è il fondo comune d'investimento indicizzato o, in altre parole, i fondi indicizzati.

Questo tipo di fondo prende il nome dal fatto che è indicizzato a un indice di mercato azionario, in altre parole, cerca di replicare uno specifico indice di mercato azionario, come l'IBEX 35, l'S&P 500, il Nasdaq, ecc…

In altre parole, stiamo parlando di un fondo a gestione passiva. In altre parole, la società di gestione compone il proprio portafoglio in base all'indice che replica e cerca di replicare la performance dell'indice nel tempo. A seconda dell'andamento dell'indice, la performance del fondo sarà superiore o inferiore.

In conclusione, i fondi di investimento sono strumenti finanziari che si adattano a tutti i profili di investimento. Possiamo definirli istituzioni di intermediazione finanziaria, con il chiaro obiettivo di creare valore attraverso una serie di investimenti. Esistono diversi tipi di fondi, spetta al partecipante e al suo profilo scegliere quello più adatto a lui per completare il suo portafoglio. Se vuoi saperne di più sulle questioni finanziarie visita Rankia Italia e partecipa al nostro blog.

Qual è la tassazione dei fondi di investimento?

Anche se è sconosciuto a molti, il grande vantaggio dei fondi d'investimento, a parte la loro diversificazione, è la possibilità di trasferirsi tra loro senza dover pagare le tasse l'anno successivo nella dichiarazione dei redditi.

Immaginate di investire in azioni e di voler modificare il vostro portafoglio:

- Volete vendere le azioni della società A per comprare quelle della società B.

- Questo cambiamento ha un impatto fiscale, perché dovrete pagare l'imposta sul reddito sulle plusvalenze che avete accumulato con l'azione A.

In particolare, l'erario chiederà il rimborso di una percentuale compresa tra il 19% e il 26% della plusvalenza generata (se ci sono perdite, si possono imputare anche quelle).

Questo non accadrebbe con un fondo comune.

Il trasferimento tra i fondi è esente da imposte. Questo differimento fiscale vi consente di migliorare i vostri profitti a lungo termine, poiché non perdete una parte del vostro investimento a ogni cambio.

Il vantaggio della tassazione dei fondi d'investimento è che si potrebbe passare da un fondo più rischioso a qualsiasi altro fondo con meno rischio in una tale situazione senza dover pagare le tasse. Verresti tassato solo quando vendi il fondo e il denaro diventa parte del tuo saldo del conto all'interno del trader. Qui trovi più dettagli sulla tassazione dei fondi di investimento.

Come posso trasferire i fondi di investimento?

Uno dei dubbi più frequenti di un investitore che ha appena iniziato è come trasferire un fondo comune. La procedura è di solito molto semplice, anche se dipende se si desidera trasferire fondi all'interno del marketer o se il trasferimento è tra diverse entità.

I trasferimenti di solito richiedono dai 3 ai 7 giorni lavorativi, anche se nel caso di trasferimenti tra istituzioni il tempo può essere considerevolmente più lungo. I trasferimenti possono essere totali o parziali, e in entrambi i casi il fondo di destinazione deve soddisfare il patrimonio minimo richiesto come requisito.

Ricordate che questi trasferimenti non influiranno sulla vostra dichiarazione dei redditi.

Fondi comuni di investimento vantaggi e svantaggi

👍 Vantaggi dei fondi comuni di investimento

- Diversificazione: Riduce il rischio investendo in una varietà di attivi.

- Gestione professionale: Decisioni di investimento prese da esperti del settore.

- Accessibilità: Richiesta di investimento iniziale bassa, adatta a molti risparmiatori.

👎 Svantaggi dei fondi comuni di investimento

- Commissioni e costi: Spese che possono erodere i rendimenti.

- Mancanza di controllo: Gli investitori non possono influenzare le decisioni di investimento.

- Rischio di mercato: Il valore delle partecipazioni può fluttuare e non c'è garanzia di rendimento.

Il gestore, inoltre, è tenuto a selezionare titoli, settori del mercato e aree geografiche secondo criteri di diversificazione, riducendo al minimo il rischio.

Cerchi un broker per investire in fondi?

- Regolamentato da organismi di alto livello (BaFin e Bundesbank).

- Buon portafoglio di prodotti, con altri prodotti complessi come opzioni e futures per iniziare.

- Servizio clienti in lingua italiana.

- Piattaforma efficiente.

- Puoi riunire servizi bancari e di trading in un solo conto.

- Operatore solido e quotato in Borsa.

- 4% annuo di interessi sulla liquidità con Prime+.

- PAC a partire da 1 euro.

- Possibilità di investire in frazioni di criptovalute

FAQ

Top brokers

Gli investimenti comportano sempre il rischio di perdita del capitale.

XTB

Il 77% dei conti degli investitori perde denaro con il trading di CFD offerto da questo fornitore.

Il 68 % dei clienti perde denaro nel trading di CFD.

Il 74% dei conti degli investitori perde denaro negoziando CFD con questo fornitore.

Il 75,5% dei conti degli investitori perde denaro con il trading di CFD offerto da questo fornitore.

Top brokers

Gli investimenti comportano sempre il rischio di perdita del capitale.

XTB

Il 77% dei conti degli investitori perde denaro con il trading di CFD offerto da questo fornitore.

Il 68 % dei clienti perde denaro nel trading di CFD.

Il 74% dei conti degli investitori perde denaro negoziando CFD con questo fornitore.

Il 75,5% dei conti degli investitori perde denaro con il trading di CFD offerto da questo fornitore.