ETFs

ETF ad accumulazione o a distribuzione: come differenziarli?

Quando si decide di investire in ETF si può scegliere tra due alternative: ETF a distribuzione o ETF ad accumulazione. La differenza implica orizzonti temporali, tassazione e obiettivi di investimenti diversi.

Gli Exchange Traded Funds (ETF) sono strumenti finanziari che potrebbero essere considerati un ibrido tra le azioni quotate e i fondi comuni di investimento e sono solitamente destinati a replicare un indice. Sono un paniere di azioni di diverse società, materie prime, obbligazioni, o un insieme di tutti questi, che vengono scambiati sul mercato, e sono quindi anche conosciuti come fondi negoziati in borsa. Gli ETF sono titoli negoziabili che hanno un prezzo di mercato associato a loro, il che rende più facile comprarli e venderli in qualsiasi momento della giornata; a differenza dei fondi comuni di investimento dove bisogna aspettare la fine della giornata per scoprire il loro valore patrimoniale netto.

Come menzionato sopra, un ETF può essere composto da azioni di società quotate. Queste società in cui l'ETF investe, come al solito, distribuiscono dividendi ai loro azionisti. In questo articolo spiegheremo i tipi di ETF che esistono a seconda di come vengono trattati i dividendi che ricevono dalle aziende in cui investono.

ETF ad accumulo o a distribuzione: come differenziarli?

La principale differenza tra gli ETF ad accumulazione e gli ETF a distribuzione è che gli ETF ad accumulazione non prevedono la distribuzione di dividendi, mentre gli ETF a distribuzione, al contrario, distribuiscono dividendi in un periodo di tempo stabilito dall'emittente, che di solito è trimestrale, semestrale o annuale.

Quando scegli tra ETF ad accumulazione e a distribuzione, dovresti prima rivedere quali sono i tuoi obiettivi di investimento e cosa intendi ottenere con essi. Per esempio:

- Se desiderate ottenere un afflusso regolare di denaro, potete scegliere la distribuzione ETF, che vi permetterà di ottenere dividendi ogni 3 mesi.

- Se, invece, si preferisce ottenere un rendimento futuro complessivo superiore a quello degli ETF a distribuzione, può essere meglio investire in ETF ad accumulazione, grazie alla possibilità di sfruttare l'interesse composto e quindi aumentare il capitale e i rendimenti senza aumentare i costi.

ETF ad accumulazione

Gli ETF ad accumulazione (Acc) sono caratterizzati dal reinvestimento dei dividendi ricevuti dalle società partecipate, senza dividerli tra i singoli sottoscrittori dell'ETF. Questi dividendi sono reinvestiti su base proporzionale in tutto il paniere di attività. Il patrimonio netto dell'ETF aumenterà quindi dell'importo dei dividendi ricevuti, aumentando così il valore delle posizioni dei detentori di quote dell'ETF.

In altre parole, gli ETF ad accumulazione sono Exchange Traded Funds che, invece di distribuire agli investitori i dividendi derivati dalle azioni detenute, li trattengono reinvestendoli all'interno del fondo stesso. Così, invece di ricevere un flusso di cassa periodico, l'investitore che detiene ETF ad accumulazione beneficia del costante reinvestimento dei dividendi e del loro possibile apprezzamento nel tempo.

Caratteristiche degli ETF ad accumulazione

Alcune caratteristiche degli ETF ad accumulazione sono:

- Gli ETF ad accumulazione sono ideali per la crescita del capitale a medio/lungo termine.

- Gli exchanged traded fund ad accumulo non distribuiscono cedole che, senza tassazione, vengono reinvestite nel patrimonio del fondo.

- ETF ad accumulazione sono tassati solo al momento del disinvestimento, quindi anche dopo decenni; la partecipazione destinata al fisco partecipa alla crescita del capitale per un lungo periodo con evidenti vantaggi.

- Se si sceglie la gestione patrimoniale in titoli o fondi comuni, gli ETF sono soggetti a una tassazione sugli utili del 26% alla fine di ogni anno civile (12,5% per i titoli di stato); quindi la tassazione erode annualmente il capitale accumulato.

- Gli ETF ad accumulazione sono ideali per costruire piani di accumulazione in cui l'investitore compra periodicamente piccole quantità (anche 50-100 euro) di ETF che hanno le migliori condizioni di acquisto.

ETF ad accumulo: come funziona

Gli ETF ad accumulazione funzionano in modo opposto e i dividendi vengono reinvestiti nel vostro capitale. Il guadagno, in questo caso, è rappresentato dall'aumento del valore totale dell'ETF, che si riflette in un aumento del valore delle azioni detenute. Lo svantaggio principale degli ETF ad accumulazione è che non ricevono dividendi su base regolare.

Inoltre, gli ETF ad accumulazione non sono tassati sul reddito reinvestito e saranno tassati solo al momento della vendita delle quote dell'ETF. L'importo che avreste dovuto pagare in tasse rimane nell'ETF e continuerà a generare un rendimento (interesse composto).

Migliori ETF ad accumulazione

Per il 2022, quando si tratta di azioni globali, sono stati selezionati alcuni dei migliori ETF di accumulazione di MSCI World, come ad esempio:

- iShares Core MSCI World UCITS ETF USD (Acc)

- Lyxor Core MSCI World (DR) UCITS ETF - Acc

- Xtrackers MSCI World Swap UCITS ETF 1C

In termini di ETF di accumulazione sull'S&P 500 e quindi sulle azioni USA, si possono trovare i seguenti:

- iShares Core S&P 500 UCITS ETF USD (Acc).

- Invesco S&P 500 UCITS ETF Acc.

- Xtrackers S&P 500 Swap UCITS ETF 1C.

ETF a distribuzione

Gli ETF a distribuzione (Dist) sono caratterizzati dal fatto che distribuiscono periodicamente, di solito trimestralmente, i dividendi ricevuti dalle società in cui investono. In questo modo, i partecipanti ricevono un reddito, proprio come se ricevessero direttamente i dividendi da una società. L'importo ricevuto come dividendo dal detentore di quote sarà proporzionale al numero di quote.

Cioè, nel caso degli ETF a distribuzione, l'ETF distribuisce dividendi ai suoi azionisti in proporzione al numero di azioni dell'ETF che possiedono. Se possiedi azioni di un ETF a distribuzione, questi dividendi vengono pagati direttamente sul tuo conto di intermediazione e puoi usare questi soldi in qualsiasi modo tu voglia, magari reinvestendoli o semplicemente spendendoli.

In altre parole, nel caso degli ETF a distribuzione, l'ETF distribuisce i dividendi ai suoi azionisti in proporzione al numero di azioni dell'ETF che possiedono. Se possedete azioni di un ETF a distribuzione, i dividendi vengono versati direttamente sul vostro conto di intermediazione e potete utilizzare questo denaro in qualsiasi modo, magari reinvestendolo o semplicemente spendendolo.

ETF a distribuzione come funziona

Gli ETF a distribuzione, come dice il nome, distribuiscono dividendi dagli strumenti sottostanti (azioni, obbligazioni) presenti in portafoglio. Sono particolarmente adatti a chi cerca un reddito passivo dal proprio investimento e funzionano un po' come i prodotti a cedola. I dividendi vengono generalmente pagati almeno una volta all'anno, ma anche più frequentemente; la maggior parte degli ETF obbligazionari, ad esempio, li paga mensilmente.

Migliori ETF a distribuzione

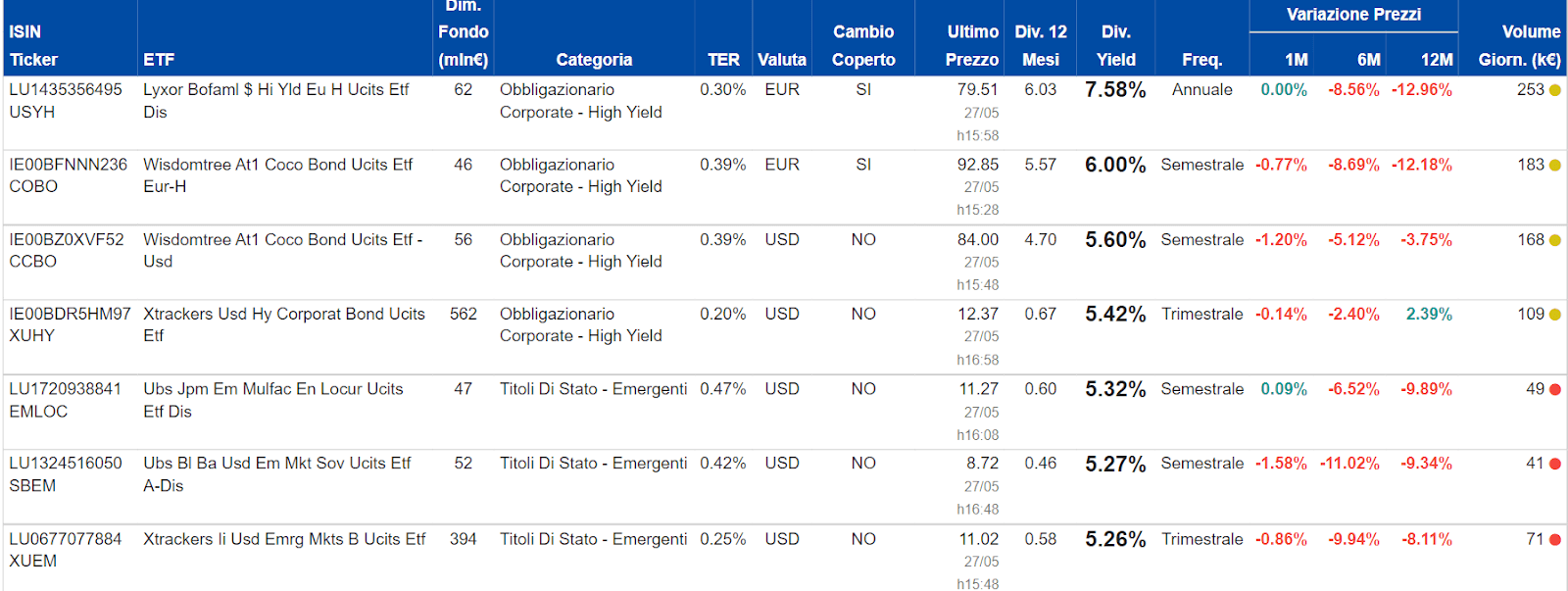

Alcuni dei migliori ETF obbligazionari a distribuzione, quotati su Borsa Italiana, classificati in base al rendimento da dividendo decrescente sono:

Fonte: ideainvestimento.it

Per quanto riguarda i migliori ETF azionari a distribuzione, essi sono:

Fonte: ideainvestimento.it

Come faccio a sapere che tipo di ETF è?

Il modo più semplice per sapere se si tratta di un ETF ad accumulazione o a distribuzione è guardare il diminutivo nel nome. Se guardiamo il nome dell'ETF, troviamo spesso diminutivi come "(Acc)", che significa che l'ETF è un ETF ad accumulazione, e "(Dist)", che significa che l'ETF è un ETF a distribuzione.

Se vogliamo sapere se abbiamo a che fare con un ETF a distribuzione o ad accumulazione e non abbiamo il diminutivo nel nome, come nel caso del Vanguard S&P500 UCITS ETF, quello che dobbiamo fare è andare al suo prospetto (KIID), che è il documento dove si trovano i dati essenziali relativi all'ETF in questione. Per fare questo prendiamo il nome dell'ETF se ne abbiamo uno e cerchiamo il prospetto sul sito web del gestore del fondo, o più semplicemente, possiamo inserire "ISIN + prospetto" direttamente nel motore di ricerca e individuare il documento pdf.

Differenza tra ETF ad accumulo e distribuzione

In questa tabella vi riassumiamo le principali differenze tra gli ETF ad accumulo e distribuzione.

| ETF ad accumulo | ETF a distribuzione |

| I dividendi sono utilizzati per essere reinvestiti all'interno dell'ETF. | Distribuisce i dividendi. |

| Rendimento futuro complessivamente superiore. | Ha un costo più elevato. |

| È a lungo o lunghissimo termine. | Bisogna pagare le tasse ogni volta che si ricevono gli utili. |

È meglio un ETF ad accumulazione o un ETF a distribuzione?

Quando scegliete quale tipo di ETF si adatta meglio alle vostre esigenze, dovreste considerare alcuni dei fattori discussi di seguito.

Dai un'occhiata ai migliori ETF da comprare con i migliori broker per ETF:

- 5 fondi per investire nell’energia nucleare: i migliori ETF di Uranio

Obiettivo di investimento

Se il tuo obiettivo di investimento è quello di "snowball", cioè di far crescere il tuo capitale per approfittare della magia dell'interesse composto, ti conviene usare un ETF ad accumulazione. D'altra parte, se il tuo obiettivo è quello di guadagnare una serie di entrate dai tuoi investimenti per soddisfare le tue spese quotidiane, un ETF a distribuzione è più adatto.

Costi di transazione

Quando vuoi reinvestire i dividendi negli ETF a distribuzione, potresti dover pagare dei costi di transazione, che non esistono negli ETF ad accumulazione, dato che i dividendi vengono automaticamente reinvestiti senza costi.

Ora, per quanto riguarda l'ETF meglio ad accumulazione o a distribuzione, possiamo dire che la decisione dipende da molti fattori, come il profilo dell'investitore, la situazione economica, gli obiettivi; quindi, al momento della scelta, bisogna verificare qual è la priorità: accumulare capitale o ottenere reddito; entrambe le opzioni sono valide, ad esempio:

Se volete che i vostri investimenti generino un reddito con cui vivere (o un'aggiunta al vostro stipendio), i fondi a distribuzione possono essere i più adatti.

Se invece volete che il vostro patrimonio cresca il più rapidamente possibile e a lungo termine, il modo migliore per farlo è investirlo in un fondo ad accumulazione, in cui i dividendi ottenuti vengono automaticamente reinvestiti nel fondo stesso.

Esempi ETF ad accumulazione o ETF a distribuzione

Infine, mostriamo esempi di alcuni ETF di entrambe le classi:

| Indice | Indice di accumulazione ETF | Distribuzione ETF |

| iShares Core MSCI World UCITS ETF USD | IE00B4L5Y983 | IE00BKBF6H24 (Hedged) |

| iShares Core S&P 500 UCITS ETF USD (EUR) | IE00B5BMR087 | IE0031442068 |

| iShares MSCI Emerging Markets UCITS ETF | IE00B4L5YC18 | IE00B0M63177 |

| iShares Core MSCI Europe UCITS ETF EUR | IE00B4K48X80 | IE00B1YZSC51 |

| Global X Telemedicine & Digital Health UCITS ETF | IE00BLR6QB00 | IE00BLR6QB00 |

| Global X Video Games & Esports UCITS ETF | IE00BLR6Q544 | IE00BLR6Q544 |

Vuoi investire in ETF? Scopri i migliori broker per ETF

- Regolamentato da organismi di alto livello (BaFin).

- Accesso a 50 mercati globali.

- Servizio clienti in lingua italiana e report fiscale.

Investire comporta un rischio di perdita.

- Regolamentazione in tutti i Paesi presente.

- Interessi in EUR/USD.

- Commissioni dello 0% su azioni ed ETF.

Il 78% dei conti perde denaro con il trading di CFD offerto da questo fornitore.

- Azioni, ETF, crypto sia reali che con prodotti derivati

- Social trading e copy trading

- Piattaforma user-friendly e conto demo

Il 61% dei conti degli investitori perde denaro negoziando CFD con questo fornitore.