Azioni

Quali sono i rischi di investire nel mercato azionario?

Quali sono i rischi di investire nel mercato azionario? Pianificare un investimento nel mercato azionario implica una serie di rischi che dobbiamo tenere a mente prima di acquistare un prodotto finanziario. Questi rientrano nella categoria del rischio finanziario, il quale poi, a sua volta, presenta molteplici manifestazioni. Vediamo quindi cos'è il rischio finanziario, a cosa è legato il grado di rischio di un investimento, cos'è il rischio di mercato, qual è la definizione di rischio finanziario.

Investire in azioni comporta l’assunzione di vari tipi di rischio di mercato, ovvero quei rischi legati alla possibilità che i prezzi dei prodotti finanziari possano oscillare in seguito a cambiamenti nelle condizioni economiche, politiche o legate al settore specifico. La comprensione di questi rischi e delle strategie per mitigarli è essenziale per chi investe nel mercato di capitale di rischio, sia a livello nazionale che in mercati come quello statunitense. Di seguito, approfondiremo i principali rischi e alcune modalità per gestirli.

Rischi di investire nel mercato azionario

Prima di iniziare a parlare dei rischi del mercato azionario, è importante affrontare alcune questioni.

Il mercato azionario è lo spazio fisico o virtuale in cui le società private e pubbliche di tutto il mondo si recano per ottenere finanziamenti: per l’investitore italiano, l’accesso passa spesso da intermediari come Fineco, che permettono di operare su più mercati con strumenti diversi.

In questo caso, il mercato azionario è inteso come un grande mercato all'ingrosso in cui le società si quotano per ottenere denaro da investitori interessati a ottenere un ritorno sui loro risparmi.

È più rischioso investire in azioni reali o fare trading?

La differenza principale tra il trading e l'investimento in azioni è il tempo e il livello di partecipazione attiva. Sia i trader che gli investitori cercano di trarre profitto dai mercati globali, ma i trader assumono un ruolo più attivo giorno per giorno (spesso con piattaforme orientate al trading come XTB) e alcuni ne fanno addirittura un lavoro a tempo pieno.

A differenza del trading, che utilizza la speculazione sugli strumenti finanziari con l'obiettivo di ottenere un profitto, l'investimento è una strategia che mira a gestire e a far crescere la ricchezza sul mercato in un arco di tempo più lungo; parliamo di anni o addirittura di decenni.

Cos'è il rischio di investire in borsa e come si misura

Proviamo a dare una definizione di rischio finanziario. Questo può essere definito, molto semplicemente, come la possibilità di perdere denaro in conseguenza di investimenti. Si tratta ovviamente di un concetto estremamente ampio: potenzialmente tutti gli investimenti presentano un rischio finanziario, sebbene il grado di questo rischio vari poi a seconda dello strumento finanziario e delle modalità di investimento che si prendono in considerazione.

Ci sono alcuni strumenti per misurare il rischio finanziario, si utilizzano diversi metodi. Fra cui:

Indice di Sharpe: Questo indicatore misura la performance di un investimento rispetto al suo rischio. Per calcolare l’indice di Sharpe, il tasso di rendimento privo di rischio viene rimosso dal rendimento atteso complessivo di un investimento. Il rendimento rimanente viene quindi diviso per la deviazione standard dell’investimento associato. Il risultato è un rapporto che confronta il rendimento specifico di un investimento con il livello di volatilità associato che un investitore è tenuto ad assumere per mantenere l'investimento. L'indice di Sharpe serve come indicatore se il rendimento di un investimento vale il rischio associato. Assume rilievo soprattutto in un'ottica di comparazione e quindi per l'individuazione delle società o dei settori che generano i rendimenti più elevati.

Beta: Utilizzata nel modello di valutazione degli asset finanziari (CAPM), la beta di un'azione misura il rapporto tra il rendimento di un investimento e il rendimento del mercato relativo e il livello di ritorno in assenza di rischio. Non è calcolato direttamente dai rendimenti attesi, ma dalla relazione tra i rendimenti dell'investimento e quelli del mercato.

Conditional value at risk (CVaR):il Value at Risk (VaR) è una misura statistica fondamentale nel campo della gestione del rischio finanziario. Esso quantifica il livello massimo di perdita che un portafoglio di investimenti può subire in un determinato periodo di tempo, data una certa probabilità. Ad esempio, un VaR del 10% su un anno di 5 milioni di dollari significa che c'è una probabilità del 10% che il portafoglio possa perdere 5 milioni di dollari o più in un anno.

Coefficiente di determinazione: l'R quadrato è una misura statistica che rappresenta la percentuale del portafoglio di un fondo o dei movimenti di un titolo che può essere spiegata dai movimenti di un indice di riferimento. In pratica, R² misura la percentuale della varianza dei rendimenti di un portafoglio o di un titolo che può essere spiegata dalle variazioni dell'indice di riferimento.'R quadrato varia da 0 a 1 e viene spesso espresso in percentuale (da 0% a 100%). Un R² del 90% (o 0,9) suggerisce che il 90% dei movimenti del portafoglio o del titolo è spiegabile attraverso i movimenti dell'indice di riferimento. Questo può essere utile per comprendere il grado di esposizione del portafoglio o del titolo ai fattori di mercato generali.

Quali sono i rischi di mercato per gli investimenti in azioni?

Quando si investe in azioni, i principali rischi finanziari includono:

- Rischio azionario: la possibilità che il prezzo delle azioni scenda, causato da cambiamenti nella domanda e offerta del titolo.

- Rischio specifico del settore: per esempio, un’azienda tecnologica può essere influenzata negativamente dall’innovazione dei competitor, mentre un’azienda energetica può subire oscillazioni nei prezzi delle materie prime.

- Rischio economico globale: poiché le economie sono interconnesse, un rallentamento o una crisi in una regione può influire negativamente sui mercati globali e quindi sugli investimenti azionari.

Rischi degli investimenti: volatilità

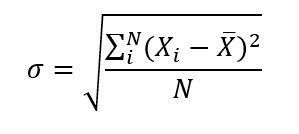

La volatilità è una misura statistica che quantifica la dispersione dei rendimenti per un dato asset o indice di mercato, calcolata tramite la deviazione standard dei rendimenti giornalieri. Serve a valutare quanto ampiamente i prezzi si sono mossi nel passato, ma non è indicativa dei movimenti futuri.

Per calcolare la volatilità puoi utilizzare la seguente forma:

La volatilità di un asset si calcola elevando al quadrato le deviazioni dal valore medio dei rendimenti, sommando queste deviazioni quadrate e dividendo per il numero totale di osservazioni. La radice quadrata del risultato fornisce la deviazione standard, che rappresenta la volatilità storica. Per la volatilità futura, si utilizzano indicatori come l'indice VIX, che riflette le aspettative di volatilità del mercato derivanti dai prezzi delle opzioni sull'S&P 500.

La volatilità rappresenta un rischio, in quanto variazioni ampie possono portare ad ampie perdite di denaro in lassi di tempo relativamente ridotti.

Per approfondire il concetto, ti rimandiamo alla nostra guida sulla volatilità.

Principali rischi dell'investimento in borsa

Per facilitare la comprensione, definiremo alcuni dei principali rischi che possiamo trovare nel mercato azionario.

Rischio di mercato o rischio sistematico

Vediamo la prima categoria di rischio finanziario, nonché una delle più importanti: il rischio di mercato.

È il rischio che ogni investitore corre di soffrire variazioni di prezzo dei nostri prodotti finanziari, azioni, obbligazioni, ETF, ecc.

Lo intendiamo come la probabilità di perdere una parte o il valore totale dell'acquisto. Nel caso delle azioni di una società, quando il mercato scende.

Altri aspetti da tenere in considerazione e questo rischio sono la volatilità e la variabilità che il mercato può sperimentare, nonché il rapporto con i cicli economici.

Questo rischio è molto ampio e comprende tutte le attività finanziarie, obbligazioni, azioni, fondi comuni di investimento, ETF e altri.

Per attaccare e ridurre al minimo questo rischio, è imperativo diversificare il tuo portafoglio di investimenti, anche usando broker orientati all'operatività sui più mercati come Scalable Capital. Diversificando il tuo investimento, impedirai che una quota o un'attività finanziaria nel tuo portafoglio scenda e non perderai il valore totale del portafoglio e questo calo nel mercato può essere compensato con altri valori.

Rischio di liquidità

Questo rischio può verificarsi quando si desidera vendere o liquidare una posizione in un determinato titolo e non ci sono acquirenti per quel titolo. O nel caso in cui la mancanza di liquidità nel mercato ci costringa a vendere a un prezzo inferiore.

La cosa consigliabile da fare quando si investe è verificare la capitalizzazione dell'azienda. Una società a grande capitalizzazione avrà sempre meno rischi di liquidità rispetto a una società a bassa capitalizzazione.

Rischio non sistematico

È il rischio particolare di ciascuna azienda, ovvero il rischio derivante da fattori specifici di ciascuna azienda. Ciò riguarda solo l'azienda stessa, più o il resto del mercato.

Di solito si dice che sia diversificabile, perché possiamo ridurlo o controllarlo diversificando bene il nostro portafoglio, orientandolo per ottenere un portafoglio titoli ottimale.

Evitiamo questo rischio studiando nel dettaglio l'azienda e valutandola rispetto alla concorrenza, al settore e al mercato, prima di investire.

Rischio operativo

Questo rischio include quelle perdite finanziarie subite da una società quotata, causate da guasti o carenze che processi, persone, strutture tecnologiche, sistemi interni, tra gli altri, possono subire.

Questo rischio non tiene conto delle perdite causate nell'ambiente politico, economico e sociale poiché si tratta di fattori esterni all'azienda.

Un "Flash Crash", dovuto a un errore umano o a un algoritmo informatico (HFT), può essere un buon esempio di questo rischio operativo.

Possiamo evitarlo verificando le misure che le aziende adottano per controllare ed evitare problemi operativi che possono pregiudicare il corretto funzionamento della loro attività.

Rischio di controparte

Si verifica quando una delle parti di un negoziato adempie ai propri obblighi e l'altra non lo fa contemporaneamente.

Questo rischio è eliminato dalle operazioni effettuate attraverso un mercato organizzato. Nel caso dei derivati il rischio è scongiurato disponendo di una stanza di compensazione (Clearing House), non è facile realizzare questa soluzione data la complessità delle operazioni di liquidazione dei mercati azionari, in particolare i mercati OTC (Non organizzati).

Rischio di cambio

Questo rischio può sorgere quando si investe in una valuta diversa dalla propria, la modifica del tipo di valuta può influire su una variazione o svalutazione della valuta di emissione e perdere parte del valore dell'investimento.

Ad esempio: investire in azioni degli Stati Uniti comporta investire in dollari, pertanto sarebbe vantaggioso che l'euro aumentasse rispetto al dollaro e viceversa, se sei interessato a vendere le tue azioni. Non dimenticate di controllare gli orari della borsa americana e la chiusura borsa americana.

Rischio legislativo

Questo rischio non dipende direttamente dal mercato, ma dipende dalle autorità governative, come il Congresso, che ha il potere di modificare e emanare leggi che possono interessare determinati settori o il mercato in generale.

Si consiglia di tenere conto di leggi o progetti di legge pendenti, che una volta approvati possono influire negativamente sul valore precedentemente selezionato.

Rischio di prezzo

È il rischio che come investitori tendiamo a tenere maggiormente in considerazione. Una diminuzione del prezzo può far perdere valore all'investimento. Principalmente, l'offerta e la domanda sono i fattori che regolano il prezzo di un investimento.

Controlla il nostro articolo dei broker più economici per investire in Italia.

Rischio di inflazione

Questo rischio spicca tra gli investitori poiché se il tasso di inflazione è superiore al rendimento generato dal nostro investimento, allora il denaro investito avrà un potere d'acquisto inferiore, quindi ci troveremo in un contesto negativo.

L'inflazione riduce il rendimento generato da un investimento.

Rischio di interesse

Questo rischio influisce sulla sensibilità dell'investimento a possibili variazioni dei tassi di interesse.

Principalmente, questo rischio colpisce gli investimenti che offrono reddito fisso, come obbligazioni e azioni privilegiate.

Inoltre, può influenzare le società indebitate, una variazione del tasso di interesse varierà l'importo del debito da pagare.

Come combattere i rischi del mercato

Qui alcuni consigli per tenere sotto controllo le diverse tipologie di rischio di finanziario

Come ridurre il rischio di investimento?

Ci sono diverse strategie che possono aiutare a mitigare il rischio legato agli investimenti azionari:

- Diversificazione del portafoglio: consiste nell’investire in titoli di diversi settori, mercati e tipologie di asset. Una buona diversificazione può ridurre il rischio non sistematico e limitare l’impatto di eventuali perdite in un singolo settore.

- Investire in azioni a basso rischio: per ridurre l’esposizione a titoli altamente volatili, si può considerare l’acquisto di azioni di società solide con un track record di stabilità. Tuttavia, questo comporta solitamente rendimenti potenziali inferiori rispetto alle azioni ad alto rischio.

- Hedging (copertura): alcune tecniche come l'acquisto di opzioni o derivati possono aiutare a proteggere un portafoglio da movimenti di mercato avversi. Sebbene il costo di queste operazioni possa essere elevato, rappresentano un’opzione per ridurre il rischio di mercato.

- Monitorare e rivedere il portafoglio: è importante mantenere il portafoglio aggiornato in base alle condizioni di mercato e agli obiettivi personali. A tal fine, l’utilizzo di strumenti di analisi finanziaria può aiutare a prendere decisioni informate.

- Educazione e informazione costante: rimanere informati sugli sviluppi economici, normativi e settoriali consente di anticipare eventuali rischi o opportunità.

Investire nel mercato di capitale di rischio offre l’opportunità di ottenere rendimenti elevati, ma è essenziale comprendere i rischi di mercato associati e adottare strategie per minimizzarli. Ogni investitore dovrebbe valutare attentamente la propria tolleranza al rischio e informarsi adeguatamente per navigare nel complesso panorama dei mercati finanziari globali.