Società di investimento

Recensioni di Fisher Investments Italia su come affrontare la volatilità

Secondo la nostra esperienza, la volatilità dei mercati spesso costringe le persone ad agire, a fare qualcosa, il che può rivelarsi controproducente per i loro obiettivi finanziari. Fisher Investments Italia recensisce un approccio alla volatilità che gli investitori potrebbero trovare pratico.

In primo luogo, sappiamo che molti investitori considerano fastidiose le oscillazioni del mercato, ma è importante sapere che la volatilità non è solo negativa. La volatilità è un movimento non necessariamente al ribasso, pertanto le grandi oscillazioni giornaliere, settimanali o addirittura mensili possono essere anche positive. La maggior parte degli investitori che si affidano a Fisher Investments Italia si rallegrano di osservare oscillazioni al rialzo. Ma non bisogna dimenticare che i mercati che salgono possono anche scendere altrettanto.

In base alle nostre osservazioni, il sentiment prevalente degli investitori può guidare la volatilità a breve termine. Tuttavia, secondo le nostre ricerche, i movimenti dovuti al sentiment si rivelano imprevedibili, poiché possono verificarsi per qualsiasi ragione o senza alcun motivo. Non crediamo che esista un modo per individuarli in modo affidabile. Tuttavia, come mostreremo più avanti, il “rumore” che genera la volatilità col tempo diventa un segnale fondamentale sulla direzione degli investimenti nel lungo periodo. Molti considerano la volatilità come un fattore negativo, ma un portafoglio che ne è privo non è in grado di fornire risultati simili a quelli offerti dal mercato azionario, secondo le recensioni di Fisher Investments Italia sulla storia dei mercati.

A nostro avviso, le oscillazioni del mercato sono in sostanza il prezzo da pagare per ottenere rendimenti più elevati a lungo termine. Se sapete di aver bisogno di liquidità a breve, probabilmente non è opportuno rischiare di investirla in un'attività soggetta a della volatilità a breve termine. Ma se si investe a lungo termine, siamo convinti che affrontare queste turbolenze sia necessario per ottenere rendimenti nel lungo periodo.

Volatilità: esempio con l'indice S&P 500

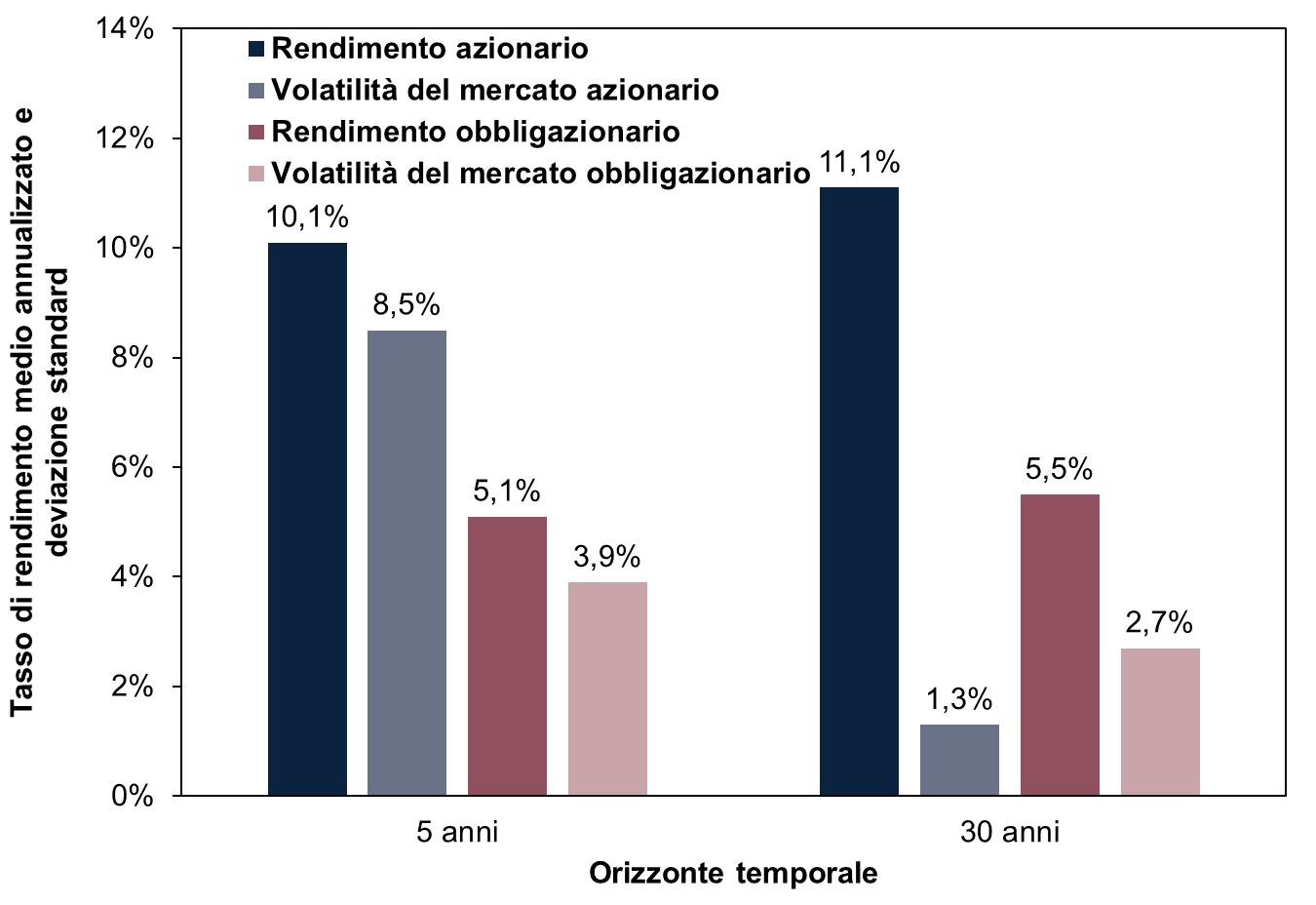

Utilizzando l'indice S&P 500 americano per la sua lunga serie di dati, la Figura 1 mostra che le azioni statunitensi storicamente registrano un rendimento medio annualizzato circa doppio rispetto alle obbligazioni, su periodi di 5 anni, anche se la variazione tra questi rendimenti è ampia. Il rendimento annualizzato si riferisce al tasso di crescita annuo composto che consentirebbe di ottenere il rendimento cumulato in un determinato periodo. La deviazione standard dei rendimenti azionari su periodi di 5 anni, dal 1925, è pari all’8,5%, il che significa che in qualsiasi intervallo di 5 anni, compreso quello più estremo dell'ultimo secolo, il rendimento totale annualizzato dei titoli azionari è stato generalmente compreso tra più o meno 8,5 punti percentuali della loro media del 10%. Si tratta di un intervallo piuttosto ampio, secondo le recensioni di Fisher Investments Italia, che comprende anni di ribasso significativi per le azioni.

Figura 1: I rendimenti a lungo termine sono collegati alla volatilità a breve termine

Fonte: Global Financial Data (GFD), al 31/12/2022. Rendimenti mobili a 5 e 30 anni, dal 31/12/1925 al 31/12/2022. Rendimento azionario basato sull'indice S&P 500 (dividendi reinvestiti). Rendimento obbligazionario basato sull'indice dei Titoli governativi statunitensi a 10 anni, Global Financial Data. Valori espressi in dollari USA. Le fluttuazioni valutarie tra l’euro, la lira e il dollaro potrebbero provocare variazioni al rialzo o al ribasso del rendimento degli investimenti. *La deviazione standard misura l’ampiezza delle fluttuazioni dei rendimenti passati. La misura del rischio è applicata a rendimenti annualizzati a 5 e 30 anni nelle figure riportate in alto.

Tuttavia, come mostra la Figura 1, se si detengono i propri investimenti per un periodo di tempo più lungo di 30 anni, il profilo di rischio-rendimento dei titoli risulta diverso. Mentre i rendimenti sono stati all'incirca simili a quelli dei periodi di detenzione di 5 anni, la deviazione standard si è rivelata molto più bassa. Di contro, la deviazione standard delle obbligazioni statunitensi è circa la metà di quella delle azioni su 5 anni, ma il doppio di quella delle azioni in un arco temporale di 30 anni. Fisher Investments Italia ritiene che la maggiore stabilità delle obbligazioni sia vantaggiosa su orizzonti temporali più brevi, ma che la qualità diminuisca su periodi più lunghi. Per noi la lezione è questa: nel costruire un portafoglio, tenete conto del vostro livello di volatilità e valutatelo in base alle vostre esigenze personali di rendimento a lungo termine.

Conclusioni

Naturalmente, il passato non si ripete mai, pertanto ogni nuova ondata di volatilità a breve termine rappresenta una sfida e un rischio, ed è necessario valutare attentamente la propria tolleranza al rischio. Ma la volatilità non è l'unico o necessariamente il maggiore rischio per gli investitori. Riteniamo che il mancato raggiungimento degli obiettivi finanziari a lungo termine, come ad esempio l'esaurimento dei propri risparmi, sia più grave della volatilità dei mercati. In quest’ottica, anche sacrificare i (potenziali) rendimenti a lungo termine costituisce un rischio. Potrebbe non sembrare così urgente quando l'imprevedibile volatilità sta facendo oscillare il vostro portafoglio attuale. La sicurezza, secondo le recensioni di Fisher Investments Italia sui mercati finanziari, è un concetto relativo.

A nostro avviso, ci sono momenti in cui può essere ragionevole intraprendere un'azione difensiva, in particolare all'inizio di un mercato ribassista (un calo dovuto al deterioramento dei fondamentali economici, pari o superiore al -20% che, a differenza della volatilità guidata dal sentiment, ha una causa specifica). Tuttavia, non pensiamo sia necessario farlo, considerando che gli elevati rendimenti a lungo termine delle azioni includono anche tutti i mercati ribassisti lungo il percorso. Per Fisher Investments Italia è fondamentale non confondere un mercato ribassista con la normale volatilità che si abbatte sui mercati, e che è presente anche nei mercati rialzisti. Per quanto possa essere difficile sopportare la volatilità, riteniamo che di norma sia più conveniente aspettare.

Segui le ultime novità sui mercati e gli aggiornamenti di Fisher Investments Italia:

Fisher Investments Italia è la denominazione commerciale utilizzata dalla succursale di Fisher Investments Ireland Limited operante in Italia (“Fisher Investments Italia”). Fisher Investments Ireland Limited, una società a responsabilità limitata costituita in Irlanda, è iscritta, insieme alla sua denominazione commerciale Fisher Investments Europe, al Companies Registration Office (“”Registro delle imprese””) irlandese con i numeri 623847 e 629724. Fisher Investments Europe è regolamentata dalla Banca Centrale d’Irlanda e ha sede legale presso: 2 George’s Dock, 1st Floor, Dublin 1, D01 H2T6 Irlanda Fisher Investments Europe affida una parte degli aspetti dell’attività giornaliera di consulenza di investimento e gestione di portafoglio e delle funzioni di trading alle proprie affiliate.

Il presente documento contiene le opinioni generali di Fisher Investments Europe e non deve essere considerato alla stregua di una consulenza personalizzata in materia di investimento o di natura fiscale, né tantomeno come un riflesso delle performance dei clienti. Non è possibile garantire che Fisher Investments Europe manterrà queste opinioni, che potrebbero cambiare in qualsiasi momento in base a nuove informazioni, analisi o riconsiderazioni. Nulla nel presente deve essere inteso come una raccomandazione o una previsione delle condizioni di mercato. Al contrario, è da intendersi come l’illustrazione di una tesi. Le condizioni di mercato attuali e quelle future potrebbero presentare numerose differenze rispetto a quelle qui illustrate. Inoltre, non si forniscono garanzie in merito all’esattezza delle ipotesi formulate negli esempi qui presenti.