Strategie di trading

Cos’è e come funziona la strategia di spread trading

I giovani trader, da poco affacciati sui mercati finanziari, dovrebbero conoscere lo spread trading. Uno dei suoi vantaggi, una volta comprese le varie tecnicalità, è che probabilmente risulta il metodo più semplice per speculare sui mercati finanziari. Come funziona una strategia di spread trading?

Cos'è lo spread nel trading

Cos'è lo spread nel trading? Nella finanza operativa lo spread può assumere diversi significati. In linea generale, lo spread si riferisce alla differenza tra due prezzi, tassi o rendimenti, cioè il differenziale tra i prezzi, quindi di domanda e offerta, di un titolo o di un'attività, come un'azione, un'obbligazione, un cambio o una commodity.

Questo è noto come spread BID-ASK, che tradotto significa spread DENARO-LETTERA e si riferisce al divario tra i prezzi di domanda, cioè da parte degli acquirenti e di offerta, ossia dalla parte dei venditori.

Lo spread può anche riferirsi alla differenza di una posizione di trading assunta da un trader, vale a dire la differenza tra una posizione corta (cioè di vendita) in un contratto futures o in una valuta e una posizione long (cioè di acquisto) in un'altra. Quest'ultimo si chiama mercato valutario.

Oltre a questo primo esempio, lo spread può anche essere riferito alla differenza tra l'importo pagato da un dealer, all'emittente di un titolo sul mercato primario, rispetto al prezzo a cui lo stesso dealer lo vende al pubblico.

Ma lo spread, oltre a codificare una definizione dai risvolti operativi, può anche essere considerato come un barometro per misurare il grado di liquidità di un mercato. Lo spread BID-ASK, già descritto sopra, polarizza più di altri l’attenzione dei trader, perché è influenzato da una serie di fattori:

- La prima è l’offerta, cioè il flottante, vale a dire il numero totale di azioni in circolazione disponibili per la negoziazione.

- La seconda è la domanda che un particolare strumento riesce ad attrarre e che caratterizza l’attività totale di trading sul titolo stesso. Proprio per questo motivo, lo spread BID-ASK serve a misurare il grado di liquidità di un titolo o di un mercato e quindi, l'entità relativa del costo di transazione del titolo stesso. Ad esempio, se un titolo azionario come ORACLE, quotato al Nasdaq, il 15 novembre 2022, batte un prezzo di offerta a 79,75 e una domanda a 79,77, essendo il differenziale molto stretto, cioè di appena 2 centesimi, vuol dire che Oracle è un titolo altamente liquido e con un notevole grado scambio in termini volumetrici.

Nell’attività di trading professionale, solitamente le operazioni di spread vengono effettuate su opzioni o contratti futures. Queste operazioni vengono eseguite per produrre un'operazione netta complessiva con un valore positivo chiamato, appunto, spread.

Spread trading, quante tipologie esistono?

Nello spread trading è fondamentale comprendere le dinamiche di ciascuna tipologia di spread e monitorare attentamente. Queste sono alcune tipologie:

- Intermarket spread trading: Questa è la forma più comune di spread trading e implica l'apertura di posizioni opposte su due strumenti finanziari correlati, nello stesso periodo.

- Ad esempio, un trader potrebbe andare long su un contratto futures del petrolio e short su un contratto futures della benzina.

- L'idea è che, tra due asset correlati, uno avrà sempre una performance migliore, e il profitto deriva dalla differenza di rendimento tra i due.

- Intramarket spread trading: Questa tipologia prevede l'apertura di posizioni opposte sullo stesso asset ma con scadenze diverse.

- Ad esempio, un trader potrebbe andare long sul contratto futures del petrolio per gennaio e short su quello per marzo.

- Questa strategia è particolarmente utile per lo spread trading materie prime, dove si possono sfruttare le fluttuazioni stagionali.

- Inter-exchange spread trading: Questo approccio è più complesso e consiste nell'aprire posizioni long e short sullo stesso asset in exchange differenti, sia nello stesso periodo che in periodi diversi.

- Per esempio, un trader potrebbe acquistare un contratto futures sul grano alla Chicago Board of Trade mentre contemporaneamente vende lo stesso contratto alla Kansas City Board of Trade.

- Questa strategia mira a trarre vantaggio dalle differenze di prezzo tra le varie piattaforme.

Broker per fare spread trading

Parte della strategia per fare spread trading è scegliere un broker per spread trading con costi trasparenti e, soprattutto, con strumenti che permettano di gestire operazioni multi-leg (spread/combos) in modo ordinato. Interactive Brokers (IBKR), in questo senso, è una delle soluzioni più complete perché consente di costruire e inviare ordini combinati direttamente da Trader Workstation (TWS).

- Commissioni competitive e struttura chiara (tiered o fixed): IBKR pubblica i propri listini per asset class e indica l’assenza di costi di piattaforma e minimi di conto. Per i futures, ad esempio, riporta commissioni che possono partire da 0,25 USD/contratto su alcuni prodotti (oltre alle fee di borsa/regolatorie, dove previste).

- Spread di mercato su FX senza mark-up sulle quotazioni: per le valute spot, IBKR dichiara commissioni basse, nessun mark-up sulle quotazioni e spread che possono arrivare fino a 1/10 di pip (in funzione di liquidità e condizioni di mercato).

- Ordini combinati per spread trading (futures spreads, EFP e strategie multi-leg su opzioni): con ComboTrader è possibile creare combinazioni che includono futures spreads ed EFP, oltre a strategie su opzioni (anche complesse); inoltre, lo SmartRouting può gestire le gambe separatamente per cercare il miglior prezzo su ciascuna.

- Requisiti di margine verificabili prima di operare: IBKR mette a disposizione un wizard e pagine dedicate per consultare i requisiti di margine in base a paese, mercato e prodotto, aspetto rilevante quando si lavora con posizioni collegate (spread).

- Ambiente demo per testare la piattaforma: è disponibile una demo di TWS utile per prendere confidenza con strumenti e tipologie di ordine prima di passare all’operatività reale.

Spread trading: significato

Definito in senso generale lo spread, cerchiamo adesso di contestualizzare i vari tipi di spread e le relative implicazioni operative. Proviamo a semplificare il concetto.

Lo spread trading consiste nell’apertura di una posizione di acquisto e una di vendita su due strumenti differenti, in quantità predeterminate. Questi due asset nel gergo vengono chiamati legs, cioè gambe, nel senso che ciascun componente dell’operazione, cioè le gambe, deve camminare insieme ad un altro.

In sintesi, l’apertura di posizioni opposte osserva un differenziale, definito per l’appunto SPREAD.

Commodity spread trading: esempi

Per fare commodity spread trading (o trading di materie prime) si acquista uno strumento (LONG) e se ne vende un altro (SHORT), contemporaneamente, per determinate quantità. La scelta dell’asset e le quantità dipendono dalle strategie di trading che si vogliono realizzare. Ad oggi, gli asset maggiormente utilizzati sono le materie prime, per varie ragioni riguardanti prezzi e stagionalità. Ad ogni modo, si può scegliere qualsiasi tipologia di asset.

Ad esempio, come potete nei grafici di oro e argento: una strategia di commodity spread trading comunemente usata, prevede la selezione di due asset dello stesso settore, perché la maggior parte delle volte dovrebbero esprimere un andamento coerente, cioè muoversi nella stessa direzione. Ad esempio, si possono scegliere due azioni di uno stesso settore Si potrebbero ad esempio scegliere due pezzi da novanta tra i titoli bancari, come Intesa Sanpaolo e Unicredit. Tra poco, nell’esempio pratico, utilizzeremo proprio questi due titoli.

Futures spread trading: esempi

I futures sono contratti che consentono di acquistare o vendere titoli o merci a un prezzo stabilito, con consegna e pagamento previsti in una data futura specificata nel contratto. Questi strumenti finanziari non rappresentano un mercato in sé, ma piuttosto accordi tra le parti. Quando si sottoscrive un contratto per una materia prima a un determinato prezzo, la controparte è obbligata a fornire il bene alla scadenza.

Nel trading, è raro che i broker effettuino la consegna fisica della merce; più frequentemente, i contratti vengono chiusi prima della scadenza per evitare la consegna. Facciamo un esempio pratico.

Un produttore di mais, ad esempio, può utilizzare i futures per proteggersi da rischi come condizioni climatiche avverse o fluttuazioni di mercato. Vendendo un contratto future, il produttore si garantisce un prezzo stabilito per il suo raccolto. Se il prezzo di mercato aumenta, guadagnerà sulla vendita del mais ma perderà sul future; viceversa, se il prezzo scende, incasserà meno dalla vendita ma guadagnerà sul contratto future.

- Scadenze: I contratti futures hanno date di scadenza fisse, il che significa che gli investitori devono essere consapevoli del tempo rimanente per gestire le loro posizioni.

- Rischi: La leva finanziaria utilizzata nel trading dei futures può amplificare sia i guadagni che le perdite. Pertanto, è fondamentale avere una strategia ben definita e comprendere i rischi associati.

- Tipologie di utilizzo: I futures possono essere utilizzati per copertura dai rischi di prezzo, speculazione su movimenti futuri dei prezzi o arbitraggio tra diversi mercati.

Per tanto, i futures spread trading offrono opportunità per investire in vari asset e gestire i rischi associati alle fluttuazioni di prezzo. Tuttavia, assicurati di comprendere la loro complessità e i potenziali rischi prima di intraprendere operazioni in questo mercato.

Come si guadagna con lo spread trading?

Abbiamo detto che vanno presi due asset dello stesso settore poiché abbiamo la necessità che si muovano nella stessa direzione. Ebbene, per guadagnare con lo spread trading occorre acquistare il titolo più forte e vendere quello più debole tra i due. Una posizione composta per cercare di ottenere un profitto dalla differenza di performance dei due asset negoziati.

Quindi, la bravura dello SPREAD TRADER deve essere quella di saper individuare due titoli dello stesso settore che vadano nella stessa direzione, ma con intensità differenti, aprendo una posizione LONG sul titolo più forte, cioè meglio impostato in termini di forza relativa e una SHORT quello più debole.

Sembra facile vero? Vero, ma ovviamente ci sono delle puntualizzazioni da fare.

- Prima di tutto, occorre padroneggiare sia l’analisi tecnica che l’analisi fondamentale, che permetteranno di comprendere le performance potenziali delle aziende che ci interessano.

- Inoltre, questa strategia è resa possibile solo con quegli strumenti che permettono di trarre profitto dalle oscillazioni di prezzo di un’azione e non tanto dal possesso in senso stretto, per un prolungato periodo di tempo.

Come fare spread trading: strategie

Non esiste una sola modalità per applicare lo spread trading agli investimenti. Detto questo, si potrebbe pensare che sia sufficiente aprire una posizione di acquisto e una di vendita su due asset correlati e attendere. Così non è, perché acquistare e vendere contemporaneamente è sicuramente il concetto di base di questa strategia ma, come sappiamo, il mercato deve sottostare ad alcune dinamiche e non sempre due asset hanno la stessa evoluzione.

Ecco perché potresti trovarti prevalentemente davanti a queste situazioni diverse, applicando di conseguenza queste strategie diverse:

- Spread trading divergente

- Spread trading convergente

- Spread trading coefficiente

Spread trading divergente

In questa situazione la forza relativa di un asset è maggiore rispetto a quella di un secondo asset.

Ciò significa che con il passare del tempo le due linee di prezzo aumenteranno la propria distanza, assumendo una formazione divergente sul grafico.

In termini pratici, se le azioni ALFA hanno una crescita costante del 5% a settimana le azioni BETA hanno una crescita costante del 2%, con il passare del tempo la distanza tra i due valori sarà sempre maggiore. In questo caso lo spread trading si attiverà, molto semplicemente, andando LONG sul più forte e SHORT su quello meno forte.

Spread trading convergente

Questa situazione si presenta invece quando due asset, cioè l’azione ALFA e l’azione BETA, di uno stesso settore, si trovano in condizioni opposte; vale a dire che una, l’ALFA, sta sovraperformando, mentre l’altra, la BETA, sta sottoperformando, rispetto ad un valore medio espresso dall’indice di settore.

Ciò significa che l’evoluzione futura porterà, con ogni probabilità, l’azione ALFA a scendere, proprio perché più in alto e viceversa.

Applicando l’analisi tecnica classica, per affinare il lavoro, si potrebbero individuare i livelli sui quali attivare stop loss e take profit, entrando SHORT sull’azione più performante (ALFA) e andando invece LONG su quella meno performante.

Così costruita, questa strategia, assumerà un andamento convergente proprio perché il mercato tenderà a riallineare le quotazioni su valori piè equilibrati e comunque in linea con l’indice di settore.

Per operare con lo Spread trading è necessario comunque individuare gli strumenti giusti da tradare. A tal fine cerchiamo di analizzare un esempio pratico.

- Con il combinato disposto tra analisi tecnica e fondamentale due titoli azionari appartenenti allo stesso settore e quindi, per definizione, strettamente correlate. Questo risolve un dubbio che potrebbe sorgere e cioè che la tendenza sottostante dovrà essere seguita verosimilmente da entrambi i titoli allo stesso modo.

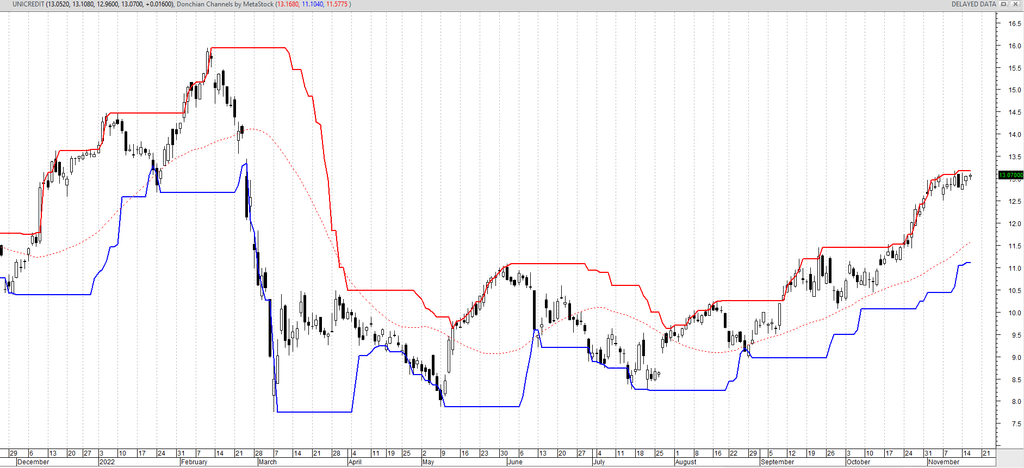

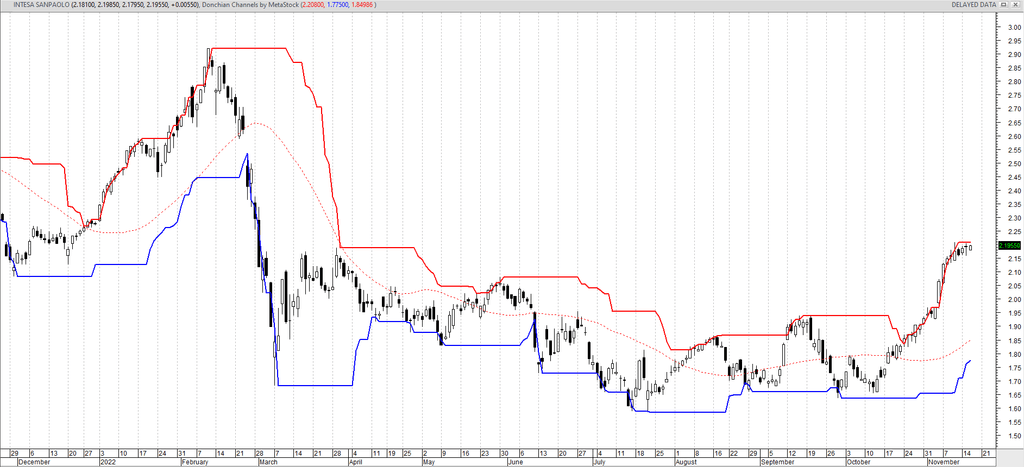

- Utilizzeremo per la nostra strategia UNICREDIT e BANCA INTESA, due noti big del settore BANCARIO, noti ai traders italiani.

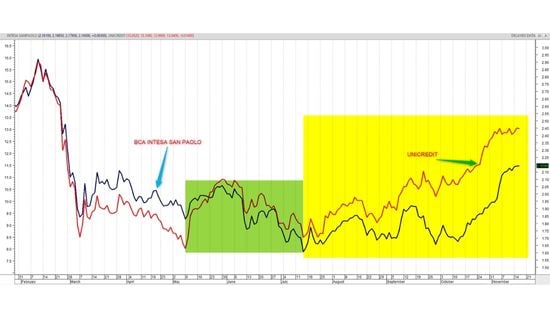

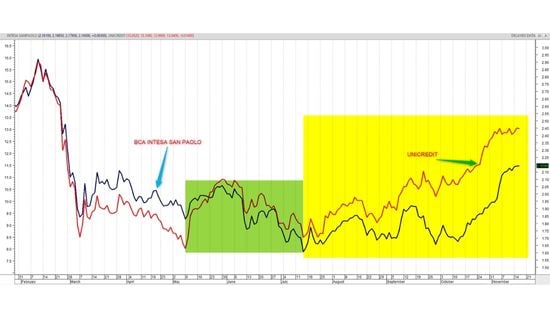

Osservando il grafico comparativo tra i titoli presi in esame, abbiamo selezionato un periodo di validazione, preventivo all’attivazione dell’operazione di spread trading, ricompreso nell’area verde. Osservando attentamente si può vedere come dai minimi di inizio maggio, Unicredit non li abbia doppiati nel luglio successivo, mentre Bca Intesa ne ha segnati di nuovi. Confrontando i minimi si quindi apprezzato un doppio minimo ascendente per Unicredit e discendente per Bca Intesa.

Abbiamo quindi usato il titolo Unicredit come il titolo più forte, cioè sul quale andare LONG, e di conseguenza siamo andati SHORT su Banca Intesa, confezionando un’operazione tesa ad intercettare il differenziale che sarebbe seguito nel periodo successivo. Sempre dal grafico si percepisce visivamente che si è andati incontro ad una operazione di Spread Trading divergente, con ritmi diversi di ascesa che hanno confermato lo stato di “titolo più forte” per Unicredit e quello “più debole” di Bca Intesa.

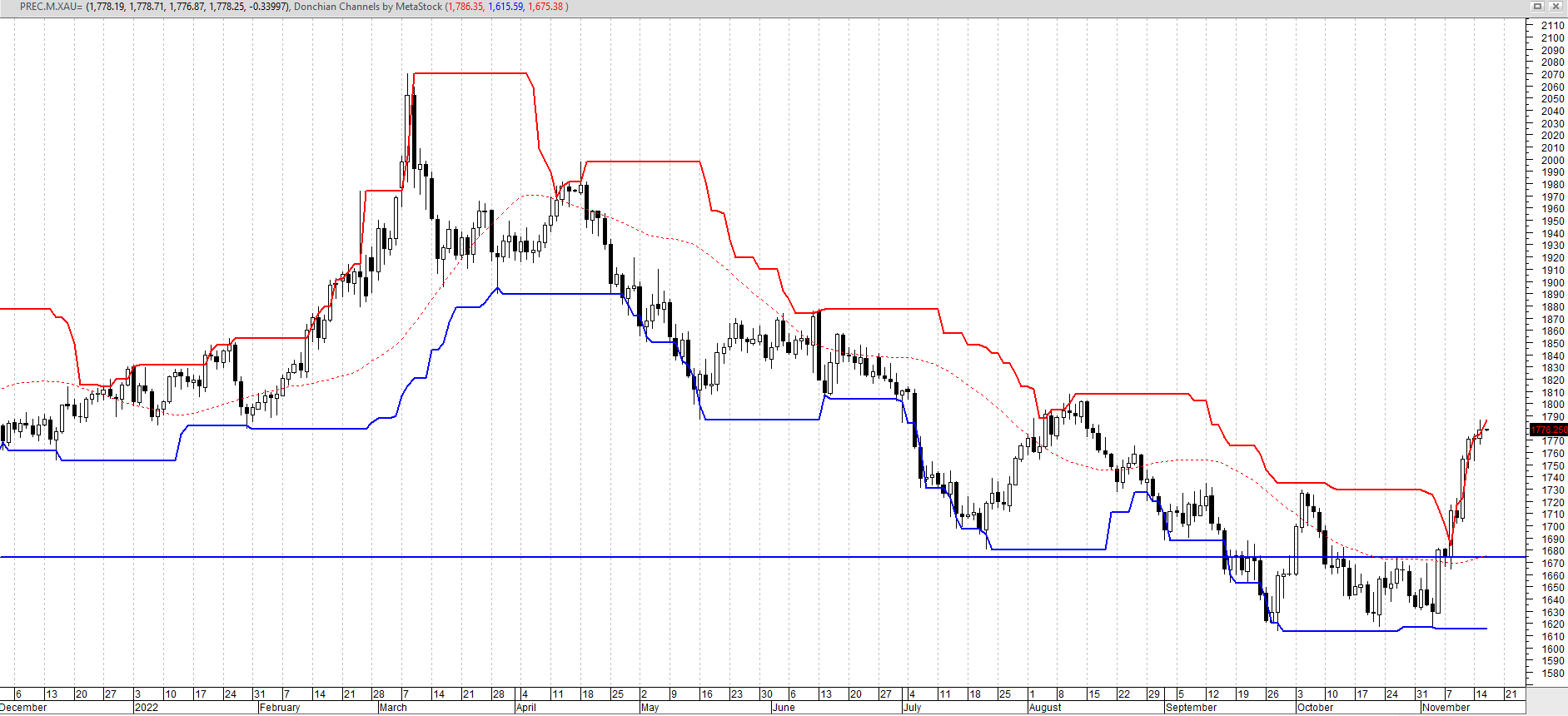

Arrivando fino ad oggi, l’operazione avrebbe avuto questo risultato.

- 18/7/2022 - Long di 1000 azioni Unicredit a 8,71 per complessivi 8.710 €

- 18/7/2022 – Short di 5215 azioni Bca Intesa a 1,67 per complessivi 8.709 €

E’ consigliabile esporsi su entrambe le side per un importo simile

- 16 /11/2022 - Chiusura Long su 1000 Unicredit a 13 € (importante resistenza) con incasso di 13.000 € e utile di 4.290 €

- 16/11/2022 – Chiusura Short su 5215 Bca Intesa a 2,19 €, con incasso di 11.289 Euro e perdita di 2.732 €

Risultato netto: 4.290 – 2.722 = 1.568 €

Spread trading coefficiente

L'approccio basato sul coefficiente nello spread trading implica l'analisi di titoli che mostrano fluttuazioni costanti e il confronto tra di essi. Quando i titoli si muovono nella stessa direzione, il coefficiente tende a 1, mentre se si muovono in direzioni opposte, il valore si avvicina a -1. Questo metodo è utile per identificare i titoli azionari più performanti nel mercato.

In sostanza, l'analisi del coefficiente permette di valutare la correlazione tra diversi titoli, facilitando la selezione di quelli con le migliori prospettive di rendimento. Utilizzando questa strategia, i trader possono migliorare la loro capacità di individuare opportunità vantaggiose nel mercato azionario.

Spread trading vantaggi e svantaggi

Vantaggi

- Posizione protetta: Ogni spread offre una protezione intrinseca, riducendo l'esposizione al rischio.

- Margini di rischio limitati: Consente di operare con un rischio finanziario contenuto.

- Utilizzo della stagionalità: Permette di sfruttare le fluttuazioni stagionali degli asset.

- Entrata in trend: Consente di capitalizzare su tendenze favorevoli, offrendo margini di guadagno interessanti.

Svantaggi

Tuttavia, ci sono anche alcuni aspetti negativi da considerare:

- Limitazioni nelle variazioni di prezzo: Alcuni asset e titoli possono presentare variazioni di prezzo limitate.

- Costi di commissione elevati: L'apertura di posizioni può comportare spese significative in termini di commissioni.

- Rischio di posizioni multiple: C'è la possibilità di dover gestire contemporaneamente troppe posizioni rischiose, aumentando il livello di complessità e rischio.

Cerchi un broker per investire?