Trading con criptovalute

Tassazione bitcoin e tasse su criptovalute

A partire dal 2025, la normativa fiscale italiana sulle criptovalute ha subito alcune modifiche significative rispetto alle disposizioni precedenti. E in questa guida troverai un aggiornamento basato sulle informazioni più recenti riguardanti la nuova tassazione Bitcoin. Gli investimenti in criptovalute devono essere dichiarati nel quadro RW, anche se non sono state realizzate plusvalenze o prelevamenti. Per dichiarare le tasse su criptovalute in Italia e la tassazione bitcoin, è necessario seguire le indicazioni che vedremo di seguito.

Nota: È importante conservare una traccia dettagliata di tutte le operazioni per facilitare la compilazione della dichiarazione dei redditi.

Normativa sulla tassazione Bitcoin e tasse su criptovalute

Di seguito le informazioni sulla tassazione delle criptovalute più aggiornate.

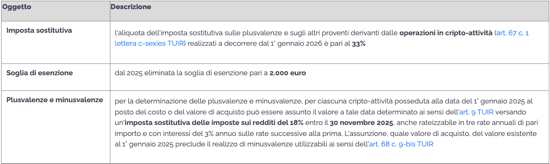

Tassazione delle Plusvalenze

- Aliquota del 26% nel 2025: Le plusvalenze derivanti dalla cessione di cripto-attività sono soggette a un'imposta sostitutiva del 26%. La soglia di esenzione di €2.000 è stata eliminata, quindi tutte le plusvalenze saranno tassate indipendentemente dall'importo.

- Aumento al 33% dal 2026: A partire dal 1° gennaio 2026, l'aliquota dell'imposta sostitutiva sulle plusvalenze da cripto-attività aumenterà al 33%.

Obbligo di Dichiarazione nel Quadro RW

Il possesso di cripto-attività deve essere dichiarato nel quadro RW della dichiarazione dei redditi, anche in assenza di realizzo di plusvalenze. Questo obbligo si applica a tutti i contribuenti residenti in Italia che detengono criptovalute su exchange esteri o in wallet privati.

Imposta sul valore delle Cripto-Attività (IVCA)

Dal 2025, è stata introdotta un'Imposta sul Valore delle Cripto-Attività (IVCA), pari allo 0,2% del valore delle criptovalute detenute al 31 dicembre di ogni anno. Questa imposta è simile all'imposta di bollo applicata sui conti correnti e altri strumenti finanziari.

Leggi anche quando si presenta il 730?

Tipologia sulla tassazione bitcoin

Definizione di Cripto-Attività: La normativa italiana definisce le cripto-attività come rappresentazioni digitali di valore o diritti che possono essere trasferite e memorizzate elettronicamente utilizzando la tecnologia di registro distribuito o una tecnologia analoga.

Eventi Tassabili

Sono considerati eventi tassabili:

- La vendita di criptovalute per contanti

- Lo scambio di una criptovaluta con un'altra

- Le attività di staking criptovalute e di lending

- La vendita di NFT e altre operazioni simili

Altri termini che troverete quando avete a che fare con le criptovalute sono i seguenti. Giusto ve li condivido così siete meglio informati:

- DeFi: è un nuovo mercato tecnologico e finanziario sviluppato da diversi protocolli informatici che creano network decentralizzati che possono emettere, registrare, trasferire e archiviare cripto-attività in modo decentralizzato tramite la tecnologia blockchain.

- Wallet: sono portafogli digitali che consentono di conservare cripto-attività tramite l’utilizzo di chiavi pubbliche e private. I wallet possono variare in base alla tecnologia di conservazione, alla connettività alla rete, all’ambiente di archiviazione delle chiavi (online o offline) e alla possibilità o meno di controllare la chiave privata da parte dell’utente.

Plusvalenze delle tasse su criptovalute

Esclusioni. Con l'eliminazione della soglia di esenzione di €2.000, tutte le plusvalenze saranno soggette a tassazione. Tuttavia, gli scambi tra criptovalute con le stesse caratteristiche e funzioni potrebbero non essere considerati eventi tassabili. Si consiglia di consultare un professionista fiscale per una valutazione accurata.

Obblighi e sanzioni

- Mancata dichiarazione: La mancata dichiarazione delle cripto-attività nel quadro RW può comportare sanzioni amministrative dal 3% al 15% dell'importo non dichiarato, con maggiorazioni nel caso di asset detenuti in Paesi a fiscalità privilegiata.

- Errori nella dichiarazione: Anche errori nella compilazione possono essere soggetti a sanzioni proporzionali.

Un'imposta di bollo del 2% sarà applicata sul valore totale delle criptovalute detenute. È stato introdotto un programma di dichiarazione volontaria che consente ai contribuenti di segnalare le criptovalute precedentemente non dichiarate senza sanzioni.

Scadenze fiscali

Il termine per la presentazione della dichiarazione dei redditi relativa all'anno fiscale 2024 è il 3 marzo 2025. Le criptovalute devono essere dichiarate anche in assenza di operazioni di vendita.

Tassazione bitcoin 2025

Come si calcola la plusvalenza

Il metodo LIFO (Last In, First Out) rimane applicabile per il calcolo delle plusvalenze da criptovalute. Tuttavia, a partire dal 1° gennaio 2025, è stata eliminata la soglia di esenzione di €2.000. Di conseguenza, tutte le plusvalenze saranno soggette a tassazione senza alcuna franchigia. L'aliquota rimane al 26% per il 2025, ma è previsto un aumento al 33% a partire dal 2026.

Compensazione delle minusvalenze

Le minusvalenze non sono obbligatorie da dichiarare nel Quadro RT. Tuttavia, dichiararle può essere vantaggioso, poiché possono essere compensate con future plusvalenze nei quattro anni successivi. Con l'eliminazione della soglia di esenzione, tutte le minusvalenze possono essere utilizzate per compensare le plusvalenze future.

ETF Bitcoin tassazione

Riguardo alla ETF bitcoin tassazione e gli ETN che investono in criptovalute sono trattati come fondi negoziati in borsa e sono soggetti a un'aliquota del 26% sulle plusvalenze. Questa aliquota rimane invariata, creando una disparità rispetto alla tassazione diretta delle criptovalute, che subirà un aumento al 33% dal 2026.

Per avere più chiarezza vi sarà utile esaminare l'articolo: come sono tassati gli ETF.

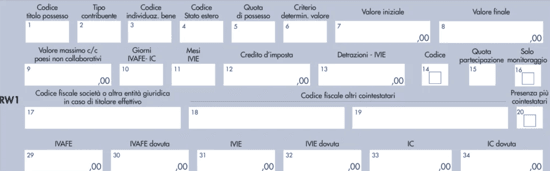

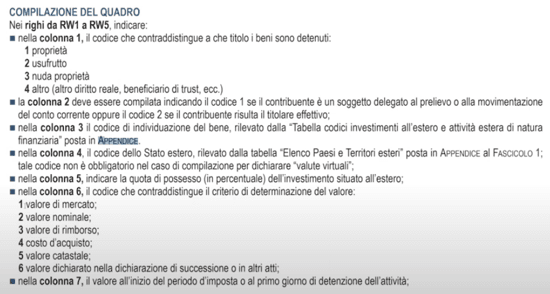

Monitoraggio delle tasse sulle criptovalute

Il possesso di criptovalute al di fuori del sistema bancario italiano deve essere dichiarato nel Quadro RW ai fini del monitoraggio fiscale. Le istruzioni per la compilazione rimangono invariate, utilizzando il codice 14 per "Altre attività finanziarie estere e valute virtuali" nella Colonna 3. Non è richiesto indicare il codice dello Stato estero per le valute virtuali, e la casella "Solo monitoraggio" deve essere selezionata, poiché il possesso di criptovalute è soggetto solo a obblighi di monitoraggio e non all'imposta IVAFE.

Inoltre, la dichiarazione dei redditi italiana per il 2024 (Modello 730) include un nuovo "Quadro W" dedicato alla dichiarazione di criptovalute e altre cripto-attività. Il Quadro W deve essere compilato anche se le cripto-attività non sono più detenute alla fine del periodo d'imposta.

Si raccomanda di consultare un professionista fiscale per assicurarsi di adempiere correttamente agli obblighi fiscali sul monitoraggio delle tasse sulle criptovalute, in considerazione delle recenti modifiche normative.

Infatti dipendendo da questo forse dovrete compilare l'uno o l'altro, cioè il quadro W o il quadro RW.

Imposta di bollo sulle criptovalute

In Italia è stata introdotta un'imposta di bollo del 2‰ (0,2%) sul valore totale delle criptovalute detenute al 31 dicembre. Questa imposta sostituisce la precedente imposta di bollo e deve essere pagata annualmente entro il 1° aprile dell'anno successivo.

eToro: caratteristiche principali

Se c'è una cosa che rende eToro una delle migliori piattaforme per acquistare criptovalute, sono le seguenti 3 caratteristiche:

- Sicurezza: eToro è regolamentata da autorità di primo piano (ad esempio CySEC nell’UE) e opera in conformità con il regolamento europeo MiCA per i servizi cripto.

- Offerta multi-asset e criptovalute: L

- la piattaforma offre oltre 7.000 asset tra cui azioni, ETF, valute, materie prime e criptovalute.

- Funzionalità social / copy-trading: eToro si distingue per la funzione “CopyTrader” che consente di copiare le operazioni di trader esperti, integrando una dimensione social al trading.

Per quanto riguarda l'imposta di bollo sulle cripto-attività, le informazioni disponibili non forniscono dettagli specifici sulle modalità di pagamento o sulle sanzioni in caso di mancato pagamento. Ti suggerisco consultare un professionista fiscale o le linee guida ufficiali dell'Agenzia delle Entrate per ottenere informazioni aggiornate e dettagliate su questo aspetto.

Se ancora sono valide le seguenti modalità, spero ti siano utili:

- Modello F24

- Marca da bollo elettronica

- Pagamento virtuale

Come si compila il quadro RW o W per la tassazione bitcoin?

A partire dal 2024, la dichiarazione dei redditi italiana ha introdotto il Quadro W per la segnalazione di investimenti e attività estere di natura finanziaria o patrimoniale, incluse le cripto-attività. Questo quadro sostituisce il precedente Quadro RW per tali finalità. Le persone fisiche residenti in Italia che detengono cripto-attività attraverso "portafogli", "conti digitali" o altri sistemi di archiviazione o conservazione devono compilare il Quadro W per adempiere agli obblighi di monitoraggio fiscale.

Compilazione del Quadro W per le Cripto-Attività:

- Sezione I - Dati relativi agli investimenti e alle attività:

- Colonna 1: Indicare il codice "14" per "Altre attività finanziarie estere e valute virtuali".

- Colonna 2: Non è necessario compilare il codice dello Stato estero per le valute virtuali.

- Colonna 3: Indicare il valore iniziale delle cripto-attività all'inizio del periodo d'imposta.

- Colonna 4: Indicare il valore finale delle cripto-attività alla fine del periodo d'imposta.

- Colonna 5: Indicare il numero di giorni di detenzione delle cripto-attività durante l'anno fiscale.

- Colonna 6: Selezionare questa casella se si dichiara solo per finalità di monitoraggio e non è dovuta alcuna imposta.

- Colonna 7: valore all'inizio del periodo d'imposta.

Cosa fare in caso di mancata dichiarazione per le criptovalute?

In caso di mancata dichiarazione delle cripto-attività negli anni precedenti, è possibile regolarizzare la propria posizione fiscale attraverso programmi di dichiarazione volontaria. Le sanzioni per l'omessa dichiarazione possono variare dal 3% al 15% dell'importo non dichiarato. Si raccomanda di consultare un esperto fiscale per valutare le opzioni disponibili e procedere alla regolarizzazione in modo conforme alle normative vigenti.

Nota che le normative fiscali sulle cripto-attività sono soggette a frequenti aggiornamenti. Pertanto, è fondamentale consultare fonti ufficiali o professionisti qualificati per assicurarsi di adempiere correttamente agli obblighi fiscali.

Se vuoi approfondire la tua conoscenza sulle criptovalute ti consigliamo:

Cerchi un broker per investire in criptovalute?