Analisi fondamentale

Sharpe Ratio: cos’è e come funziona?

Lo Sharpe ratio misura il rendimento corretto per il rischio. Si calcola sottraendo il tasso di interesse privo di rischio dal rendimento di un portafoglio o di un fondo comune. Il risultato viene poi diviso per la deviazione standard dei rendimenti del portafoglio in questione.

Si noti che l'attività priva di rischio può essere, ad esempio, un buono del tesoro a tre mesi o un debito emesso da un Paese riconosciuto come meritevole di credito.

Sharpe ratio: cos'è e come funziona?

Lo Sharpe ratio è utilizzato in analisi fondamentale per indicare il rischio assunto nell'effettuare un determinato investimento. Il suo valore indica se il rendimento di un investimento è accompagnato da un eccesso di rischio.

Secondo lo Sharpe ratio, un investimento è buono quando non è accompagnato da un elevato livello di rischio aggiuntivo. Tra due investimenti, quello con lo Sharp ratio più alto è migliore, in quanto comporta meno rischi aggiuntivi.

A questo proposito, è bene notare che lo Sharpe ratio viene utilizzato per confrontare diversi fondi o opzioni di investimento, non per analizzarli singolarmente o in modo isolato.

Questo rapporto finanziario è stato sviluppato dall'economista William F. Sharpe per scoprire se il rendimento di un investimento è dovuto a una decisione saggia o se, al contrario, è il risultato di aver assunto più rischi. È un rapporto che calcola i rendimenti aggiustati per il rischio.

Il rapporto di Sharpe è diventato molto popolare negli ultimi anni, anche perché è molto facile da calcolare. È ampiamente utilizzato per valutare la performance dei fondi comuni di investimento.

Sharpe Ratio: formula

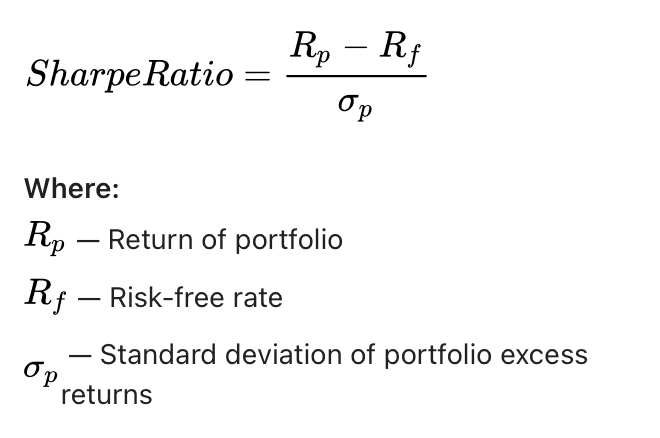

Lo sharpe ratio si calcola con la formula:

Si calcola come:

Indice di Sharpe = (rendimento del fondo o del portafoglio - rendimento dell'attività senza rischio)/ Volatilità (deviazione standard) del fondo o del portafoglio.

Per essere più precisi, misura il rendimento addizionale sopra il rendimento dell'attività senza rischio per unità di volatilità presunta.

Più alto è lo sharpe ratio di un investimento, migliore è la performance corretta per il rischio dell'investimento. Se l'indice di Sharpe è negativo, il rendimento dell'investimento non avrà superato l'attività senza rischio.

Sharpe Ratio: valori e come interpretarli

Infine, è necessario sapere come interpretare la formula dell'indice Sharpe e, a tal fine, qual è un buon valore di Sharpe, perché più alto è lo Sharpe ratio di un portafoglio, migliore è il suo rendimento corretto per il rischio. In altre parole:

- Un rapporto Sharpe negativo significa che il tasso privo di rischio è superiore al rendimento del portafoglio. Questo valore non trasmette alcuna informazione significativa.

- Compreso tra 0 e 1,0 è considerato subottimale.

- > 1,0 è considerato accettabile.

- > 2,0 è considerato molto buono.

- Uno Sharpe ratio pari o superiore a 3,0 è considerato eccellente.

Il valore di indice di Sharpe maggiore di 1 sono generalmente considerati "buoni", in quanto indicano che il portafoglio offre rendimenti superiori alla sua volatilità. Pertanto, un portafoglio con uno Sharpe Ratio di 1,0 potrebbe essere considerato inadeguato se i suoi peers hanno uno Sharpe Ratio medio superiore a 1,0.

Usiamo il rapporto di Sharpe per mostrare la misura in cui un investitore è disposto ad assumersi dei rischi per ottenere un maggiore ritorno sull'investimento (ROI). Un errore molto comune nella scelta di un fondo, sia da parte del consulente che dell'investitore, è quello di concentrarsi troppo sui rendimenti del fondo e non sui livelli di rischio corrispondenti.

Ovviamente, un fondo con un alto rendimento attira l'attenzione di qualsiasi investitore, ma molto raramente ci si ferma a pensare a quanto rischio si assume per ottenerlo.

Sharpe ratio: esempio

Facciamo un esempio con l'indice di Sharpe. Supponiamo di avere due fondi con le seguenti caratteristiche.

| Fondo 1 | Fondo 2 | ||||

| Rendimento annuo atteso | 8% | 10% | |||

| Deviazione standard | 3% | 6% | |||

| Rendimento annuo delle attività prive di rischio | 1% | 1% | |||

| Sharpe ratio | (8%-1%)/3%= 2,33 | (10%-1%)/6%= 1,5 |

| Fondo 1 | Fondo 2 | |

| Rendimento annuo atteso | 8% | 10% |

| Deviazione standard | 3% | 6% |

| Rendimento annuo delle attività prive di rischio | 1% | 1% |

| Sharpe ratio | (8%-1%)/3%= 2,33 | (10%-1%)/6%= 1,5 |

Pertanto, sebbene il rendimento annuo atteso del fondo 1 sia inferiore, il suo Sharpe ratio è superiore a quello del fondo 2. Questo perché stiamo considerando il livello di rischio assunto da entrambe le opzioni.

Le limitazioni del rapporto di Sharpe

Non ci sono metriche perfette e ognuna ha i suoi limiti. In questo senso, il rapporto di Sharpe non fa eccezione e tra i principali svantaggi che si possono menzionare ci sono i seguenti:

- Non distingue tra perdite consecutive e perdite intermittenti

Lo Sharpe Ratio non dipende dall'ordine del campione e non è lo stesso perdere 10 volte consecutive che perdere ogni altra volta.

- Non distingue tra deviazioni positive o negative (volatilità)

Un'altra debolezza dell'uso del rapporto di Sharpe è che quando usiamo la deviazione standard del rendimento per calcolare il rischio, non differenzia tra la volatilità al rialzo e al ribasso. La volatilità di una strategia di trading ci permette di misurare o prevedere la performance di quella strategia. Quindi più alta è la volatilità, più inconsistente sarà il rendimento atteso.

- Valore relativo

Il rapporto di Sharpe è utile solo se confrontato con un'altra strategia di trading o di investimento. Vediamo un esempio per farvi capire meglio: supponiamo di valutare una strategia o un portafoglio e che lo Sharpe ratio sia uguale a 1, questo valore è abbastanza buono. Ora valutiamo un secondo portafoglio e il suo Sharpe ratio è uguale a 3,5. Anche se la prima strategia ha un buon rapporto di Sharpe, la seconda strategia ha un migliore rapporto di Sharpe e questo rende più attraente scegliere una delle due a parità di condizioni.

Potrebbe interessarti: analisi fondamentale delle aziende.

Cerchi un broker? Scopri le nostre raccomandazioni