Borsa

Come investire in Giappone?

Investire in Giappone solleva molte domande. Forse perché è stato un mercato al ribasso per decenni e quindi questo grande centro finanziario dell'Estremo Oriente è stato dimenticato da investitori e commercianti. Come investire in Giappone nel modo migliore?

Secondo le stime del Fondo Monetario Internazionale (FMI) per i paesi con il più alto PIL dal 2019 al 2024, il Giappone è la terza potenza economica mondiale. Il paese del Sol Levante, oltre a fornire una maggiore diversificazione geografica ai portafogli di investimento, può essere una fonte di opportunità per coloro che decidono di avventurarsi nei suoi mercati finanziari.

Di seguito, offriamo una serie di fattori chiave e beni di interesse per investire in Giappone.

Prospettive sul mercato giapponese

La transizione da un'economia caratterizzata dalla deflazione a una fase di crescita sostenibile sta alimentando la fiducia degli investitori nel potenziale a lungo termine del Giappone.

Il cambiamento strutturale, dal regime deflazionistico all'inflazione, è un catalizzatore chiave di questa trasformazione. Dopo decenni di stagnazione, il governo giapponese è riuscito ad aumentare i tassi di inflazione oltre il 2%, riflettendo una solida ripresa economica. Questo slancio, insieme al miglioramento dell'ambiente macroeconomico e alle aspettative positive sui profitti aziendali, suggerisce un orizzonte promettente per il mercato giapponese.

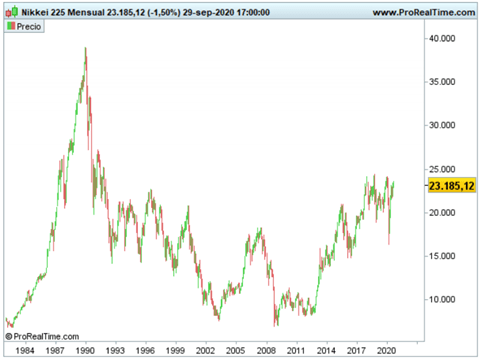

Nonostante il recente rally, la borsa giapponese (come mostrato nel grafico seguente) quota appena sopra le medie storiche, lasciando spazio a ulteriore crescita. La differenza nelle valutazioni tra l'epoca della bolla alla fine degli anni '80 e oggi indica che il mercato è lontano dall'essere in territorio di bolla. Nel 1989, il Nikkei rappresentava il 37% della capitalizzazione azionaria globale, quotandosi a 60 volte gli utili degli ultimi 12 mesi delle sue aziende e con un rapporto prezzo/valore contabile (PBR) superiore a 8 volte. Attualmente, dopo un aumento di oltre il 17% dall'inizio del 2024, il Nikkei 225 quota con un PER di 16 volte e molte delle aziende dell'indice hanno un prezzo inferiore al loro valore contabile.

Fattori di supporto

L'evoluzione della valuta e i progressi normativi per migliorare la governance aziendale sono ulteriori fattori che supportano le prospettive positive del mercato giapponese. La svalutazione dello yen rispetto al dollaro ha aumentato la competitività delle esportazioni giapponesi e potrebbe continuare a favorire un apprezzamento graduale dello yen in futuro. Inoltre, il governo giapponese ha introdotto misure fiscali per gli investitori al dettaglio locali, come il Nippon Individual Savings Account (NISA), per cercare di mobilitare i risparmi dei giapponesi verso attivi reali, comprese le azioni, al fine di preservare il valore del capitale in un nuovo contesto inflazionistico.

Perché investire in Giappone ora?

Valutazioni

Attualmente, il mercato presenta un PER attorno a 16 volte e un PBR di circa 2 volte, leggermente sopra le medie storiche. Nonostante il recente rialzo, le valutazioni rimangono relativamente attraenti rispetto ad altre borse internazionali.

Incentivi e regolamentazione

Gli incentivi fiscali per gli investitori al dettaglio, come il NISA, e i progressi normativi per migliorare la governance aziendale accrescono l'attrattiva del mercato giapponese. Queste misure creano un ambiente favorevole agli investimenti e contribuiscono a migliorare la fiducia degli investitori.

Potenziale di crescita

La transizione verso uno scenario inflazionistico e le prospettive di crescita aziendale sostengono l'espansione dell'economia del paese.

Vediamo un elenco di alcuni dei fondi che mi sembrano più interessanti al momento per trarre vantaggio dal mercato giapponese.

Come investire in Giappone con ETF

Gli ETF (Exchange Traded Funds) sono portafogli di investimento le cui quote sono quotate su un mercato finanziario, proprio come se fossero azioni di una società. La caratteristica principale di questi fondi è che sono gestiti passivamente, cioè di solito replicano un indice e non cercano di battere il mercato (fondi indice).

Quindi, l'obiettivo è quello di investire nel mercato giapponese (in generale), la filosofia di fondo dei fondi indicizzati è di fluire con il mercato, non di cercare di batterlo.

Oltre agli ETF (come quelli dedicati al Giappone, o ad altri mercati asiatici come gli ETF cinesi), ci sono fondi comuni d'investimento indicizzati tradizionali e strumenti derivati per l'investimento in indici (i derivati finanziari saranno discussi più avanti, poiché questi prodotti sono più focalizzati sull'investimento a breve termine).

Il Nikkei 225 è il principale indice del mercato azionario giapponese (Tokyo Stock Exchange), che comprende le 225 maggiori società del paese. Questo indice è ben al di sotto dei suoi massimi stabiliti nel 1989 (al culmine della bolla immobiliare e finanziaria in questo paese).

Migliori indici giapponesi

Guardando il grafico dei prezzi dell'indice Nikkei 225, molti investitori potrebbero essere diffidenti nell'investire in Giappone a lungo termine. Che senso avrebbe replicare questo indice e, di conseguenza, il mercato giapponese?

La verità è che, se guardiamo la sua evoluzione, possiamo trovare un modello di inversione (doppio fondo) nel 2012, dopo la crisi finanziaria globale.

La spiegazione viene dal piano "Abenomics", attuato dal primo ministro giapponese Shinzo Abe alla fine del 2012. Le politiche economiche attuate ruotano intorno a tre direzioni (note come "le tre frecce"):

- Espansione monetaria.

- Stimolo fiscale.

- Riforme strutturali.

Dopo questa svolta, il mercato giapponese è in una chiara tendenza al rialzo, con un potente rimbalzo verso l'alto dopo la prima ondata di contagio Covid - 19.

Un chiaro esempio è l'iShares Nikkei 225 | EXX7, un ETF che replica il suddetto indice investendo in azioni giapponesi fisiche. Il suo rendimento annualizzato negli ultimi tre anni è dell'8,49%.

Ci sono altri indici per investire in Giappone. Gli ETF non devono replicare esclusivamente il Nikkei 225. Alcuni di questi ETF interessanti per investire in Giappone potrebbero essere:

- Lyxor Japan (Topix) (DR) ETF | JPN: questo è un fondo indicizzato al Topix Gross Total Return, che è rappresentativo di tutte le società quotate alla Borsa di Tokyo. Il suo rendimento annualizzato negli ultimi tre anni è del 3,18%.

- WisdomTree Japan SmallCap Dividend Fund | DFJ: segue la performance dell'indice WisdomTree Japan SmallCap, che è composto da società che pagano dividendi a piccole capitali. Anche se il suo rendimento annualizzato negli ultimi tre anni è solo dello 0,08%, combina il potenziale di rialzo caratteristico delle small cap con i solidi fondamentali delle società capaci di pagare un buon dividendo.

Come investire in Giappone con azioni

Seguendo l'argomento del paragrafo precedente, ci sono due metodi tradizionali per investire nel mercato azionario giapponese (tre, se si prendono in considerazione i derivati):

- Investimenti diretti in Giappone attraverso l'acquisto di azioni di società.

- Investimenti indiretti in Giappone attraverso fondi comuni di investimento azionario.

Tuttavia, di fronte agli ultimi decenni di mercato orso, molti investitori si stanno chiedendo se investire in Giappone potrebbe essere una buona opzione a lungo termine.

In effetti, non è ancora una certezza che i piani economici in atto possano far girare il mercato in modo sostenibile, anche se gli sviluppi sono positivi. Tuttavia, ci sono ragioni per credere che investire in azioni giapponesi possa essere un'alternativa da considerare:

- Offrono una diversificazione geografica al portafoglio d'investimento.

- Hanno un potenziale di apprezzamento.

- Gli stimoli fiscali del piano economico lavorano a loro favore.

- Il paese ha stabilità politica.

- Le aziende a grande capitale e internazionali stanno aumentando i salari; sinonimo di aumento del consumo privato e segno di salute economica.

- La ristrutturazione del consiglio è riuscita ad aumentare i tassi di distribuzione dei dividendi e i programmi di riacquisto delle azioni.

- Le aziende giapponesi hanno buone valutazioni e molte di loro sono vere e proprie istituzioni in certi settori (soprattutto la tecnologia e l'automobile).

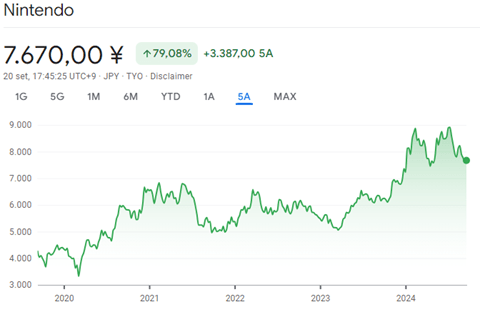

A titolo di esempio, questi sarebbero alcuni dei titoli di società in Giappone che sono interessanti per investire:

- Toyota Motor.

- Kyowa Hakko Kirin.

- Inpex Corp.

- Nissan Motor.

- Kyocera Corp.

- Kawasaki Heavy Indu.

- Canon.

- Sony.

- Honda.

- Nomura Holdings.

- Nintendo.

- TDK.

- Tokyo Gas

- Mitsubishi.

- Suzuki Motor Corp.

Scopri i migliori broker per azioni internazionali.

Orario della Borsa di Tokyo

Per investire nel mercato giapponese, ti sarà molto utile conoscere gli orari della principale borsa del Paese. Ricorda che la maggior parte delle borse asiatiche, infatti, prevede una pausa a metà mattinata (ora locale), per poi riprendere le contrattazioni. Ecco gli orari della Borsa di Tokyo:

- Orario mattutino: l'apertura della borsa di Tokyo è, dal lunedì al venerdì, alle 9:00 e prosegue fino alle 11:30 (ora locale giapponese).

- Pausa pranzo: dalle 11:30 alle 12:30.

- Orario pomeridiano: riapre dalle 12:30 alle 15:00.

A questo proposito ti invito a leggere il nostro articolo su quali sono gli orari per invertire in Forex, per avere un quadro completo degli orari in giro per il mondo.

Come investire in Giappone a breve termine?

Un'altra alternativa per investire in Giappone è attraverso i derivati finanziari:

- Futuri finanziari.

- Opzioni finanziarie.

- CFD (Contratti per differenza).

La caratteristica di questi prodotti è che, come suggerisce il nome, dipendono dal prezzo di un'attività sottostante (come azioni, obbligazioni, indici, valute, ETF, ecc.).

Sono utili per investimenti a breve termine, perché utilizzano la cosiddetta leva finanziaria e offrono la possibilità di moltiplicare i profitti (anche se il rischio aumenta notevolmente).

Inoltre, grazie a questi prodotti, è possibile investire in Giappone sia al rialzo che al ribasso. In altre parole, è possibile ottenere rendimenti positivi quando l'attività sottostante su cui è fatto il prodotto derivato scende di prezzo. Infatti, una delle loro funzioni è quella di coprire gli investimenti.

Potrebbe interessarti anche quali sono e come investire nelle Borse asiatiche.

Broker per investire in Giappone a breve termine

AvaTrade è un broker online di trading molto noto, fondato nel 2006. Offre una vasta gamma di strumenti finanziari per il trading, tra cui forex, criptovalute, materie prime, azioni, indici e obbligazioni giapponesi.

Con AvaTrade è possibile investire indirettamente in Giappone tramite diversi strumenti finanziari, anche se non offre accesso diretto alla Borsa di Tokyo per l'acquisto di azioni giapponesi come farebbe un broker specializzato in mercati locali. Ecco i principali modi per investire in Giappone con AvaTrade:

- CFD su indici: puoi fare trading sull'indice Nikkei 225, che rappresenta le principali aziende giapponesi. I CFD (contratti per differenza) ti permettono di speculare sui movimenti di prezzo dell'indice senza possedere direttamente le azioni.

- Forex: puoi fare trading sul JPY (Yen giapponese) contro altre valute. Le coppie valutarie come USD/JPY (dollaro statunitense contro yen giapponese) sono tra le più scambiate nel mercato forex.

- Azioni giapponesi (CFD): anche se non si possono acquistare direttamente le azioni giapponesi con AvaTrade, il broker offre CFD su alcune azioni giapponesi selezionate. Ciò consente di speculare sui movimenti di prezzo di azioni come Toyota, Sony o SoftBank, senza bisogno di possedere fisicamente i titoli.

- ETF su Giappone (CFD): AvaTrade permette di fare trading su ETF che replicano l'andamento dell'economia giapponese o del mercato azionario giapponese tramite CFD. Questi ETF replicano l'andamento di indici giapponesi o settori economici specifici.

Fondi per investire in Giappone

Nomura Funds Ireland plc - Japan Strategic Value Fund Classe A EUR

ISIN: IE00B3XFBR64

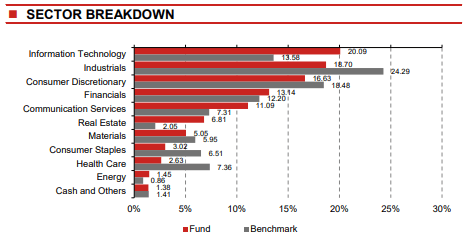

Questo fondo è gestito da Nomura, una società di gestione giapponese. Il suo approccio si basa su una strategia bottom-up, focalizzandosi sulla selezione di singole aziende attraverso un'analisi fondamentale approfondita. Non ci sono restrizioni settoriali o di capitalizzazione, il che consente investimenti in aziende di diverse dimensioni, con una percentuale del 28% in aziende a media capitalizzazione.

La filosofia del fondo è orientata al valore, cercando di individuare azioni il cui prezzo di mercato è inferiore al valore intrinseco. Utilizza un approccio sia quantitativo che qualitativo per identificare queste opportunità. L'obiettivo è superare l'indice TOPIX con un rendimento annuo superiore del 3%, mantenendo una volatilità attesa intorno al 10%.

Esposizione settoriale del fondo:

Comportamento storico del fondo:

Rendimento

- Rendimento YTD (19/09/2024): 10,51%

- A 3 anni: 30,77%

- Rendimento a 5 anni: 58,87%

Fidelity Funds - Japan Value Fund A-Acc-EUR

ISIN: LU0413543058

Il fondo Fidelity adotta anch'esso una filosofia value. Il team di gestione si concentra sull'analisi del valore intrinseco delle aziende, identificando quelle sottovalutate in base alla solidità finanziaria e al potenziale di crescita degli utili.

Sebbene la selezione dei titoli sia basata su un'analisi bottom-up, viene prestata attenzione anche ai rischi macroeconomici durante la costruzione del portafoglio, inclusi quelli legati alle valute e ai tassi d'interesse. L'obiettivo è evitare rischi eccessivi mentre si cerca di massimizzare il valore attraverso la selezione accurata degli attivi.

Esposizione settoriale del fondo:

Comportamento storico del fondo:

Rendimento

- Rendimento YTD (19/09/2024): 6,84%

- A 3 anni: 22,63%

- Rendimento a 5 anni: 58,80%

M&G (Lux) Japan Smaller Companies Fund EUR A Acc

ISIN: LU1670715975

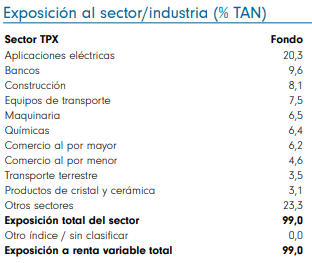

Il fondo M&G (Lux) Japan Smaller Companies Fund EUR A Acc mira a superare il rendimento del mercato azionario delle piccole aziende giapponesi, come indicato dall'indice Russell Nomura Mid-Small Net Return Index. Almeno l'80% dei suoi attivi è investito in azioni di piccole aziende con sede in Giappone.

Il gestore mantiene un portafoglio composto da meno di 50 titoli e seleziona quelli che ritiene non riflettano adeguatamente il valore degli utili sostenibili.

Esposizione settoriale del fondo:

Comportamento storico del fondo:

Rendimento

- Rendimento YTD (19/09/2024): 4,60%

- A 3 anni: 23,40%

- Rendimento a 5 anni: 63,39%

Fondi indicizzati Giappone

Pictet-Japan Index P EUR

ISIN: LU0474966750

Il fondo indicizzato Pictet-Japan Index P EUR cerca di replicare l'andamento dell'indice MSCI Japan Index, che misura il rendimento delle aziende a grande e media capitalizzazione in Giappone.

È un'opzione valida per gli investitori che desiderano avere esposizione al mercato azionario giapponese tramite un fondo a gestione passiva.

Esposizione settoriale del fondo:

Comportamento storico del fondo:

Rendimento

- Rendimento YTD (19/09/2024): 10,18%

- A 3 anni: 16,51%

- Rendimento a 5 anni: 44,14%

Vanguard Japan Government Bond Index Fund USD Acc

ISIN: IE0032915443

Questo fondo utilizza un approccio di investimento passivo e cerca di replicare l'andamento dell'indice Bloomberg Japan Government Float Adjusted Bond Index. L'indice comprende obbligazioni sovrane giapponesi con scadenze superiori a un anno.

Rendimento

- Rendimento YTD (19/09/2024): -5,02%

- A 3 anni: -31,66%

- Rendimento a 5 anni: -30,44%.

Vantaggi dei fondi comuni giapponesi

Avete la possibilità di investire in fondi comuni ordinari (le loro quote non sono quotate in borsa) i cui portafogli sono composti da titoli giapponesi, sia a reddito fisso che azionari (o misti).

In questo senso, i fondi comuni possono anche essere gestiti passivamente. In altre parole, possono replicare un indice (di nuovo, possono essere indici a reddito fisso o azionari) o creare un portafoglio per battere il mercato.

I vantaggi di investire attraverso i fondi sono:

- I fondi d'investimento forniscono un accesso diretto a un portafoglio diversificato di titoli.

- Liquidità e trasparenza assoluta.

- Gestione professionale.

- Vantaggi fiscali (specialmente in termini di trasferimento di capitale tra fondi).

Forniscono un'alternativa agli investimenti diretti in Giappone (cioè azioni o altri titoli a reddito fisso). Vediamo i due meccanismi disponibili per investire in azioni e obbligazioni giapponesi.

- Fondi di investimento azionario

Le opportunità in Giappone non si trovano solo nei grandi titoli. Le aziende small cap hanno un forte potenziale di rialzo e, in questo caso, dato che il loro rischio è anche maggiore, può essere una buona idea approfittare della garanzia di diversificazione offerta dall'investimento in fondi.

In ogni caso, è possibile ottenere rendimenti superiori alla media in questa categoria di fondi. Come esempio, mostriamo uno dei fondi azionari giapponesi.

JP Morgan Japan Equity Fund (coperto)

La valuta del Giappone, lo yen giapponese (JPY), è considerata un bene rifugio e, di fronte alla caduta dei mercati finanziari, tende a muoversi più in alto. Inoltre, l'economia giapponese è stata un'economia puramente orientata all'esportazione. Di conseguenza, c'è una forte correlazione inversa tra lo JPY e il mercato azionario giapponese.

Pertanto, quando si investe in Giappone, molti investitori tendono a coprire il rischio valutario (attraverso il forex trading, le opzioni finanziarie o altri strumenti derivati).

Perciò abbiamo selezionato questo fondo: il JP Morgan Japan Equity Fund (hedged) è un fondo con copertura valutaria (da cui la parola hedged nel suo nome); con un rendimento annualizzato negli ultimi tre anni dell'11,00%.

La sua politica d'investimento è semplice: fornire rendimenti a lungo termine investendo in azioni di società giapponesi. Il 100% del suo portafoglio è concentrato in questa zona geografica. Cerca di identificare aziende di alta qualità con una crescita sostenibile.

In termini di allocazione settoriale, è la seguente:

- Tecnologia: 23,38%.

- Industria: 21,23%.

- Salute: 14,54%.

- Servizi di comunicazione: 12,65%.

- Consumo ciclico: 10,35%.

Come si può vedere, i settori con buone prospettive future come la tecnologia, l'assistenza sanitaria e i servizi di comunicazione hanno un peso significativo.

Possiamo anche trovare altri fondi popolari come Schroders Japanese Equity, Pictet Japan Index...

Fondi di investimento a reddito fisso

Il Giappone è in un periodo di bassi tassi d'interesse (o meglio, di tassi d'interesse ultra-bassi; a livelli negativi). Come parte della sua politica monetaria espansiva, dal 2016, la Banca del Giappone ha mantenuto i tassi di interesse ufficiali a breve termine a -0,10%. Questo fatto, come attualmente in Europa, contribuisce al fatto che i titoli a reddito fisso offrono un rendimento scarso (il titolo di stato giapponese a 10 anni offre lo 0,01%).

Come per l'investimento azionario, l'investitore può comprare titoli a reddito fisso individualmente o optare per i fondi comuni a reddito fisso del Giappone.

Tuttavia, comprare obbligazioni individuali diventa più difficile per l'investitore medio (non è così versatile come le azioni). Pertanto, i fondi comuni di investimento sono il miglior veicolo per questo tipo di investimento.

Investendo nel reddito fisso giapponese attraverso un fondo, è possibile ottenere un intero portafoglio di queste attività che supera il rendimento dell'obbligazione decennale; con un minore esborso di capitale.

Vanguard Japan Goverment Bond Index Fund (ISIN: IE0032915443)

Un esempio è il Vanguard Japan Goverment Bond Index Fund gestito passivamente. Appartenente alla categoria del reddito fisso giapponese e con una politica d'investimento basata sull'offerta di rendimenti replicando la performance dell'indice Bloomberg Barclays Japan Government Float Adjusted Bond, ha ottenuto un rendimento annualizzato del 3,23% negli ultimi tre anni.

L'indice che questo fondo comune replica è composto da titoli del tesoro giapponese e titoli correlati (obbligazioni di agenzie governative) con grado di investimento e con una durata di più di un anno; denominati in yen.

Per diversificare il portafoglio, scopri anche:

Cerchi un broker per investire?