Borsa

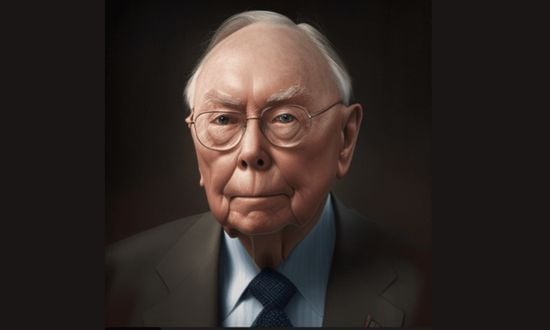

Charlie Munger: chi era il braccio destro di Warren Buffett

Charles Thomas Munger è stato un famoso investitore, avvocato immobiliare e filantropo americano, che ha ricoperto il ruolo di vicepresidente di Berkshire Hathaway, un conglomerato guidato da Warren Buffett.

In questo post scoprirete chi è Charlie Munger, il suo stile e filosofia di investimento e la sua relazione con Buffett.

Molti conoscono Charlie Munger come la mano destra di Warren Buffett, ma la sua storia e il suo impatto vanno ben oltre. Nato a Omaha, Nebraska, nel 1924, Munger non è stato solo un investitore e filantropo straordinario, ma anche un pensatore e uno stratega eccezionale. La vita di Munger iniziò in modo umile a Omaha. Fin da giovane, mostrò un profondo interesse per la lettura e l'apprendimento, una caratteristica che avrebbe definito gran parte della sua vita. Si arruolò nell'esercito durante la Seconda Guerra Mondiale e in seguito frequentò l'Università di Harvard, dove studiò legge. Questo approccio multidisciplinare, che combinava legge, storia ed economia, fu fondamentale nella formazione della sua visione del mondo e del suo approccio agli investimenti.

Dopo Harvard, Munger iniziò la sua carriera legale, ma si rese presto conto che la sua vera passione era nel mondo degli investimenti. Il suo approccio non era convenzionale; non si limitava a guardare i numeri, ma cercava di comprendere a fondo le aziende in cui investiva, dalla loro cultura alla loro leadership. Ciò che veramente distinse Munger nel campo finanziario fu la sua filosofia di investimento. Credeva fermamente nel concetto di 'investire in ciò che conosci', concentrandosi su aziende con modelli di business che lui capiva e apprezzava. Questa filosofia, che in seguito avrebbe influenzato notevolmente Buffett, si concentrava sulla qualità piuttosto che sulla quantità e sulla pazienza piuttosto che sulla speculazione rapida.

Prima di unirsi a Buffett, Munger aveva già lasciato il suo segno, gestendo il proprio fondo di investimento e ottenendo rendimenti impressionanti. La sua capacità di analizzare in profondità e pensare a lungo termine lo rese un modello da seguire per molti investitori. Munger non cercava solo aziende con buoni numeri, ma anche con leader etici e una cultura aziendale solida. Ora, scopriamo come si è incrociato con un'altra mente altrettanto impressionante: Warren Buffett, e come insieme hanno trasformato Berkshire Hathaway in un colosso finanziario.

La morte di Charlie Munger, avvenuta il 29 novembre del 2023, ha segnato la fine di un'epoca.

Vita privata di Munger

Charlie Munger è nato il 1° gennaio 1924 a Omaha, Nebraska (Stati Uniti).

Questo importante investitore è stato sposato con la sua prima moglie, Nancy Huggins (dal 1945 al 1953) e hanno avuto tre figli, Wendy, Molly e Teddy (all'età di 9 anni, Teddy è morto di leucemia).

Inoltre, Munger ha scambiato le promesse di matrimonio con Nancy Barry nel 1956 (sposata fino alla morte della moglie nel 2010). Hanno avuto 4 figli: Charles T. Munger Jr, Emilie Munger Ogden, Barry A. Munger e Philip R. Munger. Inoltre, Munger ha aiutato Barry a crescere i due figli avuti dal precedente matrimonio (William Harold Borthwick e David Borthwick).

Formazione e vita lavorativa di Charlie Munger

- Da adolescente ha lavorato presso Buffett & Son, un negozio di alimentari di proprietà del nonno di Buffett.

- Munger ha studiato matematica all'Università del Michigan, al California Institute of Technology e in altre università, ma non si è laureato in nessuna di esse.

- Si iscrisse a Harvard Law e con l'aiuto di Roscoe Pound, ex preside di Harvard Law e amico della famiglia Munger, riuscì a entrare a Harvard Law. Lì ottenne risultati superlativi e si laureò magna cum laude con un J.D. nel 1948.

- Durante la Seconda guerra mondiale, prestò servizio militare presso l'U.S. Army Air Corps (pur non avendo una laurea, ricevette un incarico come sottotenente).

- Si è laureato in meteorologia al Caltech di Pasadena, in California, la città che sarebbe poi diventata la sua casa.

- Dopo il suo trasferimento in California, lavorò in uno studio legale chiamato Wright & Garrett (poi Musick, Peeler & Garrett) prima di fondare il proprio studio.

- In seguito si dimise dall'avvocatura e si dedicò allo sviluppo immobiliare.

- All'inizio degli anni '60 ha iniziato la sua attività di investitore ed è famoso soprattutto per la sua collaborazione con Buffett.

- Nel 1962 è diventato socio fondatore di Munger, Tolles & Olson LLP, dove ha lavorato come avvocato immobiliare.

- Ha iniziato la sua attività di investitore all'inizio degli anni '60 ed è famoso soprattutto per la sua collaborazione con Buffett.

- Munger e Jack Wheeler fondarono la società di investimenti Wheeler, Munger, and Company, quotata alla Pacific Coast Stock Exchange. Dopo aver accumulato perdite del 32% nel 1973 e del 31% nel 1974, la società fu costretta a liquidare nel 1976.

Amicizia e lavoro con Warren Buffett

Munger e Buffett sono entrati in contatto grazie a una conoscenza reciproca nel 1959 a Omaha, Nebraska, essendo stati addirittura assunti da adolescenti dal nonno di Buffett nel suo negozio di alimentari (ma all'epoca non si conoscevano).

L'incontro tra Munger e Buffett non fu una semplice coincidenza, ma il risultato di una rete di connessioni e un insieme condiviso di valori e interessi. Fin dall'inizio, si resero conto di condividere una filosofia di investimento simile: un approccio a lungo termine, basato sul valore intrinseco e sulla gestione aziendale etica. La loro chimica fu immediata, inoltre avevano un senso dell'umorismo molto simile e così iniziò una delle partnership più fruttuose nella storia delle finanze.

Nel 1978, Munger si unì ufficialmente a Berkshire Hathaway, l'azienda di Buffett. Qui, il suo ruolo fu molto più che quello di un vicepresidente; fu il consigliere intellettuale chiave di Buffett, portando il suo acuto senso di giudizio e la sua abilità nel pensare in termini di sistemi e processi. Munger non solo contribuì con le sue conoscenze in investimenti, ma influenzò anche la cultura e l'etica dell'azienda.

L'influenza di Munger fu cruciale nel cambiare l'approccio dell'azienda, da comprare affari 'a buon mercato' a investire in 'grandi affari a un prezzo ragionevole'. Questa strategia portò ad acquisizioni leggendarie come quella di See's Candies e Coca-Cola, segnando un prima e un dopo nella storia dell'azienda. Sotto la guida di Buffett e Munger, Berkshire Hathaway divenne un gigante globale, noto per il suo approccio sensato ed etico negli investimenti. Insieme, non solo crearono ricchezza, ma stabilirono anche un modello di integrità e responsabilità nel mondo aziendale. La collaborazione tra Buffett e Munger sarà ricordata non solo per i loro successi finanziari, ma anche per la saggezza e i principi che li hanno guidati.

Riassumendo, nel 1978, Charlie Munger è stato nominato vicepresidente di Berkshire Hathaway, dove lui e Buffett hanno lavorato insieme fino ad oggi. È addirittura conosciuto come il "braccio destro" di Buffett. La sua carriera con Buffett è stata:

- Dal 1984 al 2011 è stato amministratore delegato e presidente di Wesco Financial Corporation, che ora è una filiale di Berkshire Hathaway. Con sede a Pasadena, era attivo in tre categorie principali: assicurazioni, leasing di mobili e servizi siderurgici.

- Oltre a essere stato vicepresidente di Berkshire Hathaway, è presidente di Daily Journal Corporation e consigliere di Costco Wholesale Corporation.

Ora che abbiamo visto come Munger ha influenzato Berkshire Hathaway, è il momento di esplorare più a fondo gli insegnamenti e le strategie che ha lasciato come eredità.

Stile e filosofia di investimento di Charlie Mungher

Charlie Munger è considerato un investitore di valore. È stato addirittura grazie all'influenza di Munger che il suo amico e socio in affari, Warren Buffett, ha cambiato la sua metodologia di investimento. Di per sé, il suo stile di investimento è il seguente:

- Cercare aziende con un valore elevato e con il potenziale per mantenere e aumentare tale valore nel lungo periodo, che si trovino anche in qualche problema temporaneo che abbia causato un calo del prezzo delle azioni. In altre parole, Munger preferisce trovare aziende in grado di sostenersi e di offrire prospettive di crescita sostanziali.

- Munger difende la sua strategia affermando che "se si conosce l'azienda e quindi i rischi e il potenziale, nel lungo periodo un portafoglio concentrato produrrà rendimenti migliori di un portafoglio altamente diversificato".

- Munger sostiene che se la diversificazione in un portafoglio di investimenti è eccessiva, i rendimenti possono risentirne.

- Sottolinea inoltre che quando si tratta di investire, bisogna sapere quando ritirarsi (Munger ha imparato questa abilità giocando a carte).

- Munger è stato molto critico nei confronti delle criptovalute, definendo il bitcoin un prodotto speculativo che può creare scompiglio sul mercato.

Insegnamenti di Charlie Mungher

Charlie Munger non era solo un maestro nella scelta delle azioni, ma offriva anche preziose prospettive su come affrontare gli investimenti e la vita in generale. Munger credeva fermamente nella pazienza e nella disciplina negli investimenti. Consigliava di evitare decisioni impulsive e di concentrarsi sugli investimenti a lungo termine. Questa mentalità è cruciale per resistere alle fluttuazioni del mercato e per identificare opportunità di investimento veramente preziose. Un altro punto importante era l'importanza dell'educazione continua, un pilastro nella filosofia di Munger che gli permetteva di applicare lezioni da diversi campi al mondo degli investimenti. Questa prospettiva ampia è essenziale per comprendere i complessi meccanismi del mercato.

Naturalmente, un altro insegnamento che ci lascia era l'importanza di capire il valore intrinseco. Questo per la sua filosofia Value era fondamentale. Non si trattava solo di guardare i numeri, ma di capire cosa rende un'azienda unica e preziosa a lungo termine. Questa comprensione profonda è ciò che permette agli investitori di identificare le migliori opportunità. Munger enfatizzava anche l'importanza di imparare dagli errori, propri e altrui. Riconoscere e analizzare questi errori è fondamentale per migliorare come investitore e per evitare futuri passi falsi.

Gli insegnamenti di Charlie Munger ci offrono una guida non solo per investire con intelligenza, ma anche per affrontare le nostre finanze e le nostre vite con una prospettiva più riflessiva e fondata.

Cerchi un broker per investire?