Trading

Cos’è lo Swing trading: strategie e guida

Nel mondo del trading, le strategie adottate possono fare la differenza tra il successo e l'insuccesso. Uno degli approcci più popolari, e allo stesso tempo affascinanti, è lo swing trading. Caratterizzato da un ritmo moderato e da un'analisi approfondita, questo metodo è per chi cerca di massimizzare i profitti attraverso le oscillazioni di prezzo a breve termine.

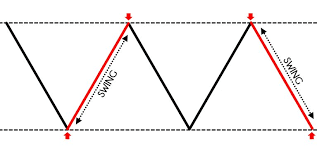

Swing trading: cos'è

Lo Swing Trading è un metodo di investimento che consiste nel cercare di operare uno swing che corrisponda all'andamento generale di un mercato per cercare di migliorarne le performance. Precedentemente riservato al mercato dei cambi, lo swing trading è ora utilizzato in molti mercati e ha la particolarità di utilizzare solo l'analisi tecnica per cercare di determinare il prossimo movimento di prezzo.

Pertanto, lo Swing Trading come piano di trading cerca soprattutto di generare regolarmente piccoli profitti. Tuttavia, non richiede, come il day trading, un costante monitoraggio dei grafici. In questo caso, lo swing trader di solito esegue analisi di mercato, prende una posizione e la monitora, oppure inserisce ordini di stop per chiuderla al momento giusto.

I prodotti con cui puoi fare Swing trading con azioni, CFD, Forex, indici azionari, materie prime e criptovalute.

Come funziona lo swing trading?

Per iniziare ad essere uno Swing Trader, devi aiutarti con i seguenti elementi:

- Analisi tecnica e fondamentale

- Volatilità

- Modelli grafici

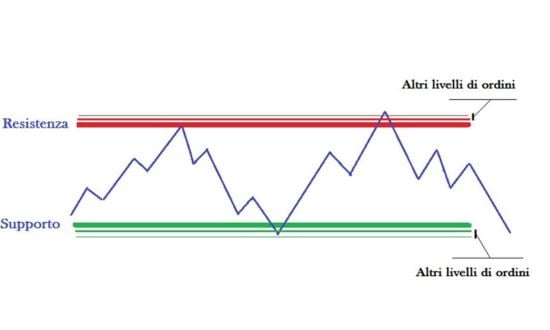

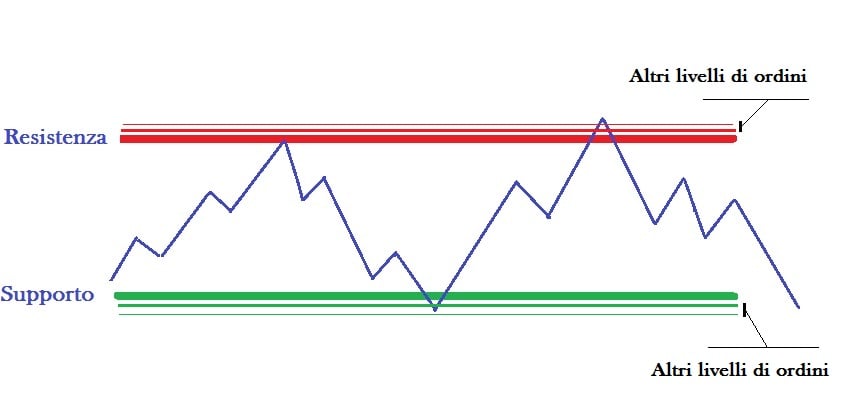

- Supporti e resistenze

Devi decidere se operare a favore del trend o contro di esso.

Per fare ciò, devi osservare se i supporti e le resistenze riescono a frenare il prezzo, senza essere attraversati, per fare trading controtrend. Al contrario, quando questi livelli vengono infranti, opereremo a favore del trend.

La volatilità è un altro fattore chiave, poiché speculiamo sul movimento dei prezzi, quindi più il mercato è volatile, maggiori saranno le opportunità che avremo di aprire nuove posizioni.

Per questo motivo, il riconoscimento dei modelli grafici (pattern) è importante, sia quando si contrassegnano i livelli chiave sia quando si inseriscono ordini di stop loss.

Leggi anche come funziona il Buy the Dip.

Swing trading nel Forex

Lo swing trading nel Forex si concentra sui punti in cui il mercato valutario cambia direzione. Fondamentalmente si tratta di rilevare opportunità tra i movimenti delle varie valute come l'euro, il dollaro, e lo yen. E’ importante fare affidamento sull'analisi tecnica e fondamentale, tenere conto della volatilità, dei modelli grafici e dei supporti e resistenze.

Le valute sono generalmente strumenti finanziari altamente liquidi e abbastanza volatili per lo swing trading. Inoltre possono essere operate anche in overnight da lunedì al venerdì, 24 ore su 24, dato che è molto raro che si verifichino dei gap.

Gli swing trader Forex traggono vantaggio dalle fluttuazioni improvvise inerenti a molte valute a causa dell'instabilità economica o politica dei paesi di riferimento. In questo modo, i trader possono acquistare a prezzi bassi e poi vendere quando il valore delle valute aumenta durante il rally.

Il mercato Forex ha un naturale flusso e riflusso, non c'è una tendenza permanente al rialzo o al ribasso. La volatilità è la chiave per gli swing trader, se il mercato è più volatile e il numero di movimenti del prezzo a breve termine è maggiore, allora ci sarà un maggior numero di opportunità per aprire un trade.

Swing trading con le azioni

Le azioni per lo swing trading generalmente soddisfano diversi requisiti, come catalizzatori comprovati, volume elevato e volatilità adeguata per rendere il trading profittevole.

Catalizzatore

Il catalizzatore è un qualcosa che mette in moto il prezzo delle azioni. Potrebbe trattarsi di qualsiasi cosa, da un'informazione che promette una svolta nell’impresa quotata, un'imminente sperimentazione di un nuovo farmaco da parte di grandi compagnie farmaceutiche o qualsiasi voce confermata secondo cui un dirigente di alto livello sta lasciando il suo lavoro. Con un catalizzatore, lo swing trader può prendere una decisione tempestiva e trarre profitto dalla sua operazione.

Volume

Un volume significativo è un'altra caratteristica di un’azione adatta allo swing trading. Mentre le azioni scambiate con altri sistemi possono generare eccellenti guadagni senza la necessità di volumi enormi, il modo più sicuro per fare swing trading è scegliere azioni ad alto volume.

Volatilità

Ultimo ma non meno importante è l'elevata volatilità. Le azioni volatili sono perfette per lo swing trading. Tali azioni aiutano a fare soldi con movimenti a breve termine e ad alto volume.

Swing trading con le criptovalute

Oltre ad essere meno stressante, lo swing trading di criptovalute può anche rivelarsi una migliore strategia per molti appassionati di criptovalute.

Le criptovalute, come qualsiasi altro strumenti, possono essere studiate attraverso i grafici e applicare le nostre conoscenze per localizzare il miglior punto di ingresso, punto di stop loss e obiettivo.

Il primo passo per convertirsi in un cripto swing trader sta nell’ analizzare il mercato. Questo richiederà tempo e dedizione. Uno swing trader deve convertirsi in un esperto nell'analisi grafica e dei pattern per identificare le criptovalute con le migliori possibilità’ operative.

L'analisi fondamentale e l'analisi tecnica sono i due tipi di metodi utilizzati dagli operatori per identificare queste opportunità.

L'analisi fondamentale si concentra nello studio delle notizie e di altri fattori microeconomici che influiscono la criptovaluta. Ad esempio, uno swing trader interessato a Ethereum seguirà costantemente tutte le notizie relative al progetto. Il recente progresso di Ethereum in merito alla sua adozione di un nuovo protocollo di consenso alla verifica del lavoro è un esempio perfetto di un segnale operativo.

In generale, l'analisi fondamentale richiede che un operatore sia molto più familiare con la struttura, le innovazioni e le notizie di un progetto. Più conoscenza si ha sulle criptovalute, maggiori probabilità avrai di predire correttamente i movimenti futuri.

D'altra parte, gli analisti tecnici si preoccupano solo dei segnali operativi relativi al prezzo di una criptovalute. In altre parole, non ci si preoccupa della struttura di un progetto, della gestione o di qualsiasi altro fattore micro e macroeconomico. L'analisi tecnica implica rigorosamente solo il monitoraggio dei grafici e degli indicatori che forniscono tracce sulla direzione del prezzo. Anche se uno swing trader può utilizzare sia l’analisi tecnica che fondamentale per valutare un attivo, la maggior parte degli swing trader si basa principalmente sull'analisi tecnica.

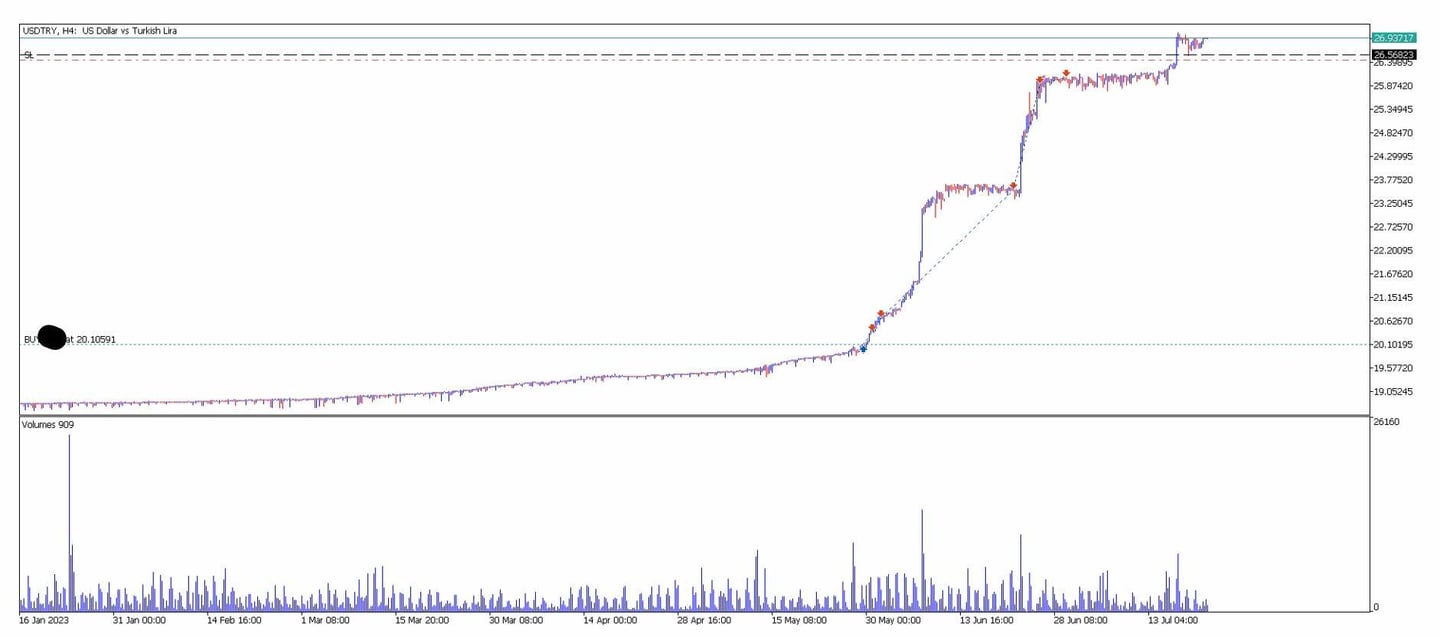

Swing trading: esempio pratico

Nell’ immagine precedente mostriamo un’operazione sulla valuta USD/TRY, ovvero dollaro americano/lira turca. A fine maggio la riconferma di Erdogan alla guida del governo turco, notoriamente a favore di una politica di svalutazione della moneta nazionale a oltranza, ha dato la conferma di una possibile operazione long e di un crollo della lira turca. I volumi hanno confermato questa possibilità e quindi si è aperto un ingresso con chiusure parziali su target precisi, lasciando correre ancora la posizione che dopo due mesi circa è ancora in corso, portando un guadagno superiore al 30 per cento. Lo swing trading, se combinato bene con l’analisi fondamentale e quella tecnica, può portare a risultati eccellenti.

Swing trading VS day trading: qual è la differenza?

Lo swing trading non richiede molto tempo ed è proprio questa la principale differenza con il day trading. Con il day trading devi passare molte ore davanti al computer in attesa di un segnale, ma potrebbero esserci sessioni in cui non avrai opportunità.

Facendo swing trading questo non accade, non dovresti aspettare che accada qualcosa, ma segui e monitori il mercato finché non trovi qualcosa di interessante, dedicando il tempo che puoi e potendo affrontare il trading in maniera più razionale e con meno stress.

Anche l'esperienza è molto importante, perché il day trading richiede grande abilità con i grafici e agilità nel calcolo della posizione e nella gestione del rischio. Inoltre, i prodotti solitamente utilizzati per il day trading sono prodotti più complessi e rischiosi, come i futures.

Un grande vantaggio quando operi con lo swing trading è che sarai in grado di osservare una moltitudine di mercati, migliaia di azioni ed ETF, criptovalute, materie prime, ecc. D'altra parte, un daytrader dovrebbe concentrarsi su pochi grafici, perché i pattern si trovano in tempo reale osservando pochi grafici, e questo limita notevolmente il campo d'azione.

Vantaggi e svantaggi dello swing trading

Lo swing trading offre diversi vantaggi ai trader.

Prima di tutto, molti swing trader valutano le loro operazioni in base al rapporto rischio/rendimento, analizzando i grafici delle risorse per determinare i punti di ingresso. Quindi piazzano ordini stop-loss e terminano proiettando i livelli di uscita per ottenere profitti.

La ricerca di configurazioni con un rapporto rischio / rendimento favorevole è solitamente vantaggiosa per gli operatori. Come, ad esempio, rischiare $ 1 per azione per un possibile guadagno di $ 3.

Allo stesso modo, gli swing trader fanno affidamento soprattutto sull'analisi tecnica data la natura a breve termine delle loro operazioni. Tuttavia, possono anche sfruttare l'analisi fondamentale per migliorare il loro approccio. Ad esempio, se identificano una configurazione rialzista su un titolo, possono verificare se i fondamentali dell'asset sono solidi o in miglioramento. Il che sosterrebbe ulteriormente la tua decisione.

Tuttavia, lo swing trading, ha anche i suoi svantaggi.

La natura a breve termine di queste operazioni può esporre i trader a una maggiore volatilità e fluttuazioni del mercato. Inoltre, potrebbe richiedere un'analisi tecnica più dettagliata e un monitoraggio costante dei grafici giornalieri. Oltre a intervalli di tempo più brevi, come grafici orari o di 15 minuti, per rilevare livelli specifici di entrata, stop-loss e take-profit.

Di seguito evidenziamo i principali pro e contro dello swing trading.

Vantaggi

- Ti consente di massimizzare il potenziale di profitto a breve termine sfruttando la maggior parte delle oscillazioni del mercato.

- I trader possono fare affidamento sull'analisi tecnica. Ciò facilita il processo decisionale e l'esecuzione delle operazioni.

- Lo swing trading non richiede tanto tempo per fare trading rispetto al day trading. Rendendolo più conveniente per chi ha orari stretti.

Svantaggi

- Le posizioni swing trade sono esposte al rischio di movimenti durante la notte e nel fine settimana.

- I cambiamenti improvvisi del mercato possono causare perdite considerevoli se non gestiti correttamente. Il che sottolinea l'importanza di una forte gestione del rischio.

- I trader spesso si concentrano sui movimenti a breve termine e potrebbero perdere le tendenze a lungo termine. Di conseguenza, potrebbe limitare la tua capacità di trarre vantaggio da opportunità più durature sul mercato.

Strategie di swing trading

L'obiettivo dello swing trading è individuare le tendenze e sfruttare i ritracciamenti e i rally. Il trader entra nel mercato durante i pullback ed esce quando c'è un aumento di prezzo.

Tuttavia, l'ostacolo principale che un trader deve affrontare è saper distinguere tra l'azione del prezzo e l'effettiva inversione di tendenza.

Un tale stile di trading è possibile solo di fronte a una tendenza ben definita. I periodi di calma o di alta volatilità non sono molto favorevoli.

I trader possono scegliere diverse strategie per padroneggiare questo stile, ma in ogni caso si affideranno a varie combinazioni di metodi di analisi tecnica. I trader dovrebbero evitare di aprire posizioni prima delle notizie economiche, poiché queste possono influenzare le tendenze attuali.

Vediamo alcune delle strategie più interessanti.

Strategia per catturare le tendenze

I trader di tendenza di solito mantengono aperta la loro posizione fino a quando la tendenza non si inverte, mentre gli swing trader la chiudono una volta raggiunto l'obiettivo di profitto. Anche se sembra controintuitivo, gli swing trader possono adottare questo stile di trading per identificare la direzione di una tendenza e trarre profitto dalle posizioni short.

Ad esempio, un trader può fare affidamento sulle variazioni dei prezzi e trarre profitto dall'analisi delle tendenze. Supponiamo che il prezzo di BTC stia aumentando. Tuttavia, la tendenza al rialzo sta segnalando che è in arrivo un'inversione di tendenza, quindi i trader possono sfruttare questa opportunità per entrare nel mercato con una posizione short quando il prezzo dell'asset è al di sotto dei livelli di resistenza.

Poiché è improbabile che il mercato delle criptovalute segua una linea retta e l'inversione di tendenza può essere al rialzo o al ribasso, quando lo swing trader utilizza questa strategia, sarà pronto per entrare in un mercato in cui la tendenza continua dopo la fine di un profondo ritracciamento.

Come regola generale, i trader dovrebbero sempre utilizzare indicatori di analisi tecnica, inclusi RSI e MA, al fine di prendere le decisioni di trading più ragionevoli. Ad esempio, se un ritracciamento indica che il prezzo è superiore a 50, il trader dovrebbe entrare nel mercato quando il prezzo è in aumento e piazzare un ordine di stop loss prima che il trend continui a salire.

Vantaggi

- Cattura la tendenza dall'inizio.

- Più punti di ingresso e di uscita, anche in presenza di piccole fluttuazioni di prezzo.

Svantaggi

- Rischio di un falso breakout.

- Ci si può facilmente lasciarsi trasportare dalle emozioni, che minano la logica operativa.

Strategia swing con breakout rialzisti

Un breakout viene registrato quando il prezzo si sposta al di sopra di un intervallo di prezzo definito (ovvero, supera i livelli di resistenza). I trader che utilizzano questa strategia sono spesso alla ricerca di una rottura di prezzo e idealmente aprirebbero una posizione lunga all'inizio del trend rialzista.

Con questa strategia, gli swing trader cercano di aprire una posizione il prima possibile in un trend rialzista. Dovrebbero entrare nel mercato quando vedono il livello di volatilità desiderato. Questa strategia è utile per i trader esperti.

Vantaggi

- All'inizio dell'impulso, i benefici sono sostanziali.

- Ci sono frequenti cambiamenti di tendenza, specialmente nei mercati volatili.

Svantaggi

- Rischio di un falso breakout.

- Ci vuole disciplina per entrare nel mercato.

- Dipende molto dai livelli di supporto e resistenza.

Strategia swing con breakdown al ribasso

Questa strategia è l'opposto di quella sopra menzionata. In questi casi, agisci contro l'impulso principale. I trader in genere assumono una posizione short quando il prezzo dell'asset scende al di sotto di un livello di supporto stabilito, durante l'inizio di una tendenza al ribasso.

Per utilizzare questa strategia in modo efficace, si consiglia ai trader di controllare le medie mobili e gli oscillatori. In definitiva, quando viene eseguita una posizione, il trader trarrà profitto poco prima che il prezzo crolli. Entrambe le strategie di breakout e breakdown condividono vantaggi e svantaggi molto simili, poiché entrambe si basano sullo stesso concetto.

Strategia in dissonanza (fading trading)

Questa strategia consiste nell'operare contro la tendenza. In altre parole, il trader compra quando il mercato è short e vende quando il mercato è long.

L'idea alla base di questa strategia è speculare se sta arrivando un'inversione di tendenza e trarre profitto da possibili correzioni di prezzo. Poiché le criptovalute sono note per essere volatili e le fluttuazioni dei prezzi sono selvagge, i trader che fanno trading contro la tendenza spesso capitalizzano principalmente sulla svolta iniziale del mercato. I trader traggono vantaggio da statistiche e sentiment degli operatori.

Questa strategia può essere utile quando il mercato delle criptovalute è altamente volatile, in quanto vi saranno correzioni di prezzo frequenti e potenzialmente redditizie. Anche se con questa strategia sono possibili profitti a breve termine, c'è un alto rischio se la tendenza si gira contro o se la tendenza si inverte inevitabilmente. È probabile che questa strategia sia migliore per gli investitori istituzionali, piuttosto che per i principianti, poiché richiede esperienza e comporta diversi rischi.

Vantaggi

- Redditizio quando ci sono correzioni di prezzo.

- Efficace in mercati volatili come le criptovalute.

Svantaggi

- Adatto solo a trader esperti e stagionali.

- Difficile da gestire e bisogna avere molta disciplina.

- I rischi devono essere assunti giorno per giorno.

Non esistono strategie perfette adatte a tutti i nuovi trader. Per i trader principianti è meglio iniziare con quelle strategie che non implicano una profonda conoscenza dell'analisi tecnica. Prova la strategia di trend trading e impara a riconoscere gli indicatori di swing trading più popolari.

Puoi testare la tua strategia scelta in diversi modi. Innanzitutto, puoi utilizzare le diverse tecniche contemporaneamente e, se trai costantemente profitto dalle tendenze a breve termine e ti ritiri rapidamente, il metodo che hai scelto potrebbe funzionare. Naturalmente, il risultato può variare a seconda della reazione del mercato. Il modo migliore per sapere se hai familiarità con queste tecniche è creare un account demo ed eseguire alcuni test fino a quando non avrai costantemente ottenuto profitti ottimali. Il trucco è diversificare il tuo portafoglio per vedere come si sta comportando il mercato, seguire le regole di gestione del portafoglio e fissare un obiettivo realistico.

Swing trading con i ritracciamenti di Fibonacci

Gli swing trader possono utilizzare la regressione di Fibonacci per determinare i livelli di supporto e resistenza per un prezzo specifico del grafico, nonché le potenziali aree di inversione del prezzo. I livelli di Fibonacci possono indicare potenziali obiettivi di prezzo per un asset che potrebbe vedere inversioni di tendenza a questi livelli. Gli swing trader usano i livelli di Fibonacci per entrare e salire di posizione. La sequenza di Fibonacci è stata sviluppata da Leonardo Fibonacci, un matematico italiano del XIII secolo.

I livelli di Fibonacci vengono creati su un grafico che disegna una linea di tendenza e sono distribuiti come linee orizzontali nei rapporti aurei, che sono a 23,6, 38,2, 50, 61,8 e 100%. Queste linee orizzontali possono essere aree di supporto che aree di supporto o resistenza a seconda dei movimenti del prezzo.

Il ritracciamento è un movimento nella direzione opposta al movimento iniziale. Un trader esamina i livelli di Fibonacci combinati con altri indicatori tecnici. Sembra che il prezzo si stia invertendo a questi livelli, per cui si apre una posizione un trader. Pertanto, se l’asset continua ad avanzare, il trader può utilizzare il successivo livello di Fibonacci come punto di profit per l’operazione. In alternativa, un trader può utilizzare un livello di Fibonacci come livello di stop loss ai fini della gestione del rischio.

Swing trading con livelli di supporto e resistenza

Nello swing trading i livelli di supporto e resistenza sono tra gli strumenti più utilizzati.

In questo caso, il livello di supporto si riferisce a un livello di prezzo in cui la pressione all'acquisto è stata superata dalla pressione alla vendita e può essere interpretato come un segnale di un cambiamento nella direzione del trend. Un livello di resistenza, d'altra parte, indica un livello di prezzo che ha già mostrato una pressione di vendita che supera la pressione di acquisto ed è probabile che porti a una tendenza al ribasso.

I livelli di supporto e resistenza sono spesso utilizzati dagli swing trader per determinare il miglior punto di ingresso nel mercato, il livello al quale posizionare il proprio stop loss e take profit. Tuttavia, l'ipotesi che il prezzo rimbalzerà su questi livelli non è una certezza, e infatti può accadere che il prezzo di un asset superi facilmente questi livelli di supporto e resistenza e il trend non si inverta, ma continui oltre. Ancora una volta, questo indicatore dovrebbe essere utilizzato con la massima cautela, gestendo perfettamente il rischio.

Swing trading con i canali

Il channel trading è una delle strategie di swing trading più utilizzate nei mercati. Consiste nello speculare solo nella direzione del trend disegnando prima un canale in un trend rialzista o ribassista. Il più delle volte, uno swing trader sceglierà di aprire una posizione quando il prezzo dell'asset raggiunge il fondo del canale e posizionerà il proprio stop loss o take profit dall'altra parte. Naturalmente, poiché il mercato è imprevedibile, è normale che il prezzo non rimbalzi a questi livelli o inverta la tendenza prima di raggiungerli. Pertanto, la strategia di canale presenta anche dei rischi.

Swing trading con Incroci di medie mobili

Una delle strategie più usate dagli swing trader è combinare quelli le medie di breve e medio termine. Le migliori a breve termine sono le medie esponenziali 10, 20 e 50. I migliori a medio termine sono il 100 esponenziale e il 200 semplice.

Come è logico, più piccola è una media mobile, cioè più breve è il suo periodo, maggiore sarà il numero di segnali che darà e più rumore produrrà sul grafico.

Più lunghe sono le medie mobili, minori e migliori segnali operativi avremo, eliminando buona parte del rumore del mercato; saranno più solide e affidabili finché c'è un trend, perché, se il mercato è laterale, le medie falliranno indipendentemente dal periodo che hanno.

Come possono essere usate per fare trading? Di solito, se taglia il prezzo dal basso verso l’alto genera un segnale d’acquisto e se il prezzo fa il contrario, ovvero taglia la media dall’alto verso il basso, genera un segnale di vendita.

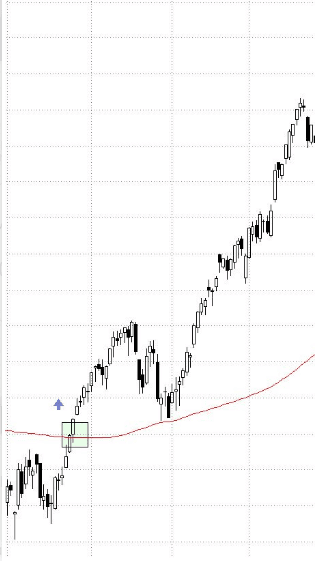

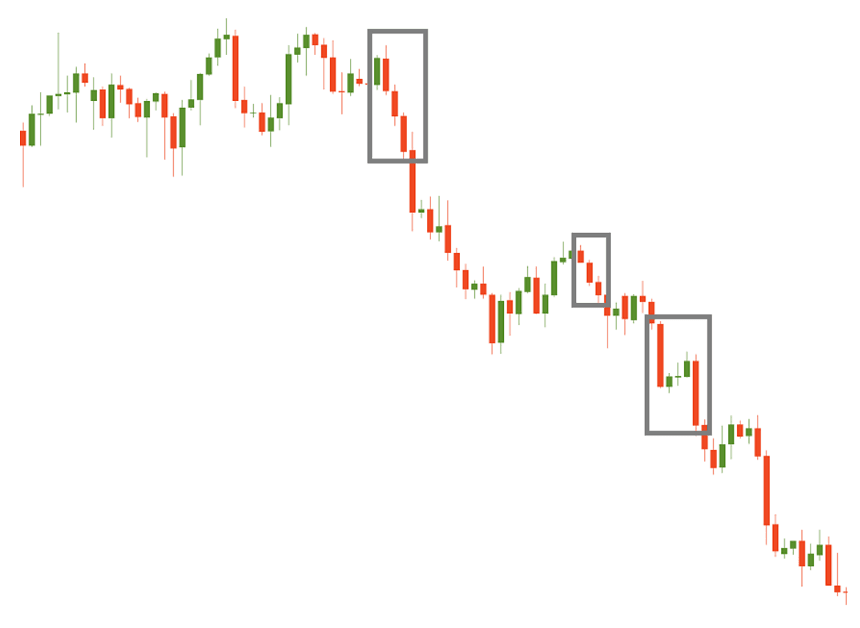

In questo grafico c'è un esempio di trading con una media, un segnale di acquisto in quanto il prezzo ha superato la media mobile (indicata con un quadrato).

E viceversa, nell'altro grafico abbiamo un segnale di vendita e un ribasso del mercato quando il prezzo perde la media mobile (contrassegnato da un riquadro).

E non solo, quando il prezzo, dopo aver superato o perso una media mobile, ritorna su di essa, la media mobile funge da supporto o resistenza.

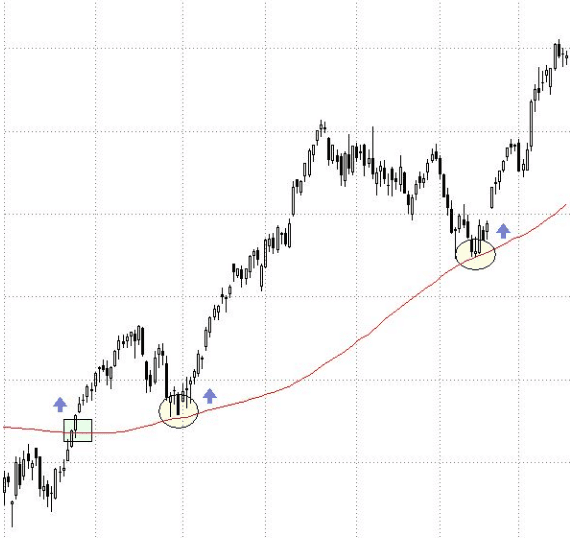

Vediamo di seguito nel grafico un esempio dove si notano diversi segnali, rialzisti e ribassisti, seguendo la tecnica dell’incrocio delle medie mobili. Il primo è rialzista in quanto la media corta attraversa la media lunga al rialzo e il prezzo è al di sopra di entrambi. Subito dopo abbiamo la stessa situazione ma al contrario, la media corta incrocia al ribasso la media lunga, lasciando il prezzo sotto e fungendo da resistenza dinamica. Finalmente un nuovo segnale al rialzo ancora valido.

Affinché tutto sia perfetto, non dimenticare di applicare una buona gestione del rischio e sapere come calcolare e posizionare lo stop loss, essenziale per essere buoni investitori.

Swing trading con modelli di candele giapponesi

Ci sono molti diversi modelli di candele. Quando i trader riconoscono questi schemi sul grafico, agiscono di conseguenza. Di conseguenza, la probabilità che una data azione di prezzo segua uno schema specifico è alta.

Gli swing trader esaminano i pattern delle candele attraverso l'analisi visiva dei grafici. Esistono anche diversi indicatori di riconoscimento dei modelli.

Esistono due tipi principali di pattern a candele: pattern di inversione e pattern di continuazione. Come evidenziato da questi nomi, mostrano la probabile direzione del mercato rispetto alla precedente azione dei prezzi.

Modelli di inversione

I pattern di inversione indicano l'alta probabilità che un trend cambi direzione o effettui una profonda correzione. Questi modelli aiutano a identificare possibili punti di ingresso all'inizio di una nuova tendenza o di un ampio movimento contro la tendenza.

Non tutti i modelli di inversione hanno lo stesso peso. È molto importante sapere dove ha avuto luogo quel modello e cosa è successo prima. Il segnale di inversione è forte in 2 casi:

- quando la tendenza precedente è forte e ripida,

- se si verifica un modello d’inversione vicino a un forte livello di supporto/resistenza.

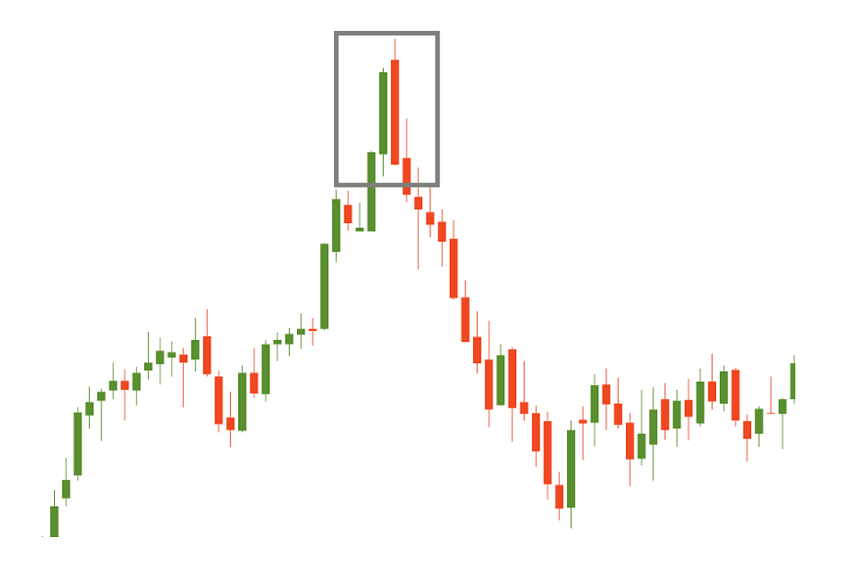

Nell'immagine qui sotto, puoi vedere un esempio di un forte segnale di inversione: il modello di candela di inversione formatosi dopo un forte trend rialzista.

Modelli di continuazione

I modelli di continuazione suggeriscono che il mercato continuerà la tendenza esistente dopo una pausa. Questi modelli aiutano a trovare un nuovo punto di ingresso in linea con la tendenza, oltre a fornire prove per mantenere o aumentare le posizioni già aperte.

Quanto capitale è necessario per fare swing trading?

Una delle principali domande che tutti si pongono è: posso fare soldi o addirittura arricchirmi con lo swing trading? Questo è abbastanza soggettivo, la redditività non si basa sullo stile di trading che fai, ma su come gestisci le tue operazioni e su come rispetti il tuo piano di trading.

Puoi guadagnare o perdere molti soldi investendo, ma ciò non dipende dal tipo di trading che fai. Se fai swing trade e gestisci male i tuoi trade o non hai la pazienza di lasciarli correre, o non sei in grado di ridurre le perdite, non sarai profittevole.

Ciò che determina se sei profittevole o se il tuo modo di fare trading è profittevole o meno, è quanto ti attieni al tuo piano di trading e quanto rispetti le tue perdite massime.

Il tuo stile di trading non ti rende redditizio, ma la tua disciplina e il metodo che usi per eseguire le tue operazioni è quello che fa la differenza.

Quello che devi tenere in considerazione per ottenere una maggiore redditività è la leva finanziaria e la dimensione del tuo conto, perché se non hai conti con grandi quantità di denaro, lo swing trading può essere controproducente perché dovrai fare troppo leva.

Per evitare ciò, puoi utilizzare CFD o il mercato dei micro futures, poiché sono mercati che non richiedono grandi capitali per operare. Pertanto, puoi avere operazioni aperte per lunghi periodi senza influire troppo sul tuo account.

Quanto si può guadagnare facendo swing trading?

Il successo nello swing trading è definito dalla realizzazione di profitti annuali. Non entreremo nei dettagli del reddito medio di uno swing trader o quale importo di dollari costituisce il successo. Perché, ancora una volta, gli obiettivi monetari varieranno senza dubbio da persona a persona. Quindi, poniamoci una domanda più pertinente in termini di tasso di successo dello swing trading: quale percentuale di swing trader guadagna denaro nel mercato azionario? Abbiamo visto stime secondo cui fino al 90% degli swing trader non riescono a fare soldi nel mercato azionario, il che significa che vanno in pareggio o perdono denaro.

Ciò suggerisce che il tasso medio di successo nello swing trading è di circa il 10%, il che significa che il 10% degli swing trader realizza un profitto nel corso di un anno. Non lo diciamo per scoraggiarti. Tieni presente che la stragrande maggioranza degli operatori lo tratta più come un gioco d'azzardo.

La verità è che gli swing trader di maggior successo non stanno facendo nulla di rivoluzionario o innovativo. Cosa puoi fare per essere tra i primi 10% degli swing trader che realizzano un profitto?

Cercare di determinare il tasso medio di successo nello swing trading è complicato. Perché prima di poterlo fare, dobbiamo definire cos'è un "tasso di successo". È solo la percentuale di operazioni in cui viene realizzato un certo profitto? O il successo è misurato dalla quantità di denaro che guadagni ogni mese con lo swing trading? In generale, il successo nello swing trading è molto soggettivo e fluido.

La tua definizione di successo potrebbe essere diversa dalla definizione di successo di un altro trader. In generale, un buon ritorno da aspettarsi nel corso di un anno è compreso tra il 10 e il 30%. Se guadagni solo l'1-2% ogni mese, guadagnerai il 12-24% all'anno e lo vedremo comunque come un anno di grande successo.

Sembra così fattibile eppure la verità è che il tasso di successo per la maggior parte degli swing trader è piuttosto basso. Non è colpa della strategia in sé. Piuttosto, è un'idea sbagliata su quanto sia facile imparare ed eseguire una strategia di swing trading di successo nel corso di un anno. Pazienza, disciplina, gestione delle emozioni e del rischio saranno alleate costanti di un swing trader di successo.

Cerchi un broker per il trading?