Trading

Come utilizzare le onde di Elliott e Fibonacci? | Strategia ed esempi

Quando parliamo di trading e analisi tecnica, ci riferiamo all'applicazione di conoscenze e studi specifici che ci permettono di prendere decisioni informate con l'obiettivo di ottenere benefici nelle operazioni speculative dei mercati finanziari. Tra le numerose teorie, metodi e studi sviluppati da vari esperti, sia grandi investitori che semplici studiosi del mercato, spicca la teoria più completa e visionaria: il principio dell'onda di Elliott, concepito da Ralf Nelson Elliot, durante la prima metà del XX secolo.

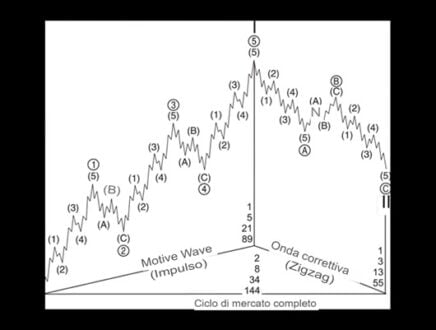

Nel principio dell'onda, non solo si analizzano i movimenti di impulso e correzione che formano onde, ma anche come queste onde si combinano per creare strutture più complesse che a loro volta generano cicli di maggiore portata.

Inoltre, studiando dettagliatamente la sequenza matematica di Fibonacci, si è osservato che questa sequenza apportava armonia al numero di movimenti di impulso e correzione in ogni struttura.

Attraverso semplici operazioni matematiche che relazionavano i numeri della sequenza, si è scoperta una serie di proporzioni percentuali che conferivano alle strutture una regolarità matematica.

Teoria delle Onde di Elliott, cos'è?

Le Onde di Elliott, o il Principio delle Onde di Elliott, costituiscono una metodologia di analisi tecnica nel mercato finanziario che esplora il modo in cui i prezzi di mercato seguono schemi di movimento ripetitivi, noti come "onde", che riflettono la psicologia collettiva degli investitori.

Come funzionano le Onde di Elliott?

Ricorda che la teoria delle Onde di Elliott funziona secondo i seguenti precetti:

- Cicli di Mercato: la teoria postula che i prezzi dei mercati finanziari si muovono in schemi ripetitivi chiamati onde, influenzati dalla psicologia di massa degli investitori.

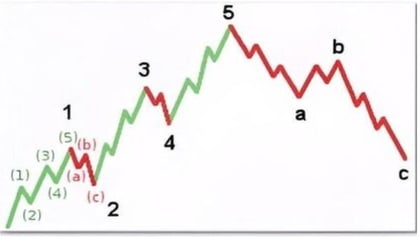

- Onde Impulsive e Correttive: un ciclo completo è composto da 8 onde: 5 onde impulsive che seguono la tendenza principale (1, 2, 3, 4, 5) e 3 onde correttive che si muovono in direzione opposta (A, B, C).

- Frattali: le onde di Elliott sono frattali, il che significa che ogni onda può essere scomposta in sotto-onde più piccole che seguono lo stesso schema 5-3.

- Regole e Linee Guida: la teoria include regole specifiche, come che l'onda 2 non retrocede mai oltre l'inizio dell'onda 1, e l'onda 3 non può essere la più corta delle onde impulsive.

- Analisi di Mercato: gli analisti utilizzano le onde di Elliott per identificare punti di ingresso e uscita nel mercato, prevedendo futuri movimenti dei prezzi basandosi sugli schemi identificati.

In sostanza, si tratta di movimenti che finiscono per formare cicli che si ripetono nel tempo e per il concetto di frattalità questi cicli si formano in qualsiasi marco temporale.

Per una migliore comprensione della Teoria del Principio dell'Onda, è utile scomporla in diverse parti o concetti chiave, come Impulsi e Correzioni, Strutture, Cicli e il concetto di Frattalità.

Nel grafico sopra, si può osservare come la sequenza di impulsi e correzioni si combina per formare strutture. A sua volta, un insieme specifico di queste strutture costituiscono un ciclo determinato.

Con una profonda comprensione di questa teoria, si potrebbe arrivare ad avere la capacità di identificare in quale struttura ci troviamo in un dato momento, in quale fase di tale struttura siamo, e quali saranno i movimenti successivi. In questo modo si stabilisce che il numero di movimenti in qualsiasi struttura è costante in qualsiasi ciclo di qualsiasi asset.

Inoltre considerando l'idea di frattalità, ci può indicare quanti impulsi e correzioni ci sono in ogni struttura attraverso i numeri della sequenza di Fibonacci.

È importante tenere presente che ci troveremo sempre di fronte a due possibili strutture di continuità: una più probabile e un'altra possibile, che dipenderanno dal raggiungimento di zone di validazione per confermare il movimento successivo. Sarà fondamentale essere vigili per determinare se un impulso importante è terminato o se c'è ancora un ulteriore movimento per completare una correzione.

Che cos'è la sequenza di Fibonacci?

Leonardo Fibonacci (1170-1250) è stato un matematico italiano che nel 1202 scrisse una delle sue opere più importanti, "Liber Abaci", nella quale introdusse in Europa importanti conoscenze che aveva acquisito dal sistema indo-arabo. In questo libro, oltre a diffondere il sistema decimale in Europa e presentare calcoli e operazioni avanzate di trigonometria, introdusse anche una sequenza di numeri che più tardi sarebbe stata conosciuta come la sequenza di Fibonacci.

Sebbene a Leonardo Fibonacci venga attribuito il merito di aver reso popolare questa sequenza, è probabile che la sua origine sia molto più antica, poiché esistono registrazioni di essa fin dal 400 d.C.

Sequenza di Fibonacci, come si ottengono i ritracciamenti?

La sequenza di Fibonacci, si ottiene sommando sempre gli ultimi due numeri precedenti così:

- 0 più 1 è 1,

- 1 più 1 è 2,

- 1 più 2 fanno 3,

- 3 più 2 fanno 5,

- 3 più 5 fanno 8,… fino all'infinito.

Con questo inizio del calcolo della sequenza di Fibonacci potremmo arrivare fino all'infinito: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987, 1597, 2584, 4181, 6765, e così via

Quando contiamo i movimenti che prima disegnano le strutture e poi i cicli, applicando il concetto di frattalità, risulta che la quantità di movimenti e onde di qualsiasi struttura è sempre regolare e uguale nella frattalità ai numeri della sequenza di Fibonacci.

Un'altra delle caratteristiche più importanti di questa sequenza è che la divisione di qualsiasi numero per il precedente, ci dà la quantità 1,618030, conosciuta come numero Aureo, e che risulta essere presente in molteplici elementi della natura.

Gli studi di Elliot gli permisero di trovare tutta una serie di numeri, effettuando divisioni tra i numeri della sequenza, con alterni e secondi alterni ecc., con cui riuscì a trovare le proporzioni che segnano i percorsi dei movimenti delle onde nelle strutture.

I numeri che ci aiuteranno a capire le zone dove finiscono i percorsi delle onde sono:

- Correzioni o ritracciamenti di Fibonacci: 23,6%, 38,2%, 61,8%, 76,4% più il 50% e, 85,4% e 14,6%

- Estensioni di Fibonacci:161,8%, 261,8%, 423,6%, e i 100%, 123,6%, 200%, 223,6%, e in qualche occasione correzione tecnica minima dell'onda C, 61,8%.

Dove usare Elliott e Fibonacci?

TradingView

La piattaforma offre strumenti integrati per tracciare le onde di Elliott e applicare i ritracciamenti di Fibonacci direttamente sui grafici. Puoi trovare lo strumento "Elliott Wave" e "Fibonacci extension" nella barra laterale degli strumenti di disegno. Puoi combinare entrambi gli strumenti per creare una strategia di trading basata sulle onde di Elliott e i livelli di Fibonacci, identificando i potenziali punti di ingresso e uscita in base alla teoria del ciclo di mercato.

TradingView è una piattaforma altamente indicata per l'analisi tecnica che puoi usare con diversi broker TradingView, ad esempio:

- Pepperstone –> sito ufficiale

- ActivTrades –> sito ufficiale

- Interactive Brokers –> sito ufficiale

Strategia con le Onde di Elliott e Fibonacci

È ovvio che, se iniziamo la nostra ricerca in grafici con timeframe minori, non avremo alcuna prospettiva chiara né della struttura né del ciclo in cui ci troviamo. Quindi il modo corretto di sviluppare una strategia è iniziando dai grafici con timeframe maggiori.

Strategia con Onde di Elliott e Fibonacci

Essenzialmente, faremo un analisi in diverse temporalità (da trimestrali, fino a 4 ore), osservando dove sono le zone di proiezione, e i punti di svolta.

- Timeframe alti: la ragione per cui inizieremo da una temporalità maggiore, è per avere una migliore visione dell'attivo e del suo comportamento

- Timeframe minori: mentre il motivo per cui ridurremo la temporalità, è per regolare meglio la nostra entrata, e proiezione, soprattutto nelle zone di svolta, che sono le più conflittuali.

Prima di andare avanti ti servirà capire bene: come leggere i grafici di trading.

Onde di Elliot in timeframe maggiori

Vediamo un esempio di strategia con le Onde di Elliot, con la coppia Forex EUR/USD, poiché si trova in una zona di ciclo e struttura interessante, per questo vedremo tutta la sequenza di grafici dal maggiore al minore, con i possibili conteggi, per determinare in quale zona ci troviamo, e quale sarà la continuazione più probabile.

Grafico trimestrale dell'EUR/USD

Nel grafico trimestrale, possiamo osservare un'evoluzione rialzista della coppia per diversi anni, il che implica un rafforzamento dell'Euro. Successivamente, si verifica una correzione fino all'anno 2001, il che risulta in un rafforzamento del dollaro americano. A partire dall'anno 2001, inizia un nuovo impulso tecnico rialzista, il che significa un nuovo rafforzamento dell'Euro fino all'anno 2008.

Attualmente, ci troviamo nuovamente in un periodo di rafforzamento del dollaro che è persistito negli ultimi 16 anni. Specificamente, osservando il grafico trimestrale, possiamo identificare che ci troviamo nella fase finale di questo ciclo di rafforzamento del dollaro rispetto all'Euro. Anche se rimane ancora un tempo considerevole, che potrebbe essere di mesi o addirittura un anno, prima che questo periodo giunga alla sua conclusione.

Grafico mensile del EUR/USD

Nel grafico mensile, possiamo osservare con più dettaglio il periodo dal 2008 fino ad oggi. Durante questo tempo, abbiamo sperimentato una prima fase di discesa tecnica nel grafico mensile che si è estesa fino all'anno 2017.

In quel momento, una parte significativa del mercato credeva che il periodo di rafforzamento del dollaro americano potesse essere giunto al termine. Tuttavia, ciò non è stato così, poiché abbiamo solo sperimentato una correzione fino all'anno 2018.

Da allora, è iniziata una nuova struttura completa o ciclo di rafforzamento del dollaro americano rispetto all'euro. La validazione di questa nuova struttura o ciclo di continuazione del rafforzamento del dollaro americano si è verificata nell'anno 2022.

Grafico settimanale dell'EUR/USD

Nel grafico settimanale, si può osservare il movimento dal 2018, che segna l'inizio della struttura o ciclo ribassista attuale. In modo chiaro, si possono identificare 4 delle 5 onde attese per completare la struttura.

Dal 2018, si apprezza un impulso ribassista, seguito da una correzione, poi un altro impulso importante al ribasso, identificato come onda 3. Successivamente, si produce una nuova correzione che arriva fino alla zona attesa nell'estate del 2023. Da allora, inizia l'ultimo impulso principale, con un obiettivo approssimativo nella zona tra 0,91 e 0,90.

Tuttavia, questo obiettivo finale dipenderà dalle misurazioni delle strutture interne di questa onda 5, il che permetterà di stabilire con maggiore precisione la zona attesa per la conclusione dell'onda, della struttura e del ciclo nel suo insieme col passare del tempo.

Onde di Elliot in timeframe minori

Grafico giornaliero dell'EUR/USD

Nel grafico giornaliero, si può apprezzare il movimento dall'estate del 2023 fino ad oggi. Dopo aver concluso il movimento correttivo nella parte superiore della zona attesa, tra il 50% e il 61,8% dell'impulso o onda 3 precedente, si è osservata un'onda 1, che ha soddisfatto i criteri di un modello perfetto, con proiezioni delle 5 onde all'interno dei livelli di Fibonacci attesi e un minimo al di sotto dei due minimi precedenti. Questo validava l'inizio dell'ultima struttura di 5 onde per concludere il grande ciclo.

Il movimento successivo, a partire da ottobre 2023, era cruciale per validare che si trattava unicamente di una correzione e che eravamo definitivamente nel nuovo impulso della struttura. Nel grafico si possono identificare le onde correttive, con un'onda A e B seguite da un impulso di 5 onde per l'onda C. Questa onda correttiva ha raggiunto la zona di correzione del 76,4%, che è tipica delle onde 2, mantenendosi tutto all'interno del percorso tracciato e previsto.

Nell'attuale impulso dell'onda 3, si osserva una certa lateralità da febbraio 2024, il che ha dato luogo all'inizio di un'onda doppia 3 estesa. Si possono identificare le sotto-onde 1-3, 2-3, e successivamente la stessa sequenza 1-3-3, 2-3-3. Se si analizza la struttura, si può vedere che in ogni momento sono stati mantenuti i minimi e massimi più bassi dalla fine dell'onda 2 principale. Anche se un'onda 3 estesa è più comune nel mercato azionario europeo, può essere osservata anche in qualsiasi altro attivo.

Grafico 4 ore dell'EUR/USD

Nel grafico di 4 ore, si può osservare un conteggio preciso di un impulso di 5 onde che ha segnato la fine del movimento correttivo precedente e ha dato luogo alla formazione dell'onda 1 di un ciclo minore. L'onda 2 successiva, nonostante la volatilità generata dai dati macroeconomici, ha raggiunto in modo quasi esatto la zona prevista di correzione dell'onda 2 di ciclo minore, situata tra il 61,8% e il 76,4%.

A partire da questo punto, si è iniziato a proiettare il percorso futuro per il prossimo marco temporale a breve/medio termine, con l'obiettivo di raggiungere una quota storica molto significativa intorno a 1,034. Questa analisi dettagliata e precisa delle onde nel grafico di 4 ore fornisce una guida preziosa per anticipare e pianificare le decisioni di investimento nel mercato. L'attenzione ai dettagli e l'interpretazione accurata dei modelli di mercato sono fondamentali per il successo nel trading.

Ho tracciato un chiaro percorso da seguire, dove il prezzo si sposta verso le zone proiettate. Con la struttura già stabilita, l'operazione diventa semplice; è solo necessario apportare aggiustamenti man mano che le onde giungono alla loro conclusione.

Tuttavia, la cosa più importante è rilevare rapidamente qualsiasi deviazione significativa del prezzo rispetto al percorso previsto. Questa deviazione ci indicherebbe che la struttura proiettata non è corretta, quindi potremo agire immediatamente e considerare l'altra possibile struttura che abbiamo già contemplato.

Esistono sempre almeno due possibili strutture da tenere in considerazione. Un esperto della teoria di Elliott non è un "dio", anche se a volte, osservando come il prezzo segue le onde proiettate, potrebbe sembrare così. Piuttosto, un esperto della teoria di Elliott è uno studioso diligente dei mercati che deve agire con umiltà.

Quando il prezzo segue il percorso tracciato, l'operatività è semplice, ma allontanandosi da quel percorso ed entrando in zone di invalidazione tecnica, è imperativo cancellare tutto e tracciare un nuovo percorso con l'altra possibile struttura prevista.

Come utilizzare le Onde di Elliot con Fibonacci

Come abbiamo visto nella sezione precedente, la cosa più importante al momento di stabilire come utilizzare le Onde di Elliot è sempre conoscere il ciclo completo in cui ci troviamo, e una volta determinato il ciclo maggiore si tratta di scendere di cicli, con timeframe minori, fino ad arrivare al grafico maestro che utilizzeremo, a seconda del tipo di operatività che vogliamo effettuare.

Per un investitore che cerca una buona opportunità di ingresso in qualsiasi attivo, deve solo studiare i grafici trimestrale, mensile e settimanale, che utilizzerà come grafico maestro per regolare l'ingresso nella zona finale di inversione dopo una grande correzione per benefici speculativi.

Nel grafico mensile, si osserva che la compagnia PayPal ha corretto più del 76,4%. In un'analisi fondamentale rapida, si può notare quanto segue:

- Le vendite hanno mantenuto una tendenza al rialzo, passando da 10 miliardi nel 2016 a 25,3 miliardi nel 2021, e raggiungendo quasi i 30 miliardi nel 2023.

- Gli attivi netti hanno sperimentato una crescita costante, arrivando a 83,4 miliardi.

- Il debito a lungo termine è rimasto stabile a 9,6 miliardi, mentre il debito totale, inclusa quella a breve termine, ammonta a 62,6 miliardi.

- La liquidità si attesta a quasi 15 miliardi.

Con questi dati in mente e dopo un'analisi più dettagliata della situazione attuale, coloro che sono interessati ad acquistare questo attivo e i dati fondamentali di base danno sicurezza per acquistare l'attivo, devono solo esaminare il grafico settimanale alla ricerca della prima validazione di un cambio di tendenza, il che permetterà loro di acquistare l'attivo a un prezzo attraente.

- Per un investitore a lungo termine, avrà avuto un ingresso molto precoce e con un'alta probabilità di successo.

- Per un investitore-trader, conoscitore di tecniche di Analisi Tecnica, che intende ottenere sia la redditività con dividendo, sia la redditività speculativa, avrà già il percorso tracciato, per gestire la massima redditività attesa a medio termine.

- Per un investitore di operativa Growth, che opera azioni con derivati, avrà lo scenario per i suoi movimenti speculativi.

Quali timeframe utilizzare con Fibonacci?

A seconda dei mercati e degli attivi che si operano, dovremo utilizzare uno o l'altro grafico temporale come grafico maestro.

Con operazioni con derivati ad alto a leva, il grafico principale sarà quello di 4 ore, ma l'aggiustamento dei movimenti intraday o anche di scalping, lo faremo abbassando la temporalità dei grafici, grafico di 1 ora, grafico di 12 minuti, ecc., cercando le zone di possibile operatività con alta probabilità.

Se ti interessa il tema per applicare Fibonacci allo scalping, leggi il nostro articolo su come fare scalping crypto.

Nel grafico di 4 ore del Dow, si osserva una struttura correttiva al ribasso con un pattern ABC, dove l'onda C ha completato 5 sotto-onde. Questa onda C coincide con la zona proiettata che ci aspettavamo, come indicato dalla fascia rosa.

Dopo un rimbalzo fino a 38595, il prezzo corregge fino alla zona prevista, tipicamente tra il 61.8% e il 76.4% dell'ultima tendenza rialzista. Se ci basiamo unicamente sul grafico di 4 ore, la conferma dell'entrata sarebbe intorno a 38595.

Se, invece, una volta raggiunta la zona di correzione prevista, utilizziamo un timeframe minore, possiamo regolare in modo più significativo la nostra operatività potenziale.

Osserviamo nel grafico a 1 ora che, dopo aver toccato la zona di 37706 (correzione del 61.8% al 76.4% secondo il grafico a 4 ore), abbiamo sperimentato un movimento impulsivo fino a 38360, seguito da un'altra correzione con ritracciamento al 61,8% al 76,4%.

È importante notare che, riferendoci al grafico a 1 ora, una volta raggiunto il ritracciamento previsto nel grafico a 4 ore, la possibilità di un'entrata validata è molto prima. Invece dei 38595 come menzionato in precedenza, la validazione anticipata, mentre aspettiamo la validazione principale, si trova a 38360.

La zona obiettivo iniziale prevista, dove potrebbe concludersi il primo impulso, è la stessa in entrambi i casi: i 39000. Qui convergono le proiezioni del 161.8% sia della validazione in H4 (entrando a 38595) sia in H1 (a 38360). Considerando il grafico a 1 ora, abbiamo un maggiore controllo sull'operatività.

Aggiungendo l'indicatore "tunnel Domenec", che si basa su movimenti strutturali, possiamo avere un controllo quasi totale della nostra operatività dal punto di validazione fino alla zona obiettivo proiettata. Questo ci permette di uscire secondo il sistema e ottenere una nuova entrata in una validazione anticipata, massimizzando la redditività e minimizzando i rischi.

Man mano che scendiamo in temporalità, le validazioni e le proiezioni diventano più precise, aumentando la possibilità di redditività. Tuttavia, è richiesto un livello di conoscenza ed esperienza esponenzialmente maggiore per operare efficacemente in questo contesto.

Perché l'analisi tecnica e le onde di Elliot sono l'essenza del Trading?

Nel mercato ci sono Investitori a lungo termine e speculatori con operazioni di investimento a breve o medio termine, questo accade in qualsiasi tipo di investimento, immobiliare, beni tangibili o mercati finanziari. Nei mercati finanziari gli speculatori sono conosciuti come trader.

In base alla conoscenza, esperienza e ricerca di redditività, abbiamo diversi livelli di trader, dagli investitori-trader ai trader intraday. Vediamolo con esempi che sarà molto più facile.

Un investitore che vuole rimanere più di 10 anni in un'attività lo fa perché sta cercando un'attività in cui si aspetta che il rendimento dei dividendi insieme alla crescita naturale del valore dell'azione gli fornisca un'ampia redditività al suo investimento e non gli importa di dover speculare.

Qui abbiamo l'esempio di Coca Cola in grafico trimestrale, basta lasciare correre la compagnia poiché è molto stabile, negli ultimi 20 anni, è salita da 13,35 a 62,50, quasi 5 volte, con dividendi molto stabili. Alta redditività composta.

Un Investitore-trader più aggressivo, utilizzando per esempio la Genial line (la linea di punti che cambia colore), del “tunnel Domenec”, durante lo stesso periodo e percorso, otterrebbe quasi il doppio della redditività speculativa, anche se perdesse una parte significativa della remunerazione dei dividendi, o fosse costretto a fare coperture “hedging” con prodotti derivati. Con l'hedging, ridurrebbe un po' la redditività speculativa, ma manterrebbe integra la remunerazione dei dividendi.

Con lo stesso esempio precedente, se si scendesse ulteriormente la temporalità, fino ai grafici giornalieri o addirittura ai grafici di 4 ore, aumenterebbe significativamente il beneficio speculativo, fino a moltiplicare l'iniziale per una cifra considerevole, ma si finirebbe per perdere la remunerazione dei dividendi.

Questa è l'essenza del trading, il passaggio da investitore a trader, avviene man mano che crescono le conoscenze e l'esperienza, e l'investitore-trader vede la possibilità di benefici più importanti rispetto a quelli dell'investimento classico.

👉 E a proposito, non dimenticare di consultare il nostro articolo guida sull’Analisi Tecnica.

Oggi, con la quantità di prodotti derivati che abbiamo dove possiamo scegliere la leva finanziaria, ogni trader può trovare il suo posto nel mercato.

Rispetto sempre l'equazione, conoscenza esperienza, prodotto con X leva finanziaria, e redditività attesa, ogni investitore o ogni trader deve trovare il suo posto nel mercato.

Le zone di inversione delle di Elliot e Fibonacci

Dopo tutto quanto spiegato, c'è un tema centrale che è molto importante, la somma di conoscenza ed esperienza permette di affrontare nuove sfide, con tecniche di trading e diversi timeframe dove ottenere più redditività.

Quando operiamo con le onde di Elliot e con l'utilizzo delle percentuali di Fibonacci, ciò che intendiamo, fondamentalmente, è avere il controllo della nostra operatività. Disporre delle conoscenze per poter elaborare strategie che in alta percentuale siano vincenti.

Le zone di inversione sono sempre le più complicate da determinare, anche avendo proiezioni chiare, se il prezzo arriva alla zona proiettata con forza, è possibile che il percorso possa prolungarsi un po' di più. Al contrario, se arriva con poca forza e trova una zona di forte supporto o resistenza, è possibile che il percorso possa rimanere un po' corto.

Quindi, tutto e conoscere le strutture e disporre delle conoscenze per scendere di grafico fino a tracciare chiaramente il percorso, e utilizzando tutti gli strumenti, “Tunel Domenec”, quote storiche, indicatore multiavvisi, ecc. conoscere con abbastanza esattezza la possibile zona di inversione.

Ma grazie al signor Elliot, disponiamo di uno strumento aggiuntivo che ci permetterà di conoscere chiaramente la fine della struttura o del ciclo, il canale di Elliot.

Il canale di Elliot: cos'è e come funziona?

Il canale di Elliot, è uno strumento che tracciamo solo nella parte finale di una struttura, sempre all'interno di un impulso, al fine di determinare in modo precoce, la fine del movimento.

Quando abbiamo già una struttura molto avanzata, e siamo già in attesa dello studio della possibile zona di inversione, possiamo tracciare il canale di Elliot, segnando la direttrice principale, tra le estremità dell'onda 2 e dell'onda 4, mettendo la direttrice parallela, in cima all'onda 3.

Il funzionamento del canale di Elliot è molto semplice, una volta disegnato il canale, dopo la fine dell'onda 4 e già in fase di costruzione dell'onda 5, disegniamo il canale, come ho appena spiegato.

Nel momento in cui il prezzo tocca la direttrice parallela, in quella zona terminerà la struttura, o nel caso in cui non arrivi a toccare la direttrice parallela, se il prezzo rompe la direttrice principale sappiamo anche in modo molto precoce che il movimento è terminato.

Nell'esempio del grafico, all'interno dell'impulso dell'onda C, della correzione ribassista, a sinistra del grafico con il canale ribassista, vediamo come il prezzo tocca la direttrice, rimbalza e si completa la struttura e si inverte.

Nella parte più centrale e destra del grafico vediamo disegnato il canale rialzista, in questo caso, il prezzo non ha avuto forza per completare la struttura, toccando la direttrice parallela, è rimasto laterale, e proprio quando rompe la direttrice principale, la struttura è terminata.

Uno strumento in più, per aiutare in zone così complicate e critiche come sono le zone di inversione, queste informazioni sono imprescindibili, per ottimizzare al massimo la redditività.

Cerchi un broker per investire?