Candele giapponesi

Pattern candlestick e tipi di candele giapponesi nel trading

Le candele giapponesi (o candlestick, in inglese) sono una tecnica di creazione di grafici e analisi utilizzata in economia. Sorse in Giappone nel XVIII secolo nel mercato del riso con principi molto simili all'analisi tecnica usata in Occidente nella teoria di Dow secoli dopo. In questo articolo vedremo i tipi di candele giapponesi e alcuni tra i più famosi pattern candlestisck che si possono trovare sui grafici dei prezzi delle piattaforme di trading.

Lo sviluppo delle candele giapponesi e la loro intera teoria è in gran parte attribuito a Homma, un commerciante di riso naturale di Sakata, in Giappone. Sebbene i principi di Homma fossero molto elementari, rispetto alle odierne tecniche di candele giapponesi, erano le fondamenta di ciò che conosciamo oggi. L'analisi delle candele giapponesi è una delle categorie di analisi tecnica più antiche e più utilizzate al mondo.

Cosa sono le candele giapponesi?

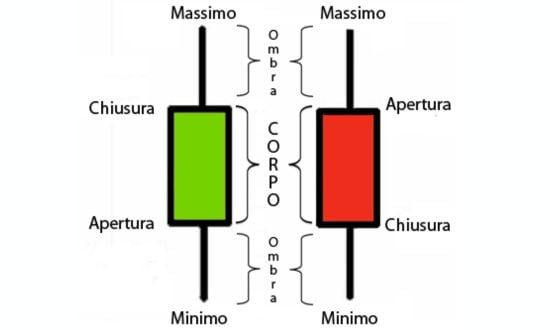

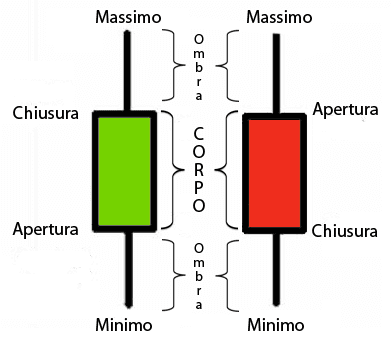

Una candela giapponese è una figura 28che mostra l'evoluzione del prezzo di un'attività in un determinato periodo. A differenza di altri grafici di analisi tecnica, i grafici a candele ci forniscono quattro informazioni essenziali per analizzare l'evoluzione di un prezzo: il prezzo di apertura, il prezzo di chiusura, il massimo e il minimo.

Candele giapponesi e pattern di candele

L'analisi tecnica giapponese si basa sullo studio di modelli o pattern candlestick ed è utile per chiunque desideri avere a disposizione un altro strumento. Attualmente, i grafici a candele giapponesi sono uno dei più utilizzati nell'analisi tecnica poiché in molti casi in ciascuna delle loro candele possiamo interpretare la psicologia del mercato e hanno anche maggiori informazioni sul prezzo dell'asset, come ad esempio: apertura del prezzo, prezzo di chiusura, prezzo massimo e minimo, ecc.

L'analisi delle candele giapponesi è responsabile dello studio dell'effetto, non della causa, della psicologia dei mercati. Ecco perché l'analisi delle candele giapponesi è considerata all'interno delle categorie dell'analisi tecnica.

I mercati sono influenzati dalle emozioni degli investitori che vi intervengono, per questo motivo dobbiamo utilizzare alcuni metodi di analisi tecnica per osservare il comportamento di questi fattori psicologici. Le candele giapponesi mostrano l'interazione degli agenti che intervengono in un mercato.

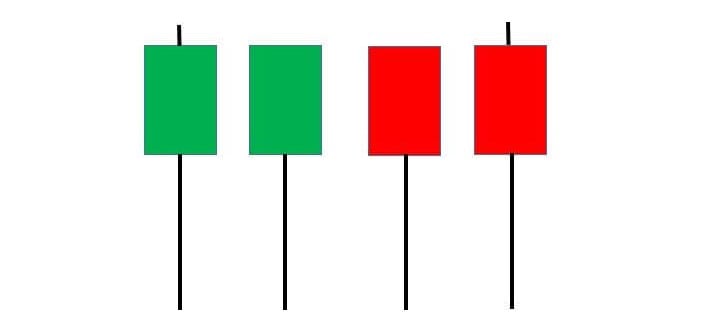

Diversi tipi di candele hanno significati diversi e i giapponesi hanno definito distinte candele primarie in base alla relazione tra prezzi di apertura, massimo, minimo e chiusura.

Cos'è un pattern candlestick?

Un pattern candlestick, nell'ambito dell'analisi tecnica finanziaria, rappresenta una configurazione particolare dei movimenti dei prezzi visualizzata su un grafico a candele. Questi modelli sono formati da una o più candele e sono interpretati dagli analisti come indicatori capaci di prevedere possibili sviluppi futuri del mercato. Ogni pattern candlestick può suggerire una continuazione o un'inversione del trend corrente, fornendo agli investitori e ai trader indizi preziosi.

Come interpretare le candele giapponesi e i pattern candlestick

Se confrontiamo l'analisi a candele giapponesi con un grafico a barre, possiamo notare che è più facile da usare e interpretare. Man mano che acquisisci maggiore pratica e familiarità, i grafici a candele diventeranno una parte fondamentale della tua analisi e la maggior parte di voi non tornerà mai più ai tradizionali grafici a barre.

La capacità di interpretare e leggere i grafici di trading può fare la differenza tra una decisione di investimento di successo e un'opportunità mancata.

Le candele giapponesi hanno il vantaggio principale di fornirci più informazioni a colpo d'occhio. Forse, all'inizio, può sembrare complesso. Tuttavia, con il tempo e l'esperienza diventa molto più facile analizzare questi tipi di grafici. Per imparare a interpretare i grafici a candele giapponesi, spiegheremo la struttura delle candele giapponesi.

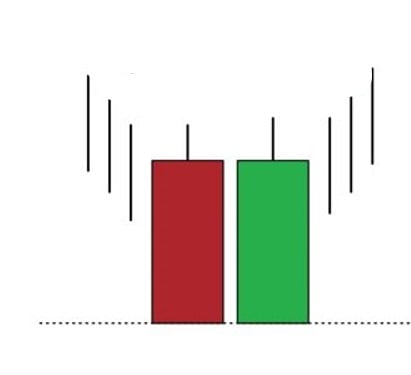

Possiamo distinguere tra candele giapponesi rialziste e ribassiste. Le candele rialziste sono di colore bianco o verde, mentre quelle ribassiste sono di colore nero o rosso.

La struttura delle candele giapponesi

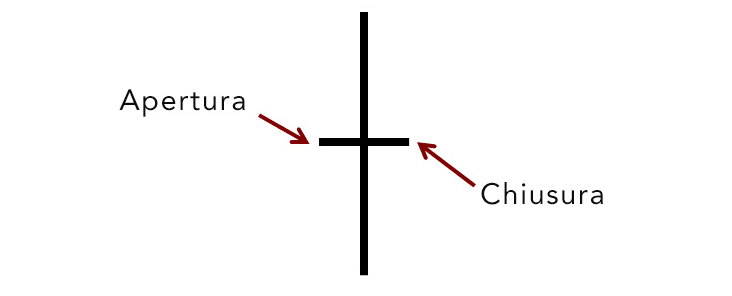

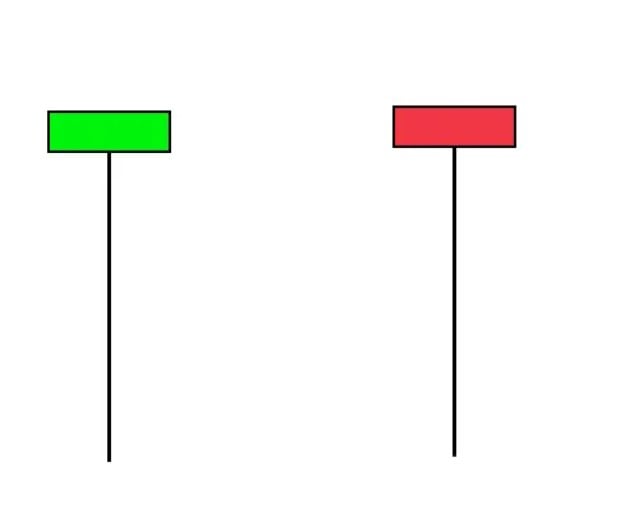

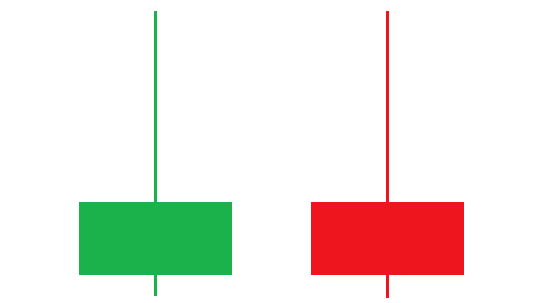

Nell'immagine precedente vediamo che il corpo della candela è la differenza tra il prezzo di apertura e quello di chiusura; se il prezzo di apertura > quello di chiusura, allora abbiamo una candela ribassista e un corpo rosso. Se invece il prezzo di apertura è inferiore al prezzo di chiusura, abbiamo una candela rialzista e un corpo verde.

L'altra componente delle candele sono le ombre. La differenza tra il prezzo massimo della sessione e il prezzo di apertura/chiusura (a seconda che si tratti di una candela rialzista o ribassista) è chiamata ombra superiore. D'altra parte, la differenza tra il prezzo minimo della sessione e il prezzo di apertura/chiusura è chiamata ombra inferiore.

Ciò che ogni parte della candela rappresenta è spiegato di seguito:

- Apertura: è il primo prezzo al quale l'attività finanziaria viene scambiata nel periodo di riferimento.

- Chiusura: è l'ultimo prezzo al quale l'attività finanziaria è quotata nel periodo di riferimento.

- Corpo: insieme di prezzi compresi tra l'apertura e la chiusura del periodo.

- Massimo: è il prezzo più alto al quale l'asset è stato scambiato nel periodo di riferimento.

- Minimo: è il prezzo più basso al quale l'asset è stato scambiato nel periodo di riferimento.

- Ombra: ci informa dei prezzi ai quali l'asset è stato scambiato, ma che non sono né il prezzo di chiusura, né il prezzo di apertura, né i minimi, né i massimi.

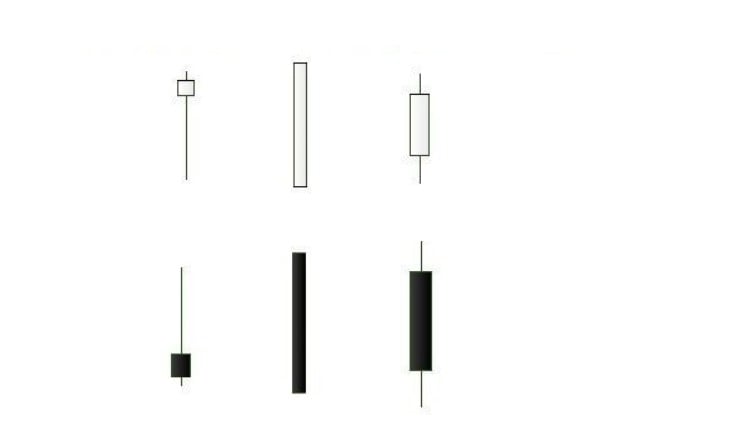

In questo senso possiamo trovare candele che non hanno ombre, candele il cui minimo o massimo è pari al prezzo di chiusura o di apertura. Possono avere due ombre, possono avere solo un'ombra o possono non avere ombra. Distinguiamo quindi tre casi:

- Il prezzo di apertura è uguale al minimo (candele rialziste). Il massimo è pari al prezzo di apertura (candele ribassiste).

- La chiusura è uguale al massimo (candele rialziste). Il prezzo di chiusura è pari al minimo (candele ribassiste).

- Apertura e chiusura coincidono con i prezzi massimo e minimo.

Tipi di candele giapponesi nel trading

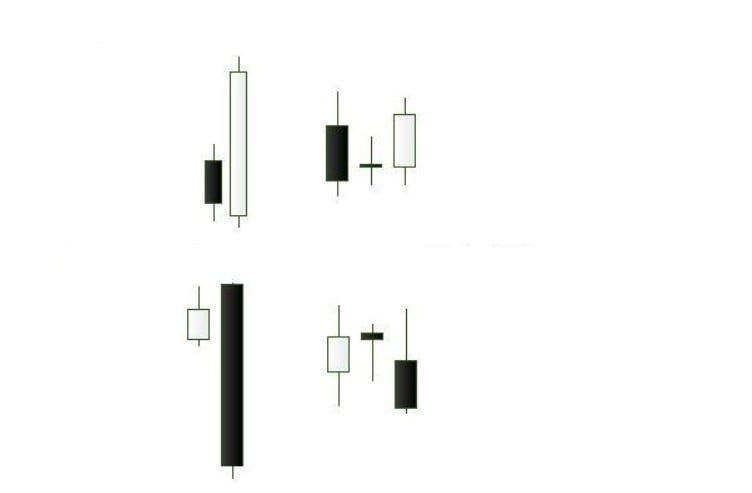

Il motivo per cui è importante conoscere le molte forme che possono assumere le candele giapponesi è dovuto alla loro utilità nell'analisi del prezzo. A seconda della forma di una candela o di un set di esse, avremo una varietà di indicazioni operative. Di seguito è riportato un esempio di candele giapponesi con implicazioni rialziste e ribassiste.

Invece di singole candele, possiamo anche evidenziare set di candele. Questi set di candele giapponesi, come nel caso precedente, indicano che è probabile che il prezzo prenda una direzione o un'altra.

I pattern di candele precedentemente esposti sono pattern molto seguiti. Esiste un'ampia letteratura sull'argomento con centinaia di modelli. Più importante dei modelli stessi è il contesto in cui si verificano. In altre parole, la validità e l'importanza dei modelli dipende dal punto del trend in cui compaiono. I modelli visti sono esempi molto semplici che di per sé non significano molto. Inoltre, alcuni analisti combinano questa analisi con altri strumenti come il volume.

Infine, è essenziale evidenziare due problematiche. Come tutti i tipi di analisi, non è infallibile, perché’ ci dà la probabilità che si verifichi un movimento. E, quindi, essere probabile non è certo. Il secondo problema ha a che fare con il fatto che i modelli non sono perfetti. Non sempre si verificano esattamente con lo stesso aspetto degli esempi. Pertanto, padroneggiare l'analisi delle candele giapponesi richiede tempo ed esperienza.

Le candele giapponesi si dividono in tre gruppi: il marubozu, il martello e il doji, che sono i più usati.

I marubozu vanno in una sola direzione e di solito sono preferiti dai traders, poiché non hanno ombre. Pertanto, possono riflettere la tendenza del momento in una tendenza specifica o il breakout di un movimento. Tutto ciò lo rende particolarmente vantaggiosi per entrare nel mercato.

I martelli mostrano più un'intenzione frustrata e questo di solito accade quando gli acquisti ripetitivi si interrompono improvvisamente. È davvero una rottura del prezzo di un asset, che rappresenta una perdita per molte persone. Per tutti questi motivi, la forma di queste candele è un piccolo corpo con una lunga ombra che può mostrare parte della frustrazione del movimento. Quindi devi analizzarli bene prima di entrare in questo punto.

Infine ci sono le doji, che non mostrano un chiaro intento di prezzo, quindi sono piccole candele. Si caratterizzano perché all'apertura e alla chiusura i prezzi sono praticamente gli stessi, a riprova del fatto che non c'è molto interesse per questo asset. In questo senso ogni candela ha caratteristiche diverse che devono essere valutate con molta attenzione prima di decidere di investire denaro.

I pattern candlestick più famosi

I pattern candlestick sono strumenti fondamentali nell'analisi tecnica del mercato finanziario, offrendo agli analisti e ai trader una visione profonda sul comportamento dei prezzi. Tra i più famosi e affidabili pattern riconosciuti dagli esperti ci sono il "Martello" (Hammer) e l'"Inverted Hammer", che segnalano potenziali inversioni di tendenza, il "Doji", che indica indecisione nel mercato, il "Bullish Engulfing" e il "Bearish Engulfing", che suggeriscono rispettivamente l'inizio di un trend rialzista e ribassista, e i "Three White Soldiers" e i "Tre corvi neri, che preannunciano la continuazione di un trend.

Vediamone alcuni.

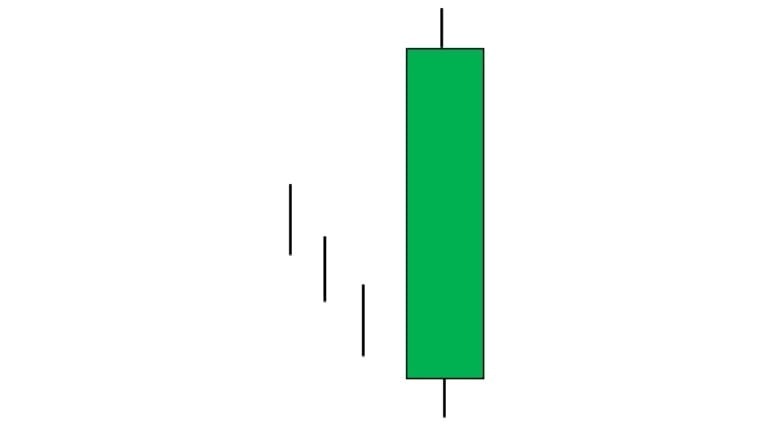

Long white body candlestick

La candela lunga dal corpo bianco è un modello di inversione al rialzo molto affidabile. Va notato, tuttavia, che questo modello può verificarsi anche sui minimi di mercato. In questo caso, sarebbe un modello di inversione ribassista.

Se vedi una candela lunga su un grafico, presta molta attenzione all'azione del prezzo nei movimenti successivi. Se i tori riescono a mantenere il controllo e i prezzi continuano a salire, allora questo è un segnale molto rialzista. Ma se gli orsi prendono il controllo e i prezzi iniziano a scendere, allora questo schema ha fallito e dovresti essere pronto a prendere profitti o uscire dalla tua posizione.

Questa candela è facile da riconoscere perché è composta solo da 1 candela ed è costituita da un corpo lungo, più lungo delle precedenti candele sul grafico. La lunghezza di questa candela dovrebbe contenere completamente le candele precedenti.

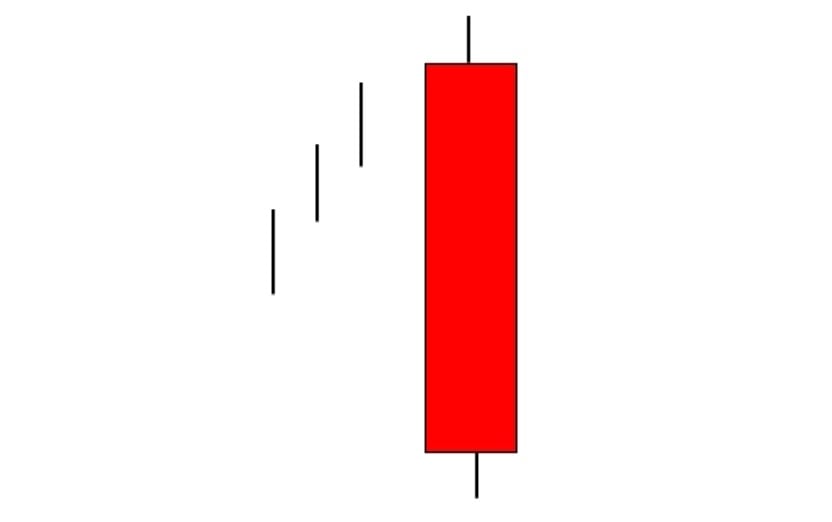

Long black body candlestick

Una lunga candela nera presenta un corpo che è x volte più grande della dimensione media della candela nel periodo di riferimento.

In una tendenza al ribasso dovrebbe essere trattato principalmente come un segnale della forza di una tendenza che possiamo aspettarci di continuare. Una candela di questo tipo può anche far parte di un pattern di inversione rialzista.

La candela nera può anche apparire durante un trend al rialzo e quindi è importante analizzare il contesto di mercato. Innanzitutto, come per le White Candles, occorre prestare attenzione alla liquidità del mercato. A bassa liquidità, la serie di candele nere in una tendenza al rialzo può segnalare che i partecipanti al mercato utilizzano l'ultima fase della sessione di negoziazione per vendere i propri asset in modo coerente, il che a sua volta può causare un grave crollo. Questa, tuttavia, è una situazione estrema nei mercati con scarsa liquidità. Più spesso, la candela nera in un trend rialzista può essere la parte di un modello di inversione ribassista.

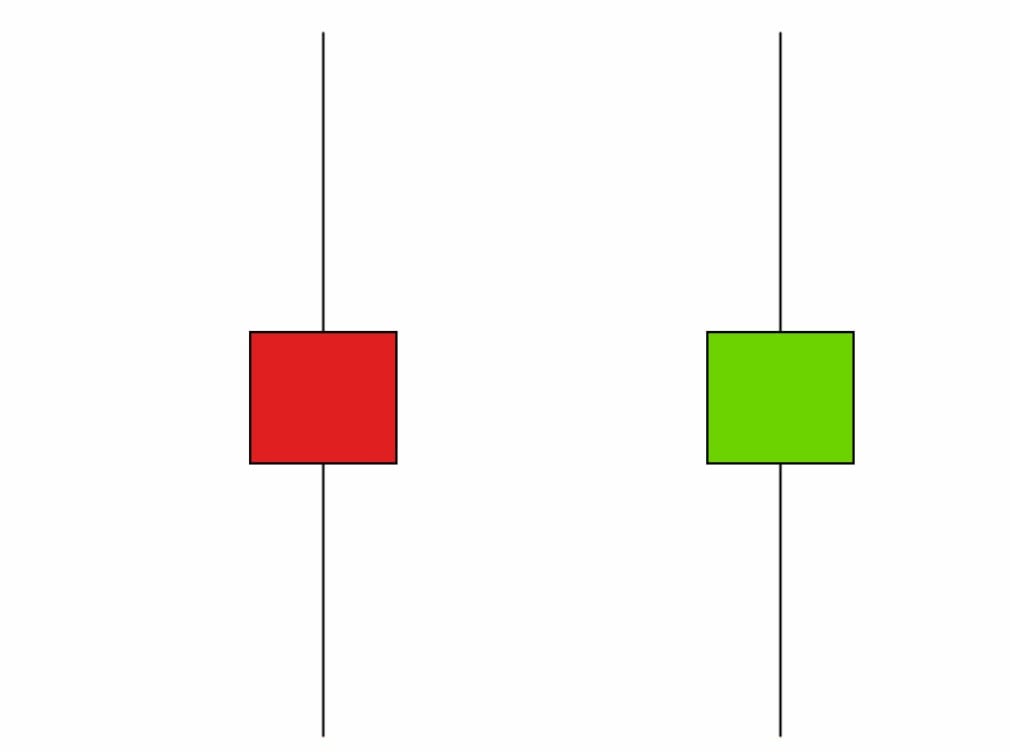

Small body / spinning top candlestick

Una spinning top rappresenta una candela che ha un corpo reale corto centrato verticalmente tra lunghe ombre superiori e inferiori. Essa rappresenta l'indecisione sulla direzione futura dell'asset. Significa che né gli acquirenti né i venditori potrebbero prendere il sopravvento.

Queste candele iniziano ad avere una certa importanza nei punti di massima di un trend, sia rialzista che ribassista. Se, nel corso di un trend rialzista prolungato e dietro una candela rialzista di una certa dimensione, appare una spinning top, significa che i rialzisti hanno difficoltà ad andare avanti. Al contrario, nel caso in cui essa appaia in un trend ribassista, significherebbe che i ribassisti iniziano ad avere problemi nella loro avanzata.

Sebbene non possiamo utilizzare questo modello per prendere decisioni di acquisto o vendita, può aiutarci a tenere traccia delle Accumulazioni e/o delle Distribuzioni. Se vediamo che stanno comparendo senza che il mercato avanzi, con l'aiuto di indicatori tecnici possiamo scoprire se c'è accumulazione in un trend ribassista o distribuzione in un trend al rialzo.

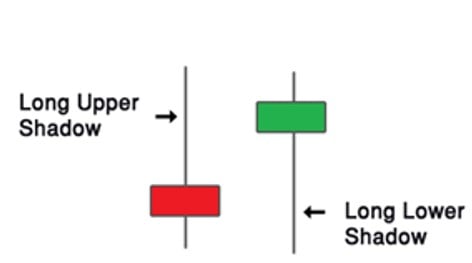

Upper e lower shadow lines candlestick

Le Upper e lower shadow (ombre superiori e inferiori) delle candele giapponesi forniscono importanti indizi sulla sessione di trading. Le upper shadow indicano i massimi della sessione mentre le lower shadow ne indicano i minimi.

Le candele con ombre lunghe mostrano che l’attività di trading si è verificata ben oltre l'apertura e la chiusura. Le candele giapponesi con ombre corte indicano che la maggior parte dell’attività di di trading è stata confinata vicino all'apertura e alla chiusura.

Se una candela giapponese ha un'ombra superiore lunga e un'ombra inferiore corta (long upper shadow and short lower shadow), significa che gli acquirenti hanno mostrato i muscoli e hanno offerto prezzi più alti.

Tuttavia, per un motivo o per l'altro, i venditori sono entrati e hanno abbassato i prezzi per terminare la sessione vicino al suo prezzo di apertura.

Se una candela giapponese ha un'ombra inferiore lunga e un'ombra superiore corta (long lower shadow and short upper shadow), significa che i venditori hanno costretto il prezzo a scendere. Gli acquirenti, alla fine, sono entrati e hanno spinto i prezzi verso l'alto per terminare la sessione vicino al suo prezzo di apertura.

Doji

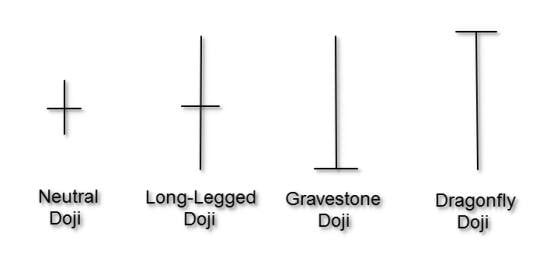

Le Doji sono candele in cui il corpo è praticamente inesistente o molto piccolo, a indicare che l'apertura e la chiusura sono allo stesso livello. Le linee Doji sono normalmente componenti di molti importanti modelli di candele. Questo segnale implica indecisione, riflette un mercato in cui acquirenti e venditori sono equilibrati.

In un mercato laterale, una doji è neutrale, in quanto sottolinea l’andamento del mercato stesso. In un trend al rialzo, la doji è un segnale di avvertimento che la tendenza potrebbe essere in procinto di cambiare; indicherà che i rialzisti, o acquirenti, stanno perdendo il controllo del mercato, sebbene non rifletta ancora il controllo da parte dei venditori. Le sessioni successive sono quelle che devono confermare o meno il cambio di trend. In un trend ribassista la sua comparsa non è così significativa, poiché si dovrà tener conto anche dell'evoluzione del volume per determinare come si è raggiunto l'equilibrio.

Immagina una situazione di mercato in cui la tendenza all'acquisto è forte, ma alcuni trader si aspettano anche un'inversione della tendenza attuale; quindi vendono. Cosa succederà in questo caso? Se tutti i trader vendono, il mercato cadrà. Ma quando non è abbastanza forte, il mercato può riflettere l'indecisione. I trader osservano tali momenti attraverso le doji per prevedere quando la tendenza del mercato potrebbe cambiare.

A seconda del punto di apertura e chiusura in relazione alle ombre, ricevono nomi diversi.

- Neutral Doji: Una Doji neutrale ha la forma di un segno positivo. Si forma quando le forze di acquisto e vendita di un bene sono in equilibrio.

- Long-legged Doji o ‘Rickshaw Man’: mostra che il prezzo di un asset scambiato chiude al centro del massimo e del minimo della giornata. Questo tipo di Doji, che sembra una croce, mostra una significativa indecisione tra acquirenti e venditori nel mercato. A volte è anche chiamato "l'uomo del risciò", un tipo di Long-legged Doji in cui il corpo è al centro della candela o molto vicino.

- Gravestone Doji: ha la forma di una "T" rovesciata. Mostra che un asset si è aperto e chiuso al minimo della giornata. Questo modello di solito appare in fondo o alla fine di una tendenza al ribasso. Il lato superiore più lungo del Gravestone Doji, noto anche come "ombra", suggerisce che l'attuale tendenza del mercato potrebbe volgere al termine e il mercato potrebbe cambiare direzione.

- Dragonfly Doji: assomiglia a una "T" verticale. Significa che un asset si è aperto e chiuso al massimo della giornata. Questo modello tende a formarsi al culmine di un trend rialzista e segnala che il mercato potrebbe cambiare direzione. Anche la libellula Doji suggerisce una sosta.

In questo articolo sulle gravestone e dragonfly doji puoi approfondire il loro funzionamento.

Broker per analisi tecnica e trading

Pattern candlestick di inversione e continuazione

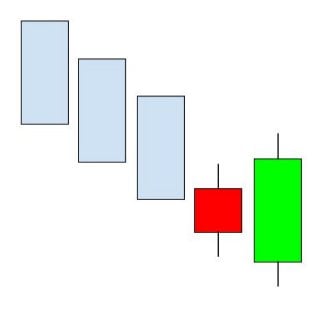

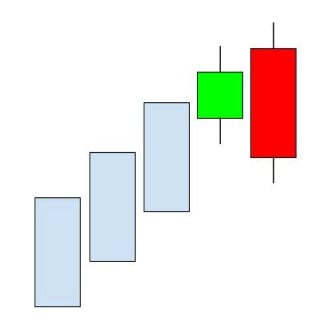

Le candele giapponesi si dividono in due grandi categorie: le candele di continuazione e quelle di inversione. Le figure di proseguimento annunciano che la tendenza in atto continuerà, mentre quelle di inversione denotano, nel periodo osservato, un cambiamento di tendenza.

Le figure di proseguimento annunciano la continuazione della tendenza in corso. Nel caso di una tendenza rialzista, una figura di proseguimento fornisce un segnale di acquisto se viene rotta una resistenza o se è già iniziato un rimbalzo su una zona di supporto. Al contrario, in una tendenza ribassista, una figura di proseguimento fornisce un segnale di vendita se viene rotto un supporto o se è già iniziata una correzione su una zona di resistenza.

Le figure di inversione annunciano l’inversione della tendenza in corso. In una tendenza rialzista, una figura d’inversione offre un segnale di vendita qualora si presenti su una zona di resistenza o siano stati raggiunti dei massimi. Al contrario, in una tendenza ribassista, una figura d’inversione offre un segnale di acquisto qualora si presenti su una zona di supporto o siano stati raggiunti dei minimi.

Vediamo quelle più importanti.

Shooting Star candlestick

La formazione della candela Shooting Star (stella cadente) consiste in un modello di inversione formato da una candela, che ha un'affidabilità da bassa a moderata e si verifica durante i movimenti rialzisti del mercato (questo modello indica un possibile cambiamento di tendenza). Questa candela può essere identificata avendo perché il suo prezzo di chiusura alla fine del periodo è vicino al prezzo di apertura.

In altre parole, una shooting star candle è un tipo di pattern che si forma quando inizia un periodo, il prezzo avanza in modo significativo, ma alla fine dello stesso periodo il prezzo si chiude nuovamente vicino all'apertura.

Affinché una candela sia considerata una shooting star, la formazione deve apparire durante un movimento al rialzo del prezzo. Inoltre, la lunghezza dell'ombra superiore dovrebbe essere almeno il doppio del corpo della candela. Dovrebbe esserci poca o nessuna ombra sotto il corpo.

La candela che si forma dopo la shooting star è ciò che conferma il segnale di questa formazione del prezzo:

- Il massimo della candela successiva dovrebbe rimanere al di sotto del massimo della shooting star e quindi procedere alla chiusura al di sotto della chiusura di essa.

- Idealmente, la candela che si forma dopo la stella cadente si apre sotto o vicino alla chiusura della candela precedente e poi si sposta verso il basso ad alto volume.

Un periodo ribassista dopo una shooting star aiuta a confermare l'inversione del prezzo e indica che il prezzo potrebbe continuare a scendere.

Se il prezzo sale dopo la formazione di una shooting star, il prezzo potrebbe spostarsi lateralmente in un intervallo definito oppure la shooting star potrebbe ancora fungere da resistenza. Ad esempio, il prezzo potrebbe consolidarsi nell'area della candela. Se il prezzo alla fine continua a salire, significa che la tendenza al rialzo è ancora intatta e gli operatori dovrebbero favorire le posizioni lunghe rispetto alle posizioni corte.

Pertanto, si consiglia di utilizzare filtri che aumentano l'affidabilità dei segnali delle candele shooting star.

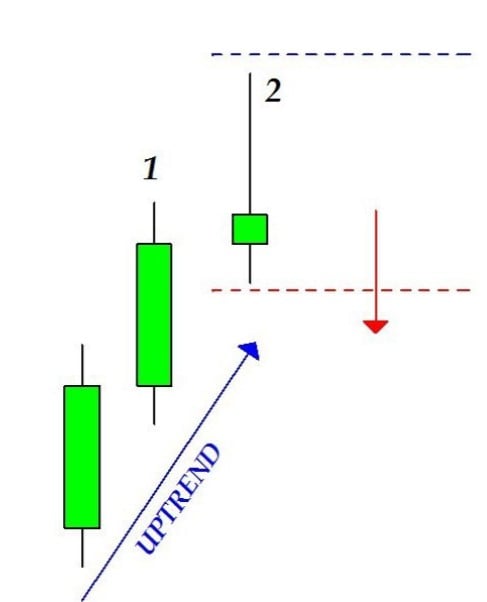

Evening Star candlestick

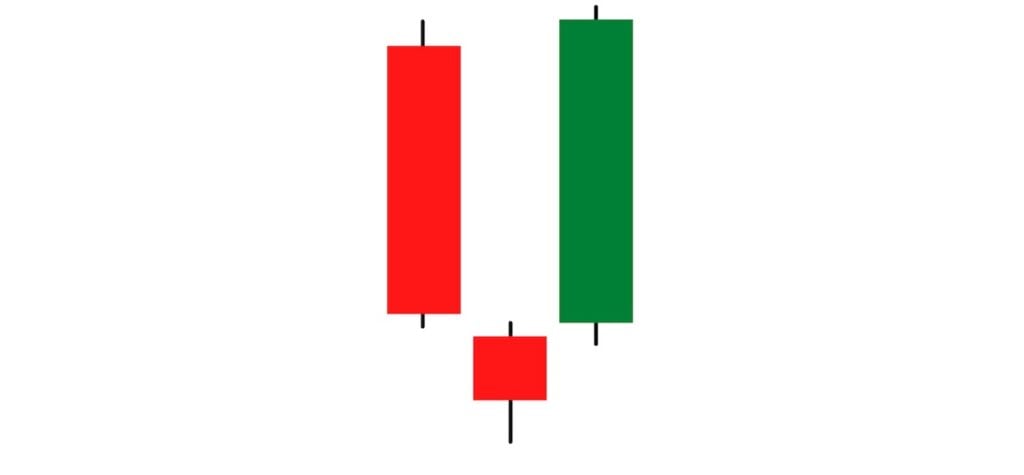

La stella della notte è una conformazione che annuncia un'inversione ribassista. Tre candele distinte compongono la stella della sera:

- La prima candela è rialzista e ha un corpo ampio.

- La seconda candela può essere rialzista o ribassista (il ribassista è ottimale) e forma un gap rialzista (il minimo della candela è superiore al massimo della prima candela).

- La terza candela è ribassista e ha un corpo ampio, e retrocede all'interno del corpo della prima candela.

La prima candela dovrebbe essere rialzista e lunga, ad indicare la continuazione di un trend rialzista. Idealmente, la seconda candela forma un gap verso l'alto con un piccolo corpo. Questa è la stella. La terza candela dovrebbe essere rossa e preferibilmente aprire un altro gap, ma questa è ribassista.

Il potere della stella della sera sarà tanto maggiore quanto più ampi sono gli spazi vuoti; più lunghe sono le candele che si creano e più piccolo è il corpo della stella. Un piccolo corpo e due gap non chiusi faranno un abbandoned baby. Senza un gap, la figura è ancora valida ma perde il suo potere.

Una stella su una candela doji dà ancora più forza al movimento. Se la stella ha un'ombra due volte più grande del corpo, allora si parla di stella cadente.

È interessante combinare l'osservazione del modello di inversione con le linee di supporto e resistenza.

Pertanto, a volte una stella della sera può formarsi a livello di resistenza e persino attraversarla momentaneamente senza invalidarla e portare a un'inversione al ribasso.

La stella della sera ha varianti. La stella cadente è meno potente. Esiste anche la Doji Evening Star, leggermente più potente della classica Evening Star, dove la stella è composta da una Doji.

In conclusione, e’ un segnale accurato e affidabile che indica l'arrivo di una tendenza al ribasso. Se vuoi individuarlo con precisione, è consigliabile utilizzare linee di tendenza e oscillatori di prezzo per assicurarti che la stella della sera si sia effettivamente verificata.

Il modello Evening Star dovrebbe essere accompagnato da una valutazione della tendenza attuale. I suoi vantaggi sono molti: si verifica frequentemente e ha livelli ben definiti per input e output. Inoltre, è relativamente facile da individuare. D'altra parte, ricorda che potrebbe verificarsi una inversione fallita e il prezzo dell'attività potrebbe tornare al rialzo. Ecco perché’ utilizzare altri strumenti di validazione aumenterà la sua efficacia.

Hammer candlestick e Inverted Hammer

I modelli di candele a martello e a martello invertito sono una parte fondamentale del trading e costituiscono gli elementi di molte strategie operative.

Il martello è un candela che ha un’ombra inferiore lunga e un corpo piccolo. Con poca o nessuna ombra superiore, questa candela assomiglia a un martello. Questo modello di inversione rialzista appare alla fine dei trend al ribasso, indicando che un mercato ribassista potrebbe essere sul punto di invertire in un trend rialzista.

Per capire meglio, possiamo dare un'occhiata più da vicino alla possibile azione dei prezzi. L’ombra lunga inferiore indica che il periodo è iniziato con i venditori ancora saldamente in controllo, continuando la tendenza al ribasso e spingendo il mercato verso nuovi minimi. Ma il corpo piccolo significa che gli acquirenti hanno reagito e spinto il prezzo verso l'apertura prima della chiusura della sessione.

Se il martello è rosso, gli acquirenti hanno portato il mercato vicino all'apertura.

In uno schema a martello verde, gli acquirenti hanno spinto il mercato al di sopra dell'apertura, dando un segnale più forte.

Indipendentemente dal fatto che il pattern sia rosso o verde, la convinzione è che il sentimento sia in mano agli acquirenti e il trend rialzista iniziato con il martello dovrebbe continuare nelle prossime sessioni.

Un martello invertito è, invece, una candela che assomiglia esattamente a un martello, tranne per il fatto che è capovolto. Nonostante sia invertito, è ancora un modello di inversione rialzista, che segnala la fine di un trend ribassista e l'inizio di un possibile nuovo movimento rialzista.

Per individuare un martello rovesciato, è necessario cercare una candela con un’ombra lunga superiore e un’ombra inferiore quasi nulla. Ancora una volta, il corpo deve essere relativamente piccolo.

Con il martello invertito, la sessione inizia quando gli acquirenti prendono il controllo e invertono la tendenza al ribasso in corso. Ma poi i venditori riprendono il controllo, costringendo il mercato all'apertura. È l'opposto di ciò che accade in uno schema a martello.

Tuttavia, i venditori potevano solo mantenere l'equilibrio. Alla fine del periodo, il mercato era tornato al punto di partenza, un segnale chiave che lo slancio delle vendite sta calando e gli acquirenti sono pronti a intervenire.

Come con il martello, puoi anche trovare un martello invertito in una tendenza al rialzo. In questo caso si chiama shooting star e segnala un'imminente inversione ribassista.

Hanging Man candlestick

Il modello dell'impiccato è una formazione a candela singola che si trova nella parte superiore di un trend rialzista.

Questo modello è popolare tra i trader in quanto è considerato uno strumento affidabile per prevedere i cambiamenti nella direzione del trend.

Un uomo impiccato è considerato un modello a candela ribassista che emette un avvertimento che il mercato potrebbe invertirsi non appena i rialzisti sembrano perdere slancio.

L'inversione potrebbe non iniziare non appena si forma l'impiccato. Il messaggio che ci dà è riferito al fatto che lo slancio attuale potrebbe essere nelle sue fasi finali mentre l'azione dei prezzi si prepara a un potenziale cambiamento nella direzione del trend.

Questa candela viene creata quando l'apertura, il massimo e la chiusura hanno un prezzo simile, mentre c'è una lunga ombra inferiore. Idealmente, quest'ombra, dovrebbe essere lunga almeno il doppio del corpo.

Simile ad altri modelli di candele, l'impiccato rappresenta il sentiment del mercato.

Trattandosi di una formazione ribassista, si verifica al culmine di un trend rialzista. Nonostante un prezzo di chiusura elevato, una lunga ombra che si estende verso il basso segnala che un numero crescente di orsi sta partecipando al mercato.

Pertanto, l'ascesa degli orsi può avvenire solo a spese dei rialzisti, che fino a questo punto hanno avuto il controllo dell'azione dei prezzi. Durante una parte della sessione è stata presente un'ampia pressione di vendita che ha creato un’ombra, anche se i rialzisti hanno forzato una chiusura vicino al massimo della sessione.

D'altra parte, il modello è sempre un indicatore tecnico. Non dovrebbe essere preso direttamente come un segnale. Se scambiassimo tutti i segnali del mercato, finiremmo per avere decine e decine di operazioni aperte su base giornaliera.

È perciò saggio consultare altri strumenti tecnici e aspetti del processo del prezzo per verificare la validità di un segnale emesso dal modello dell'impiccato.

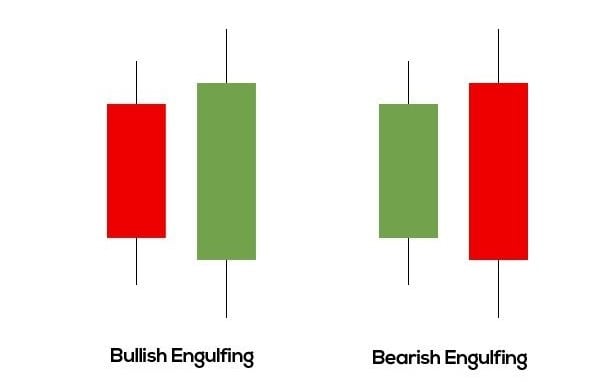

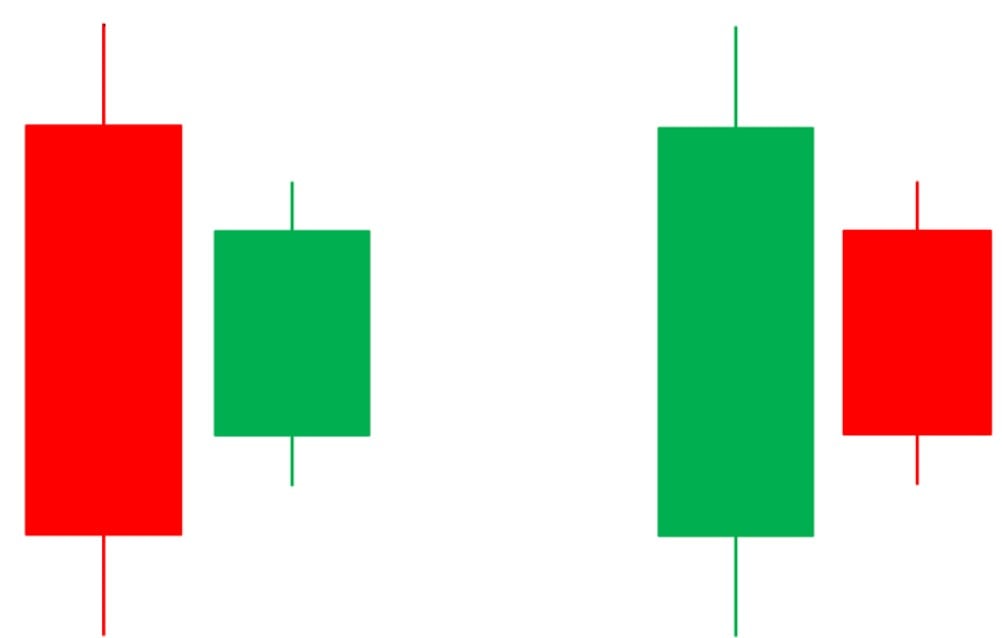

Engulfing candlestick

Esistono due tipi di Engulfing:

- Bearish Engulfing

- Bullish Engulfing

I modelli engulfing forniscono un modo utile per i trader di entrare nel mercato in previsione di una possibile inversione di tendenza. Sono sia rialzisti che ribassisti e sono potenti formazioni che generano un segnale di una potenziale inversione. Sono modelli di candele popolari perché sono facili da individuare e tradare.

Engulfing rialzista

Alla fine di un trend ribassista si verifica un pattern a candela rialzista engulfing. Consiste di due candele, con la prima candela che ha un corpo relativamente piccolo e ombre corte. La seconda candela, invece, ha ombre più lunghe e un corpo vero e proprio che fagocita il corpo della candela precedente.

Affinché un modello si qualifichi come engulfing rialzista, il massimo della seconda candela dovrebbe raggiungere prezzi più alti rispetto al massimo della candela precedente. Lo stesso scenario vale per il caso ribassista.

Idealmente, anche il prezzo di chiusura (parte superiore del corpo) dovrebbe essere superiore al punto più alto dell’ombra della candela precedente. Questo scenario conferisce ulteriore significato alla seconda candela e mostra che i rialzisti hanno ora il controllo sull'azione dei prezzi.

Engulfing ribassista

Il modello a candela ribassista segue la stessa linea di pensiero, l'unica differenza è che si tratta di un modello di inversione ribassista che si verifica al culmine di un trend rialzista. La prima candela è una candela rialzista che segnala la continuazione del trend rialzista, prima dell'apparizione della potente candela ribassista che spegne completamente la candela precedente.

I modelli di inversione, come i modelli engulfing rialzisti e ribassisti, segnalano un cambiamento imminente nella direzione del prezzo, poiché la forza finora dominante ha iniziato a perdere slancio, il che consente all'altra forza di capitalizzare.

Entrambi i modelli si verificano alla fine di una forte tendenza. L'idea alla base del modello engulfing rialzista segnala che la seconda candela è abbastanza potente da avviare una nuova tendenza. Poiché il minimo della seconda candela è inferiore a quello della prima candela, segnala che i rialzisti sono stati in grado di spingere l'azione del prezzo dai minimi della sessione a prezzi più alti, cosa che non si è vista durante la prima sessione precedente.

Tuttavia, come altri modelli di candele, le formazioni engulfing hanno i loro limiti. Mentre sono abbastanza potenti quando si verificano alla fine di una forte tendenza, sono quasi non negoziabili quando compaiono in un trading discontinuo.

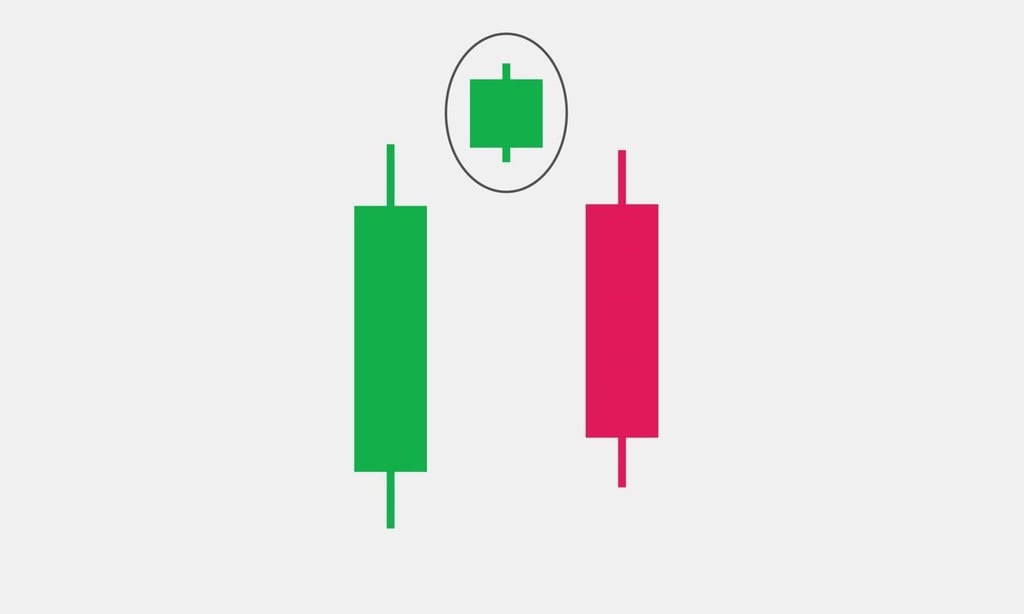

Harami candlestick

Esistono due tipi di Harami:

- Harami ribassista

- Harami rialzista

Il modello a candela Harami viene spesso utilizzato per identificare inversioni o estensioni di tendenza. Comprende due candele che indicano una potenziale inversione o continuazione del mercato. La parola "Harami" deriva dalla parola giapponese "incinta" che è rappresentativa del modello Harami. Il modello a candela Harami può segnalare indicazioni sia rialziste che ribassiste.

Caratteristiche Harami rialzista:

- Tendenza al ribasso consolidata

- Principale candela ribassista (rossa) più grande

- Candela rialzista (verde) più piccola in coda: il prezzo sale dopo la candela ribassista ed è contenuto all'interno dell'apertura e della chiusura della candela ribassista principale

Caratteristiche Harami ribassista:

- Trend rialzista consolidato

- Candela rialzista (verde) più grande

- Candela ribassista (rossa) più piccola in coda: il prezzo scende dopo la candela rialzista ed è contenuto all'interno dell'apertura e della chiusura della candela rialzista principale.

La prima candela (candela incinta) è una grande candela che continua il trend in corso e la candela finale è una piccola candela che sporge come una donna incinta. È importante notare che tecnicamente la seconda candela avrà un gap all'interno della prima candela.

Quando i traders interpretano le candele Harami, il contesto è di vitale importanza. L'analisi del trend e dell'azione dei prezzi darà ai trader una maggiore comprensione e capacità di prevedere le implicazioni del modello Harami. Senza contesto, l'Harami è un modello a tre candele praticamente insignificante.

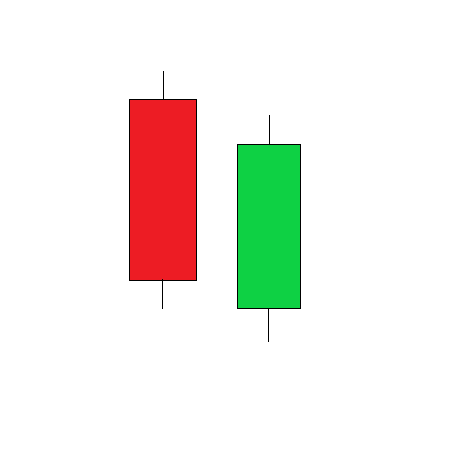

Piercing Line e Dark Cloud Clover candlestick

Il Piercing Line è un modello a candela rialzista utilizzato dagli analisti tecnici per segnalare una potenziale inversione di tendenza nel mercato. Si forma su due periodi ed è costituito da una lunga candela rossa seguita da una lunga candela verde che si apre al di sotto della chiusura del giorno precedente ma si chiude al di sopra del punto medio della candela del giorno precedente. Il modello suggerisce che dopo un periodo di pressione di vendita, gli acquirenti hanno acquisito il controllo e stanno spingendo i prezzi verso l'alto.

Simile a un modello engulfing rialzista, la candela verde si apre sotto la precedente candela lunga rossa e copre il 50% o più ma non il 100% della stessa candela. Se il mercato chiude al di sotto del pattern di piercing tramite una lunga candela rossa, è probabile che la tendenza al ribasso continui.

I trader possono anche utilizzare altri strumenti tecnici per confermare il pattern o attendere una conferma dal grafico stesso con un'altra candela verde che si chiuda sopra il massimo del pattern formato.

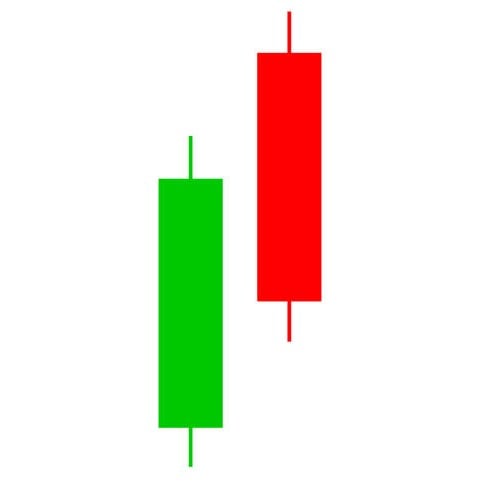

Dark Cloud Cover candlestick

Il Dark Cloud Cover è un modello di inversione dai massimi dopo un trend rialzista che viene comunemente utilizzato dagli analisti tecnici per segnalare una potenziale inversione di tendenza nel mercato. Si forma nell'arco di due giorni e consiste in una lunga candela verde seguita da una lunga candela rossa che si apre sopra il massimo del giorno precedente ma chiude sotto il punto medio della candela del giorno precedente. Il modello suggerisce che dopo un periodo di pressione all'acquisto, i venditori hanno acquisito il controllo e stanno spingendo i prezzi al ribasso

Questo modello e’ quindi il contrario della Piercing Line. La prima candela deve essere una candela verde che indica un forte trend rialzista, la seconda candela deve aprire sopra il massimo della sessione precedente (Gap-up) e chiudere tra più del 50% e meno del 100% della candela precedente (deve formare una candela rossa). Se non dà una chiusura a metà, dovremmo attendere ulteriori conferme ribassiste.

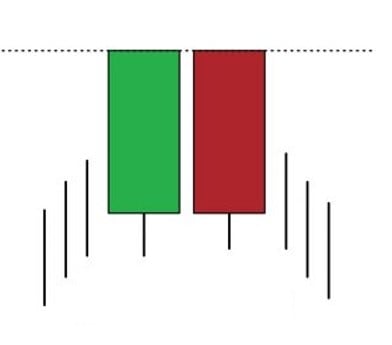

Tweezer Top e Tweezer Bottom

Un Tweezer Top è composto da due candele giapponesi. La prima è una grande candela rialzista seguita da una gravestone doji. La seconda candela apre su un gap ribassista e chiude al prezzo di apertura della prima candela.

Si forma spesso dopo una risalita significativa, caratterizzata da diverse grandi candele giapponesi. Pertanto è un modello di inversione.

Ricordiamo che una terza candela può entrare nel modello e deve essere ribassista, con un corpo piccolo e trovarsi all'interno dell'intervallo della seconda candela.

Se la candela successiva non è ribassista o non si apre su un gap ribassista, la struttura superiore del modello viene invalidata.

Un Tweezer Bottom è composto da due candele giapponesi. La prima è una grande candela ribassista seguita da un martello doji. La seconda candela apre in un gap rialzista e chiude al prezzo di apertura della prima candela.

Si forma spesso dopo una caduta significativa, caratterizzato da diverse grandi candele giapponesi ribassiste.

Una terza candela può entrare nel modello e deve essere rialzista, con un corpo piccolo ed essere all'interno del range della seconda candela.

Se la candela successiva non è rialzista o non si apre su un gap rialzista, la struttura del modello viene invalidata.

Morning Star candlestick

La candela Morning Star è un modello a tre candele che segnala un'inversione nel mercato. Individuare correttamente le inversioni è fondamentale quando si fa trading sui mercati finanziari perché consente ai trader di entrare a livelli interessanti proprio all'inizio di una possibile inversione di tendenza.

- Rivela un rallentamento dello slancio al ribasso prima che un ampio movimento rialzista getti le basi per un nuovo trend rialzista.

- Identificare la stella del mattino sui grafici forex molto di più che identificare semplicemente le tre candele principali. Ciò che è richiesto è una comprensione della precedente azione dei prezzi e dove il modello appare all'interno della tendenza esistente.

- Stabilire una tendenza al ribasso esistente: il mercato dovrebbe esibire massimi decrescenti e minimi decrescenti.

- Grande candela ribassista: la grande candela ribassista è il risultato di una forte pressione di vendita e della continuazione della tendenza al ribasso esistente. A questo punto i trader dovrebbero cercare solo operazioni short poiché non ci sono ancora prove di un'inversione.

- Piccola candela ribassista/rialzista: la seconda candela è una piccola candela - a volte una candela Doji - che presenta il primo segno di una tendenza ribassista in difficolta’. Spesso questa candela si abbassa quando fa un minimo più basso. Non importa se la candela è ribassista o rialzista, poiché il punto principale qui è che il mercato è in qualche modo indeciso.

- Grande candela rialzista: il primo vero segno di nuova pressione d'acquisto si rivela in questa candela. Questa candela apre un gap dalla chiusura della candela precedente e segnala l'inizio di un nuovo trend rialzista.

- Successiva azione sui prezzi: dopo un'inversione di successo, i trader osserveranno massimi e minimi più alti, ma dovrebbero sempre gestire il rischio di un movimento fallito attraverso l'uso di stop ben posizionati.

Homing Pigeon candlestick

Il modello di candeliere Homing Pigeon è un modello di candele a due linee. Tradizionalmente, i trader lo considerano un modello di candele di inversione rialzista. Tuttavia, i test hanno dimostrato che potrebbe anche fungere da pattern di continuazione ribassista. Questo nuovo sviluppo dimostra che è quasi casuale perché non sarai sicuro della previsione della direzione del breakout. Tuttavia, le sue prestazioni complessive sono considerate molto affidabili.

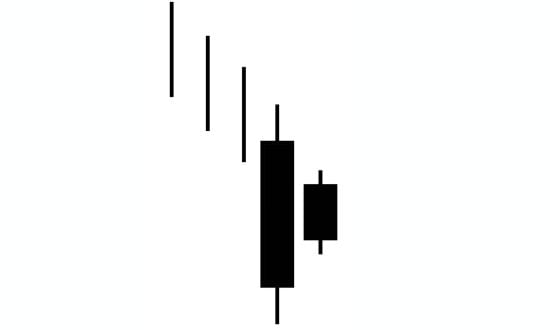

Generalmente si forma in una tendenza al ribasso e prevede un'inversione. Come gli altri modelli di candele, i modelli successivi lo confermano. La prima e la seconda riga sono entrambe candele nere. La prima candela avvolge la seconda candela. La prima riga può essere qualsiasi candela nera come Black Candle, Long Black Candle, ecc. ma deve essere una lunga riga. La seconda candela può anche essere qualsiasi candela nera proprio come la prima riga, ma può essere sia una riga corta che una riga lunga.

Descending Hawk candlestick

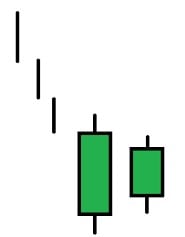

Il Descending Hawk è un modello di inversione ribassista a due linee appartenente alla famiglia dei modelli harami. Si forma in un trend rialzista e indica una potenziale inversione del trend. Il pattern inizia con una lunga candela bianca, che rappresenta lo slancio rialzista, seguita da una seconda candela bianca con un corpo più corto.

Tuttavia, il secondo giorno, il prezzo apre al di sopra del massimo del giorno precedente, ma poi scende e chiude al di sotto del minimo del giorno precedente, creando un pattern ribassista engulfing. Le ombre di entrambe le candele non sono significative nel determinare il modello.

Dopo aver identificato il modello Descending Hawk, i trader devono confermarlo con altri indicatori tecnici o analisi dell'azione dei prezzi. Alcuni trader possono utilizzare livelli di supporto e resistenza, medie mobili o altri indicatori tecnici per confermare la potenziale inversione di tendenza. La conferma può essere ottenuta anche attraverso l'osservazione dell'azione dei prezzi, come un crossover ribassista in un oscillatore momentum o un'interruzione di una linea di tendenza.

Una volta che il modello Descending Hawk è stato identificato e confermato, i trader possono eseguire uno scambio in base alla loro gestione del rischio e al piano di trading. I trader possono vendere o uscire da posizioni lunghe per trarre vantaggio dalla potenziale inversione di tendenza. Gli ordini stop-loss dovrebbero essere posizionati sopra il massimo della candela engulfing per limitare le perdite nel caso in cui il mercato si muova contro il trade. Gli obiettivi di profitto possono essere fissati al livello di supporto più vicino, a un livello di ritracciamento di Fibonacci o a un precedente minimo.

Strategie di trading con le candele

Di seguito sono elencate le più importanti strategie a candele, a seconda che si tratti di strategie a una, due o addirittura tre candele:

Strategie a candela singola

Sia l'hammer che l'inverted hammer sono modelli di candele giapponesi che possono indicare possibili inversioni di tendenza nel mercato. Analizziamo le basi di una strategia di trading che utilizza questi pattern:

Martello

Da un lato, come già accennato, l'hammer è un pattern che di solito compare alla fine di una tendenza al ribasso.

Caratteristiche:

Presenta un piccolo corpo nella parte superiore e un lungo stoppino nella parte inferiore.

La lunghezza dello stoppino è di solito almeno doppia rispetto al corpo della candela.

Può essere una candela rialzista o ribassista, anche se in caso di candela rialzista denota una maggiore forza.

Martello invertito

Il martello rovesciato, invece, si forma alla fine di un trend ribassista ma suggerisce una possibile inversione rialzista.

Caratteristiche:

- Presenta un piccolo corpo nella parte inferiore e un lungo stoppino nella parte superiore.

- Lo stoppino è lungo almeno il doppio del corpo della candela.

- Può essere rialzista o ribassista.

Strategie a due candele

Candele engulfing

Una bullish engulfing candlestick si verifica quando una candela rialzista è preceduta da una candela ribassista con un corpo piccolo e una precedente tendenza al ribasso. Indica un cambiamento di tendenza, in questo caso da ribassista a rialzista. Si tratta di un pattern affidabile e che si verifica spesso. Per il bearish engulfing, la spiegazione è la stessa, solo che il cambio di tendenza è ribassista.

Come applicare le candele giapponesi al trading

I diversi modelli di candele giapponesi aiutano il trader a identificare livelli di supporto e resistenza nel trading più efficaci rispetto ad altri modelli; i pattern con le candele aiutano a comprendere una continuazione o un cambiamento della tendenza, così come un equilibrio o un'indecisione nel mercato.

I modelli a candele hanno, infatti, u significato speciale quando raggiungiamo una zona di resistenza o supporto particolarmente importante. Ci permettono di rilevare a colpo d'occhio come si sta comportando il prezzo, se esso sta rimbalzando o semplicemente rallentando.

Le candele giapponesi sono un riassunto molto intelligente di tutte le informazioni del prezzo. Per eseguire la tua analisi di mercato, osserva le candele giapponesi e i loro schemi. Lì vedrai i costanti squilibri tra tori e orsi, che sono ciò che muove davvero il prezzo in modo che possiamo trarne vantaggio nelle nostre operazioni.

Errori comuni da evitare con le candele giapponesi

Anche se le candele giapponesi sono uno strumento potente, è importante non fare affidamento solo su un singolo pattern. Combinare l'analisi delle candele con altri indicatori tecnici, come il volume o le medie mobili, può migliorare notevolmente la precisione delle previsioni.

La psicologia dietro le candele giapponesi

Un aspetto cruciale ma spesso trascurato delle candele giapponesi è la psicologia del mercato che queste riflettono. Ogni candela giapponese è una rappresentazione visiva del conflitto tra i compratori e i venditori durante un dato periodo di tempo. La psicologia del mercato si traduce in decisioni emotive che influenzano il movimento dei prezzi. Le candele giapponesi forniscono una panoramica chiara di questi conflitti, rendendole uno strumento unico nel trading.

Per esempio, la formazione di un Doji non è solo un indicatore tecnico: è anche un riflesso di indecisione tra i partecipanti al mercato. I trader possono interpretarlo come un segnale che il mercato sta raggiungendo una fase di stallo, in cui nessuna parte ha il controllo assoluto. Questo può essere particolarmente utile per i trader che cercano segnali di inversione o consolidamento.

Candele giapponesi per anticipare movimenti bruschi dei prezzi

Una delle chiavi per un trading di successo è anticipare i movimenti di mercato prima che accadano. Le candele giapponesi, in particolare le loro ombre, sono un indicatore potente per misurare la volatilità del mercato. Le lunghe ombre segnalano un aumento della volatilità e possono suggerire che il mercato sta raggiungendo una zona di resistenza o supporto. Ad esempio:

- Candela con lunga ombra superiore e corpo piccolo: può indicare un’esaurimento della tendenza rialzista, dove i compratori hanno tentato di spingere i prezzi in alto, ma sono stati respinti dai venditori. Questo tipo di pattern spesso anticipa un'inversione di tendenza.

- Candela con lunga ombra inferiore e corpo piccolo: può suggerire una forte pressione di acquisto che ha respinto i venditori, portando il prezzo a rimanere relativamente stabile. In questo caso, la probabilità di un'inversione rialzista aumenta, soprattutto se il trend precedente è ribassista.

La capacità di identificare questi segnali di volatilità in anticipo consente ai trader di posizionarsi prima dei movimenti di mercato significativi, migliorando così le possibilità di ottenere profitti.

Le candele giapponesi sono uno degli strumenti più potenti e intuitivi per analizzare il mercato. Comprendere la loro struttura e i modelli che formano è essenziale per ogni trader che voglia fare trading in modo efficace. Tuttavia, come ogni altro strumento di trading, è fondamentale utilizzarle insieme ad altre tecniche e strategie per massimizzare i profitti e ridurre il rischio.

Leggi anche:

Cerchi un broker per il trading?