ETFs

I migliori ETF ad alto dividendo

Nel 2026 cresce l’interesse per gli ETF ad alto dividendo, strumenti sempre più apprezzati dagli investitori in cerca di reddito passivo regolare e buona diversificazione. In questo articolo scoprirai i migliori ETF con dividendi elevati, molti dei quali offrono una distribuzione mensile. Vedremo insieme i rendimenti, i costi (TER), la frequenza di pagamento e le caratteristiche principali per aiutarti a scegliere consapevolmente.

Classifica: Top ETF azionari globali a dividendo

🌟 Broker in evidenza 🌟

Ti lascio con il broker più importante di questo mese:

🌟Prodotto in evidenza: puoi ottenere fino a 20 azioni in regalo tramite la sua promozione "Welcome".

Ecco un elenco degli ETF a dividendo che hanno ottenuto i migliori risultati da dividendi:

1. SPDR S&P Global Dividend Aristocrats UCITS ETF

- Distribuzione: mista, spesso trimestrale o diversificata

- Dividend yield: ~4%

- TER: 0,45%

- Profilo: qualità dei dividendi e bassa rotazione

2. Vanguard FTSE All-World High Dividend Yield UCITS ETF

- Distribuzione: trimestrale

- Dividend yield: ~4%

- TER: 0,29%

- Profilo: ETF globale equilibrato, orientato alla stabilità

3. iShares Euro Dividend UCITS ETF

- Distribuzione: trimestrale

- Dividend yield: ~5%

- TER: 0,40%

- Performance 3 anni: +15%

- Volatilità: alta

- Ideale per: esposizione all’Eurozona

4. Xtrackers MSCI World High Dividend Yield UCITS ETF

- Distribuzione: trimestrale

- Dividend yield: ~3,8%

- TER: 0,29%

- Profilo: esposizione prudente ai mercati sviluppati

5. iShares Emerging Markets Dividend UCITS ETF

- Distribuzione: trimestrale/annuale

- Dividend yield: ~6%

- TER: 0,65%

- Performance 3 anni: +10%

- Volatilità: Alta

- Ideale per: Diversificare in mercati emergenti

6. VanEck Morningstar Developed Markets Dividend Leaders UCITS ETF

- Distribuzione: trimestrale

- Dividend yield: ~4% - 4,3%

- TER: ~0,38%

- Profilo: selezione basata su qualità e sostenibilità

Per accedere a questi ETF puoi usare il broker:

ETF con dividendi mensili: i più richiesti del momento

Sempre più investitori cercano ETF con dividendo mensile, ideali per costruire una cash flow regolare. Se dobbiamo proprio estendere una classifica dei più richiesti del momento, questi sono alcuni tra i più popolari nel 2026:

1. Global X SuperDividend UCITS ETF

- Frequenza: mensile

- Profilo: ETF globale ad alto rendimento orientato al reddito mensile (yield elevato)

Questo ETF continua ad essere uno dei più citati per reddito mensile costante e performance dei dividendi per il 2026.

2. JPMorgan Nasdaq Equity Premium Income ETF

- Frequenza: mensile

- Profilo: ETF con strategie premium income e opzioni su Nasdaq, spesso con yield elevato

È uno dei migliori ETF USA con distribuzione mensile e rendimento interessante.

Questi ETF mensili sono spesso utilizzati da chi desidera simulare una rendita, più adatti ad esempio in pensione o per integrare il reddito.

ETF che distribuiscono dividendi

Cosa sono gli ETF ad alto dividendo

Gli ETF (Exchange-Traded Funds) ad alto dividendo aggregano azioni di società note per la distribuzione regolare di utili. Possono offrire:

- Entrate periodiche

- Minore volatilità rispetto ai titoli growth

- Ampia diversificazione geografica e settoriale

Il dividend yield misura il rapporto tra dividendo annuale e prezzo dell’azione, cioè un valore elevato va sempre interpretato insieme a stabilità e sostenibilità del payout.

Esistono diversi criteri che vengono utilizzati per selezionare le società che faranno parte dell'indice e quindi dell'ETF che distribuirà i dividendi.

Metodo di selezione

Gli ETF inclusi rispettano criteri chiari e replicabili:

- esposizione azionaria globale (paesi sviluppati ed emergenti)

- politica di distribuzione dei dividendi (mensile o trimestrale)

- dividend yield sostenibile (non solo elevato)

- TER competitivo (≤ 0,60%)

- track record minimo e confronto con il mercato globale

Questo approccio consente di distinguere gli ETF orientati al cash flow da quelli focalizzati sulla qualità dei dividendi.

Quindi si tratta basicamente di selezione in base a rendimento del dividendo, periodicità, consistenza nel corso degli anni, crescita e infine, sostenibilità.

Come per i fondi comuni o altri ETF, anche qui possiamo trovare diverse strategie di selezione, con ponderazioni ed esposizioni diverse:

- Ponderati per la capitalizzazione di mercato.

- Con esposizione a regioni e paesi, ad esempio Stati Uniti, Europa o mercati emergenti.

- Dividendi aristocratici.

- Dividend Kings.

- Con dividendi in crescita.

- Con il più alto rendimento da dividendo (high dividend yield).

Il dividend yield (rendimento da dividendi) è un indicatore finanziario che misura il rapporto tra il dividendo annuale per azione di una società e il prezzo corrente di mercato della stessa azione. Viene espresso in percentuale e indica quanto un investitore guadagna in termini di dividendi rispetto al prezzo delle azioni possedute. Qui trovi la formula del dividend yield.

Ranking di imprese per ETF che pagano dividendi

- Dividend Achievers. Formata da società del NASDAQ e/o del NYSE con più di 10 anni consecutivi di dividendi in crescita.

- Dividend Contenders. Si tratta di società che sono riuscite a distribuire dividendi crescenti ogni anno per almeno 10 anni, ma che non hanno ancora raggiunto i 25 anni.

- Dividend Aristocrats. Si tratta di società dell'SP500 che hanno aumentato i loro dividendi per più di 25 anni consecutivi.

- Campioni dei dividendi. Simili agli Aristocratici, ma l'universo comprende anche società non appartenenti allo SP500.

- Dividend Kings. Società con più di 50 anni consecutivi di aumenti annuali dei dividendi.

- Titoli ad alto dividendo. Sono titoli che offrono quasi sempre dividendi superiori alla media del mercato o all'SP500. Esistono diversi indici che tracciano questo tipo di azioni e, oltre a selezionare i titoli ad alto dividendo, ognuno di essi utilizza diversi filtri fondamentali.

- Dogs of the Dow: seleziona le società con i dividendi più elevati all'interno dell'indice Dow Jones.

- Titoli Dividend Growers. Si tratta di società che hanno aumentato il loro dividendo ogni anno almeno negli ultimi anni. Anche in questo caso esistono diversi indici che seguono la strategia e ognuno aggiunge diversi filtri fondamentali e intervalli temporali.

👉 Ulteriori informazioni: classifica dei migliori dividendi 2026.

ETF con dividendi più alti: confronto e analisi

Alcuni ETF si distinguono per un dividend yield particolarmente elevato, spesso sopra il 6-7%. In questo contest non sempre è sinonimo di buona performance complessiva il dividend yield. Quindi devi prenderti il tempo di valutare:

- ETF globali vs ETF USA vs Europa

- ETF settoriali (es. energetici) spesso hanno yield alti, ma più volatilità

- ETF Value offrono dividendi più stabili, mentre quelli Dividend Growth puntano sulla crescita costante del dividendo

Con quali broker investire in ETF di dividendi?

Come funzionano gli ETF con dividendi?

Gli ETF sui dividendi funzionano aggregando un insieme di azioni di società che distribuiscono dividendi regolarmente, offrendo agli investitori un modo efficiente per ottenere flussi di entrate passive e diversificazione del portafoglio attraverso un unico investimento. Ecco una panoramica di come funzionano:

Selezione delle azioni

Gli exchange traded funds con dividendi sono composti da azioni di società che hanno una storia di pagamento di dividendi costanti o crescenti. I gestori del fondo selezionano queste azioni basandosi su vari criteri, come la dimensione dell'azienda, la salute finanziaria, la storia dei dividendi, e la sostenibilità del tasso di distribuzione dei dividendi.

Acquisto e gestione

Quando investi in un ETF sui dividendi, stai acquistando una quota del fondo che detiene tutte le azioni nel suo portafoglio. I gestori del fondo si occupano di tutte le decisioni di acquisto e vendita delle azioni, nonché della riscossione dei dividendi da parte delle società incluse nel fondo.

Distribuzione dei dividendi

I dividendi pagati dalle società all'interno del portafoglio di ETF vengono raccolti dal fondo e poi distribuiti agli investitori dell'ETF. Questa distribuzione avviene solitamente su base trimestrale, ma la frequenza può variare a seconda del fondo specifico. Gli investitori ricevono i dividendi proporzionalmente alla quantità di azioni dell'ETF che possiedono.

Reinvestimento o incasso

Gli investitori hanno l'opzione di riinvestire automaticamente i dividendi ricevuti in ulteriori azioni dell'ETF, permettendo loro di comporre il loro investimento nel tempo. Alternativamente, possono scegliere di incassare i dividendi come flusso di reddito.

Quando gli ETF ad alto dividendo non convengono

- investitori giovani con orizzonte lungo

- fasi di tassi d’interesse in forte rialzo

- ETF con yield elevato dovuto a calo dei prezzi

- contesti fiscali sfavorevoli

Indici azionari globali per ETF con alti dividendi

A questo punto dovresti sapere quali ETF di indici azionari globali pagano i dividendi (in questo caso, parliamo di indici e non ETF):

FTSE All-World High Dividend Yield. È l’indice più ampio e diversificato. Include paesi sviluppati ed emergenti e seleziona i titoli con dividend yield elevato. Ideale come core per chi cerca reddito globale e stabilità.

MSCI World High Dividend Yield. Copre solo i mercati sviluppati e applica filtri di qualità e sostenibilità del dividendo. Meno titoli, ma payout più affidabile. Adatto a profili più prudenti.

S&P Global Dividend Aristocrats. Punta sulla continuità dei dividendi (almeno 10 anni). Yield mediamente più basso, ma maggiore resilienza nei cicli negativi. Ottimo per strategie difensive.

SG Global Quality Income. Indice concentrato (25 - 75 titoli), forte focus su qualità e dividend yield minimo. Può aumentare il rendimento, ma con minore diversificazione. Da usare come satellite.

STOXX Global Select Dividend 100. Selezione ristretta con focus su yield elevato. Storicamente più volatile e sensibile ai tagli dei dividendi. Adatto a chi cerca reddito alto e accetta più rischio.

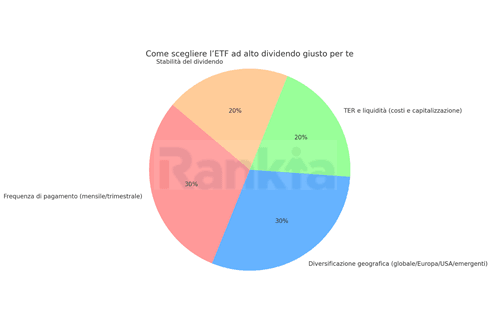

Come scegliere l’ETF ad alto dividendo giusto per te

Scegliere un ETF ad alto dividendo una combinazione di vari fattori. Ad esempio, che abbiano:

- Reddito regolare: ETF globali a distribuzione mensile

- Stabilità: Dividend Aristocrats globali

- Lungo periodo: ETF dividend quality o world tradizionali

Valuta sempre TER, liquidità e continuità del dividendo. Il seguente grafico ti può dare un'idea:

Perché scegliere ETF ad alto dividendo

Gli ETF ad alto dividendo investono in aziende che storicamente distribuiscono utili consistenti sotto forma di dividendi. Si tratta di strumenti ideali per chi desidera alcuni vantaggi che non si trovano in altri strumenti finanziari.

Investire in ETF con dividendi offre diversi vantaggi che possono attrarre sia gli investitori orientati alla crescita sia quelli in cerca di entrate passive. In tabella alcuni dei motivi principali per considerare l'investimento in questi strumenti finanziari.

Vantaggi

- flusso di reddito passivo

- diversificazione

- minore volatilità rispetto a singole azioni

Svantaggi

- crescita potenziale inferiore

- rischio di taglio dei dividendi

- sensibilità ai tassi d’interesse

Flusso di reddito passivo

Gli ETF con dividendi forniscono agli investitori un flusso regolare di rendite passive, derivante dai dividendi pagati dalle società incluse nel fondo. Questo è particolarmente attraente per gli investitori che cercano di generare un reddito passivo per coprire le spese quotidiane o per reinvestire e far crescere il loro portafoglio nel tempo.

Diversificazione

Investire in un ETF con dividendi offre una diversificazione immediata, poiché questi fondi investono in molteplici società di diversi settori e, talvolta, di diversi paesi. Questa diversificazione può aiutare a ridurre il rischio di volatilità e perdite legate al rendimento di singole azioni.

Minore rischio rispetto alle azioni singole

Le società che pagano dividendi regolari tendono ad essere più stabili e finanziariamente solide. Investire in un ETF che include queste società può offrire una maggiore sicurezza rispetto all'investimento in azioni singole, specialmente in mercati volatili.

Efficienza fiscale

Gli ETF sono generalmente più efficienti dal punto di vista fiscale rispetto ad altri veicoli d'investimento, come i fondi comuni di investimento. Questo perché gli ETF tendono a generare meno distribuzioni di capitale a breve termine, che possono essere tassate a tassi più elevati.

Semplicità e accessibilità

Gli ETF con dividendi permettono agli investitori di accedere facilmente a un portafoglio diversificato senza dover selezionare e gestire singole azioni. Inoltre, gli ETF sono negoziati in borsa, il che significa che possono essere acquistati e venduti come le azioni ordinarie, offrendo flessibilità e liquidità.

Potenziale di crescita

Oltre ai dividendi, gli ETF con dividendi offrono il potenziale per la crescita del capitale. Se le società nel fondo crescono e i loro prezzi delle azioni aumentano, il valore del tuo investimento può crescere nel tempo.

Opzione di reinvestimento automatico

Molti ETF con dividendi offrono l'opzione di reinvestire automaticamente i dividendi in ulteriori quote del fondo, permettendo agli investitori di sfruttare il potere dell'interesse composto e di accelerare la crescita del loro investimento nel tempo.

Qui trovi altre opzioni per investire in dividendi e, se sei interessato al FTSE MIB, il calendario dei dividendi di Borsa italiana.

Conclusione

Gli ETF azionari globali ad alto dividendo sono strumenti efficaci per chi cerca cash flow e stabilità. Non sono la soluzione ideale per massimizzare i rendimenti, ma possono svolgere un ruolo importante se state cercando di avere portafogli orientati al reddito. La scelta migliore dipende sempre da obiettivi, orizzonte temporale e tolleranza al rischio.

✅ Vuoi restare aggiornato sugli ETF a dividendo più performanti?

Iscriviti alla nostra newsletter settimanale o segui le analisi e guide aggiornate di Rankia per trovare i migliori strumenti per la tua strategia di investimento.

Guarda la Masterclass "Come guadagnare con gli ETF: PAC e dividendi" 👇🏼

Cerchi un broker per ETF?