Trading con Opzioni

Strategie avanzate con le opzioni: Straddle, Strangle, Butterfly

Le opzioni sono strumenti finanziari complessi che richiedono un buon livello di conoscenza ed esperienza per essere utilizzati in modo efficace. In qualità di investitori esperti, conoscerete già i concetti di base delle opzioni, come il diritto di acquisto o di vendita, il prezzo di esercizio e la data di scadenza.

In questo articolo ci concentreremo sulle strategie avanzate di investimento in opzioni, in particolare:

- Strategia Straddle: long e short

- Strangle: long e short

- Strategia Butterfly: long e short

Iniziamo con un esempio pratico.

Esempio pratico utilizzando le opzioni finanziarie

Immaginiamo che le azioni di una società siano quotate a 95 euro e crediamo che il loro prezzo salirà, quindi acquistiamo opzioni call a 100 euro (per 3 mesi), il cui costo è di 5 euro l'una. In questi tre mesi potremo esercitare l'opzione, e poi il venditore ci consegnerà le azioni a 100 euro.

Possono succedere 3 cose:

- Il prezzo delle azioni è sotto i 100 euro e quindi si perde (principalmente perché non ha senso comprare a 100 euro sapendo che è sotto di esso).

- Il prezzo delle azioni è compreso tra 100 e 105 euro, quindi l'opzione può essere esercitata (poiché si perderanno meno dei 5 euro di sovrapprezzo).

- Il prezzo dell'azione è superiore a 105 euro, quindi l'opzione può essere esercitata e si guadagna.

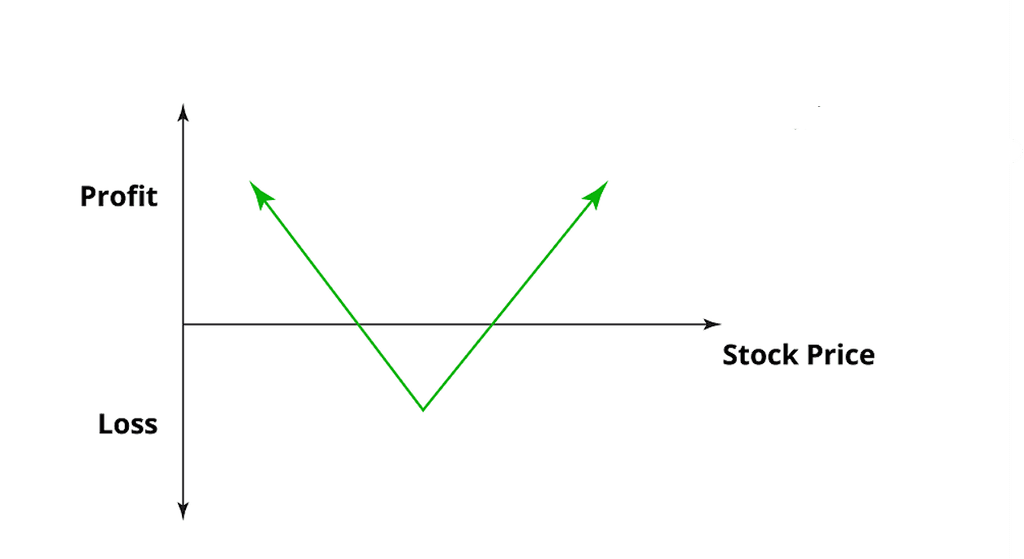

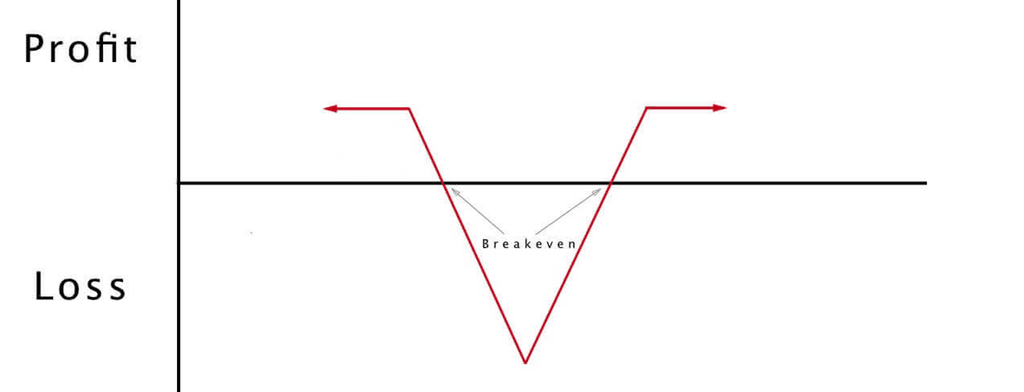

Strategie con le opzioni Straddle: long

Una strategia straddle viene utilizzata per trarre vantaggio da un forte movimento in un asset, anche se non è noto in quale direzione sarà il movimento. Le perdite si verificano se il prezzo dell'attività sottostante rimane costante. Per applicare questa strategia è necessario acquistare un'opzione di acquisto (call) e un'opzione di vendita (put) con lo stesso prezzo di esercizio su quell'asset e alla stessa scadenza.

La posizione trarrà vantaggio dai movimenti al rialzo e al ribasso dell'attività sottostante.

I profitti al rialzo saranno illimitati e i profitti al ribasso saranno limitati alla distanza dal prezzo di esercizio della put a zero (meno il premio pagato). Si guadagna al rialzo quando il sottostante è superiore al prezzo di esercizio più i premi pagati per put e call, e al ribasso quando il sottostante è inferiore al prezzo di esercizio meno gli importi dei premi pagati.

La perdita è limitata al prezzo pagato per i premi di opzione.

Il passare del tempo lo influisce negativamente.

Straddle le opzioni: short

Consiste nel vendere una call e una put allo stesso prezzo. Attuiamo questa strategia quando prevediamo che il prezzo di un sottostante rimanga costante per un po', poiché il nostro vantaggio sarebbe la somma dei premi, ma le perdite possono essere illimitate se il prezzo del sottostante cambia.

Quindi vendiamo una call e una put con lo stesso prezzo di esercizio e la stessa scadenza.

La posizione sarà sfruttata quando l'asset sottostante è stabile.

I benefici sono limitati ai premi ricevuti e il massimo beneficio si ottiene quando l'asset sottostante è al prezzo di esercizio al quale abbiamo venduto la put e la call.

La perdita può essere illimitata e al rialzo sarà quando il prezzo dell'attività sottostante supera il prezzo di esercizio più i premi ricevuti, mentre al ribasso sarà quando il prezzo dell'attività sottostante è inferiore al prezzo di esercizio più i premi ricevuti.

Il passare del tempo lo influisce positivamente.

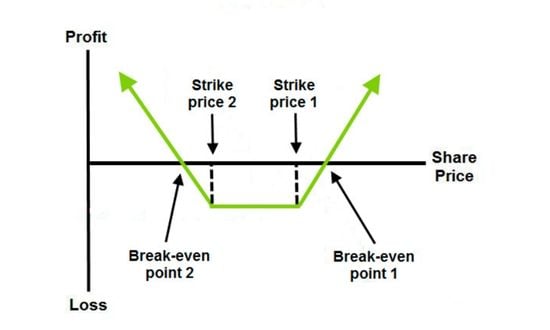

Strategia Strangle con le opzioni: long

In questo caso l'investitore acquista contemporaneamente un'opzione call e un'opzione put. Il prezzo di esercizio dell'opzione call è superiore al prezzo corrente di mercato dell'attività sottostante, mentre l'opzione put ha un prezzo di esercizio inferiore al prezzo di mercato dell'attività. Questa strategia ha un grande potenziale di profitto, poiché l'opzione call ha teoricamente un rialzo illimitato se il prezzo dell'attività sottostante aumenta, mentre l'opzione put può trarne vantaggio se l'attività sottostante scende. Il rischio dell'operazione è limitato al premio pagato per le due opzioni.

Vediamo un esempio.

Acquistiamo un'opzione put con prezzo strike A e un'opzione call con prezzo strike B, dove A è minore di B.

Si tratta di cercare movimenti improvvisi dell'asset sottostante.

I profitti al rialzo sono illimitati e i profitti al ribasso sono limitati alla distanza dal prezzo di esercizio put a zero meno il premio pagato. Gli utili aumentano quando l'attività sottostante è superiore al prezzo di esercizio B più i premi pagati per put e call e diminuiscono quando l'attività sottostante è inferiore al prezzo di esercizio A meno i premi pagati.

Le perdite sono limitate al prezzo pagato per i premi.

Il passare del tempo lo influisce negativamente.

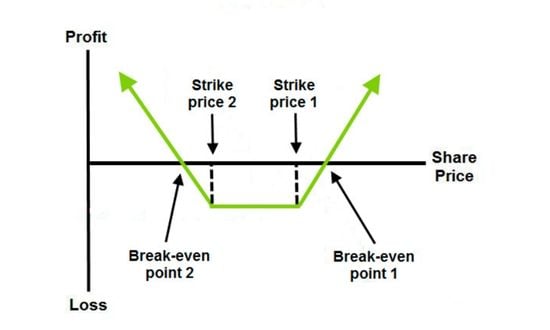

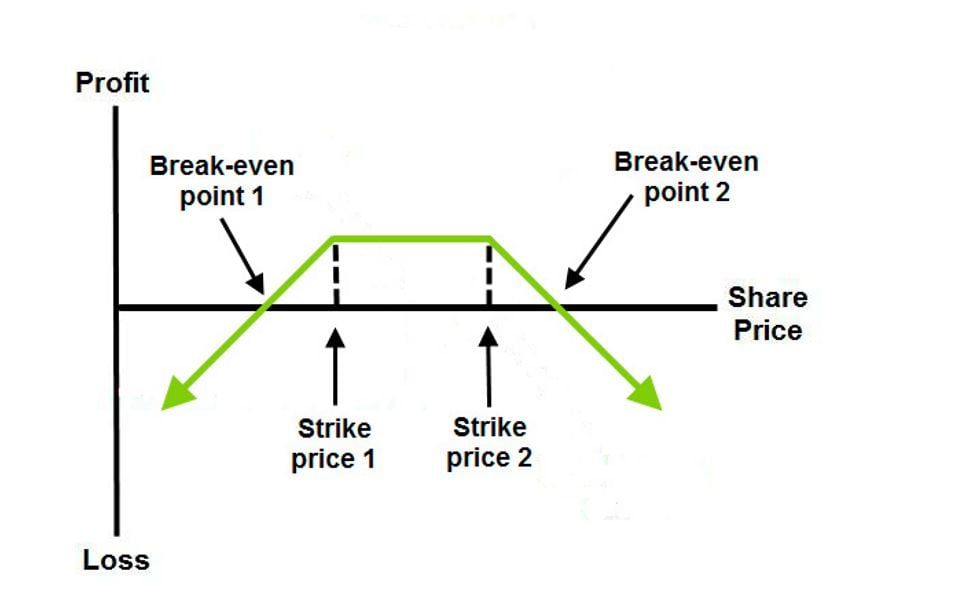

Short strangle con le opzioni

Un investitore che vende allo scoperto uno strangle vende contemporaneamente un'opzione put out-of-the-money e un'opzione call out-of-the-money. Questo approccio è una strategia neutrale con un potenziale di profitto limitato. Uno short strangle beneficia quando il prezzo dell'azione sottostante viene scambiato in un intervallo ristretto tra i punti di pareggio. Il beneficio massimo è pari al premio netto percepito per la sottoscrizione delle due opzioni, al netto dei costi di negoziazione.

Vendiamo, ad esempio, un’opzione call con prezzo strike B e un'opzione call con prezzo strike A, dove A è minore di B.

Si guadagna quando l'asset sottostante è stabile o con piccoli movimenti in una direzione o nell'altra.

I benefici sono limitati e il massimo si ottiene quando l'asset sottostante è compreso tra il prezzo di esercizio al quale abbiamo venduto la put e la call.

Le perdite possono essere illimitate, aumentare quando il prezzo dell'attività sottostante supera il prezzo di esercizio B più i premi ricevuti e diminuire quando il prezzo dell'attività sottostante è inferiore al prezzo di esercizio A meno i premi.

Il passare del tempo lo influisce positivamente.

In questo articolo approfondiamo la strategia Strangle.

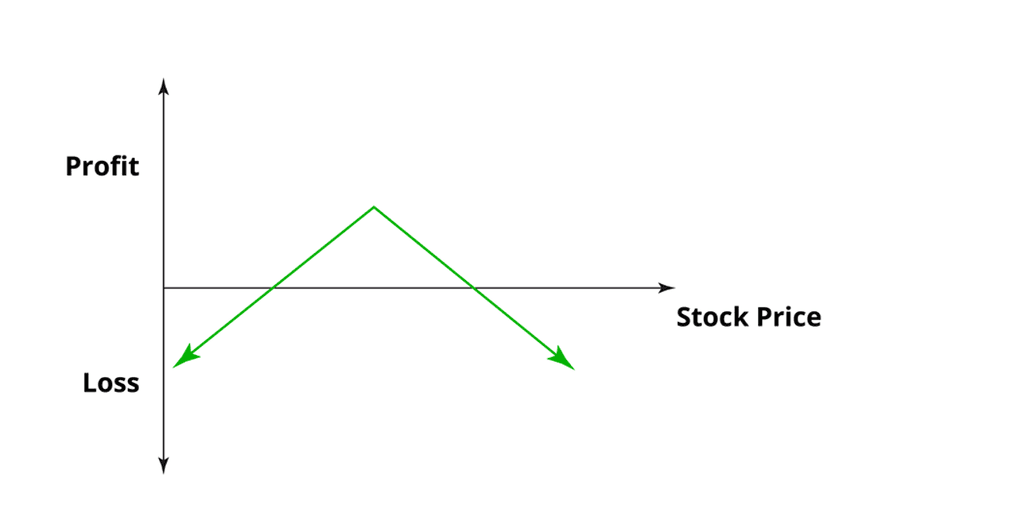

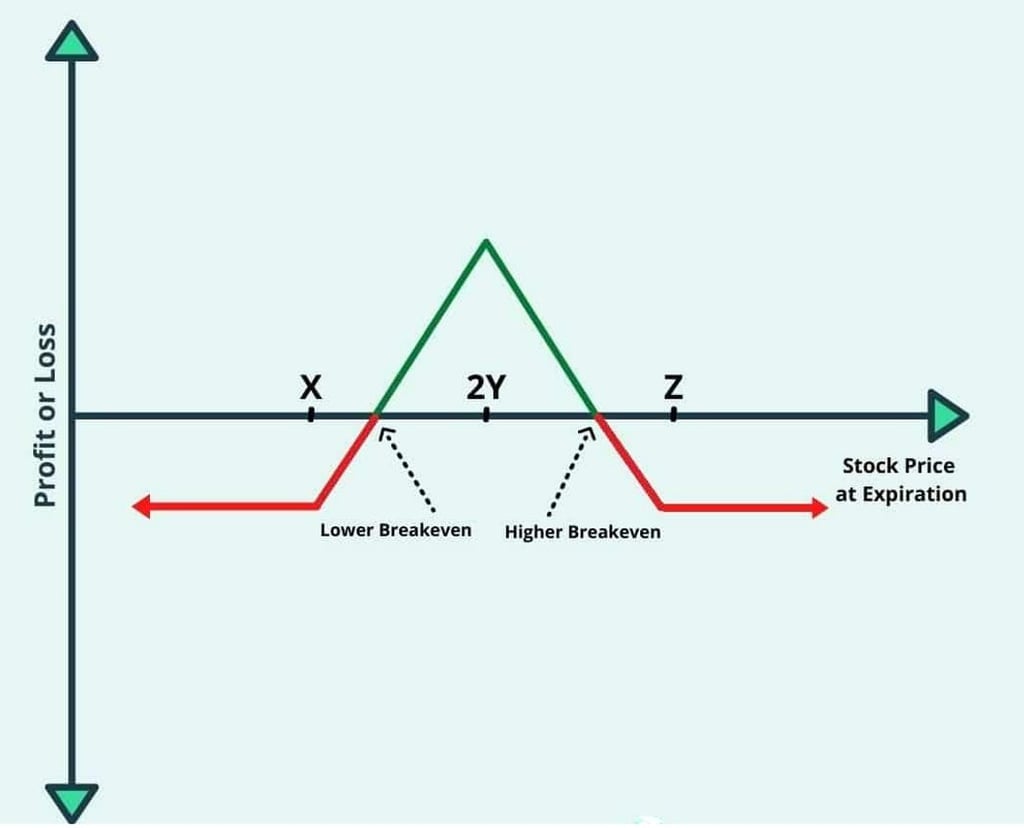

Strategia con le opzioni Butterfly: long

E’ una strategia neutrale in termini di prezzi e si impegna per la loro stabilità e uno scenario con poca volatilità. È la combinazione di due call spread: uno ribassista e l'altro rialzista.

Si costruisce acquistando una call ad un certo prezzo di esercizio e vendendo due opzioni call ad un prezzo di esercizio più alto e che si troverebbero nella parte centrale poiché, infine, si comprerebbe una nuova call ad un prezzo di esercizio più alto rispetto alle precedenti. Tutte le opzioni hanno la stessa scadenza e in genere le opzioni call sarebbero scritte ATM, una opzione call ITM e l'altra opzione call OTM.

I premi pagati sarebbero compensati dai premi incassati e, a seconda della combinazione, si tradurrà in un premio netto pagato o incassato. Molto spesso il risultato è un premio netto pagato.

Acquistiamo una call con prezzo di esercizio A, vendiamo due opzioni call con prezzo di esercizio B e acquistiamo una terza call con prezzo di esercizio C, dove A è minore di B e B è minore di C.

Sarà utilizzato quando pensiamo che l'asset sottostante rimarrà stabile.

Il profitto massimo è limitato e si ottiene quando l'attività sottostante si trova ai livelli del prezzo di esercizio B.

La perdita è limitata indipendentemente dalla direzione del mercato ed è pari al premio netto pagato, con la perdita massima quando l'attività sottostante chiude sotto il punto A, sopra il punto C o uno di entrambi.

Il trascorrere del tempo è favorevole fintanto che ci muoviamo nell'intervallo A-C, ma influisce negativamente se ci troviamo sotto A o sopra C.

Butterfly con le opzioni: short

Consiste nella vendita di due opzioni call e nel contestuale acquisto di altre due opzioni call, tutte riferite allo stesso sottostante, stessa data di scadenza e prezzi di esercizio differenti

Vendiamo una call con prezzo di esercizio A, acquistiamo due opzioni call con prezzo di esercizio B e vendiamo una terza call con prezzo di esercizio C, tutte con la stessa scadenza, con A inferiore a B e B inferiore a C.

Sarà utilizzato quando pensiamo che l'asset sottostante si muoverà in qualsiasi direzione.

Il profitto massimo è limitato alla rima ricevuta e sarà quando l'asset sottostante è al di fuori dell'intervallo A-C.

Anche la perdita è limitata e sarà quando ci troviamo tra A e C, con la massima perdita nel punto B.

Il trascorrere del tempo influisce negativamente se ci troviamo nell'intervallo A-C, ma sarà positivo se ci troviamo sotto A o sopra C.

Leggi di più sul trading di opzioni e altre strategie con opzioni per principianti. Se cerchi una strategia che sfrutta periodi di bassa volatilità per ottenere rendimenti consistenti scopri la Iron Condor strategy.

Broker per opzioni con strategie avanzate

Qui vi lasciamo due dei migliori broker per fare trading con le opzioni dall'Italia: Fineco e Interactive Brokers. Vediamo innanzitutto una tabella comparativa sulle commissioni e poi passiamo ad una descrizione dei broker.

| Commissioni Fineco | Commissioni IB | ||||

| Opzioni su azioni USA | 3,95 € a 1,95 €, dipendendo dal volume di trading | Per 10 contratti 0,65 $ per contratto | |||

| Opzioni su indici USA | 3,95 € a 1,95 €, dipendendo dal volume di trading | Per 10 contratti 0,65 $ per contratto | |||

| Opzioni su indice UK | - | 1,7 £ | |||

| Opzioni su indice tedesco | - | 1,7 € |

| Commissioni Fineco | Commissioni IB | |

| Opzioni su azioni USA | 3,95 € a 1,95 €, dipendendo dal volume di trading | Per 10 contratti 0,65 $ per contratto |

| Opzioni su indici USA | 3,95 € a 1,95 €, dipendendo dal volume di trading | Per 10 contratti 0,65 $ per contratto |

| Opzioni su indice UK | - | 1,7 £ |

| Opzioni su indice tedesco | - | 1,7 € |

Fineco Bank per le opzioni

In sintesi, le opzioni sono un'ottima scelta per generare reddito, gestire il rischio e aumentare la leva del proprio portafoglio. Esistono varie strategie di utilizzo delle opzioni, che vanno dalle più semplici, come l'acquisto di un'opzione call in previsione di un rialzo del prezzo, alle più complesse. Fineco offre 4 mercati di opzioni e le commissioni per la negoziazione di 10 contratti di opzioni sono riportate in dettaglio, tenendo conto che alcuni broker non addebitano commissioni per la chiusura di un'operazione in opzioni. In questi casi, la commissione di apertura è stata dimezzata per rappresentare correttamente lo sconto rispetto ad altri broker che addebitano commissioni sia per l'apertura che per la chiusura dell'operazione. Inoltre, alcuni broker possono applicare commissioni per l'assegnazione di azioni o l'esercizio di opzioni.

Opzioni con Interactive Brokers

Interactive Brokers rende semplice il trading di opzioni con l'utilizzo di OptionTrader. OptionTrader è un potente strumento di negoziazione che permette di visualizzare e scambiare opzioni su un sottostante specifico. Permette di vedere i dati del mercato del sottostante, creare e gestire ordini di opzioni, tra cui ordini combinati, e fornisce una panoramica completa delle catene di opzioni disponibili tutto su una sola schermata. Con questo strumento è possibile negoziare opzioni su più di 30 mercati negli Stati Uniti, Messico e Canada, con commissioni abbastanza basse.

Qui puoi vedere tutti i migliori broker per opzioni. Leggi anche: