Indicatori

Come si usa l’indicatore MACD nel trading

L'indicatore MACD è spesso utilizzato nel trading per individuare segnali di acquisto e vendita su vari asset. I trader esperti e anche principianti utilizzano il MACD per potenziare il trading in Forex e CFD. In questa guida troverai la risposta alle seguenti domande:

- Che cos'è l'indicatore MACD?

- Come leggere MACD trading?

- Come impostare il MACD?

- Come utilizzare al meglio il MACD?

Cos'è il MACD

l’idea di fondo del MACD (Moving Average Convergence Divergence ovvero convergenza/divergenza di medie mobili) è di considerare una media mobile breve che cerca di mostrare l’andamento del mercato togliendo il “rumore” ovvero le oscillazioni di breve termine. Si considera poi una seconda media mobile esponenziale, ma calcolata su un periodo più lungo, la quale evidenzia il trend principale.

La differenza fra queste 2 medie mobili costituisce il MACD. A questa differenza di medie mobili si aggiunge poi una signal line, che non è altro che una media mobile esponenziale del MACD. Questo indicatore di analisi tecnica è stato concepito utilizzando soprattutto prezzi giornalieri. È stato ideato da Gerald Appel negli anni ’70, ma la prima pubblicazione ufficiale risale al 1986.

Come si calcola il MACD: formula ed esempi

Per calcolare il MACD si considera una Media Mobile Esponenziale (Ema) breve a 12 periodi. Si prende poi una Media Mobile Esponenziale più lunga a 26 periodi. In termini esponenziali, e senza entrare in dettagli matematici, Gerald Appel aveva in realtà parlato di una media mobile esponenziale al 15% (che in prima approssimazione corrisponde a 12 periodi) ed una al 7,5% (che corrisponde circa a 26 periodi). Praticamente in termini esponenziali la media mobile a 12 periodi ha un esponente doppio di quella a 26 periodi.

L’Oscillatore Macd è la differenza di queste 2 medie mobili; si sottrae la media mobile più breve a quella più lunga.

Pertanto il Macd rappresenta la distanza che intercorre fra queste 2 medie mobili esponenziali. Si aggiunge poi una Media Mobile esponenziale a 9 periodi del Macd che viene detta Trigger o Signal Line.

- MACD = Ema (12) - Ema (26)

- Signal Line = Ema (9) del MACD.

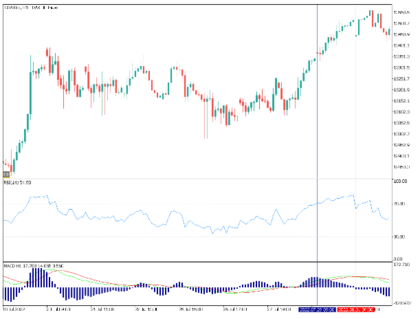

Vediamo un esempio per il titolo Intesa Sanpaolo su dati giornalieri con il software di Trading View.

La linea blu sul grafico dei prezzi è la media mobile esponenziale a 12 periodi; la linea rossa è la media mobile esponenziale a 26 periodi. Nella parte bassa abbiamo la linea verde spessa che è il MACD, mentre la linea arancione sottile è il Trigger (o Signal Line) che è la media mobile esponenziale a 9 periodi del Macd. E’ stata inserita anche una retta orizzontale tratteggiata che è la linea dello 0.

Come si nota dalla figura, laddove il Macd attraversa la sua linea dello 0 vi è un incrocio fra le 2 medie mobili esponenziali disegnate sul grafico dei prezzi.

Leggi cosa rappresenta l'ipervenduto negli indicatori e oscillatori.

Come impostare il MACD

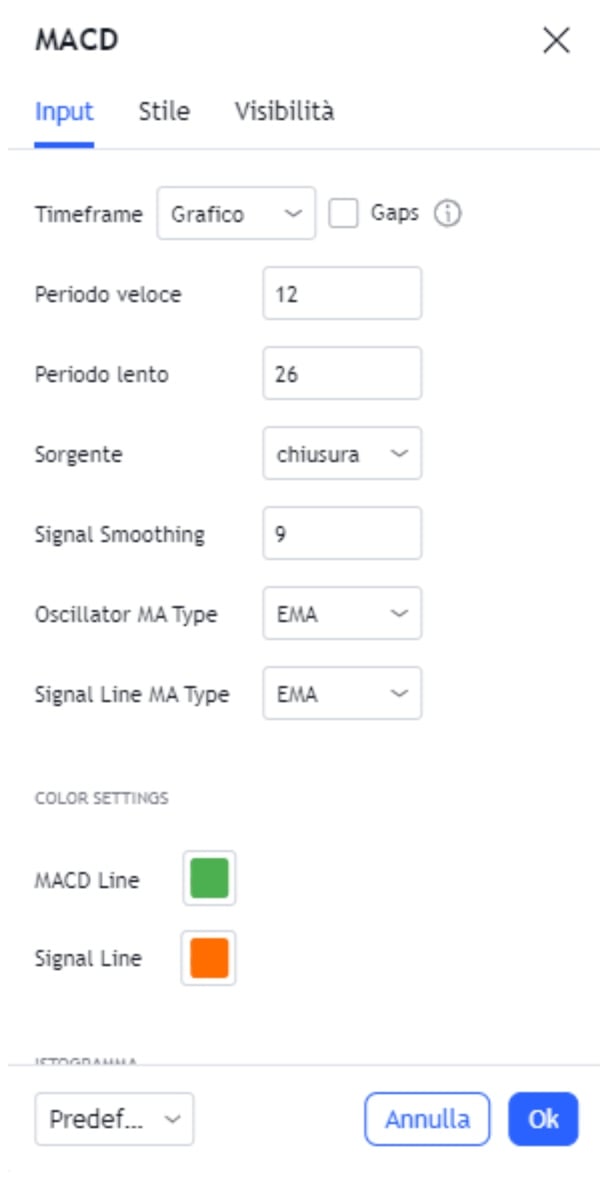

Su TradingView il Macd è presente tra gli Indicatori disponibili gratuitamente a le Impostazioni, con i settaggi di default, sono i seguenti:

Dove usare TradingView

| Pepperstone | ActivTrades | ||||

| Conto demo | Sì | Sì | |||

| Piattaforme | TradingView MetaTrader 4 MetaTrader 5 cTrader, Piattaforma Pepperstone | ActivTrader TradingView MetaTrader 4 MetaTrader 5 | |||

| Scopri di più → | Scopri di più → |

| Pepperstone | ActivTrades | |

| Conto demo | Sì | Sì |

| Piattaforme | TradingView MetaTrader 4 MetaTrader 5 cTrader, Piattaforma Pepperstone | ActivTrader TradingView MetaTrader 4 MetaTrader 5 |

| Scopri di più → | Scopri di più → |

Come leggere MACD trading?

Ora vediamo come leggere MACD trading. Prima di tutto il MACD è un oscillatore e quindi cerca di mettere in evidenza l’aspetto ciclico di un certo titolo (o mercato) che si sta analizzando.

L’aspetto ciclico di un mercato non è altro che evidenziare le oscillazioni dei prezzi, eliminando la tendenza principale. Nella figura 1 si vede molto bene come il titolo Intesa Sanpaolo abbia una tendenza di fondo rialzista, cosa che non viene evidenziata dal MACD, dove si hanno una serie di movimenti che non si discostano troppo dall’asse dello 0 (la retta orizzontale tratteggiata).

Oscillatore Ciclico

- Il MACD mette in evidenza l’aspetto ciclico di un titolo o mercato.

- Evidenzia le oscillazioni dei prezzi, eliminando la tendenza principale.

Interpretazione delle Fasi Crescenti

- Movimenti sopra la Signal Line indicano una fase di forza ciclica.

- Movimenti al di sopra dell’asse dello 0 indicano ulteriore forza ciclica.

Interpretazione delle Fasi Decrescenti

- Movimenti sotto la Signal Line indicano una fase di debolezza ciclica.

- Movimenti al di sotto dell’asse dello 0 indicano ulteriore debolezza ciclica.

Questo è il modo più elementare di come leggere MACD trading a livello di grafica.

📖 Scarica GRATIS la nostra Guida all'Analisi Tecnica:

📊 Supporti e resistenze

🛠 Tendenze e canali

📉 Onde di Elliott

📝 Fibonacci

💡 E molto altro

Come utilizzare al meglio il MACD?

Per capire come utilizzare al meglio il MACD, bisogna innanzitutto tenere presente che questo indicatore è correlato alla linea dello zero. In parole povere, quando questa linea viene tagliata al rialzo, si genera un segnale rialzista, mentre quando viene tagliata al ribasso, si genera un segnale ribassista.

Vediamo un esempio di come utilizzare al meglio il MACD con il grafico di Intesa Sanpaolo con dati giornalieri.

Come si vede dove c’è la freccia verde il Macd (linea verde) attraversa verso l’alto la sua Signal line; un segnale rialzista, ancor più evidente con l’attraversamento verso l’alto della linea dello 0 da parte del Macd. Questo può essere un segnale di acquisto che può avvenire verso la chiusura di giornata quando si ha la conferma di tale attraversamento.

Successivamente il Macd sale, fa un massimo e poi attraversa verso il basso la sua Signal line (vedi freccia rossa). Questo è un chiaro segnale di perdita di forza e si potrebbe pertanto uscire in profitto, verso la chiusura della giornata quando si ha la conferma di questo attraversamento verso il basso. Si potrebbe anche aprire contestualmente una posizione al ribasso, in attesa che il Macd ritagli la sua signal line verso l’alto.

L’utilizzo più elementare del Macd è quello di valutare il suo incrocio con la Signal Line (o Trigger).

MACD e divergenza

Un ulteriore utilizzo sono le divergenze. Le divergenze tra il prezzo e il MACD possono indicare possibili inversioni di tendenza.

Se il prezzo raggiunge nuovi massimi mentre il MACD no, potrebbe indicare debolezza nel trend rialzista e la possibilità di un'inversione di tendenza.

D'altro canto, se il prezzo fa nuovi minimi mentre il MACD non li fa, potrebbe indicare debolezza nel trend ribassista e la possibilità di un'inversione del trend rialzista.

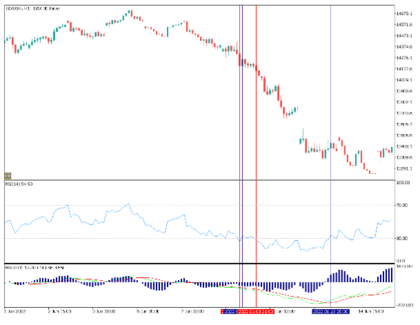

Vediamo sempre il grafico di Intesa Sanpaolo su dati giornalieri.

Come si vede i prezzi hanno fatto dei massimi crescenti (vedi retta blu sul grafico) mentre Il MACD ha disegnato 2 massimi decrescenti (vedi retta Verde sul MACD). Questo è un classico caso che indica una perdita di Momentum, ovvero di forza ciclica, cosa che può portare ad una discesa dei prezzi, o perlomeno ad una correzione. Lo stesso discorso vale, in termini di divergenza, per dei minimi decrescenti di prezzo ed un MACD che invece fa dei minimi crescenti.

MACD e l'istogramma

L'histogramma del MACD rappresenta la differenza tra il MACD e la sua linea di segnale. Quando l'histogramma è positivo (il MACD è sopra la linea di segnale), suggerisce un momentum rialzista, mentre quando è negativo indica un momentum ribassista. Un cambiamento nella direzione dell'histogramma può prevedere un cambiamento nella direzione del prezzo.

Di certo bisogna fare molta attenzione già che in una tendenza rialzista, questo indicatore mostrerà momentum ribassista in ogni correzione, il che non indica necessariamente un cambiamento di direzione.

Come possiamo osservare nel grafico, l'histogramma offre molti segnali ribassisti in ogni correzione, ma fallisce nella previsione del cambiamento di tendenza fino a sei volte consecutive. Per ultimo, al settimo incrocio della tendenza, c'è un cambiamento significativo.

Come funziona il MACD: strategie avanzate

C’è un una modalità più avanzata di utilizzare il Macd che è stata introdotta successivamente. In questo caso si utilizza l’Istogramma del Macd.

Vediamo un esempio con un grafico simile a quello precedente sempre per il titolo Intesa Sanpaolo.

Gli istogrammi che si vedono rappresentano la distanza tra il Macd e la sua Signal line. Con TradingView si possono far assumere colori differenti per Istogrammi al di sopra o al di sotto della linea dello 0. Lo si trova sotto la voce “Stile” nelle Impostazioni mostrate nella Figura 2.

Gli Istogrammi al di sopra dello 0 (in verde) rappresentano un Macd superiore alla sua Signal Line; Istogrammi al di sotto della linea dello 0 (in rosso) rappresentano un Macd inferiore all sua Signal Line.

Consideriamo di essere entrati al rialzo sempre nel punto di attraversamento verso l’alto del Macd con la Signal Line (vedi freccia verde). Invece che attendere l’attraversamento inverso per uscire (vedi freccia rossa) si può anticipare l’uscita quando l’Istogramma inizia a scendere da valori estremi (vedi freccia azzurra). In quel punto si ha potenzialmente la massima spinta della fase ciclica messa in evidenza dal Macd (una fase che potremmo dire di ipercomprato) e quindi i prezzi del titolo in figura potrebbero essere intorno alla fase di estrema spinta verso l’alto. L’obbiettivo è quello di riuscire ad uscire dal trade nei prezzi di un’area di massimo e quindi prima che i prezzi inizino a scendere.

Ovviamente il discorso si ribalta simmetricamente quando l’Istogramma Macd fa dei minimi e poi inizia a crescere; un segnale di una potenziale fase di ipervenduto.

Strategia MACD con RSI

In questo paragrafo, vedremo un esempio di strategia in combinazione con il MACD e l'RSI. Ricorda che, prima di utilizzare qualsiasi strategia nel tuo trading, dovresti fare le dovute prove e test per assicurarti che sia effettiva.

Ecco le regole per la nostra particolare strategia MACD con RSI:

Operazione long o d'acquisto:

Entrata:

- Il MACD è sopra lo zero.

- L'RSI supera 80 al rialzo.

Uscita:

- Si esce dalla posizione quando l'RSI scende sotto 80.

Operazione short o di vendita:

Entrata:

- Il MACD è sotto lo zero.

- L'RSI scende sotto 20.

Uscita:

- Si esce dalla posizione quando l'RSI supera 20 al rialzo.

Queste regole, anche se leggermente diverse dall'uso tradizionale dell'RSI, potrebbero funzionare in tendenze molto forti, sia rialziste che ribassiste. Vediamo alcuni esempi:

Esempio di strategia MACD e l'RSI di acquisto

- Linea verticale blu: acquisto.

Nel grafico seguente abbiamo due esempi di segnali di acquisto e la loro corrispondente vendita.

Esempio di strategia MACD e l'RSI di vendita

- Linea verticale rossa: vendita.

Nel grafico abbiamo due segnali ribassisti per entrare in posizione short o di vendita.

I segnali non sono perfetti, ma potrebbe essere una strategia da esaminare quantitativamente su diversi asset per verificarne i risultati a lungo termine.

Ricorda che nessuna strategia o indicatore (nemmeno uno completo come il MACD) garantisce risultati. Pertanto, se decidi di utilizzare una strategia di trading basata su questo esempio, presta particolare attenzione alla gestione del rischio.

Vantaggi e svantaggi del trading MACD

Vediamo i vantaggi e svantaggi del trading MACD.

Vantaggi del MACD

- Semplicità e Immediatezza: Facile da leggere e interpretare grazie al segnale di crossover.

- Istogramma MACD: Fornisce ulteriori informazioni sulla forza e direzione del trend.

- Configurazione Standard: Medie mobili esponenziali di 12 e 26 periodi, che si possono utilizzare nei grafici giornalieri e settimanali.

- Versatilità: Si può utilizzare anche nei grafici intraday, nonostante richieda maggiore attenzione.

Svantaggi del MACD

- Non identifica gli intervalli: Il MACD non è in grado di identificare i periodi di consolidamento o intervallo di prezzo.

- Necessità di Conferme: Non può essere utilizzato come unico indicatore. Si consiglia di combinare l'analisi e i segnali MACD con altri strumenti per confermare le decisioni nella strategia di trading.

- Ritardo nei segnali: Essendo un indicatore basato su medie mobili, può fornire segnali in ritardo rispetto ai movimenti di prezzo reali.

- Sensibilità ai cambiamenti di trend: Può generare falsi segnali durante i mercati laterali o instabili.

Quali indicatori usare nel trading?

Come utilizzare al meglio il MACD con le Bande di Bollinger? Con questo indicatore si può valutare la volatilità e il livello di 'surriscaldamento' del mercato. Per i trader interessati a come fare trading con l'RSI, l'incorporazione del MACD può fornire ulteriori segnali di divergenza o convergenza. Infine, comprendere come funziona l'ATR (Average True Range) può arricchire l'analisi, permettendo una gestione del rischio più precisa. Utilizzando questi indicatori in tandem, i trader possono sviluppare un approccio più olistico e preciso al mercato.

Conclusioni

Per concludere si può dire che il MACD è uno degli oscillatori di trading più versatili. Se viene utilizzato in combinazione con altri indicatori permette affinare le strategie di trading. Ad esempio, mentre il MACD può fornire segnali di ingresso o uscita, in concomitanza con l'indicatore stocastico può aiutare a identificare condizioni di ipercomprato o ipervenduto, offrendo una conferma aggiuntiva.

Cerchi un broker per fare trading?