Analisi tecnica

Cosa sono le onde di Elliott?

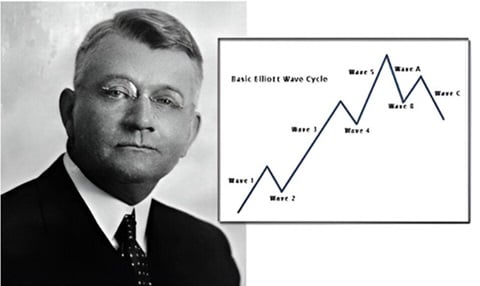

Le onde di Elliot, create da Ralph Nelson Elliot nel 1934, sono uno degli strumenti più conosciuti nell'analisi tecnica. In breve, possiamo dire che la Elliott Wave Theory è una teoria dell'analisi tecnica utilizzata per descrivere i movimenti dei prezzi nel mercato finanziario. La teoria è stata sviluppata da Ralph Nelson Elliott dopo aver osservato e identificato schemi ricorrenti di onde frattali. Le onde possono essere identificate nei movimenti dei prezzi delle azioni e nel comportamento dei consumatori. Gli investitori che cercano di trarre profitto da una tendenza del mercato potrebbero essere descritti come cavalcare un'onda. Un movimento ampio e forte dei proprietari di case per sostituire i loro mutui esistenti con quelli nuovi a condizioni migliori è chiamato ondata di rifinancaziamento.

Le onde di Elliott nell'analisi tecnica

Elliott Wave Theory è una teoria dell'analisi tecnica utilizzata per descrivere i movimenti dei prezzi nel mercato finanziario. La teoria è stata sviluppata da Ralph Nelson Elliott dopo aver osservato e identificato schemi ricorrenti di onde frattali. Le onde possono essere identificate nei movimenti dei prezzi delle azioni e nel comportamento dei consumatori. Gli investitori che cercano di trarre profitto da una tendenza del mercato potrebbero essere descritti come cavalcare un'onda. Un movimento ampio e forte dei proprietari di case per sostituire i loro mutui esistenti con quelli nuovi a condizioni migliori è chiamato ondata di rifinanziamento.

Concetti chiave

- Elliott Wave Theory è una forma di analisi tecnica che cerca modelli di prezzo ricorrenti a lungo termine correlati a cambiamenti persistenti nel sentimento e nella psicologia degli investitori.

- La teoria identifica le onde impulsive che stabiliscono un modello e le onde correttive che si oppongono alla tendenza più ampia.

- Ogni serie di onde è annidata all'interno di una serie più ampia di onde che aderiscono allo stesso schema correttivo o impulsivo, che è descritto come un approccio frattale all'inversione.

Leggi anche:

Onde di Elliott, scopo della teoria di Ralph N. Elliott

Quando entriamo nel mondo delle Onde di Elliott, ci riferiamo al lavoro di ricerca svolto per molti anni dall'illustre Ralph Nelson Elliott (1871-1948) e ai suoi principali studi nel campo dell'analisi dei mercati finanziari. Questi studi sono stati successivamente raccolti nelle sue opere, note come:

- Il principio dell'onda

- La legge della natura

La cosa più curiosa, tuttavia, è che non riguardano i mercati finanziari, ma il comportamento umano delle masse o di gruppi sociali.

Il punto chiave di questa ricerca risiede nell'analisi meticolosa dei movimenti dei prezzi sui mercati finanziari. Dopo la sua morte, questi studi permisero al figlio, che finì per diventare un grande investitore, e a diversi seguaci dei suoi studi, di raccogliere tutte le informazioni basate sulle sue ricerche, al fine di mettere in ordine tante informazioni e rendere disponibile al pubblico la parte più importante della sua teoria.

La informazione includeva i suoi scambi epistolari con i principali investitori del suo tempo e sui quasi 300 articoli che scrisse su diversi giornali finanziari. Grazie alla pubblicazione del libro The Elliot Wave Principle, di Frost e Prechter, uscito nel 1978, tutti abbiamo attinto per l'elaborazione di tutte le informazioni che abbiamo su ciò che oggi si conosce di questa teoria.

Sebbene l'interesse di fondo di Elliott trascendesse il campo specifico del mercato finanziario, le sue conclusioni sono perfettamente adattabili ad esso. La sua ricerca non si è limitata al comportamento delle masse in generale.

Piuttosto, ha esplorato anche le dinamiche che emergono quando milioni di individui, in una situazione di dualità che comporta sempre un equilibrio, agiscono collettivamente verso lo stesso fine, in contrapposizione a un altro gruppo che agisce in direzione opposta. Pertanto, che ciò che muove il mondo è il comportamento di gruppo e non quello di singoli o di gruppi selezionati.

Oggi la teoria delle onde di Elliott è uno strumento ampiamente utilizzato da investitori e trader per anticipare i possibili movimenti futuri dei prezzi delle attività finanziarie. Attraverso questo approccio, cerca di comprendere e sfruttare i modelli comportamentali collettivi dei partecipanti al mercato per prendere decisioni di trading informate.

La teoria delle onde di Elliott, cos'è?

La teoria delle onde di Elliott è la conclusione delle ricerche di Elliott, che ci offre una spiegazione dettagliata del comportamento umano. Nel nostro caso, si tratta di ciò che più ci interessa, cioè del modo in cui i prezzi si muovono sui mercati finanziari.

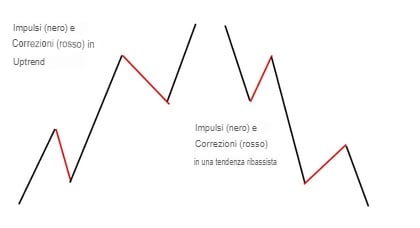

Per comprenderla meglio, sarà utile suddividerla in parti o concetti, come Impulsi e Correzioni, Strutture e Frattalità.

Prima di addentrarci nell'argomento principale, è importante notare che il prezzo di qualsiasi attivo o asset segue sempre una direzione specifica, verso l'alto o verso il basso, ovvero un trend rialzista o ribassista. Durante questo percorso, viene tracciata una serie di movimenti o onde che alla fine formano cicli o strutture. La velocità di questi movimenti dipende in larga misura dalla forza del mercato in quel momento.

Di conseguenza, il prezzo si evolve attraverso impulsi e correzioni, sia in un trend rialzista che in un trend ribassista. In entrambi i casi, gli impulsi tendono ad avere un'ampiezza o un'escursione maggiore rispetto alle correzioni, il che è un fattore di rischio.

Come si comportano le onde di Elliot?

Parlare di impulsi e correzioni significa parlare dell'eterna coreografia dei mercati finanziari.

Prima di tutto, parliamo del significato di ciascuno di questi concetti:

- Momentum (Impulso): si riferisce a un movimento forte e sostenuto nella direzione della tendenza principale. Può essere al rialzo (upward momentum) o al ribasso (downward momentum).

- Correzione: movimento contrario alla tendenza principale. Si tratta di un ritracciamento temporaneo che corregge il movimento di prezzo precedente.

I movimenti successivi di impulso e correzione formano quindi cicli o strutture specifiche che si ripetono nel tempo. Questo fenomeno è in gran parte dovuto al comportamento delle masse.

Anche a livello di investitori e trader sui mercati finanziari si riscontra questa dualità. Da un lato ci sono investitori e trader rialzisti, detti “Tori”, e dall'altro investitori ribassisti, detti “Orsi”. Questi due gruppi contrapposti formano l'equilibrio dei mercati. Quando questo equilibrio si rompe, il prezzo assume una tendenza precisa.

Leggi tutto su Bull market e Bear market nel trading: come investire.

Ralph Nelson Elliott ha scoperto che in tutti i mercati esistono aree specifiche in cui la percezione generale è che il prezzo sia basso. Questo comportamento portano i tori a rompere l'equilibrio a loro favore. Quando il prezzo sale e raggiunge un'area considerata sopravvalutata, i tori iniziano a vacillare, permettendo ai ribassisti di prendere il controllo e rompere l'equilibrio nella loro direzione.

Questi movimenti perpetui in entrambe le direzioni, impulso (momentum) e correzione, sono fondamentali per la dinamica dei mercati finanziari. Più avanti, esploreremo la nozione di frattalità, e vedremo come l'interazione di impulsi e correzioni generi strutture diverse in tempi diversi, a causa di un'altra caratteristica intrinseca dei mercati, la frattalità.

Elliott ha fatto questa scoperta rivelatrice dopo un'attenta osservazione di innumerevoli grafici e un'analisi dettagliata di un'ampia storia che abbraccia oltre 75 anni e molteplici attività sui mercati finanziari. Alcuni sostengono che il suo studio sia durato anche più anni. È stato grazie a questo lavoro esaustivo che Ralph Nelson Elliott ha potuto fare la sua scoperta nei primi decenni del XX secolo. E poi non dimenticate altri due concetti fondamentali quando ci riferiamo alla teoria delle onde di Elliott.

Leggi anche come usare le onde di Elliott con fibonacci.

Onde di Elliott, cosa sono le strutture nel prezzo?

Le strutture che disegna il prezzo delle onde di Elliott sono quelle che finiscono per diventare modelli ripetitivi, come quello che ti presento di seguito.

Mis disculpas por la confusión. Aquí tienes una traducción que se enfoca en los conceptos y el significado del texto:

Cos'è la frattalità e perché è così rilevante nelle Onde di Elliott?

La frattalità è un concetto chiave nella teoria delle Onde di Elliott. Indica come strutture simili si ripetano su diverse scale temporali. In altre parole, queste strutture si manifestano in modo analogo a vari livelli di analisi.

Questo concetto è legato alla varietà di opportunità di investimento e trading disponibili nel mercato. La capacità di sfruttare queste opportunità dipende dalla combinazione di capitale e competenze di ciascun investitore o trader.

Un trader esperto, ad esempio, potrebbe decidere di cogliere impulsi e correzioni in un intervallo di tempo più breve, eseguendo operazioni intraday su un grafico di un 1 ora. D'altro canto, un trader di tipo swing potrebbe optare per un orizzonte di un giorno, cercando di trarre vantaggio da impulsi che durano settimane.

In entrambi i casi, la Teoria delle Onde di Elliott rimane valida, cioè nello referente a frattalità nel contesto del trading.

Onde di Elliott: l'inizio del trading moderno

Questi studi sulla Teoria delle Onde di Elliott hanno segnato l'inizio del trading moderno, poiché con le giuste conoscenze e strumenti, qualsiasi investitore può utilizzare grafici a intervallo inferiore per massimizzare i propri profitti speculativi.

Tuttavia, è fondamentale riconoscere che per operare su intervalli temporali o timeframe più brevi, è necessario un livello di conoscenza ed esperienza significativamente più elevato.

Perché sono importanti le Onde di Elliott?

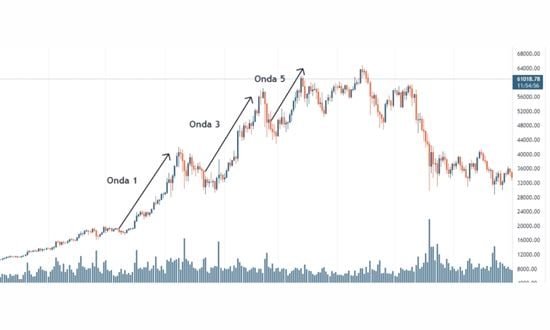

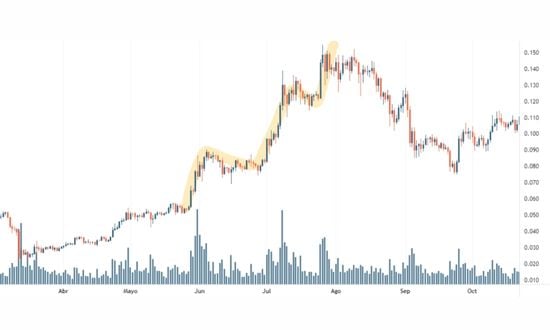

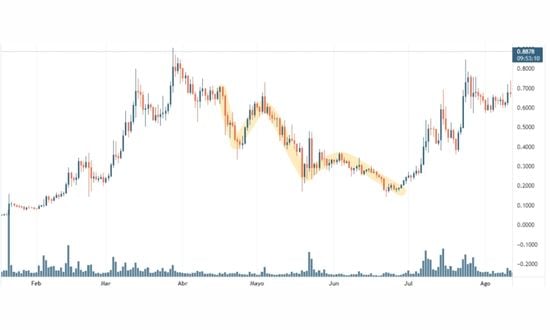

Il grafico seguente mostra chiaramente come la frattalità possa essere utilizzata a questo scopo: più breve è il time frame, più impulsi possono essere scambiati, ma sempre avendo ben chiara la direzione del prezzo o della tendenza attuale. Ciò che non si deve mai fare è cercare di inseguire il prezzo in entrambe le direzioni, l'errore più comune dei trader principianti.

Il lascito di Mr. Elliott risiede nell'instaurazione di ordine e armonia in quello che prima era un completo caos. Prima dell'introduzione delle teorie di Elliott, i movimenti dei prezzi nei mercati finanziari venivano percepiti come caotici. Fino agli anni '30, solo figure come Dow e Wyckoff avevano identificato un certo ordine in alcune sezioni delle strutture, in particolare nelle aree di inversione, che chiamarono "cassa di accumulazione" e "cassa di distribuzione".

Tuttavia, fu Elliott a riuscire a categorizzare in modo sistematico tutti i movimenti del mercato.

Non si limitò solo all'osservazione delle strutture, ma stabilì una chiara relazione tra queste osservazioni e la matematica. Possiamo esplorare la sequenza di Fibonacci come esempio:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987, 1597, 2584, 4181, 6765, …

Come sono le Onde di Elliott

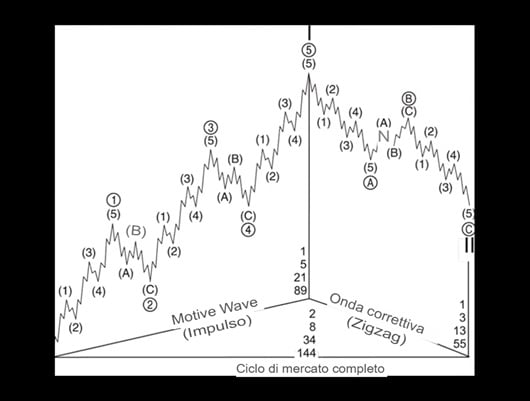

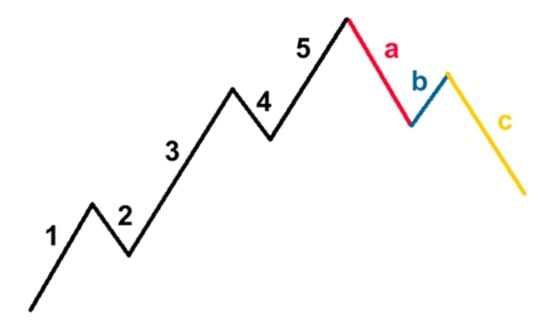

All'addentrarci nel concetto di frattalità e considerando la presenza di diversi cicli, possiamo comprenderlo in modo più profondo attraverso una semplice sequenza. Esaminando attentamente l'illustrazione menzionata, possiamo notare la presenza di:

- 3 onde in fase correttiva,

- 5 onde in fase impulsiva,

- Questo ci offre un totale di 8 onde per ciclo.

Se osserviamo attentamente il primo ciclo, possiamo apprezzare la presenza dei numeri 3, 5 e 8 come componenti chiave della sequenza di Fibonacci.

Approfondendo i cicli, possiamo osservare la presenza di 13 onde tra i 3 movimenti correttivi (5, 3, 5) e 21 onde lungo i 5 movimenti di impulso (5, 3, 5, 3, 5). Questo ci porta ai numeri 13, 21 e un totale di 34, formando così la sequenza contigua di 3 numeri successivi a 3, 5, 8.

Continuando a scendere in questa progressione di cicli, vediamo che i movimenti correttivi sommano un totale di 55 onde (21, 13, 21), mentre i movimenti di impulso raggiungono un totale di 89 onde (21, 13, 21, 13, 21), per un totale di 144 movimenti. In questo modo, la sequenza si estende in modo infinito, mantenendo sempre una perfetta armonia con i numeri di Fibonacci.

I cicli studiati da Elliott abbracciano questa complessa struttura di movimenti, mostrando una interconnessione matematica che rivela un ordine sottostante nel caos apparente dei mercati finanziari.

Come si calcolano le onde di Elliott

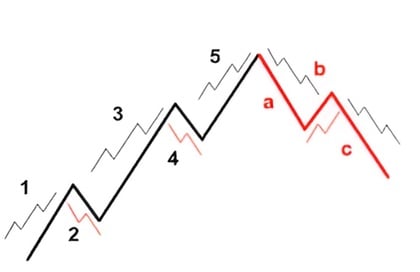

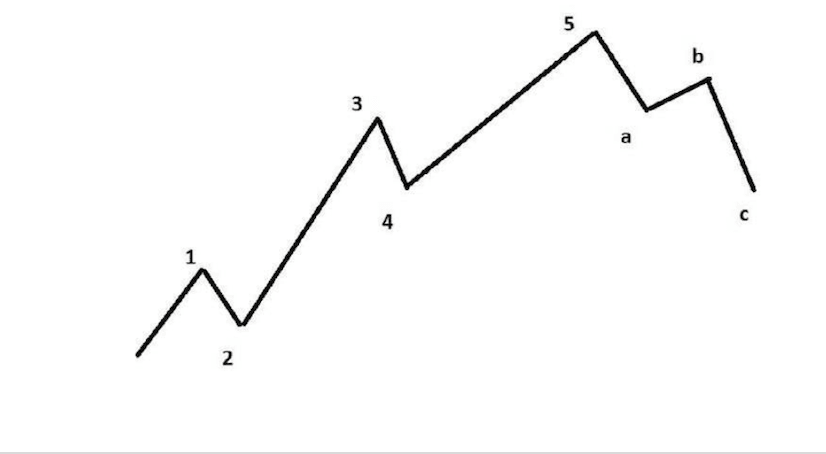

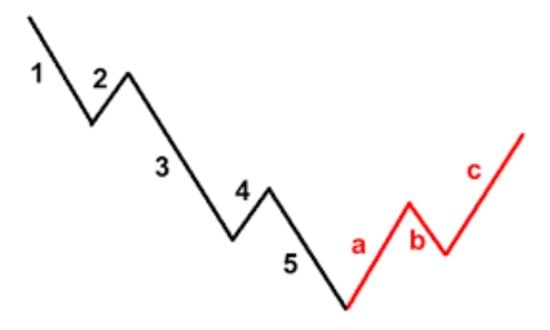

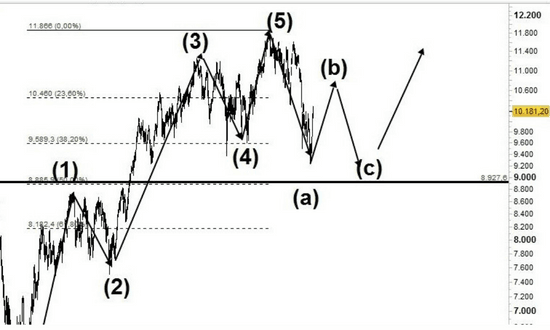

La fase di impulso è composta da cinque onde (1-5) mentre la fase di correzione è composta da tre onde (a-c). Teoricamente, l'aspetto di un ciclo di onde di Elliot sarebbe il seguente:

All'interno della fase ad impulso, le onde 1, 3 e 5 sono chiamate onde ad impulso, mentre le onde 2 e 4 sono onde correttive. Le onde 2 e 4 correggono parzialmente il moto delle onde 1 e 3. Allo stesso modo, le onde a-b-c correggono le onde 1-2-3-3-4-5. Il grafico avrebbe potuto essere tracciato a testa in giù se fosse stato un trend al ribasso, con una fase di impulso e una fase di correzione (tutto quanto detto in questo articolo vale sia per i trend al ribasso che per quelli al rialzo).

Gli studi matematici di Elliott sui movimenti dei mercati

Gli studi matematici di Elliott sui movimenti dei mercati non si sono fermati qui. Come spiegato negli articoli sui Ritrazioni di Fibonacci e sulle Estensioni di Fibonacci, la relazione tra i numeri di Fibonacci non solo porta al numero aureo, 1.618, ma fornisce anche tutti i numeri che segnano le zone attese, sia nelle correzioni che nelle estensioni nella rappresentazione delle strutture.

I numeri che ci aiuteranno a comprendere le zone di conclusione dei percorsi delle onde sono:

- Correzioni: 23,6%, 38,2%, 61,8%, 76,4%, oltre al 50%, e 85,4% e 14,6%.

- Estensioni: 161,8%, 261,8%, 423,6%, e i 100%, 123,6%, 200%, 223,6%, e in alcune occasioni la correzione tecnica minima dell'onda C, 61,8%.

Grazie agli studi di Elliott, siamo passati dal percepire i movimenti dei mercati finanziari come un caos di azioni disconnesse a riconoscere un'armonia nelle strutture che, in molte occasioni, sembrano quasi magiche. I principi e i modelli identificati da Elliott hanno permesso a trader e analisti di vedere oltre l'apparente casualità dei mercati e di comprendere la presenza di una struttura sottostante che segue schemi matematici e armoniosi.

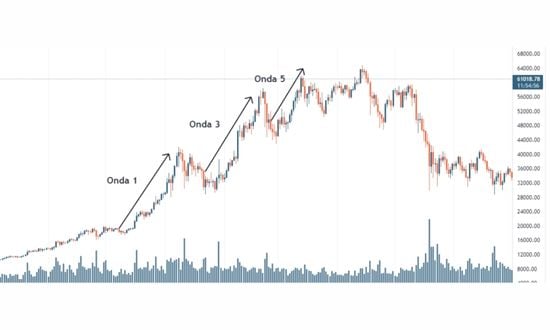

Come individuare le 5 onde di Elliott

Vediamo come individuare le 5 onde di Elliott sono quelle che costituiscono un impulso di ciclo maggiore, all'interno del concetto di frattalità che abbiamo già spiegato.

Le 5 onde impulsive di Elliott

Tecnologicamente, delle 5 onde, abbiamo 3 che saranno impulsive nella direzione della tendenza in corso:

- L'onda 1

- L'onda 3

- L'onda 5

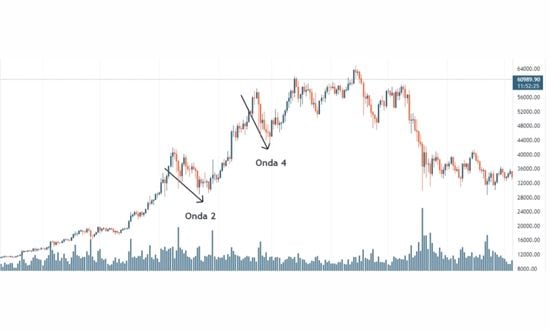

Mentre le altre due onde correttive saranno:

- L'onda 2, tra la fine del primo impulso (onda 1) e l'inizio del secondo impulso (onda 3).

- L'onda 4, tra la fine dell'onda 3 e l'inizio dell'onda 5.

Ma in un ambiente così complesso, influenzato da una moltitudine di fattori economici, sociali e finanziari, come è possibile identificare e seguire modelli ripetitivi?

La risposta di Elliott a questa domanda è chiara e illuminante. Il comportamento delle masse nei mercati è influenzato da una complessa miscela di fattori emotivi e psicologici. La costante lotta tra i rialzisti (bulls) e i ribassisti (bears) crea uno scenario di equilibrio, in cui gli individui condividono sentimenti comuni e le loro azioni si ripetono in modo ciclico. Questa ripetizione costante è ciò che consente di identificare modelli di comportamento a livello di gruppo o massa, dando luogo ai movimenti e alle strutture che possono essere analizzati e utilizzati nel trading e negli investimenti.

La domanda che sorge inevitabilmente è: come è possibile che, nonostante il comportamento collettivo delle masse, esista la frattalità nei mercati e che queste strutture si ripetano in qualsiasi intervallo di tempo?

La risposta risiede nella composizione stessa dei mercati, dove investitori con diversi capitali e strategie operano in diversi intervalli di tempo. Questo porta alla presenza di gruppi specifici di investitori che operano su scale temporali diverse, ma tutti sono spinti dagli stessi sentimenti ed emozioni sottostanti.

Le cinque onde di Elliott di qualsiasi impulso

Ora, esaminiamo dettagliatamente come si formano le cinque onde di qualsiasi impulso, secondo la teoria di Elliott. Utilizzeremo come esempio una tendenza rialzista, anche se il processo è altrettanto applicabile alle tendenze ribassiste.

Onda 1: È il primo impulso a favore della tendenza in corso che si verifica dopo la conclusione della struttura correttiva in senso contrario. Durante la formazione di questa prima onda impulsiva, la maggior parte del mercato non è ancora consapevole del cambiamento; quasi tutti credono che sia solo una correzione per continuare la struttura ribassista precedente.

In questo punto inferiore, un investitore senza conoscenze sulla Teoria delle Onde di Elliott potrebbe interpretare che il mercato è ancora in una chiara tendenza ribassista, senza vedere segnali che suggeriscano un possibile cambiamento di direzione. Al contrario, un investitore esperto avrebbe già identificato con alta probabilità l'inizio di un'inversione nel mercato.

Nella zona prevista, si osservano modelli di candele giapponesi che suggeriscono un potenziale cambiamento, e il movimento successivo raggiunge un massimo sopra il livello precedente. Il vero segreto sta nel riconoscere le zone critiche dove questi movimenti sono significativi. L'investitore esperto e il "denaro intelligente" riconoscono che l'onda 1 è iniziata e decidono di entrare nel mercato con una posizione rialzista.

Tuttavia, la battaglia tra "orsi" e "tori" continua, con gli "orsi" che mantengono un chiaro vantaggio e considerano che si tratti semplicemente di una nuova correzione prima di continuare a scendere. Il prezzo sale per completare la struttura dell'onda 1, raggiungendo la zona di correzione dell'onda 4 precedente, proprio prima dell'ultimo impulso della tendenza ribassista precedente. Una volta che l'onda 1 giunge al termine, il prezzo riprende la sua traiettoria discendente.

Onda 2: È un movimento forte e chiaro nella direzione della struttura ribassista precedente, poiché il "mercato", la somma di tori e orsi, pensa ancora che potremmo continuare nella struttura ribassista. Questo fa sì che, essendo un'onda correttiva, corregga una parte molto importante dell'impulso dell'onda 1 precedente.

Solo l'apparizione del "denaro intelligente" che acquista nuovamente nella stessa zona in cui aveva validato l'onda 1 riesce a fermare l'evoluzione ribassista e riprendere l'impulso. I venditori, noti come "Orsi", mantengono il controllo, mentre i compratori, rappresentati dai "Tori", osservano attentamente senza entrare ancora nel mercato.

A causa della persistente forza dei venditori, il movimento dell'onda 2 si caratterizza per la sua intensità e rilevanza. È in questo punto che le onde 2 correggono in modo significativo l'avanzamento dell'onda 1, retrocedendo in un intervallo che va dal 61,8% al 76,4%. Durante questa fase, i compratori riprendono posizioni, inclusi investitori esperti e quelli con una visione strategica, riuscendo a invertire nuovamente la direzione del prezzo e creando un nuovo minimo più alto.

Onda 3: Nella maggior parte degli asset, l'onda 3 tende a essere quella con il maggior movimento, la più importante in quasi tutti gli asset, eccetto per le azioni americane, dove, a causa delle loro caratteristiche e personalità tecnica, le onde 5 tendono a dominare. Tuttavia, come vedremo più avanti con le norme di base del Principio dell'onda, il secondo impulso o onda 3 non può mai essere il minore dei tre impulsi di una struttura.

Nel momento in cui il prezzo supera il massimo dell'onda 1, la situazione diventa cruciale; analizziamo attentamente la sequenza di eventi che si svolgono in questo punto. Gli "Orsi" più esperti avevano già fissato il loro Stop Loss all'ultimo massimo. Coloro che erano in ritardo e non lo avevano fatto, ora riconoscono chiaramente che è altamente probabile che il declino rialzista sia giunto al termine, spingendoli a ritirarsi dal mercato.

D'altra parte, i "Tori" finalmente vedono la loro opportunità e si lanciano a prendere posizioni rialziste. In altre parole, in questo preciso istante, i venditori chiudono le loro operazioni di vendita, comprando al loro posto, mentre i compratori acquisiscono posizioni, entrando nel mercato, tutto questo proprio al culmine dell'onda 1.

Inoltre, per gli investitori più cauti, questo è il momento in cui si conferma che l'ultimo minimo è superiore ai precedenti, e superando di un solo punto il massimo dell'onda 1, si consolida pienamente il cambiamento di sequenza da ribassista a rialzista. Questo è conosciuto come validazione strutturale, per l'importanza dei movimenti che comporta.

Questa segnalazione fa sì che tutti gli investitori e trader mediamente esperti riconoscano che è il momento propizio per partecipare al mercato in senso rialzista, il che generalmente scatena un improvviso aumento della domanda e un movimento vertiginoso al rialzo.

Onda 4: Torna a essere correttiva, come l'onda 2 che abbiamo dettagliato in precedenza. Tuttavia, in questa occasione, gli equilibri tra coloro che continuano a comprare, arrivando in ritardo al "banchetto" del denaro intelligente e gli investitori esperti che escono ordinatamente dal mercato, fanno sì che l'onda 4 sia molto più laterale ed erratica, correggendo percentualmente molto meno di quanto avesse fatto l'onda 2.

Cercare di operare o fare trading in questa zona, qualunque sia la tecnica utilizzata, scalping, intraday o intersettimanale, è senza dubbio dove si registrano più perdite da parte dei trader, data l'erraticità e la mancanza di percorsi delle onde e delle strutture in queste zone specifiche.

Una volta che la zona prevista dell'onda 3 è raggiunta e si identifica il primo modello che suggerisce la possibile fine del movimento, il denaro intelligente e gli investitori più esperti iniziano a ritirarsi dal mercato. Nel frattempo, la maggior parte degli investitori meno sofisticati, insieme agli "Orsi" che si rifiutano di adottare una posizione rialzista, entra nel mercato in quel momento.

Questi movimenti, caratterizzati dall'uscita del denaro intelligente e dall'ingresso di investitori novizi che erroneamente assumono che il prezzo continuerà a salire significativamente, portano a un periodo prolungato di fluttuazioni erratiche con una chiara tendenza al ribasso. Questo tipo di struttura ribassista, denominata onda 4, tende a protrarsi nel tempo molto più a lungo rispetto all'onda 2, in accordo con una delle regole del Principio delle Onde di Elliott, la regola dell'Alternanza.

Onda 5: Si distingue per la sua marcata lateralità in contrasto con l'onda 3, evidenziando una chiara disparità nell'intensità tra entrambe le fasi. Durante l'onda 5, sorgono molte incertezze nel mercato, poiché il denaro intelligente si è ritirato o lo sta ancora facendo e gli investitori che sono entrati nella fase finale dell'onda 3, affrontando perdite con la correzione dell'onda 4, cercano semplicemente di uscire senza problemi.

Questa fase diventa estremamente complessa, caratterizzata da una serie di movimenti sottili. È conosciuta come la "cassa di distribuzione", un termine coniato sia da Dow nella sua teoria che da Wyckoff. Per la maggior parte degli investitori coinvolti in questa fase del mercato, è probabile che sperimentino perdite persistenti, senza vedere chiaramente una via d'uscita.

Solo coloro che sono familiari con le strutture di mercato e che hanno una visione chiara della possibile conclusione della struttura possono tracciare strategie di successo. Tuttavia, nella fase finale dell'onda 3, la correzione dell'onda 4 e la maggior parte dell'onda 5, ad eccezione dell'impulso finale, si svolgono in un intervallo laterale e volatile, con movimenti sia leggermente rialzisti che ribassisti, dove è molto difficile ottenere percorsi significativi e redditizi.

In questo scenario, gli investitori che non riescono a uscire in tempo si trovano rapidamente in perdite significative, poiché al termine della struttura alla fine dell'onda 5, l'inizio della nuova fase correttiva, generalmente una correzione ribassista più pronunciata, tende a manifestarsi con movimenti bruschi e di grande ampiezza in direzione opposta alla struttura precedente.

Cosa succede dopo le 5 Onde di Elliott? | Onde ABC

Una volta completate le 5 onde impulsive nelle diverse zone proiettate, inizia una nuova struttura correttiva composta normalmente da 3 onde o movimenti in direzione opposta. Vediamo come si sviluppa questo processo.

Prima di iniziare a spiegare le onde correttive e il processo che le disegna, è importante sottolineare che, proprio come gli impulsi, quasi mai deludono in termini di percorsi e zone proiettate attese. Nel caso delle correzioni, è tutto il contrario, date le possibili molteplici strutture e il fatto che ogni correzione dipende da molteplici fattori. Soprattutto, le prime due parti di qualsiasi correzione sono sempre complesse e pericolose.

Onda A

L'onda A tende ad essere rapida ed esplosiva a causa della improvvisa uscita di compratori e dell'ingresso di venditori esperti al termine della struttura. Normalmente, nel caso di una correzione in ABC, si ha un'onda A che raggiunge la zona dell'onda 4 della struttura precedente, mantenendo poi la proporzionalità in tutta la struttura.

Quando si raggiunge la zona proiettata come possibile conclusione della struttura, proprio nel momento in cui si intravede un chiaro modello con un minimo inferiore rispetto al precedente, gli investitori più esperti che erano ancora nel mercato decidono di uscire rapidamente per garantire profitti o limitare perdite. D'altra parte, i "orsi" più esperti approfittano per eseguire le loro operazioni ribassiste, scatenando così un movimento rapido e deciso.

Mentre la maggior parte degli investitori meno esperti mantiene ancora la speranza che si tratti semplicemente di una correzione temporanea prima di raggiungere nuovi massimi, il mercato avvia la prima fase della nuova struttura, nota come onda A. Il primo movimento è solitamente forte e ampio, senza concedere tregua per la riflessione.

L'onda A può estendersi ampiamente fino alla zona di correzione dell'onda 4 della struttura impulsiva precedente di 5 onde, oppure può essere più breve, limitandosi a una zona minore. L'evoluzione degli altri due movimenti della struttura correttiva dipenderà direttamente dalla struttura e dal percorso di questo primo movimento correttivo, l'onda A.

Nel caso dell'esempio dell'Ibex, vediamo che in questo caso l'onda A è molto piccola, e successivamente la struttura ABC sarà molto sproporzionata, con un'onda C molto più grande dell'onda A.

Onda B

L'onda B, di carattere più correttivo o laterale, è piuttosto erratica e corregge solo una piccola parte dell'onda A iniziale, generalmente meno della metà.

Questa situazione si verifica a causa della presenza di rialzisti che continuano a cercare un'opportunità di ingresso, sperando che il prezzo raggiunga nuovi massimi. Tuttavia, in questa fase del movimento, questi possibili nuovi massimi non vengono raggiunti; al massimo, il piccolo movimento correttivo rialzista serve a far uscire alcuni investitori da posizioni rialziste a cui erano ancora legati. La realtà del mercato si impone, dando spazio ai ribassisti.

Nel caso dell'esempio di questa struttura con l'Ibex, vediamo come la correzione abbia disegnato un'onda A, creando un minimo inferiore rispetto al minimo precedente, che era l'onda 4 dell'onda 5, fino alla zona dei 11050, e l'onda B ha avuto una minima correzione rialzista solo fino alla zona del 38,2% a 11120.

Onda C

Dopo i due primi movimenti, denominati onda A e onda B, emerge un terzo movimento che è solitamente il più significativo della correzione: l'onda C. Anche se non sempre si verifica, alla fine esiste sempre una chiara proporzione tra le onde A e C; se una è piccola, l'altra è molto più grande. Tuttavia, in una struttura ideale, entrambe dovrebbero avere un percorso simile.

Un'altra caratteristica dell'onda C è che, come l'onda 3, nel momento in cui supera l'area dell'onda 1, si accelera. Nel caso dell'onda C, quando supera l'area raggiunta nell'onda A, il mercato cede e i movimenti si accelerano in modo significativo.

Perché succede questo? Durante la fase dell'onda A, gli investitori iniziano a ritirarsi, molti di loro sperimentando perdite dopo aver mantenuto posizioni rialziste nella struttura impulsiva. La situazione diventa complicata per quegli investitori che non hanno familiarità con il Principio delle Onde, poiché sorgono interrogativi su se l'onda A sia semplicemente una correzione minore prima che la tendenza rialzista continui.

In questo caso specifico del grafico, sembra che ci troviamo di fronte a un'onda A di piccola entità e un'onda B proporzionale all'onda A. Tuttavia, l'onda C rappresenta la zona proiettata più importante, cioè la principale proiezione di correzione dell'impulso precedente di 5 onde. In questa occasione, non c'è spazio per i dubbi. La correzione si è conclusa al livello del 61,8%, coincidente anche con la proiezione del 161,8% della proiezione AB, e si è fermata esattamente al punto raggiunto dall'onda 1 della struttura rialzista precedente. Questo livello coincide anche con la proiezione del 161,8% nelle onde 4 di 3 e 4 della struttura ribassista precedente all'ultima struttura rialzista analizzata. L'armonia dei movimenti del mercato è impressionante.

Le onde C tendono a estendersi tra il 100% e il 123,6% del percorso dell'onda A. D'altra parte, quando l'onda A è di minore entità, come in questo caso, l'onda C tende a raggiungere fino al 161,8% o può anche arrivare al 261,8% del percorso totale dell'onda A. Tecnologicamente, l'onda C deve avere come minimo un percorso del 61,8% dell'onda A; in caso contrario, il conteggio sarebbe probabilmente errato.

In ogni caso, operare correzioni risulta molto meno redditizio e considerevolmente più complicato e pericoloso rispetto a operare gli impulsi delle strutture delle tendenze in corso.

L'essenza del mercato è conoscere e identificare i finali di correzione per effettuare ingressi a rischio minimo e massima redditività a favore della tendenza in corso.

Per concludere questo capitolo, vediamo la continuazione dopo la conclusione della struttura correttiva di 3 movimenti. Inizio di una nuova struttura impulsiva di 5 onde con le corrispondenti proporzioni in ogni estensione e in ogni correzione.

Significato di ogni onda di Elliot

- Onda 1: l'onda 1 è la prima di un intero ciclo di onde. Dal momento che la teoria dell'Onda di Elliot è inquadrata all'interno delle tendenze, sappiamo che l'Onda 1 costituisce l'inizio di una tendenza. Pertanto, trattandosi della prima ondata di una tendenza che non si è ancora sviluppata, è molto difficile riconoscerla. Normalmente è l'onda più corta all'interno di una fase impulsiva e molto raramente è l'onda estesa (l'onda più lunga di una fase impulsiva).

- Onda 2: l’onda 2 è quella che corregge parzialmente l’onda 1. È molto comune che l’onda 2 corregga gran parte del movimento fatto dall’onda 1 perché molti investitori pensano ancora che la tendenza precedente sia ancora in atto (questo può essere chiaramente visto nel grafico Mapfre). Se la correzione supera il 100% del movimento dell'Onda 1, faremmo un cattivo conteggio delle onde e la tendenza precedente non sarebbe finita.

- Onda 3: generalmente è l'onda più lunga della fase di impulso e mai la più corta, poiché in un trend già iniziato e chiaro per gli investitori l'onda corrente è l'onda 3 ed è il momento in cui c'è più trading a favore del trend. È qui che dobbiamo tenere conto anche dei volumi di trading scambiati, perché se accompagna le probabilità di essere in questa ondata aumentano considerevolmente.

- Onda 4: come l'onda 2, l'Onda 4 corregge l'onda precedente, in questo caso l'Onda 3. Viene spesso indicata come l'onda più difficile da interpretare e la più casuale. A volte la quotazione si trova per un lungo periodo di tempo in questa ondata, altre volte il prezzo fa un movimento laterale.

- Onda 5: nei mercati dei derivati, l'onda più lunga è di solito l'onda 5 invece dell'onda 3. Essendo l'ultima onda della fase d'impulso, di solito mostra dei punti deboli nella continuazione del trend. Ciò può essere indicato da indicatori tecnici a basso volume o divergenti. A volte si verifica un fallimento di 5, quando questo accade significa che l'onda 5 non è in grado di superare il livello dell'onda 3, con conseguente formazione di un doppio massimo, che può concludersi con un violento cambiamento di tendenza.

- Onda A: qualcosa di simile si verifica con l'onda 1. Essendo la prima onda di una nuova fase, ci sono dubbi sulla sua veridicità ed è difficile da identificare, in quanto di solito viene confusa con un'inversione della tendenza attuale (fase impulsiva).

- Onda B: l'onda B serve a confermare che la fase di impulso è terminata, in quanto non dovrebbe superare l'onda 5. Di solito è un'onda a bassa forza, anche se a volte può raggiungere livelli simili all'onda 5 per formare quello che potrebbe essere un doppio soffitto.

- Onda C: l'onda C è di solito più forte dell'onda b perché va nella stessa direzione della fase correttiva.

Regole e raccomandazioni sulle onde di Elliot

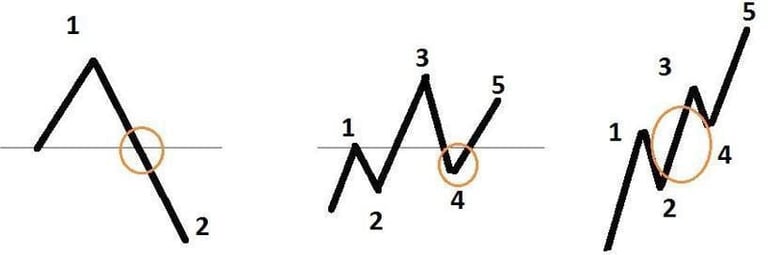

Abbiamo già visto cosa sono le onde di Elliot, le fasi che esistono all'interno di un ciclo ondulatorio e la frattalità nella formazione delle onde. Ma devono soddisfare qualche standard? Per convalidare la formazione di un ciclo o di un'onda, dobbiamo tenere conto di tre regole fondamentali delle Onde di Elliot. Per la spiegazione delle regole, supponiamo di essere in una tendenza al rialzo:

- L'onda 2 non può terminare al di sotto del punto in cui inizia l'Onda 1. Se questo accade, non abbiamo a che fare con un ciclo di onde di Elliot. Il mercato, tra l'altro, non fa sempre cicli ondulatori, ma nelle tendenze è probabile che, se vengono disegnati, anche se è più facile riconoscerli in seguito.

- L'onda 4 non dovrebbe mai tornare indietro al punto di cadere al di sotto dell'onda 1. In altre parole, l'onda 4 non può tornare indietro al 100% dell'onda 3.

- L'onda 3 non dovrebbe mai essere l'onda più corta. In effetti, è molto comune che sia il più lungo. Inoltre, dovrebbe finire sopra l'onda 1.Ci sono ulteriori raccomandazioni per condurre un buon conteggio delle onde. Alcune di queste raccomandazioni sono:

- Estensione: Almeno una delle tre onde deve avere un'estensione di prezzo nettamente superiore alle altre due. Come abbiamo visto, di solito sono le onde 3 e 5 ad essere più lunghe. La differenza di un'onda d'impulso rispetto alle altre due deve essere evidente. Contare tre onde uguali o molto simili significa che probabilmente stiamo contando male. Questo vale anche per la durata che ogni onda viene presa per formare.

- Somiglianza: Abbiamo già parlato della frattalità delle onde. Per non confondere onde di diverso grado, si raccomanda che un'onda correttiva raggiunga almeno il 38% del prezzo e del tempo dell'onda precedente.

- Alternanza: Le onde correttive di una fase impulsiva (Onde 2 e 4) dovrebbero essere il più possibile diverse, sia nella forma, % corretta, sia nella durata temporale.

- Canalizzazione: La linea di tendenza tracciata dai picchi delle onde 2-4. Questa linea deve essere interrotta in meno tempo di quello necessario per formare l'onda 5, altrimenti il conteggio delle onde non sarebbe accettabile.

Come si usano le onde di Elliott nel trading: esempi grafici e pratici

Elliott ha delineato la forma d'onda tipica di un titolo in un mercato, le oscillazioni con i loro pullbacks associati (o rally di tendenza al ribasso) con il seguente disegno e ha nominato ciascuna onda:

Questi disegni ci permettono di identificare in quale fase ci troviamo. Dalle onde 1 a 5, siamo in pull con il trend principale con pullback nelle onde 2 e 4. Nelle onde descritte con lettere, siamo nella fase correttiva verso la trend line.

Ci sono momenti in cui il modello Elliott ha un bell'aspetto sui grafici e ci sono momenti in cui non lo è. Molte volte sembra che lo sia, ma non lo è.

Elliott ha definito una serie di regole geometriche per sapere come identificare ciascuna onda. Ad esempio, la onda 3 deve essere la più lunga della fase a favore del trend.

Questo ci aiuta, quando pensiamo di aver riconosciuto uno swing, subito dopo il primo pullback (onda 2), ad avere aspettative più alte del normale e allungare un po' di più l'operazione con una certa sicurezza.

Quando invece crediamo di cercare di sfruttare l'onda 5 (l'ultima buona), dobbiamo essere pronti a partire a uscire al minimo segnale di allarme. Questo porterebbe ad un ulteriore aggiustamento del nostro stop o il raggiungimento dell'obiettivo più vicino.

Come dicevo, ci interessa inseguire soprattutto l'onda 3, e anche le onde 1 e 5. Di tutte le altre, fintanto che si scambia a favore del trend, bisogna lasciar perdere (compresa l'onda B). Non cercare di sfruttare i pullback intermedi. Potrebbe portare a grosse perdite.

È molto meglio vendere le onde (corte) -1, -3 e -5 che vendere le onde 2, 4, A o C.

Riassumendo:

Per considerare valida un'onda Elliott, dobbiamo tenere a mente queste regole:

- L'onda numero 1 è lunga.

- L'onda correttiva numero 2 è più breve dell'onda 1.

- L'onda 3 è più lunga dell'onda 1.

- L'onda 4 è più corta dell'onda 3.

- L'onda 5 ha le stesse dimensioni dell'onda 1.

In breve, è facile individuare un'onda Elliott già formata vedendo 5 onde e la terza più lunga delle altre.

Le onde di Elliott hanno 3 impulsi che sono più lunghi dei ritracciamenti.

Se vediamo una grande spinta e poi una correzione, possiamo dedurre che potremmo guardare un'onda di Elliott e quindi dedurre che l'onda 3 sarà lunga e prevediamo più o meno dove potrebbe andare il prezzo.

Inoltre, se vediamo già formarsi 3 onde, sappiamo che sta arrivando un'onda correttiva 4, per poi formare l'ultima onda 5.

Se vediamo un'onda di Elliott già formata con 5 onde, possiamo dedurre che sta arrivando una correzione ABC.

Onde di Elliott e Fibonacci

Le onde di Elliot e Fibonacci sono due concetti molto legati. Le estensioni e le correzioni di Fibonacci apportano un certo senso matematico alla teoria dell'onda di Elliott e aiutano a individuare i punti in cui è possibile fare trading.

E’ comune utilizzare i numeri di Fibonacci nel trading per inserire le correzioni, ma possono essere utilizzate anche estensioni.

Una correzione di un movimento è quando il prezzo si muove contro la tendenza precedente.

Nel caso di Elliott Waves, possiamo utilizzare le correzioni per determinare dove si verificherà l'onda impulsiva 3 all'interno di un movimento più ampio.

Quando avremo individuato l'onda 1 e l’onda 2 avrà inizio, saremo in grado di stabilire i punti in cui il prezzo dovrebbe fermarsi. Queste zone coinciderebbero con i livelli di Fibonacci, 38,2, 50 o 61,8.

In queste aree determinate, e utilizzando indicatori tecnici o candele giapponesi, potremo scoprire l'inizio di un'ondata 3, posizionandoci dalla parte del mercato.

Allo stesso modo, possiamo utilizzare le estensioni di Fibonacci per stabilire fino a che punto può arrivare l'onda 3 e stabilire un profitto.

I livelli di estensione più comuni sono 100, 138,2 e 161,8, che a seconda della forza del movimento e dell'onda (3 o 5), possiamo stimare che arrivi più lontano o più vicino.

In genere, l'onda 3 è la più grande, con le onde 1 e 5 la più piccola di un movimento impulsivo.

📖 Scarica GRATIS la nostra Guida all'Analisi Tecnica:

📊 Supporti e resistenze

🛠 Tendenze e canali

📉 Onde di Elliott

📝 Fibonacci

💡 E molto altro

Conclusioni

È stato dimostrato che se mettiamo diversi analisti per identificare il trend sulla base di Elliot Waves, nessuno di loro sarà d'accordo con il loro conteggio, non importa quanto esperti possano essere in questa teoria.

Ciò dimostra che si tratta di una teoria alquanto soggettiva e di difficile applicazione.

Ha diversi punti interessanti, come l'identificazione delle principali onde impulsive, le cui onde di ritracciamento coincidono con importanti livelli di Fibonacci e possono aiutarci a stimare quanto slancio abbiamo lasciato.

Ma da lì al dover contare esattamente 144 onde per riconoscere un ciclo completo, c'è molto lavoro e può essere più utile dedicare quel tempo a una scansione approfondita del mercato.

Cerchi un broker per investire?