ETFs

Piano Di Accumulo Migliore 2026: Confronto Tra Broker

Negli ultimi anni i piani di accumulo in ETF sono passati da “opzione di nicchia” a scelta naturale per tantissimi risparmiatori europei. Per dare un’idea delle dimensioni: l’ultimo European Saving Plan Study di extraETF parla di 10,8 milioni di piani di accumulo in ETF attivi in Europa continentale, con 17,6 miliardi di euro di volume annuo, e una profiezione di crescita nei prossimi anni.

Nel 2026, però, il punto non è solo “fare un PAC”: è sceglierne uno che sia davvero sostenibile (automatico, chiaro nei costi e semplice da gestire anche lato tasse).

Migliori PAC 2026: confronto rapido

Qui sotto trovi un'analisi che include solo piattaforme che, nella nostra esperienza, hanno senso quando l’obiettivo è impostare versamenti ricorrenti e poi lasciar lavorare il tempo.

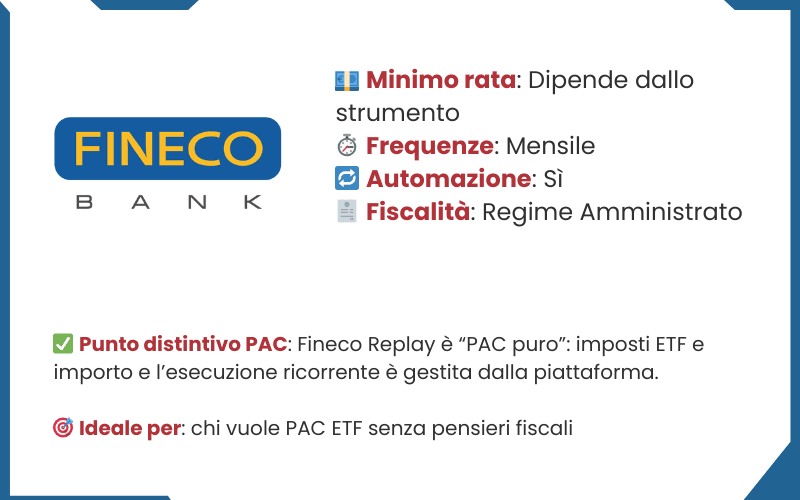

PAC Fineco e Fineco Replay

Se l’idea è impostare il PAC e non pensarci più, il piano Fineco Replay è molto lineare: scegli gli ETF, definisci la rata e la routine diventa automatica. È una soluzione che, nella nostra esperienza, funziona bene quando vuoi restare su 1-3 strumenti e tenere tutto ordinato.

Da sapere prima di investire: il PAC rende meglio quando non lo rendi “barocco”, ovvero aggiungere troppi ETF può aumentare costi e complessità senza un vero beneficio.

Promozione Fineco

Tra l'altro, Fineco Bank propone un'offerta speciale per i nuovi utenti che decidono di aprire un conto: l'opportunità di realizzare 100 transazioni senza dover pagare commissioni nei primi tre mesi dall'attivazione del conto, inserendo il codice esclusivo "OM100RA". Le transazioni ammissibili comprendono una varietà di mercati, tra cui quelli italiani (MTA, MOT, EuroMOT, Hi-MTF), americani (AMEX, NASDAQ, NYSE) e tedeschi (Equiduct e Xetra).

Per usufruire di questa promozione, è necessario aprire il conto online qui e applicare il codice "OM100RA" durante il processo.

PAC con XTB

Qui il vantaggio da PAC è la logica a portafoglio: invece di fare ordini separati, ragioni per pesi e ti basta aggiornare il piano quando serve. Se vuoi mantenere un’allocazione stabile nel tempo, è una delle cose più comode.

Prima di partire guarderei bene due punti: cambio valuta (se esci dall’euro) e gestione fiscale, perché di solito sei in dichiarativo.

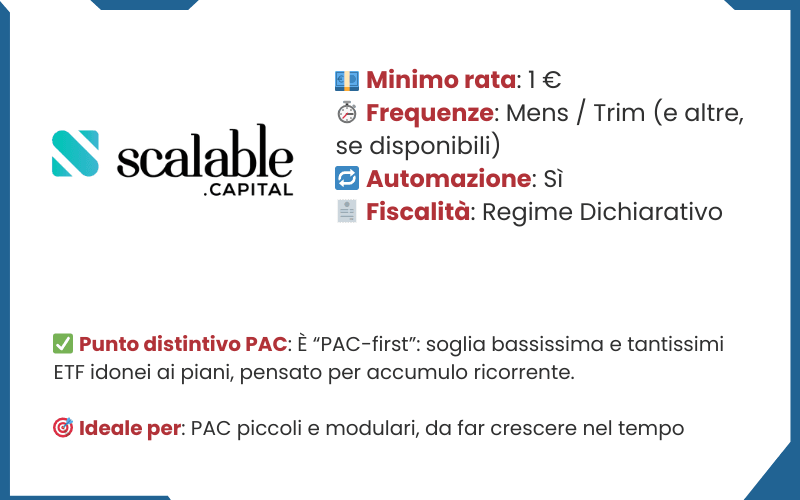

Il piano di accumulo migliore su Scalable Capital

Scalable Capital è la classica piattaforma che ti fa iniziare “leggero” senza scuse: con importi minimi bassi e PAC ricorrenti, puoi partire anche con cifre piccole e poi aumentare strada facendo. È molto adatta se vuoi un PAC semplice e modulare.

Da sapere prima: controlla bene le impostazioni operative (frequenze, esecuzione, addebito) e tieni la selezione essenziale, con rate piccole, pochi ETF sensati battono quasi sempre piani troppo spezzettati.

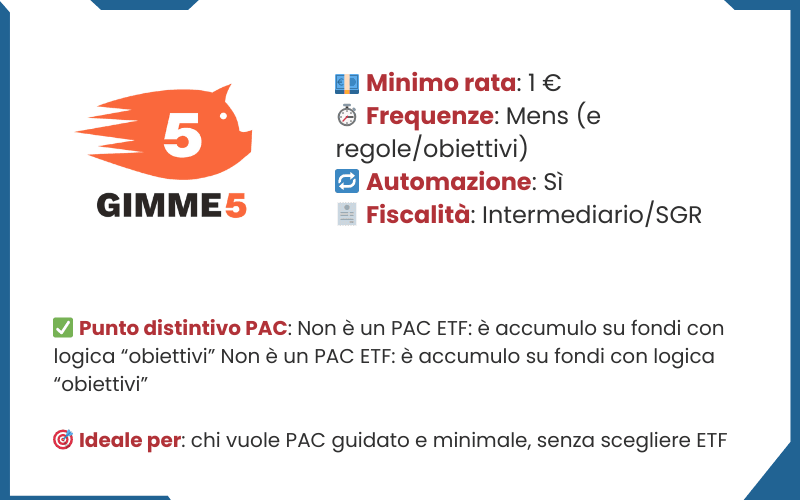

PAC Gimme5

Con Gimme5 hai più un PAC “a obiettivi” che un PAC ETF: ti aiuta a partire con versamenti piccoli e automatismi semplici, senza dover scegliere strumenti uno per uno. Quando l’obiettivo è creare abitudine, spesso questa semplicità fa la differenza.

Prima di impostarlo, ha senso guardare bene regole di rimborso e costi collegati, perché incidono proprio su chi versa poco e spesso.

Il vantaggio di questo salvadanaio digitale, sta anche nel suo bonus di benvenuto di 5€ per i nuovi clienti. Con il codice RANKIA5 ricevi subito il bonus da reinvestire in fondi di varia natura.

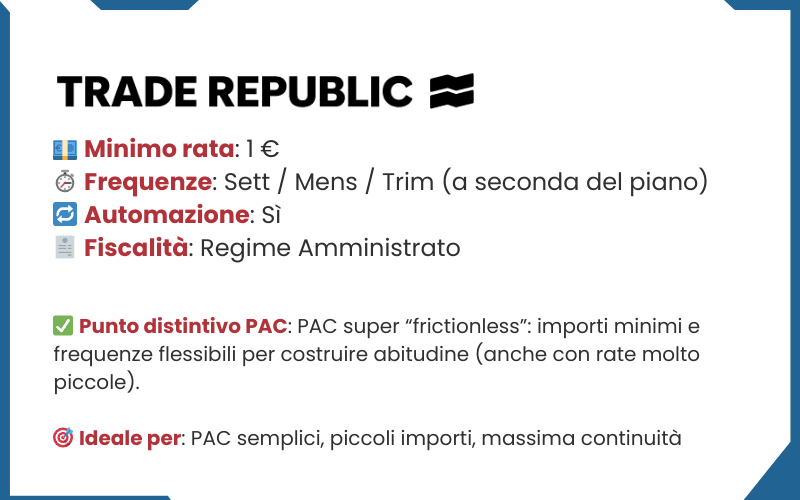

PAC Trade Republic

Per chi vuole trasformare il PAC in un’abitudine, è una delle soluzioni più immediate: importi bassi e piani ricorrenti rendono facile essere costanti, anche quando il mercato è rumoroso.

Tieni in considerazione che Trade Republic è una piattaforma piuttosto essenziale: ottima per PAC semplici, meno se vuoi costruzioni molto sofisticate. Vale anche la pena verificare quali strumenti sono effettivamente disponibili e idonei ai piani.

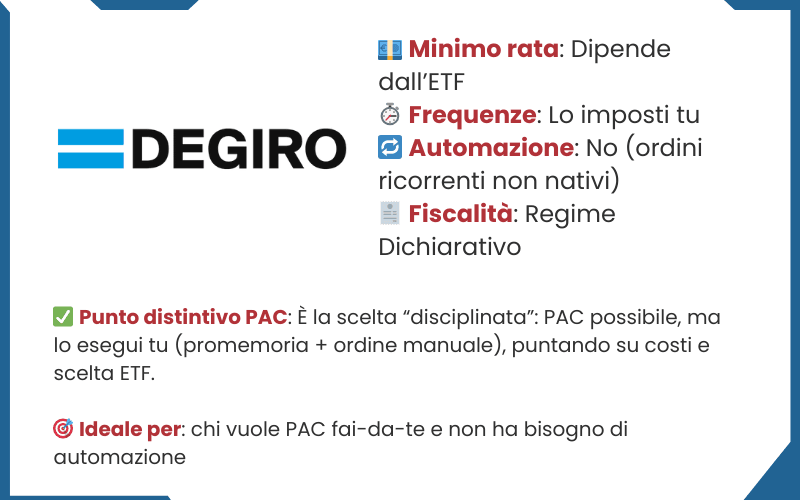

DEGIRO PAC

Se sei già disciplinato, DEGIRO può funzionare bene perché ti lascia scegliere gli ETF e replicare la strategia con costi competitivi, senza vincoli “di pacchetto”. In pratica è un PAC fai-da-te.

Qui la differenza la fai tu: non c’è automazione, quindi serve routine (giorno fisso, importo fisso). Se sai che tenderai a rimandare, è facile perdere continuità.

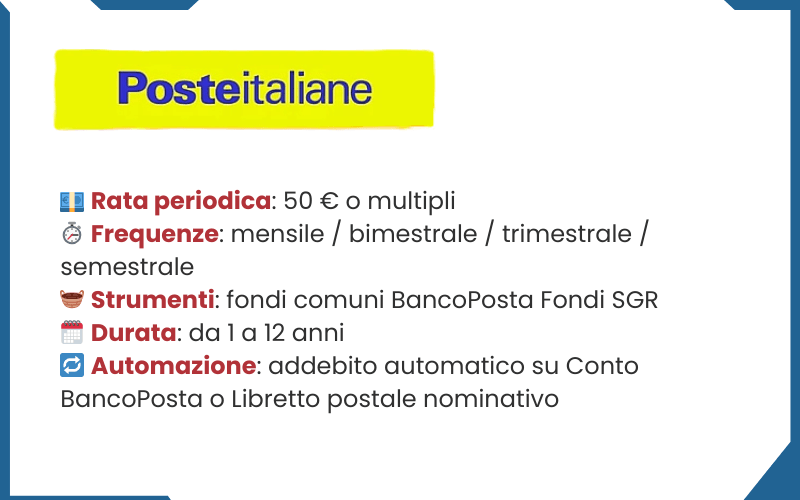

PAC Poste o BancoPostaFondi

Nella nostra esperienza è una soluzione sensata se vuoi un PAC semplice su fondi, con addebito automatico e la possibilità di modificare, sospendere o interrompere il piano quando cambia la tua situazione.

Da mettere in conto, però, che non è un PAC in ETF “da broker”: lavori su fondi e su un’impostazione più tradizionale, con un minimo operativo (50 €) e meno libertà di costruzione rispetto al fai-da-te.

Piano di accumulo migliore di Bitcoin o criptovaluta

Se per PAC crypto intendiamo la cosa più semplice e reale, cioè acquistare Bitcoin o altre crypto a rate, in modo automatico, allora io la metterei così: il canale più diretto sono gli exchange di criptovalute, perché nascono proprio per gestire acquisti ricorrenti (DCA) senza dover passare da ordini manuali.

Nella pratica, per impostare un PAC su Bitcoin nel 2026, puoi partire da diverse opzioni:

- Finst, con Auto Invest (piano di acquisti ricorrenti da impostare su base giornaliero/settimanale/bisettimanale/mensile).

- Kraken, che permette di impostare Recurring Buys direttamente da app.

- Binance, che offre funzionalità di Auto-Invest per BTC e molte altcoin.

Detto in modo molto onesto: un PAC su crypto non “riduce” la volatilità dell’asset, ma può aiutare a togliere di mezzo il tempismo e a rendere l’accumulo più disciplinato. E se invece l’obiettivo è avere esposizione crypto tramite strumenti quotati (ETP/ETN) su mercati regolamentati, allora il discorso cambia: lì si entra nel mondo dei broker e della negoziazione su borsa (tema diverso dal PAC spot su exchange).

Come scegliere il PAC migliore

Qui sotto trovi il metodo che uso io (e che vedo funzionare davvero anche nella community Rankia) quando devo decidere tra due piattaforme.

- Automazione: quanta disciplina vuoi delegare?

- Se vuoi che sia davvero automatico, scarta subito soluzioni “manuali”.

- Se ti va bene fare l’ordine a mano, allora contano di più costi e ampiezza ETF.

- Importo minimo e frazionamento

- Nel PAC l’importo minimo “di listino” non è sempre quello reale: se non puoi frazionare, potresti dover alzare la rata per far partire l’esecuzione (tipico su alcuni ETF).

- Costi che non si notano (ma pesano). Nel 2026 i tre punti da controllare sempre:

- commissione per eseguito (o per numero di strumenti nel piano)

- costo cambio valuta se compri strumenti non in EUR

- minimi (che possono rendere inefficiente un PAC molto piccolo)

- Tasse: vuoi semplificazione o autonomia?

- Se hai un regime amministrato, per molti è “meno pensieri”. Se sei in dichiarativo, devi essere ok con reportistica e gestione fiscale.

- Flessibilità: pausa, modifica, cambio strumenti

- Un PAC è un percorso lungo: se non puoi modificarlo senza attriti, prima o poi lo molli. E a noi interessa l’opposto: renderlo sostenibile.

Investendo 100 euro al mese in un fondo comune o ETF, puoi iniziare a costruire il tuo capitale nel tempo. Bastano piccole somme: con costanza e disciplina, anche 100 euro al mese possono fare la differenza nel lungo termine. Se vuoi metterti alla prova nel mondo degli investimenti, questo può essere sicuramente un buon punto di partenza.

👉🏼 Come costruire un PAC

Vantaggi e svantaggi del piano di accumulo

Vantaggi

- Riduzione del rischio grazie all’investimento dilazionato

- Accessibile anche con piccoli importi (es. 50-100€/mese)

- Effetto dell’interesse composto nel lungo termine

- Disciplina automatica dell’investimento

Svantaggi

- Meno efficiente in fasi di mercato fortemente rialziste

- Possibili costi o commissioni elevati

- Alcuni PAC sono poco flessibili (vincoli o penali di uscita)

- Richiede costanza anche nei momenti di volatilità del mercato

A chi conviene un PAC

Investire in un PAC conviene, quindi, soprattutto per quegli investitori che:

- desiderano cominciare ad investire con piccoli capitali,

- che sono desiderosi di attuare una strategia di investimento sul lungo periodo,

- chi ha interesse a minimizzare fattori di rischio come l'emotività in periodi di forte emotività.

Inoltre, consentono di adottare un approccio equilibrato e cadenzato alle dinamiche di investimento. Attraverso l'investimento periodico, infatti, si possono evitare i rischi che si ricollegano alle reazioni emotive derivanti dai momenti di forte volatilità del mercato.

I versamenti di capitale effettuati regolarmente dal cliente diventano un fondo che, oltre ad accumularsi, la banca mette in moto per generare profitti. Quindi è molto meglio che tenere semplicemente il denaro a casa.

- I PAC orientati all'investimento possono avere portafogli molto diversificati, proprio come i fondi, per cui esiste un'ampia varietà che si adatta a diversi profili di propensione al rischio.

- I PAC orientati al risparmio sono una buona strategia per generare un fondo da utilizzare successivamente per spese importanti, come l'istruzione dei figli, il pagamento anticipato degli ultimi anni di un mutuo, l'arricchimento della pensione e così via.

FAQ

Guarda la Masterclass con Filippo Angeloni “Come guadagnare con gli ETF”

Disclaimer: