Trading

Oscillatore Commodity Channel Index (CCI): cos’è e come funziona?

Continuiamo la serie di articoli dedicati all'analisi di indicatori tecnici raramente utilizzati dai principianti del trading. Nell'articolo di oggi analizzeremo più da vicino l'indicatore CCI (Oscillatore Commodity Channel Index), ampiamente utilizzato per il trend following o per monitorare le tendenze.

Commodity Channel Index CCI, cos'é?

Il Commodity Channel Index, abbreviato come CCI, è un oscillatore di momentum progettato per rilevare l'inizio e la fine delle tendenze di mercato. La sua origine risale al 1980, quando il suo creatore, Donald R. Lambert, pubblica l'articolo “Commodity Channel Index: Tool for Trading Cyclic Trends” sulla rivista Commodities Magazine.

Anche se è stato creato originariamente per analizzare le tendenze delle materie prime (commodities), il CCI è diventato uno strumento popolare che si applica a una vasta gamma di asset, inclusi azioni, indici, valute e futures.

Se volete conoscere altri set di indicatori e oscillatori per la vostra analisi finanziaria, vi consiglio di visitare questo articolo: Oscillatori e indicatori di trading | Analisi tecnica.

Come si calcola il Commodity channel index? | Formula

In ogni caso, il CCI misura la variazione del prezzo di un asset in relazione alla sua media statistica. Si calcola confrontando la differenza tra il prezzo attuale dell'asset e la sua media mobile, e poi dividendo questa differenza per la deviazione standard del prezzo su un determinato periodo di tempo.

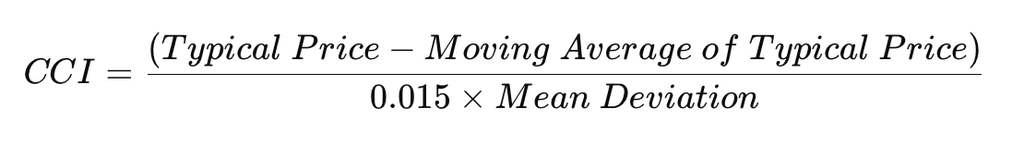

Il calcolo dell'ITC è quindi piuttosto semplice. Basta applicare la seguente formula:

Dove:

- Typical price è la somma di Chiusura, Massimo e Minimo divisa per 3.

- MA Typical price è la media mobile di n periodi dei prezzi tipici.

- Mean Deviation è la deviazione rispetto alla media dei prezzi tipici. Il suo calcolo viene effettuato nel seguente modo:

- 0,015 è una costante che permette di assicurare che tra il 70% e l'80% dei valori di CCI si trovino tra +100 e -100.

- Per quanto riguarda la scelta del valore di n, generalmente si utilizza un valore di 14 periodi.

Commodity Channel Index, come funziona l'oscilattore?

Quindi, una volta che sappiamo cos'è e come funziona il Commodity Channel Index, cosa dobbiamo sapere sulla sua utilità per trarne il massimo vantaggio? Diamo un'occhiata.

Interpretazione dei valori del CCI

All'interno dell'analisi tecnica, il CCI viene utilizzato principalmente per tre scopi:

- Monitorare livelli di ipercomprato e ipervenduto.

- Divergenze: o rilevare la debolezza delle tendenze quando il comportamento dell'indicatore diverge rispetto a quello del prezzo.

Vediamo di seguito in dettaglio ciascuna di queste possibilità

Commodity channel index cci, come rilevare nuove tendenze

Quando si utilizza il Commodity channel index CCI per rilevare tendenze, dobbiamo monitorare attentamente gli incroci dell'oscillatore con il livello zero. In particolare:

- Quando il CCI incrocia al rialzo il livello zero, si considera un segnale che l'attivo sta iniziando una nuova tendenza rialzista, quindi i trader dovranno iniziare posizioni di acquisto.

- Allo stesso modo, nel caso in cui il CCI incroci al ribasso il livello zero, avremo un segnale di inizio di una tendenza ribassista. Qui i trader dovranno prepararsi ad aprire posizioni corte.

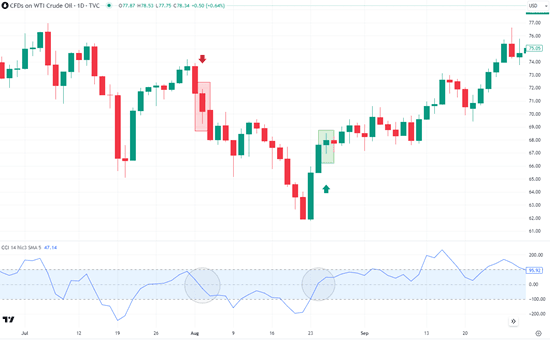

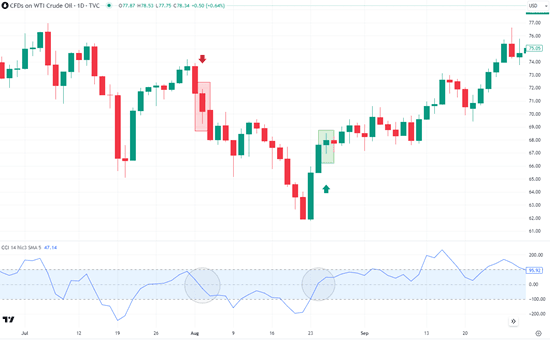

Il seguente grafico del Crude Oil o petrolio mostra due segnali generati dall'incrocio con la linea dello zero. Nel primo, l'oscillatore incrocia al ribasso questo livello, segnalando l'inizio del movimento al ribasso avvenuto nell'agosto 2021.

A sua volta, l'attraversamento al rialzo del livello zero alla fine di quel mese ha preceduto il forte aumento dei prezzi del petrolio nel mese di settembre.

Leggi anche cosa significa ipervenduto.

Commodity channel index, segnali di ipercomprato e ipervenduto

Come già detto, il CCI o Commodity Channel Index può essere utilizzato anche per individuare situazioni di ipercomprato e ipervenduto. Tuttavia, è importante notare che in questo caso, a differenza di altri oscillatori come l'RSI o lo Stocastico, i valori del CCI non sono limitati, quindi non è possibile stabilire un unico riferimento.

Pertanto, gli operatori devono esaminare lo storico dell'oscillatore cercando i livelli in cui generalmente il prezzo si è invertito.

Ad esempio, nel caso di un particolare titolo, <strong>potrebbe essere comune che esso inverta al ribasso quando raggiunge il livello di +200 o che inverta al rialzo quando tocca il livello di -150</strong>.<br><br>Tuttavia, se esaminiamo il caso di una coppia di valute, questa potrebbe invertire la rotta al ribasso quando tocca +150 e rimbalzare al rialzo quando raggiunge -100.

Per trovare questi valori, è meglio ridurre il grafico con il zoom per vedere la maggior quantità di storico possibile e esaminare a quali livelli il prezzo tende a invertire.

Nel seguente grafico giornaliero di Telefónica abbiamo compresso il grafico per mostrare gli ultimi quattro anni di storico. Potete notare come, generalmente, al toccare il livello di +250 il prezzo tende a fare correzioni al ribasso, mentre se raggiunge il livello di -275, il prezzo delle azioni tende a rimbalzare.

Commodity channel index, quali segnali generano le divergenze con il prezzo?

Come altri oscillatori quali l'RSI o il MACD, il Commodity channel index CCI può essere utilizzato per individuare i segnali che generano le divergenze rispetto al prezzo, sia rialziste che ribassiste. In particolare, diremo che:

- Divergenza rialzista: La divergenza rialzista si verifica quando il prezzo di un attivo segna minimi sempre più bassi, mentre il CCI registra minimi crescenti.

- Questo fenomeno indica una potenziale inversione di tendenza, suggerendo che, nonostante il prezzo continui a scendere, la pressione di vendita sta diminuendo.

- La conferma di questa divergenza avviene quando il CCI si gira al rialzo e attraversa la linea zero.

- Questo segnale può essere interpretato come un'opportunità di acquisto, poiché indica che la forza dei venditori sta perdendo slancio e potrebbe verificarsi un'inversione verso l'alto.

- Divergenza ribassista: Al contrario, la divergenza ribassista si presenta quando il prezzo dell'attivo segna massimi crescenti mentre il CCI registra massimi sempre più bassi.

- Questo scenario suggerisce che, nonostante il prezzo continui a salire, la forza rialzista sta diminuendo.

- La conferma della divergenza ribassista avviene quando il CCI si gira verso il basso e attraversa la linea zero.

- Questo segnale può essere interpretato come un'opportunità di vendita, poiché indica che la pressione di acquisto sta diminuendo e potrebbe verificarsi un'inversione verso il basso.

Le divergenze, come quelle generate dal CCI, forniscono informazioni preziose sulle potenziali inversioni di tendenza. Tuttavia, basarsi esclusivamente su di esse può portare a segnali falsi o fuorvianti. È importante adottare un approccio olistico all'analisi tecnica, combinando le divergenze con altri strumenti come medie mobili, livelli di supporto/resistenza e pattern di candele.

Ad esempio, una divergenza rialzista del CCI potrebbe suggerire un'imminente inversione al rialzo, ma dovrebbe essere confermata da altri segnali positivi, come una chiusura sopra una media mobile discendente o la rottura di un livello di resistenza chiave. Allo stesso modo, una divergenza ribassista dovrebbe essere corroborata da segnali di debolezza come massimi decrescenti o la rottura di un supporto.

Commodity channel index, esempi di divergenze

Vediamo alcuni esempi di queste divergenze del Commodity channel index. Nel seguente grafico di Amazon potete vedere una chiara divergenza rialzista sviluppata durante il mese di dicembre 2022. La conferma del segnale di acquisto è duplice: il CCI attraversa il livello zero quando il prezzo rompe con forza la linea di tendenza al ribasso che aveva guidato il prezzo fino a quel momento.

D'altra parte, nel seguente grafico di Microsoft possiamo vedere la divergenza ribassista che si è verificata nell'agosto 2022. Anche in questo caso possiamo notare una doppia conferma del segnale: il superamento della linea dello zero al ribasso e la contemporanea rottura della linea di tendenza rialzista a breve termine.

Come configurare il Commodity Channel Index nel trading

Al momento di configurare il CCI Commodity Channel Index per operare dovrete solo scegliere il valore del periodo della media mobile dei prezzi tipici, che di default è di 14 periodi.

Inoltre, su alcune piattaforme esiste anche la possibilità di inserire una media mobile per smussare i valori del CCI. In tal caso dovrete anche scegliere il valore del periodo di tale media.

📖 Scarica GRATIS la nostra Guida all'Analisi Tecnica:

📊 Supporti e resistenze

🛠 Tendenze e canali

📉 Onde di Elliott

📝 Fibonacci

💡 E molto altro

Esempio di strategia con CCI nel Trading

Vediamo ora come possiamo creare la nostra propria strategia di trading con il CCI. Personalmente, di tutte le possibilità che ha questo oscillatore, quella che mi sembra più interessante è quella dei crossing con la linea zero poiché ci permetterà di seguire la tendenza rapidamente.

In particolare, vi propongo la seguente strategia di trading:

Regole di Acquisto

La strategia di acquisto dovrà seguire i seguenti parametri;

- Se il CCI attraversa la linea zero verso l'alto, posizioniamo uno stop di acquisto al massimo della candela che genera l'incrocio. Con l'ingresso basato su stop, potremo filtrare alcuni falsi segnali quando il mercato è in un range laterale.

- Posizioneremo il nostro stop loss al minimo più basso delle ultime 3-5 candele.

- Considerando il valore dello stop, il nostro obiettivo di profitto o take profit deve essere almeno 2 volte tale importo.

- Se il CCI attraversa verso il basso la linea zero e non ha raggiunto il nostro obiettivo, dovremo chiudere la posizione.

Regole di Vendita

La strategia di vendita dovrebbe invece seguire i seguenti parametri;

- Se il CCI attraversa la linea zero verso il basso, posizioneremo uno stop di vendita al minimo della candela che genera l'incrocio. Come abbiamo detto in precedenza, l'ingresso basato su stop ci permette di filtrare falsi segnali.

- Posizioneremo il nostro stop di perdita al massimo più alto delle ultime 3-5 candele.

- Considerando il valore dello stop, il nostro obiettivo di profitto deve essere almeno 2 volte tale importo.

- Se il CCI attraversa verso l'alto la linea zero e non ha raggiunto il nostro obiettivo, dovremo chiudere la posizione.

Vediamo un esempio di trade che potremmo effettuare sulla base di queste regole. Nel seguente grafico di Deutsche Bank, possiamo notare come il CCI attraversi il livello zero verso l'alto, generando un segnale di acquisto. In quel momento, dobbiamo piazzare un buy stop al massimo della candela che genera il segnale, cioè a 8,43 euro.

Lo stop loss lo posizioniamo al minimo più basso delle ultime candele, cioè a 7,60 €, il che comporterebbe una perdita del 9,73%, quindi dobbiamo puntare a un profitto minimo del 19,75%, redditività che si ottiene vendendo a 10,09 €. Dopo alcuni giorni di rialzo, il prezzo raggiunge l'obiettivo previsto nell'operazione chiudendo la posizione con una buona redditività.

Ora non ci resta che scegliere un broker per fare trading con l'oscillatore, come AvaTrade:

- Piattaforma intuitiva: AvaTrade offre una piattaforma user-friendly che facilita l'analisi tecnica e l'uso di indicatori come il CCI. Inoltre, AvaTrade mette a disposizione piattaforme specifiche per i futures (AvaFutures) e per le ozpioni (AvaOptions).

- Strumenti avanzati: la piattaforma fornisce accesso a strumenti di analisi tecnica avanzati e grafici, permettendo ai trader di identificare facilmente divergenze e condizioni di mercato.

- Formazione e risorse: AvaTrade offre risorse educative e corsi di formazione che aiutano i trader a comprendere meglio come utilizzare il CCI e altri indicatori.

Vedi se ti puoi fidare di questo broker: Recensione AvaTrade Italia: È un broker sicuro?

Come usare Commodity channel index con una media mobile

Un modo per filtrare i segnali di trading generati dal Commodity channel index CCI sarebbe quello di combinare questo oscillatore con una media mobile a lungo termine (ad esempio, 200 periodi) calcolata sul prezzo, in modo da prendere solo i segnali generati dal CCI che sono in sintonia con la tendenza indicata dalla media mobile. Quindi:

- Se il prezzo è al di sopra della media mobile, prenderemo solo i cross al rialzo del CCI con il livello zero.

- Se il prezzo è al di sotto della media mobile, prenderemo solo i cross al ribasso del CCI con il livello zero.

Vediamo graficamente un esempio di come filtrare i segnali usando questa combinazione. Nel seguente grafico di Acciona potete vedere contrassegnati da cerchi verdi i segnali che opereremmo come segnali di acquisto (cross al rialzo della linea zero) e il prezzo è al di sopra della media mobile semplice di 200 sessioni.

Al contrario, i segnali di vendita (contrassegnati da cerchi rossi) dovrebbero essere ignorati poiché la media mobile ci indica che il mercato è in modalità rialzista.

- Se il prezzo è al di sopra della media mobile, prenderemo solo gli incroci CCI rialzisti con il livello zero.

- Se il prezzo è inferiore alla media mobile, prenderemo solo gli incroci CCI ribassisti con il livello zero.

Vediamo graficamente un esempio di come filtrare i segnali utilizzando questa combinazione. Nel seguente grafico di Acciona possiamo vedere contrassegnati da cerchi verdi i segnali che scambieremmo come segnali di acquisto (incroci rialzisti della linea dello zero) e il prezzo è al di sopra della media mobile semplice a 200 sedute.

Al contrario, i segnali di vendita (contrassegnati da cerchi rossi) dovrebbero essere ignorati poiché la media mobile indica che il mercato è in modalità rialzista.

In questo modo, possiamo vedere come potremmo risparmiarci qualche spiacevole inconveniente, dato che il prezzo mostra una maggiore resistenza a muoversi verso il basso.

Oscillatore Commodity Channel Index e altri oscillatori

Esistono altri oscillatori oltre il oscillatore commodity channel index. Ecco una breve definizione di tre righe, non più di ciascuno di essi.

- MACD (Moving Average Convergence Divergence): sviluppato da Gerald Appel alla fine degli anni '70, il MACD è un oscillatore di analisi tecnica utilizzato per identificare cambiamenti nella forza, direzione, impulso e durata di una tendenza nel prezzo di un'attività.

- RSI: creato da J. Welles Wilder, il Relative Strength Index o Indice di Forza Relativa è un oscillatore di momentum che fluttua tra 0 e 100 ed è utilizzato principalmente per identificare condizioni di ipercomprato e ipervenduto in un'attività.

- Williams %R: oscillatore di momentum creato da Larry Williams che misura i livelli di ipercomprato e ipervenduto di un'attività, oscillando tra 0 e -100.

- Oscillatore di Volume (Volume Oscillator): indicatore tecnico che mostra la differenza percentuale tra due medie mobili calcolate sul volume negoziato, il che ci permette di identificare aumenti o diminuzioni nella pressione di acquisto o vendita.

In definitiva, l'oscillatore Commodity Index Channel, sebbene inizialmente sviluppato essenzialmente per il mercato delle materie prime, oggi offre informazioni affidabili su quando il mercato potrebbe invertire il prezzo per iniziare una nuova tendenza, e in questo modo, come trader, possiamo trarne il massimo vantaggio possibile.

Cerchi un broker per il trading?