Fondi pensione

Pensione integrativa: cos’è e come funziona un fondo pensione?

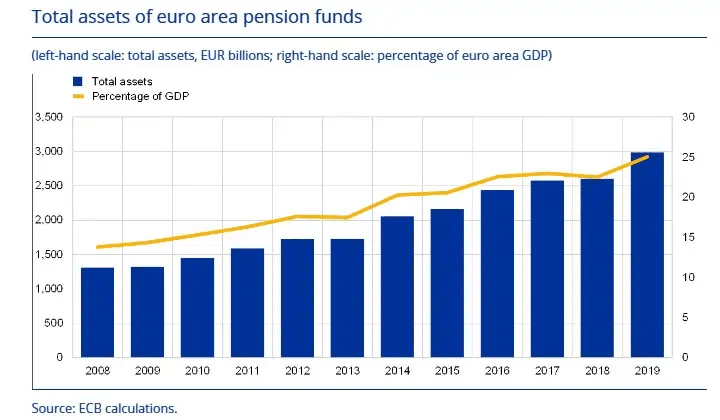

In un sistema previdenziale a ripartizione caratterizzato da forti squilibri demografici come quello italiano sono sempre di più le persone che si orientano verso forme di previdenza complementare. Fra questi ci sono i fondi pensione. In questo articolo andiamo a vedere cosa sono, come funzionano, i tipi di fondo pensione, rendimenti, come vengono investiti i contributi dei fondi pensione, i costi, la tassazione ed altri profili rilevanti.

Fondi pensione: cosa sono?

I fondi pensione sono bacini di risparmio accumulati durante la vita dell'individuo. Si tratta di strumenti che garantiscono, in base alle contribuzioni effettuate dal lavoratore, una certa rendita al termine della vita lavorativa dell'individuo. Fanno parte della previdenza complementare, vale a dire quella forma di previdenza che si prefigge lo scopo di integrare la propria pensione primaria. Ecco alcuni punti chiave che svilupperemo nel corso dell'articolo:

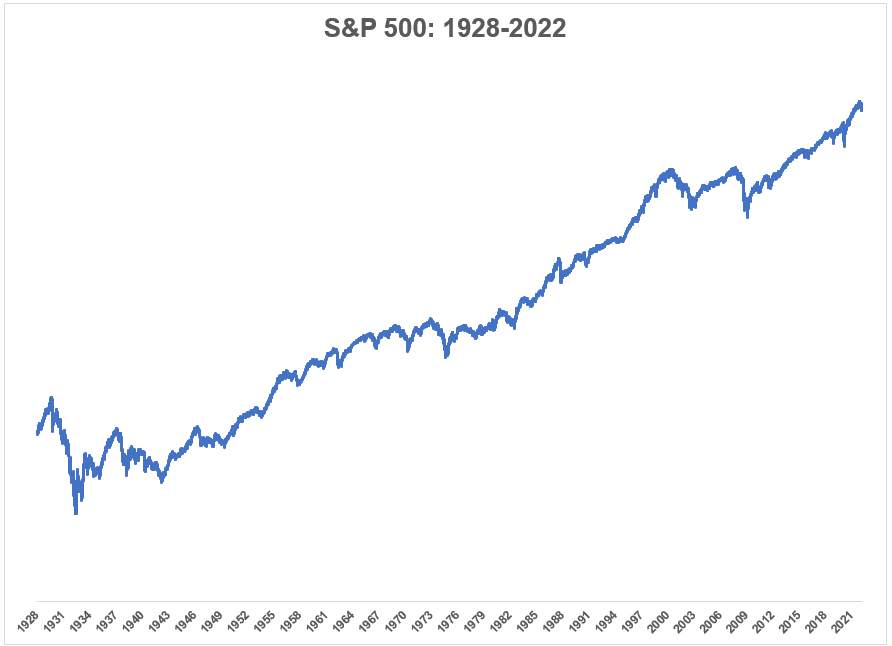

- Quando conviene investire in un fondo pensione: al più presto. Più lungo è il periodo durante il quale si mettono da parte e si reinvestono i fondi destinati al piano pensionistico, più elevato sarà il guadagno di questi al momento del ritiro.

- Quanti tipi di fondi pensione esistono? Le tre principali forme di previdenza complementare includono: il fondo pensione aperto, il fondo pensione chiuso e il piano individuale di previdenza (PIP).

- Ci sono vantaggi fiscali? Sì, la normativa entrata in vigore il 1° gennaio 2007 ha introdotto diversi benefici fiscali per chiunque metta da parte denaro in un fondo di previdenza supplementare.

In questo caso, La pianificazione finanziaria a lungo termine diventa più accessibile con l’aiuto di piattaforme innovative come Scalable Capital, che offre soluzioni automatizzate e flessibili per costruire un portafoglio pensionistico su misura.

I fondi pensione rappresentano una soluzione strategica per chi desidera integrare la propria pensione, offrendo una gestione diversificata e professionale del risparmio. Essi operano in maniera simile ai fondi comuni di investimento, aggregando i capitali di più sottoscrittori per investirli in un'ampia varietà di asset, come azioni, obbligazioni e altri strumenti finanziari. Se sei interessato ad investire in fondi, ti lasciamo la classifica dei migliori fondi di investimento e, un aspetto fondamentale da considerare, che è la tassazione dei fondi di investimento.

D'altra parte potresti anche essere interessato a uno strumento diverso ma comunque molto interessante come il Piano di Accumulo, vedi ad esempio i PAC offerti da XTB.

Tipi di fondo pensione: fondi pensione aperti, fondi pensione chiusi e PIP

Esistono vari tipi di fondi pensione e vari criteri di classificazione.

Innanzitutto, possiamo distinguere fra fondi pensione aperti e fondi pensione chiusi. Questa distinzione riguarda due aspetti in particolare: i soggetti che li costituiscono e le possibilità di accesso.

Fondi pensione aperti

Nel caso dei fondi pensione aperti a costituire il fondo sono di solito organismi privati come banche, imprese assicurative, SIM o SGR. Ai fondi pensione aperti possono partecipare tutti i lavoratori, a prescindere dal fatto che siano dipendenti, autonomi, che lavorano nel settore metalmeccanico o nel commercio. Questi fondi sono generalmente costituiti presso banche e assicurazioni (ad es. Credem, Generali).

Fondi pensione chiusi

Ai fondi pensione chiusi possono invece accedere solo particolari categorie di lavoratori. L'adesione ai fondi pensione chiusi è possibile solo in forma collettiva e derivano dalle stipulazioni delle associazioni rappresentative dei datori di lavoro e quelle rappresentative dei lavoratori e non, invece, in forma individuale. Al mutare dello status lavorativo (ad. es, un lavoratore dipendente diventa autonomo), è poi possibile in genere sia il trasferimento della posizione accumulata all'interno di un altro fondo pensione, sia la restituzione di quanto versato, pagando la ritenuta fiscale che è pari al 23%.

PIP

Si parla, anche, poi, di PIP, cioè piani individuali pensionistici di tipo assicurativo. Questi operano in regime di separazione patrimoniale: in pratica, se fallisce l'agenzia di assicurazione, i creditori non possono aggredire il patrimonio del PIP. Possono essere inoltre costituiti sia per sé stessi, sia per i propri cari, ad esempio per integrare un'eventuale pensione di reversibilità di un famigliare disabile. Ai piani individuali pensionistici, come del resto suggerisce il nome, non si può accedere collettivamente ma solo individualmente.

Un'ulteriore categoria è poi quella dei fondi pensioni preesistenti. Vale a dire quelli che esistevano prima del 15 novembre 1992, anno di riforma della disciplina. Questi presentano caratteristiche particolari e non riconducibili agli schemi attuali. Presentano una caratteristica che li avvicinano ai fondi pensione chiusi: il fatto di rivolgersi ad una platea limitata di destinatari, come ad esempio dirigenti d'azienda, lavoratori in determinati gruppi societari e via dicendo.

Come funzionano i fondi pensione?

Il meccanismo di funzionamento dei fondi pensione si basa sull'accumulazione da parte dei contributi versati dal datore di lavoro, dal dipendente o entrambi.

Quindi:

- La prima fase è quindi quella della contribuzione. Questa può essere sia predeterminata, sia flessibile, con la possibilità di determinare di volta in volta l'importo da versare; le modalità sono previste dal contratto. Possono confluire sia i contributi volontari del lavoratore, sia il Tfr, sia altri contributi aggiuntivi, a carico del datore di lavoro. Un esempio classico sono i premi di produttività.

- la seconda fase è quella dell'investimento, e per investire il capitale raccolto possono essere utilizzati gli strumenti finanziari più disparati: dalle azioni, alle obbligazioni, agli immobili ad altre attività, con l'obiettivo di massimizzare i rendimenti e garantire il finanziamento del fondo.

- La terza e ultima fase è invece quella della distribuzione del capitale accumulato, comprensivo ovviamente dei rendimenti, al netto delle imposte. Si può optare per la rendita vitalizia immediata, che implica la corresponsione di una somma al lavoratore a titolo di pensione integrativa, che si andrà a sommare a quella primaria, attraverso la previsione, poi, anche di forme di reversibilità oppure per un 50% di rendita vitalizia e 50% di capitale, o ancora per un 100% di capitale. A quest'ultima opzione si può però accedere solo se la rendita che si otterrebbe è inferiore a delle soglie calcolate sulla base dell'assegno sociale. Esistono poi diverse varianti di questi tre modelli, che possono ad esempio prevedere una maggiorazione della rendita in caso di disabilità.

Per quanto riguarda l'importo che viene versato al lavoratore, questo dipende ovviamente dai termini del piano. Si distinguono, a proposito, due tipologie diverse di piani, che si distinguono in base ad accessibilità, metodologie di calcolo degli importi e distribuzione degli oneri per i rischi degli investimenti.

La prima è rappresentata dai piani a prestazione definita, disciplinati dal d.lgs. 124/1993, oggetto poi di successivi interventi di riforma nel 1197 e nel 1999. Ad oggi accessibili solo ai lavoratori autonomi.

Fondamentalmente questi piani garantiscono una pensione mensile specifica in base ad una formula che prende in considerazione alcuni fattori predeterminati (es. stipendio medio del soggetto, anni di contribuzione). Questa tipologia presenta come vantaggio la prevedibilità: il soggetto può stimare con precisione l'ammontare della pensione che poi andrà effettivamente a percepire. Il rischio ricade sulla compagnia assicuratrice.

Diversi sono invece i piani a contribuzione definita. Qui ogni contribuente ha un conto di investimento separato, con imposte differite. Il fondo è solitamente finanziato ad un tasso predeterminato, definito nel contratto. Nei piani a contribuzione definita il rischio sui rendimenti ricade sui lavoratori: se gli investimenti sono stati positivi, il lavoratore ne beneficerà. Se sono stati negativi, l'importo finale ne risente.

| Piani a prestazione definita | Piani a contribuzione definita | ||

| Sono accessibili solo ai lavoratori autonomi. | Sono accessibili sia ai lavoratori autonomi che ai dipendenti. | ||

| Il rischio ricade sulla compagnia. | Il rischio ricade sul lavoratore. |

| Piani a prestazione definita | Piani a contribuzione definita |

| Sono accessibili solo ai lavoratori autonomi. | Sono accessibili sia ai lavoratori autonomi che ai dipendenti. |

| Il rischio ricade sulla compagnia. | Il rischio ricade sul lavoratore. |

Pensione integrativa: come funziona?

La pensione integrativa è una soluzione sempre più diffusa per garantire un futuro sereno in un sistema previdenziale complesso come quello italiano. Ma come funziona una pensione integrativa? In sostanza, si tratta di accumulare risparmi durante la vita lavorativa per ottenere una rendita aggiuntiva al momento del pensionamento. Un esempio di pensione integrativa è il piano a prestazione definita, che calcola l'importo in base agli anni di contribuzione e al reddito medio.

Pensione integrativa esempio

Un esempio di pensione integrativa è il piano a prestazione definita, che calcola la rendita in base a fattori come gli anni di contribuzione e il reddito medio. A seconda delle necessità, è possibile scegliere tra soluzioni più o meno flessibili, adatte a lavoratori autonomi, dipendenti o liberi professionisti.

Facciamo meglio uno degli esempi con il tipo di pensione integrativa più diffuso: il piano a benefici definiti. Quando i dipendenti vanno in pensione, ricevono un importo mensile dal piano, basato su una percentuale del loro stipendio in base agli ultimi anni di lavoro. Talvolta il piano viene finanziato sia dal datore di lavoro che dal lavoratore.

Ad esempio, un piano pensionistico potrebbe pagare l'1% per ogni anno di servizio della persona moltiplicato per i suoi ultimi 5 anni di lavoro.

Quindi, se sei un dipendente che ha 35 anni di contribuzione alle spalle, e uno stipendio medio di 50.000 all'ultimo anno, riceveresti 17.500 euro all'anno di pensione integrativa.

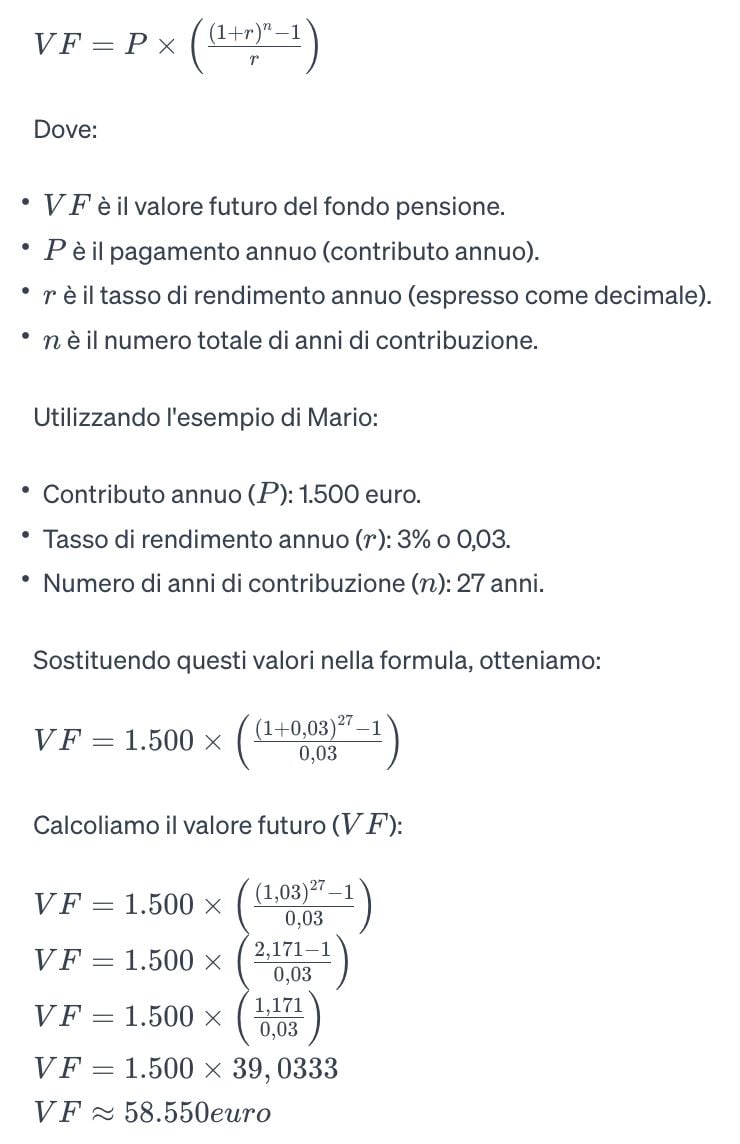

Calcolo pensione integrativa

Per calcolare il valore futuro di una pensione integrativa, possiamo utilizzare la formula del valore futuro di una serie di pagamenti (annuità). Tuttavia, tieni presente che questo calcolo è una stima e non tiene conto di variabili come cambiamenti nei rendimenti degli investimenti, inflazione, commissioni del fondo, o cambiamenti nelle leggi fiscali e previdenziali.

Ecco la formula per il calcolo:

Quindi, dopo 27 anni di contribuzione con un tasso di rendimento annuo del 3%, Mario avrebbe circa 58.550 euro nel suo fondo pensione integrativo. Ad ogni modo, questo è un calcolo approssimativo e non tiene conto di molte variabili reali.

Ti stai chiedendo "quanti soldi devo avere per andare in pensione?", leggi qui.

Pensione integrativa detrazione: vantaggi fiscali

E' uno dei principali vantaggi la pensione integrativa detrazione, cioè i benefici fiscali che rendono questa forma di risparmio particolarmente vantaggiosa. Vediamo come si articolano:

| Tipo di Vantaggio Fiscale | Descrizione | ||

| Deduzione della Pensione Integrativa | Permette di dedurre fino a 5.164,57 euro all'anno dal reddito imponibile, riducendo il carico fiscale. | ||

| Detrazione Fiscale | Alcuni piani consentono di ottenere una detrazione fiscale per la pensione integrativa, diminuendo le tasse pagate. |

| Tipo di Vantaggio Fiscale | Descrizione |

| Deduzione della Pensione Integrativa | Permette di dedurre fino a 5.164,57 euro all'anno dal reddito imponibile, riducendo il carico fiscale. |

| Detrazione Fiscale | Alcuni piani consentono di ottenere una detrazione fiscale per la pensione integrativa, diminuendo le tasse pagate. |

Un elemento da considerare attentamente è la distinzione tra deduzione e detrazione della pensione integrativa: mentre la deduzione agisce sul reddito imponibile, la detrazione riduce direttamente l’imposta lorda. Questi vantaggi fiscali rappresentano un incentivo significativo per coloro che desiderano pianificare il proprio futuro pensionistico.

Tassazione dei fondi pensione

Parliamo meglio dei vantaggi fiscali dei fondi pensione. Bisogna distinguere tre profili.

- Deducibilità: è prevista la possibilità di deduzione dal reddito complessivo annuo dell'importo versato per il fondo pensione fino a 5.164,57 euro. Si ammette la deduzione dei versamenti personali, dei contributi versati a favore di familiari a carico e dei contributi dei datori di lavoro. Non è invece ammissibile la deduzione del TFR;

- Imposta sui rendimenti: è prevista poi un'imposta sui rendimenti più favorevole rispetto alle altre forme di risparmio finanziario, pari al 20%, (invece del 26%). Per quanto riguarda i rendimenti sui titoli di stato, l'imposta si riduce al 12,5%.

- Imposta sulla rendita: per quanto riguarda l'imposta sulla rendita, dal 2007 è prevista una ritenuta pari al 15%.Maggiore è il numero di anni di contribuzione, poi, minore è l'imposta: si riduce dello 0,30% per ogni anno di contribuzione, fino al 9%.

Costi dei fondi pensione integrativa

Ai fondi pensione sono associati una serie di costi, che sono espressi solitamente come una percentuale del patrimonio versato. Tali costi costituiscono una sorta di corrispettivo per l'amministrazione del denaro. I costi variano in base a vari fattori, come tipologia di fondo, e inlinea di massima, si va dallo 0,38% al 3,4%.

Per il calcolo dei costi risulta molto utile fare riferimento al ISC, vale a dire all'indicatore sintetico di spesa. Questo fornisce una rappresentazione immediata dei costi durante la fase di accumulo, usando come termini di analisi comparativa un fondo che comprende dei costi di gestione e un fondo che invece non li comprende. Tale indicatori ricomprende tre fattori: costo di iscrizione, spesa annuale, commissioni percentuali sul patrimonio.

I fondi pensione più economici sono generalmente quelli chiusi, mentre i fondi pensione PIP presentano i costi medi più elevati.

Come vengono investiti i contributi dei fondi pensione

Abbiamo visto che, dopo la contribuzione, i fondi vengono investiti. Ma non abbiamo ancora parlato nel dettaglio di di come e da chi vengono investiti i fondi.

Innanzitutto, nei fondi pensioni negoziali il patrimonio è affidato a soggetti/organismi autorizzati a svolgere tale attività di investimento: banche, assicurazioni, SRG, imprese di investimento e di assicurazione.

Nei fondi pensioni aperti e nei PIP gli investimenti vengono gestiti direttamente dalla società istitutrice del fondo.

Per quanto riguarda, invece, dove vengono investiti, la risposta è: in strumenti finanziari in grado di generare rendimenti. Fra questi le azioni, obbligazioni, quote di fondi comuni.

Secondo COVIP (autorità indipendente che vigila sui fondi pensione) i fondi pensione investono in prevalenza in titoli di debito, quindi in obbligazioni, in misura minore in azioni e per poco più di 1/3 in altri strumenti come OICR e depositi.

Vediamo, adesso, come scegliere la propria linea di investimento.

Fondo pensione integrativo

Quando si sceglie il piano integrativo o fondo pensione integrativo che più fa al caso nostro bisogna tenere in considerazione molteplici fattori. Non c'è, in effetti, come per tutti gli investimenti, una formula universale adatta a tutti, ma c'è quella che si adatta meglio al tuo caso specifico.

Alcuni fattori da tenere in considerazione sono:

- Orizzonte temporale;

- Propensione al rischio.

Per quanto riguarda il primo di questi fattori, vale a dire l'orizzonte temporale, bisogna tenere in considerazione il fatto che, sul lungo termine, i mercati tendono a crescere. Quindi, se si è giovani, tendenzialmente ci si può permettere di investire in fondi che investono in comparti con livelli di rischio leggermente più alti e volatilità più alta, come ad esempio i fondi azionari o quelli bilanciati.

Se, invece, mancano pochi anni alla pensione, allora sarà preferibile orientarsi su tipologie di pensione integrative che presentano livelli di rischio ridotti, come ad esempio i fondi pensione obbligazionari.

Ovviamente, a prescindere dall'età, anche la propensione al rischio gioca un ruolo rilevante, nella scelta dell'uno o dell'altro fondo. Ovviamente fondi pensione obbligazionari presentano rendimenti attesi minori ma volatilità e sicurezza maggiore, i fondi azionari e bilanciati rendimenti attesi maggiori ma rischi e volatilità maggiore.

Fondo pensione detrazione

I fondi pensione si distinguono anche per il trattamento fiscale favorevole. Ecco un’analisi sintetica dei vantaggi del fondo pensione detrazione:

- Aliquota ridotta sui rendimenti: I rendimenti accumulati dai fondi pensione sono tassati a un’aliquota agevolata del 20%, inferiore rispetto ad altre forme di investimento.

- Detrazione del fondo pensione: Contribuendo regolarmente, si può ridurre notevolmente l’impatto fiscale e ottimizzare il risparmio.

| Fattore | Dettaglio | ||

| Aliquota Fiscale | 20% su rendimenti finanziari. | ||

| Detrazione Massima | 5.164,57 euro deducibili ogni anno. | ||

| Impatto a Lungo Termine | Più anni di contribuzione, minore è la tassazione finale. |

| Fattore | Dettaglio |

| Aliquota Fiscale | 20% su rendimenti finanziari. |

| Detrazione Massima | 5.164,57 euro deducibili ogni anno. |

| Impatto a Lungo Termine | Più anni di contribuzione, minore è la tassazione finale. |

Questi vantaggi fanno dei fondi pensione un’opzione competitiva per chi desidera risparmiare in modo efficiente e sicuro.

Fondo pensione esempio

I migliori fondi pensione sono quelli che si adattano alle tue esigenze. Vi diamo però alcuni suggerimenti. Il migliore fondo pensione esempio è l'azionario Sara Vita Spa, fra gli obbligazionari puri quelli di Società Reale Mutua, obbligazionari misti Unipol Sai assicurazione Spa e Arca Fondi pensione e fra i bilanciati Credit Agricole Vita Spa. Da segnalare è anche il fondo Poste Vita.

I fondi pensione sono strumenti finanziari fondamentali nel contesto della previdenza complementare. Offrono la possibilità di personalizzare il proprio piano pensionistico in base alle esigenze individuali. Ecco alcune tipologie comuni:

| Tipologia di Fondo | Descrizione | ||

| Fondo Pensione Aperto | Adatto a chi cerca flessibilità, è accessibile a tutti, indipendentemente dalla categoria professionale. | ||

| Fondo Pensione Chiuso | Riservato a specifiche categorie di lavoratori, offre condizioni vantaggiose grazie agli accordi collettivi. | ||

| PIP (Piani Individuali Pensionistici) | Soluzione individuale con separazione patrimoniale per proteggere gli investimenti. |

| Tipologia di Fondo | Descrizione |

| Fondo Pensione Aperto | Adatto a chi cerca flessibilità, è accessibile a tutti, indipendentemente dalla categoria professionale. |

| Fondo Pensione Chiuso | Riservato a specifiche categorie di lavoratori, offre condizioni vantaggiose grazie agli accordi collettivi. |

| PIP (Piani Individuali Pensionistici) | Soluzione individuale con separazione patrimoniale per proteggere gli investimenti. |

Un esempio di fondo pensione aperto potrebbe essere un piano dedicato a giovani lavoratori, caratterizzato da bassi costi di gestione e opzioni di investimento diversificate.

Per gestire un fondo pensione integrativo in modo efficace, è fondamentale scegliere piattaforme che offrono strumenti intuitivi e accesso a un’ampia gamma di prodotti finanziari come Scalable Capital. Questo broker permette di investire in ETF, azioni e piani di risparmio in modo semplice e personalizzato.

È meglio un fondo pensione o un PAC?

La scelta tra un Fondo Pensione e un Piano di Accumulo del Capitale (PAC) dipende da vari fattori, tra cui i tuoi obiettivi finanziari, la tua età, la tolleranza al rischio e la tua situazione fiscale. Ecco alcuni aspetti chiave da considerare:

Fondo Pensione

- Obiettivo: creare un reddito per la pensione.

- Vantaggi fiscali: spesso offre vantaggi fiscali significativi, come deduzioni fiscali sui contributi e/o tassazione agevolata al momento del prelievo.

- Limitazioni: ci possono essere restrizioni sull'età di prelievo e sulle modalità di erogazione del capitale.

- Gestione: spesso gestito da enti o società specializzate, con una diversificazione del rischio.

Piano di Accumulo del Capitale (PAC)

- Obiettivo: accumulare capitale nel tempo, utile per vari obiettivi (acquisto casa, istruzione dei figli, ecc.).

- Flessibilità: maggiore flessibilità in termini di prelievi e contributi.

- Vantaggi fiscali: generalmente meno vantaggi fiscali rispetto ai fondi pensione.

- Rischio e rendimento: possibilità di scegliere tra diversi strumenti di investimento (fondi, ETF, azioni) con vari livelli di rischio e rendimento.

Considerazioni personali

- Età e orizzonte temporale: se sei più giovane e stai pianificando per la pensione, un fondo pensione potrebbe essere più appropriato. Se hai bisogno di flessibilità o stai risparmiando per un obiettivo a medio termine, un PAC potrebbe essere migliore.

- Tolleranza al rischio: I PAC possono variare notevolmente in termini di rischio, a seconda degli strumenti di investimento scelti.

- Situazione fiscale: valuta i benefici fiscali di un fondo pensione rispetto alla tua situazione fiscale attuale e futura.

Cerchi un broker per investire fondi?