Analisi fondamentale

ROA: cos’è, come si calcola e come usare il Return on Assets

Nel seguente articolo vedremo una metrica di interesse come analisti finanziari che siamo: il ROA. Cos'è il ratio ROA, come si calcola il ROA e come può influire sui nostri investimenti il conoscere il Return on Assets?

Cos'è il rapporto ROA?

Il ROA in economia (Return on Assets) è una metrica finanziaria che misura la redditività di un'azienda in relazione ai suoi attivi totali.

Immagina che la tua azienda sia come un grande magazzino pieno di strumenti e risorse che ti aiutano a guadagnare denaro. Ora, come sai se stai utilizzando queste risorse in modo intelligente per ottenere profitti? Qui entra in gioco il ROA.

Il Return on Assets, o ROA, è come un termometro che misura quanto bene stai utilizzando i tuoi attivi per generare profitti. È come calcolare quanti dollari di profitto ottieni per ogni dollaro che hai investito nei tuoi attivi. Questa metrica è fondamentale per valutare quanto efficientemente stai utilizzando le tue risorse per generare reddito.

Ad esempio, un ROA del 20% significa che per ogni 100 euro di attivo, il profitto netto dell'azienda è di 20 euro. Quindi, un ROA alto sarà sempre migliore, poiché l'azienda avrà bisogno di meno attivi per ottenere un determinato livello di utili. Inoltre, con un ROA maggiore, per lo stesso livello di profitto, poiché gli attivi necessari saranno minori, l'investimento che dovrà essere fatto per mantenerli sarà minore.

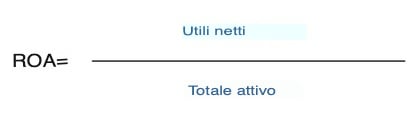

Qual è la formula del ROA?

Il ROA è una misura chiave di redditività che confronta il profitto netto di un'azienda con il totale dei suoi attivi. Si calcola dividendo i profitti netti per gli attivi totali e si esprime come una percentuale.

Basicamente, il ROA ti dice quanto profitto stai ottenendo per ogni dollaro investito in attività. Un ROA più alto indica una maggiore efficienza nell'utilizzo delle attività per generare profitti. È uno strumento essenziale per valutare l'efficacia operativa e la redditività di un'azienda rispetto alle sue risorse disponibili.

Qual è un rapporto ROA ideale?

Il ROA ideale può variare a seconda della industria e del contesto specifico di ogni azienda. Tuttavia, in generale, un ROA più alto è considerato favorevole, poiché indica che l'azienda sta generando più profitti per ogni dollaro investito in attività. Un ROA alto suggerisce una maggiore efficienza nell'utilizzo delle attività per generare profitti.

Tuttavia, e in termini generali, si potrebbe considerare che un ROA è buono quando è superiore al 10%. Questo significa un ritorno di più di 5 euro per ogni 100 euro di investimento in attività.

In ogni caso, è più consigliabile confrontare il ROA con quello di altre aziende dello stesso settore. Ma, inoltre, si deve tenere in considerazione il ciclo attraverso il quale l'azienda sta passando, se è appena in crescita o già in un periodo di consolidamento.

E se ho un ROA negativo?

Un ROA negativo significa che l'azienda non sta ottenendo profitti, ma perdite. In questo caso, il numeratore del rapporto è negativo, e quindi il suo risultato è negativo.

Leggi anche cos'è un aumento di capitale.

Come si interpreta il ratio ROA?

La chiave qui è in come interpretare il ROA. Bene, abbiamo già detto che, il ROA varia con ogni industria. Tuttavia, qui ti lascio alcune linee guida generali per interpretare il ROA:

- ROA alto: un ROA alto indica che l'azienda sta generando un rendimento significativo sulle sue attività, il che suggerisce una buona gestione ed efficienza operativa. Questo può essere un indicatore positivo per gli investitori, poiché mostra che l'azienda sta utilizzando efficacemente le sue risorse per generare profitti.

Indice ROA alto

Un ROA superiore alla media dell'industria o del settore è considerato alto.

- Questo può variare a seconda del settore, ma tipicamente un ROA superiore al 10% può essere considerato alto in molte industrie.

- ROA basso: un ROA basso può indicare che l'azienda non sta utilizzando efficacemente i suoi attivi per generare profitti. Questo può essere il risultato di una varietà di fattori, come una gestione inefficiente, alti costi operativi o una concorrenza intensa nel mercato. Un ROA basso può essere un segnale di allarme per gli investitori e può richiedere un'indagine ulteriore per identificare le aree di miglioramento.

Indice ROA basso

Un ROA che è al di sotto della media dell'industria o del settore è considerato basso.

- In generale, un ROA inferiore al 5% può essere considerato basso, anche se questo può variare a seconda del settore e delle condizioni economiche.

- Confronto con il settore: è importante confrontare il ROA di un'azienda con quello di altre aziende nello stesso settore o industria per ottenere una valutazione più precisa. Un ROA che è al di sopra della media del settore può indicare una posizione competitiva solida, mentre un ROA al di sotto della media del settore può indicare la necessità di miglioramenti nell'efficienza operativa. Dobbiamo anche tenere in considerazione che queste sono solo linee guida generali e che l'interpretazione del ROA deve essere fatta nel contesto specifico dell'azienda e del suo settore. Inoltre, fattori come la strategia aziendale, il ciclo di vita dell'azienda e le condizioni economiche possono influenzare ciò che si considera un ROA alto o basso per un'azienda particolare.

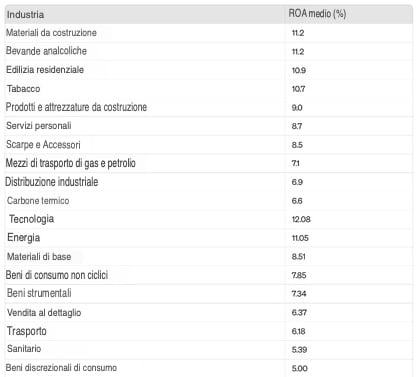

Per orientamento, vi fornisco una tabella con il ROA medio di diverse industrie comuni:

Questi dati ci mostrano che le industrie con ROA più alti tendono ad essere quelle con meno bisogno di investimento in attivi fisici, come la tecnologia e le bevande non alcoliche. Al contrario, industrie come il trasporto e i servizi, che sono più intensive in capitale, tendono ad avere ROA più bassi

👉 Per ulteriori informazioni, riguardo ad altri rapporti finanziari, visita il nostro articolo principale: analisi fondamentale in borsa.

Come si calcola il rapporto ROA? | Esempio pratico

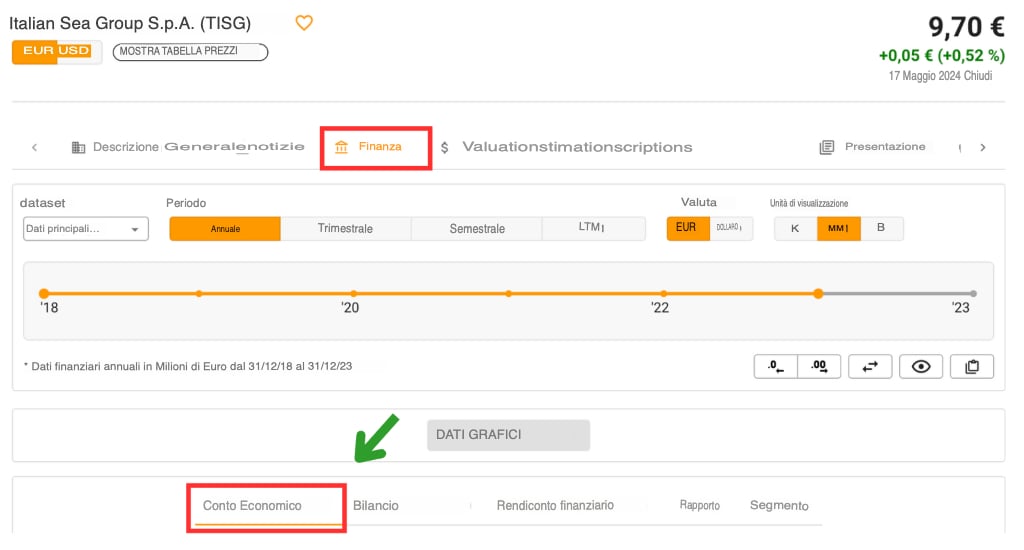

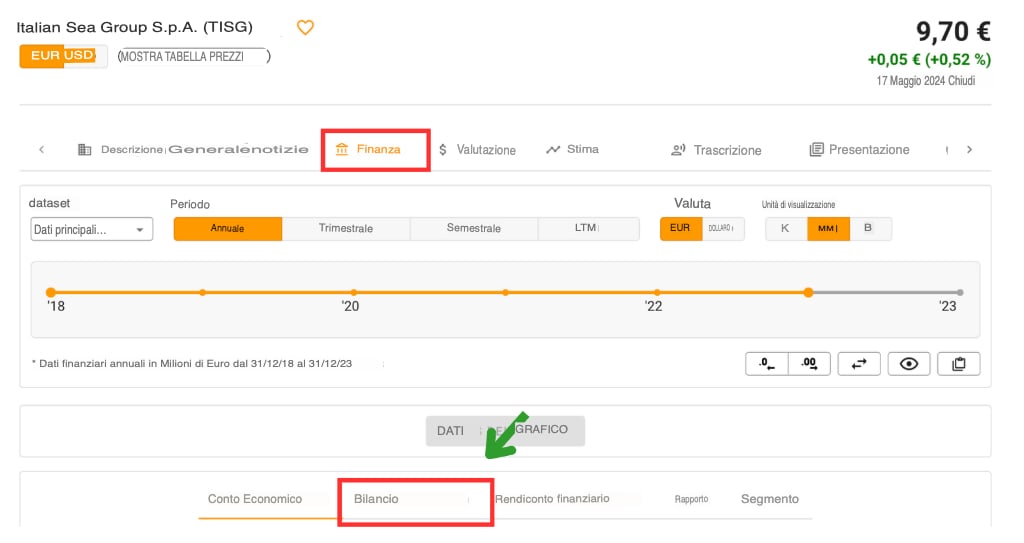

Vediamo con un esempio molto semplice, come si calcolerebbe il ROA di un'azienda come il produttore di yacht di lusso The Italian Sea Group nel suo anno fiscale terminato nel 2023. Per fare ciò, ci aiuteremo con una piattaforma semplice come TIKR.com :

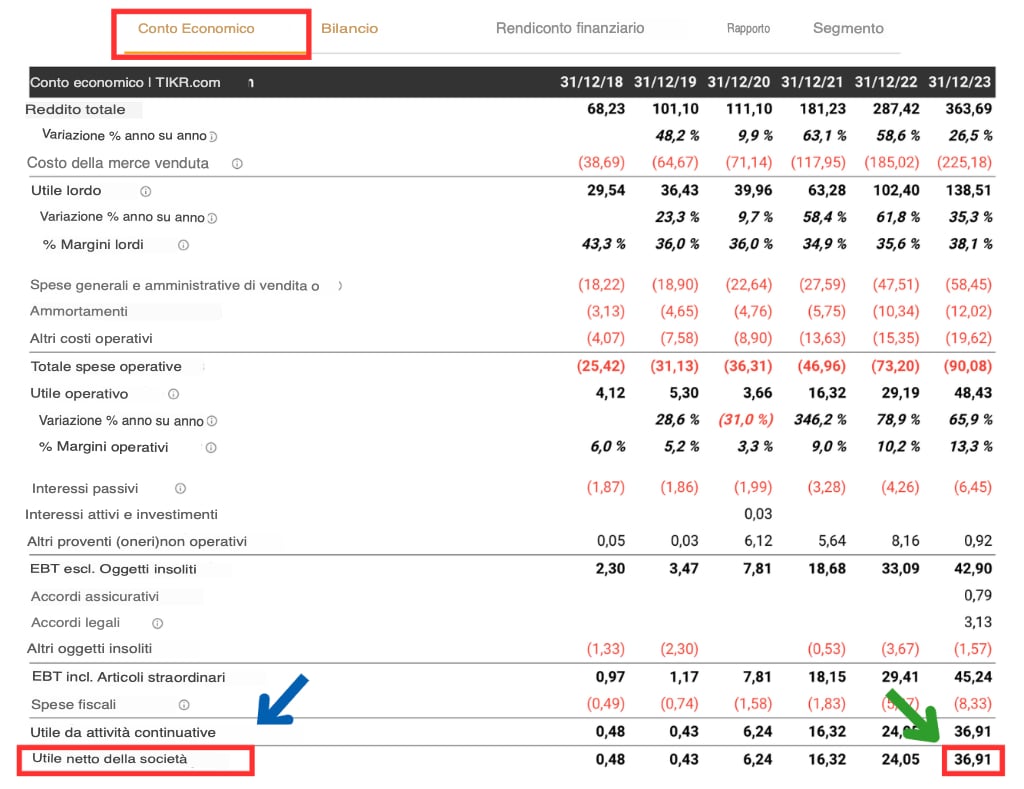

Passo 1: troviamo i profitti netti dell'azienda.

I profitti netti dell'azienda sono espressi nel conto economico. Vediamo come trovarlo:

lo:

Bene, abbiamo già individuato i profitti netti del 2023 che sono stati di 36,9 milioni di euro.

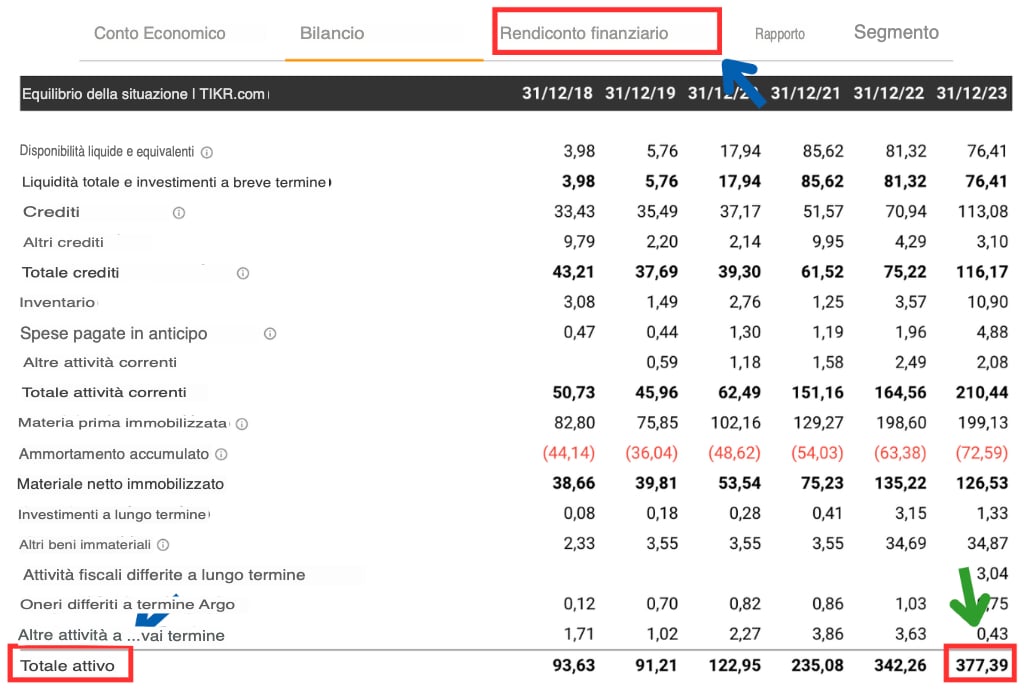

Passo 2: identificare gli attivi totali

Successivamente, bisogna ottenere il dato degli attivi totali dell'azienda che si trovano nel bilancio di situazione. Vediamo:

Abbiamo già il totale delle attività di The Italian Sea Group nel 2023, che erano 377, 39 milioni di euro.

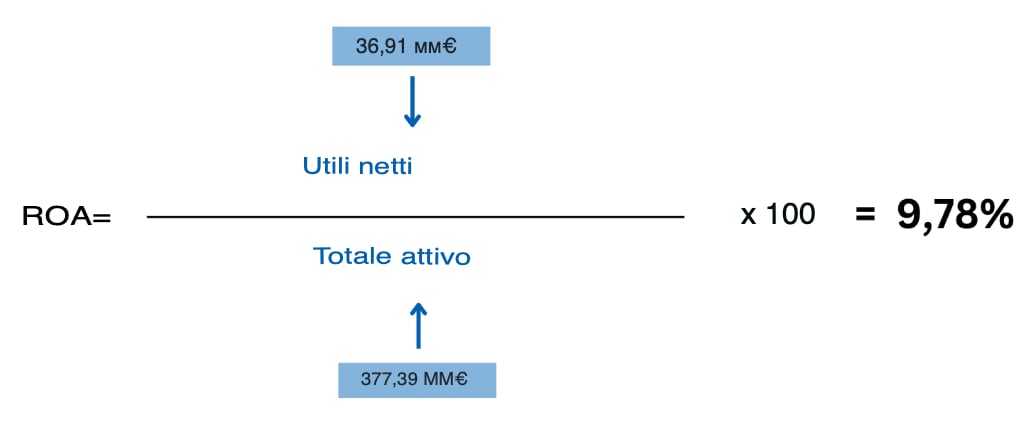

Passo 3: come si calcola il ROA

Abbiamo già i dati necessari per calcolare il ROA, per farlo sostituire i valori nella formula:

Abbiamo già il ROA di The Italian Sea Group, che si situa molto vicino al 10%, il che può essere interpretato come abbastanza redditizio. Questo significa che per ogni 100 € che l'azienda investe in attività, ottiene 9,78€ di profitto, livelli che si trovano nel range alto della media del suo settore.

Come può un'azienda migliorare il suo ROA ?

Ci sono diversi modi in cui un'azienda può migliorare il suo ROA:

- Aumentare le vendite: Questo può essere raggiunto attraverso l'implementazione di strategie di marketing efficaci per attrarre più clienti.

- Ridurre i costi: Questo può essere raggiunto riducendo le spese inutili e migliorando l'efficienza nella produzione e nell'uso delle risorse.

- Migliorare l'efficienza: Questo include l'implementazione di sistemi di gestione efficaci e l'adozione di pratiche di gestione della qualità.

- Investire in attività: L'investimento in attività produttive, come macchinari, tecnologia o proprietà intellettuale, può aiutare a migliorare il ROA generando maggiori entrate o riducendo i costi a lungo termine.

Differenze tra ROA e ROE

Cos'è il ROE? A differenza del ROA, il ROE ha come denominatore il patrimonio netto dell'azienda, che può essere calcolato come le attività meno i passivi dell'azienda.

Sia il ROE che il ROA sono utilizzati per misurare il profitto generato dall'azienda. Tuttavia, entrambi i rapporti dovrebbero essere utilizzati insieme ad altri indicatori, poiché non conosciamo, ad esempio, il livello di indebitamento dell'azienda.

Inoltre, il confronto tra ROE e ROA dovrebbe essere fatto con quello di altre aziende dello stesso settore, o con la media del settore.

Limitazioni del ROA

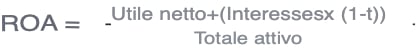

La principale limitazione del ROA è che non tiene in considerazione il livello di leva finanziaria dell'azienda. Questo, in contrasto con il ROE che include nel denominatore il patrimonio (attivo-passivo).

Possiamo vederlo in questo modo: Nel ROA stiamo confrontando il rendimento degli investitori (il profitto netto), con le attività che sono finanziate sia dagli investitori che dai creditori attraverso il debito.

In questo senso, per correggere questa inconsistenza, si possono utilizzare le seguenti formule alternative:

Nelle formule, t è il tasso di imposta, mentre l'EBIT è il risultato operativo.

Altri rapporti di redditività

- ROI (Return on Investment): L'ROI misura la redditività di un investimento, confrontando il profitto ottenuto con il costo dell'investimento. Si calcola dividendo il profitto netto dell'investimento per il costo dell'investimento e si esprime come una percentuale. È una metrica chiave per valutare l'efficienza di un investimento.

- ROE (Return on Equity): Il ROE misura la redditività sul patrimonio netto degli azionisti. Si calcola dividendo il profitto netto dell'azienda per il patrimonio netto degli azionisti e si esprime come una percentuale. Un ROE alto indica una maggiore efficienza nell'uso del capitale degli azionisti per generare profitti.

- ROCE (Return on Capital Employed): Il ROCE misura la redditività di un'azienda in relazione al capitale totale impiegato, includendo sia il capitale proprio che il capitale di terzi (debito). Si calcola dividendo il profitto operativo per il capitale totale impiegato e si esprime come una percentuale. È una metrica utile per valutare l'efficienza con cui un'azienda utilizza il suo capitale per generare profitti.

Qui trovi anche una comparativa le differenza tra gli indici di redditività.

In definitiva, il ROA è una metrica finanziaria dell'analisi fondamentale, che cerca di misurare quanto sia efficiente l'azienda nel generare profitti, per ogni euro investito nel capitale della stessa.

Broker con cui investire