Analisi tecnica

Volume profile nel trading: come conoscere il prezzo che attrae il mercato

Oggi vogliamo parlare di uno strumento estremamente utile, ampiamente utilizzato nelle sale operative delle banche e delle principali istituzioni finanziarie: il volume profile.

La prima cosa da dire è che il volume profile è la logica estensione del market profile pensato, strutturato e definito da un funzionario, oltreché esperto trader indipendente, del Board of Trade di Chicago di nome Steidlmayer e ben spiegato nel suo libro "Trading with market profile".

Market profile ed elementi caratteristici

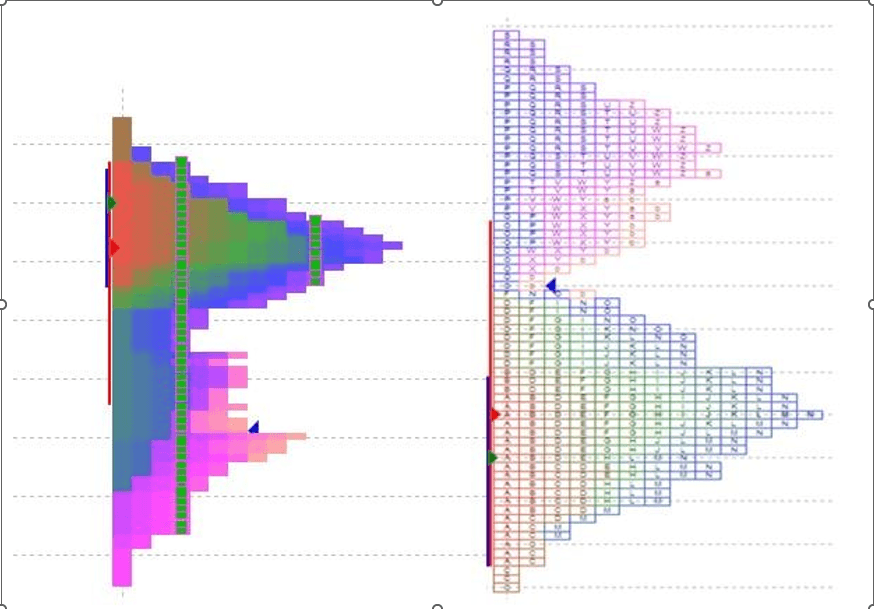

Sviluppato da Peter Steidlmayer nel 1980, il Market profile analizza le dinamiche borsistiche intraday. Nelle intenzioni originarie del suo ideatore il Market Profile si basava sulla scansione dei prezzi ogni mezz’ora mappati in modo tale da assumere la configurazione sottostante.

La costruzione quotidiana del market profile è così determinata: verrà assegnata una lettera a ciascun livello di prezzo registrato in un determinato lasso di tempo, impostato a priori. Generalmente, e il mio consiglio è quello di non scostarsi dallo standard, di default il market profile prende in esame periodi di 30 minuti. Più recentemente la scansione è stata estesa a tutti i time frame, lasciando libertà interpretativa agli utilizzatori di questa metodologia rappresentativa.

Dunque, il primo periodo di 30 minuti di contrattazione verrà segnato sul grafico, ad ogni passaggio su ogni livello di prezzo con la lettera A.

- 17.99 A

- 17.98 A

- 17.97 A

- 17.96 A

Successivamente, nella seconda mezz’ora di contrattazione, ogni passaggio su ogni livello di prezzo verrà determinato con la lettera B.

- 17.99 AB

- 17.98 AB

- 17.97 AB

- 17.96 AB

- 17.95 B

E così via fino alla fine delle contrattazioni.

Tuttavia, Il market profile non può essere considerato un indicatore di segnali operativi, ma può essere un buon supporto alla lettura del mercato, in aggiunta a quanto già utilizzato da ogni trader nel suo processo di lavoro. Il market profile riesce a determinare con buona approssimazione le aree di prezzo alle quale vengo svolte le principali attività da parti di istituzionali e case d’affari sullo strumento di investimento preso in esame.

Affiancare dunque il market profile alle configurazioni classiche dell’analisi tecnica e in particolar modo in un’operatività di tipo discrezionale può a volte dare ottimi spunti, che spesso portano le probabilità di successo del trade dalla parte dell’operatore retail.

Cos'è e come usare il volume profile

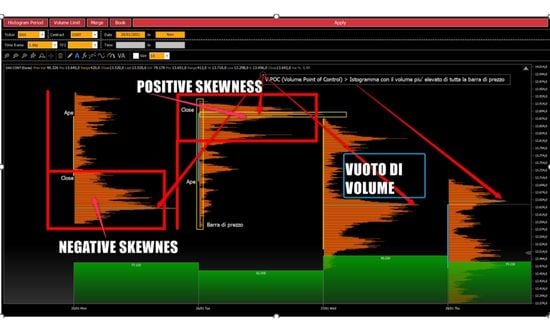

Esistono due modi per osservare le transazioni di volume totale in qualsiasi mercato. Come un esperto trader sa, si può attingere l’informazione volumetrica da un grafico come da rappresentazione tradizionale, ma questo legherebbe il concetto del volume al tempo come variabile lineare.

In alternativa, si può eseguire lo studio del volume attraverso un diverso posizionamento degli istogrammi e cioè lungo l'asse verticale del prezzo. In questo caso analizzeremmo l'attività totale in base ai livelli di prezzo a cui si è scambiato durante la sessione. Ed è proprio questo secondo approccio che permette di costruire il profilo del volume, che risulta quindi essere un istogramma delle quantità comprate e vendute a specifici livelli di prezzo.

Ovviamente questo è possibile rilevarlo su diversi Time Frame ai quali ogni trader è abituato.

Il profilo del volume scambiato consente a qualsiasi trader di valutare il contesto di mercato, per tenere traccia dei volumi in una sorta di asta senza fine, perché proprio questo risulta essere il mercato alla fine della giornata, vale a dire un processo di negoziazione costante per trovare l'equilibrio tra BID e ASK attraverso l'accumulo di transazioni ad uno specifico livello di prezzo, oltre a quelli che sono stati percepiti troppo economici o troppo costosi (per quella singola sessione), presenti sulle code del volume profile, dove il volume risulta in un certo qual modo rarefatto.

Volume profile trading

La capacità di leggere un volume profile si basa proprio sullo studio dell'anatomia delle aste di mercato.

Quando si “plotta” un volume profile è necessario acquisire una profonda familiarità con la seguente terminologia:

- POINT OF CONTROL, ovvero il PoC: questo è il livello del grafico con l'attività di volume più scambiata. Il point of control è di gran lunga l'area più pertinente da monitorare in quanto può aiutare a definire le aree del grafico in cui è possibile trovare i livelli di ingresso più convenienti. È sorprendente osservare quante volte questo livello agisca da pavimento su un nuovo test. I trader più esperti tendono a considerare la zona di point of control come un'area di supporto o resistenza.

- NODI AD ALTO VOLUME (High Volume Node): sono delle sottosequenze di PoC con attività ad alto volume. Pur non essendo potente né rappresentativo come il PoC, l'HVN è anche un'area potente in quanto rappresenta dei livelli dove i trader hanno fortemente capitalizzato la propria attività di trading.

- VALUE AREA (VA): cioè una grossa porzione di livelli di prezzo in cui è stata scambiata una percentuale specifica di tutto il volume. Per impostazione predefinita, lo standard vuole che i volumi ricompresi nella VA, o Value Area, siano il 70% del totale tradato.

Negoziare i mercati, soprattutto se si è un trader intraday, implica un'interazione costante con i grafici di volume. Il trader è costantemente alla ricerca di aree alle quali appoggiarsi per piazzare i suoi trade e il supporto del Volume Profile può essere di enorme valore se si è alla ricerca delle tracce lasciate dai grossi operatori ed un modo sostanzialmente nuovo, oltreché efficace, per “decostruirne” l’attività e risalire alle dinamiche sottostanti di accumulazione o distribuzione.

Quanto si è intensificata negli ultimi anni l’attività analitica sul prezzo? Perché non abbiamo visto lo stesso morboso interesse sui volumi?

Il prezzo è un dato, il volume è l’informazione, perciò, se si vuole esplorare il trading con i volumi si deve essere disposti ad abbandonare, pro tempore, la via del prezzo e approfondire con studio e pratica la via del volume.

Già nel 1976, Norman Fosback, nel suo libro “Logica del mercato azionario”, riproponendo due indicatori di trading messi a punto quarant’anni prima da Paul Dysart - il PVI (Positive Volume Index) e l’NVI (Negative Volume Index) - ha avuto l’intuizione visionaria di anteporre il volume al prezzo. Un’idea che restò tale e nulla più, perché rischiava di far saltare uno dei cardini portanti dell’analisi tecnica, che faceva del prezzo il suo totem e smontare sul nascere tutto un movimento che dagli Stati Uniti, con in testa Pring e Murphy, stava invadendo tutto il mondo.

Volume profile strategy: positive Volume Index e Negative Volume Index

Il PVI e l'NVI sono entrambi basati sul volume degli scambi del giorno precedente e sul prezzo di mercato di un titolo. Quando il volume degli scambi aumenta rispetto al giorno precedente, il PVI viene aggiornato, così come l’NVI quando il volume degli scambi decresce. Questi calcoli mostrano come il volume influisca sul prezzo.

- Quando il PVI aumenta o diminuisce, significa che i cambiamenti di prezzo sono guidati da volumi elevati.

- Viceversa, quando l'NVI aumenta o diminuisce, significa che i prezzi fluttuano con poca influenza esercitata dal volume poiché fuori dal perimetro di azione degli istituzionali.

In conclusione, possiamo dire che il prezzo ha un suo significato solo quando rappresenta il costo di una avvenuta transazione, ovvero quando è perimetrato in una cornice di riferimento resa ragionevole dal volume. Perché i volumi rappresentano i flussi di denaro che arrivano in borsa e perché senza soldi non avverrebbero gli scambi, quindi seguendo i volumi si intercetta il flusso dei quattrini e quindi, con buona approssimazione, le intenzioni degli operatori istituzionali, cioè quelli che il mercato lo fanno davvero.

Con la telematizzazione delle borse, l’avvento delle nuove tecnologie, l’operatività generale è arrivata alla terza dimensione informativa, quella dell’order flow: la visualizzazione sia del flusso di ordini, quindi il book, sia della tipizzazione degli eseguiti, cioè la sincronizzazione del bid e ask.

Quando si parla di scambi bid e ask si fa riferimento agli scambi che avvengono tra compratori e venditori, solitamente nel book di negoziazione. Questi scambi formano l’order flow. Identificare in modo corretto uno scambio sul book significa tipizzare ogni singolo tick, ovvero fornire tempo, prezzo, volume e lato del mercato, cioè bid o ask, ad ogni operazione. Naturalmente, il concetto fondante dell’Analisi Volumetrica, risiede nella tipizzazione di ogni singolo trade, ovvero nella capacità di attribuire una direzione ed un volume ad ogni singolo scambio. Il trading con le tecniche di Order Flow, consiste nell’osservazione degli scambi che avvengono sul Time and Sale, a patto che la sua rappresentazione sia fatta dalla prospettiva di chi APPLICA il mercato, cioè in modalità AGGRESSIVE e non di chi viene colpito.

Vantaggi e svantaggi del Volume Profile nel trading

✅ Identificazione di supporti e resistenze: il Volume Profile facilita l'identificazione di livelli chiave di supporto e resistenza, offrendo punti di ingresso e uscita strategici.

✅ Facilita la visualizzazione del volume: fornisce una rappresentazione grafica intuitiva del volume negoziato a diversi livelli di prezzo, facilitandone l'interpretazione.

✅ Rivela zone di controllo: permette di identificare le zone di controllo dove è stato negoziato il maggior volume.

✅ Analisi della liquidità: aiuta gli investitori a individuare zone di alta e bassa liquidità, permettendo di anticipare possibili reazioni del prezzo.

✅ Identifica aree di accumulazione e distribuzione: è utile per identificare aree in cui gli operatori stanno accumulando o distribuendo asset, fondamentale per lo sviluppo di strategie di trading efficaci.

❌ Complessità di interpretazione: può risultare complesso per i trader principianti, in quanto interpretare correttamente il Volume Profile può richiedere un apprendimento e una pratica più avanzati.

❌ Non è infallibile: come qualsiasi strumento di analisi tecnica, non garantisce il successo e deve essere utilizzato in combinazione con altri strumenti e analisi per confermare i segnali.

❌ Richiede piattaforme avanzate: per visualizzare e analizzare il Volume Profile in modo efficace, sono necessarie piattaforme di trading che supportino questo indicatore e di solito non è disponibile su siti che offrono visualizzazione di grafici gratuitamente.

❌ Dati di volume limitati: nei mercati dove i dati di volume sono limitati o non disponibili, l'uso del Volume Profile è significativamente ristretto. Ad esempio, nei mercati OTC come il Forex, non ci sono dati di volume ufficiali totalmente reali, il che può influenzare l'interpretazione dei dati.

Volume Profile con ProRealTime

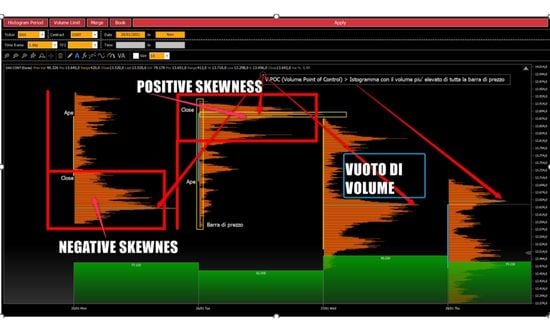

Ora che abbiamo visto come funziona il Volume Profile, facciamo un'analisi del profilo del volume delle ordini rispetto a un asset finanziario, utilizzando la piattaforma ProRealTime.

Per questo:

- Asset da analizzare: coppia USD/BTC, uno degli asset più negoziati al mondo.

- Piattaforma: ProRealTime

Bene, osserviamo.

Il prezzo è intrappolato nel range di 60.000 - 70.000 USD (unità di BTC), in quello che sembra una chiara struttura di Wyckoff, con massimi a 74.000 USD e minimi a 56.000 USD.

E in questo contesto, come ci aiuta il profilo del volume? Molto semplice, ci indica dove si concentrano le ordini di acquisto e vendita e, di conseguenza, dove il prezzo accelererà una volta che arriveranno ordini in una direzione o nell'altra, e dove impiegherà più tempo a rompere tali supporti e resistenze.

Per esempio, se osserviamo il cerchio rosso sul grafico, vedremo che intorno alla resistenza a 72.000 - 74.000 dollari, ci sono molti ordini di vendita, il che significa che fino a quando non arriverà una forza di acquisto ancora più forte, quel livello sarà molto difficile da superare.

Al contrario, dove vediamo la freccia blu, la situazione è opposta: poiché ci sono pochi ordini registrate, in molti tratti, appena c'è una forza in una direzione o nell'altra, il prezzo correrà con grande velocità, come si può vedere all'interno del range, dove il movimento del prezzo è esplosivo, sia al rialzo che al ribasso.

E nuovamente, vediamo un incremento del profilo del volume (degli ordini dei trader) intorno ai 58.000 - 60.000 USD, il che ci indica che rompere tale supporto sarà molto difficile e richiederà una grande forza di vendita, capace di superare il livello di volume delle ordini di acquisto registrate.

Conclusione

I traders hanno la necessità di capire quale direzione prendere nel mercato. Gli istituzionali, invece, hanno la necessità di non farcelo capire al fine di avere una controparte a cui vendere o da cui comprare. Nonostante le varie tecniche di cui dispongono, gli istituzionali lasciano delle tracce per brevi lassi di tempo ed è proprio con l’analisi volumetrica che si riesce ad intercettarle e trarne vantaggio andando in scia alla direzione principale dei flussi. È necessario monitorare le condizioni di Pressioni e Velocità dei flussi che arrivano a mercato, oltre il loro coagulo, perché una peculiarità poco esplorata dei volumi è quella del loro essere granulari, cioè quella caratteristica “aggregante”che i flussi primari, immessi a mercato dagli operatori istituzionale, tendono ad esercitare sui flussi di minor portata immessi dalla pletora di trader retail abituati ad accedere la trading “fai da te”.

*Queste conclusioni sono frutto di studi approfonditi della materia e dell’High Frequency Trading, da parte del team fondatore di Volcharts (Fabio Michettoni e Salvatore Scarano), attingendo a protocolli messi a punto in sedi accademiche e validati tramite test effettuati nelle sale di negoziazione istituzionali.