Trading con Opzioni

Le greche nelle opzioni: come influenzano il premio?

In questo articolo imparerai cosa sono le greche e come influenzano il prezzo delle opzioni. Se operi con opzioni, vedrai che sono uno strumento essenziale per il monitoraggio delle operazioni e che è imprescindibile conoscerle.

Dopo una breve introduzione teorica, vedremo come funzionano le greche da un punto di vista del tutto pratico.

Cosa sono le greche nelle opzioni finanziarie?

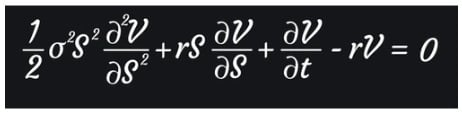

Le greche nelle opzioni finanziarie sono indicatori che misurano la sensibilità del prezzo di un'opzione rispetto a diversi componenti. Il prezzo dell'opzione ha quindi 4 componenti per il suo calcolo, derivate dall'equazione di Black & Scholes:

Le 4 componenti o fattori del premio sono:

- Prezzo del sottostante: Delta (Δ)

- Tempo alla scadenza: Theta (Θ)

- Volatilità: Vega (ν)

- Tasso di interesse: Rho (ρ). Non viene utilizzato nella pratica perché i tassi di interesse di solito non variano nel corso dell'operazione.

| DELTA | Sensibilità dell'opzione rispetto al variare del sottostante | ||

| GAMMA | Variazione del delta (il delta non è un valore fisso) | ||

| VEGA | Variazione della volatilità del mercato sottostante | ||

| THETA | Variazione di valore dell'opzione nel tempo (deprezzamento) |

| DELTA | Sensibilità dell'opzione rispetto al variare del sottostante |

| GAMMA | Variazione del delta (il delta non è un valore fisso) |

| VEGA | Variazione della volatilità del mercato sottostante |

| THETA | Variazione di valore dell'opzione nel tempo (deprezzamento) |

Questi valori si ottengono con le derivate parziali rispetto a ciascuna variabile dell'equazione.

Esiste una Gamma greca del secondo ordine (Γ), ampiamente utilizzata, che è la derivata seconda del prezzo del sottostante e indica il tasso di variazione del delta.

Allo stesso modo esistono greche di secondo ordine, derivando una rispetto all'altra. Ad esempio, come cambia la Delta rispetto alla volatilità (Vanna), o come cambia Delta rispetto al tempo (Charm). E così le combinazioni che si desiderano. Non è che non abbiano importanza, ma si analizzano indirettamente nei grafici di rischio delle operazioni, in funzione di come variano le curve dei prezzi stimati.

Vediamo l'impatto che hanno da un punto di vista di fare trading. Cioè, come varia un'operazione di opzioni in funzione dei parametri già menzionati (le greche).

Maggiori informazioni: Come fare trading con le opzioni.

Delta (Δ)

La Delta misura la variazione nel prezzo dell'opzione in relazione a una variazione nel prezzo dell'attivo sottostante, mentre mantiene costanti gli altri fattori, e questo si applicherà a tutte le greche. In questo modo, ci mostra l'esposizione direzionale che abbiamo.

- Per le opzioni call acquistate e put vendute il valore della Delta oscillerà tra 0 e 1

- Per le opzioni put acquistate e call vendute il valore della delta oscillerà tra -1 e 0

Impatto sul premio: Per ogni punto di movimento nel prezzo dell'attivo sottostante, il premio dell'opzione cambierà approssimativamente di una percentuale pari alla delta.

Esempio: Cosa succede se un'opzione ha una delta di 0.5, e il prezzo dell'attivo sottostante aumenta di 1 punto (ad esempio, da 100 a 101)? Beh, semplicemente il premio dell'opzione aumenterà di 50$.

Come caratteristica speciale, il delta viene utilizzato anche per scoprire la probabilità in % che l'opzione vada in the money. Cioè che il prezzo superi lo strike dell'opzione. Ad esempio, uno strike pari al prezzo corrente ha delta = 0,5 per qualsiasi scadenza, perché teoricamente il prezzo del sottostante ha la stessa probabilità di salire o scendere. Man mano che ci si allontana dal prezzo corrente, il delta varia in proporzione simile alla probabilità di assegnazione. Vediamo la catena di opzioni di Interactive Broker:

La catena di opzioni può essere interpretata come segue: il 27 settembre c'è una probabilità del 75,7% che AAPL superi i 220 euro e una probabilità del 17,9% che superi i 245 euro. Come si può vedere nella catena, i delta delle put ci danno praticamente la stessa informazione, dato che la somma è circa 1.

Tuttavia, se il delta è positivo indica che otteniamo profitto se il prezzo del sottostante aumenta e perdita se il prezzo del sottostante diminuisce.

La Gamma (Θ)

La Gamma di un'opzione è la seconda derivata del Delta, cioè ci spiega come varia il Delta di un'opzione in funzione della variazione nel prezzo del sottostante. Per farci un'idea, misura la velocità con cui si muove il Delta.

- Per le opzioni acquistate, sia Call che Put, il Gamma avrà un valore positivo.

- Per le opzioni vendute, il Gamma avrà un valore negativo..

Tuttavia, un gamma elevato implica che il delta cambierà rapidamente con il movimento del sottostante, aumentando o diminuendo la sensibilità del premio dell'opzione. Il gamma aumenta esponenzialmente man mano che ci si avvicina alla scadenza, ossia nell'ultima parte della vita dell'opzione, la sensibilità della posizione al movimento del sottostante aumenta notevolmente. Per questo motivo è comune chiudere le strategie diversi giorni prima della scadenza. Questo fenomeno è chiamato rischio gamma.

Quindi, cosa succede se la gamma è 0.1 e il prezzo del sottostante cambia di 1 punto? In questo caso, il delta dell'opzione cambierà di 0.1 punti, il che influenzerà indirettamente il premio.

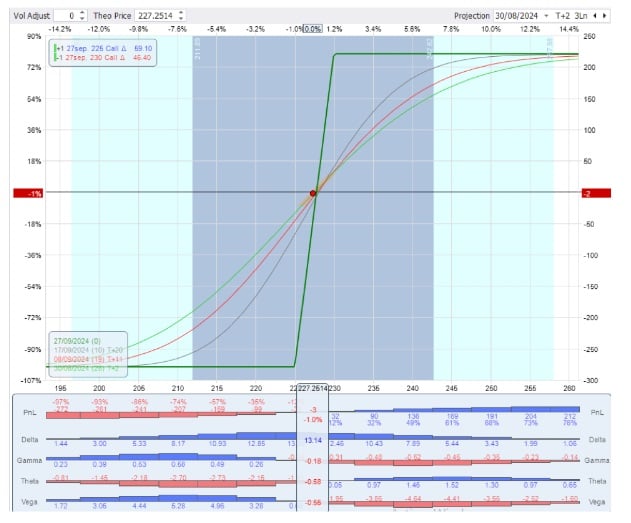

Di seguito vedremo due grafici di rischio di un debit spread a 28 giorni di scadenza, composto da un acquisto di una CALL a 225 e la vendita di un'altra CALL a 230.

Il primo mostra i greci di oggi e lo vedremo:

- Linea di PnL (Profitto/perdita) definitivo a scadenza: linea verde spessa spezzata.

- Linea PnL stimata alla data di oggi: linea curva verde.

- Linea PnL entro 11 giorni: linea curva rossa.

- Linea PnL entro 19 giorni: linea curva grigia

In basso si possono vedere i PnL e le greche attuali e come cambierebbero con uno spostamento del prezzo del sottostante (spostamento orizzontale del grafico).

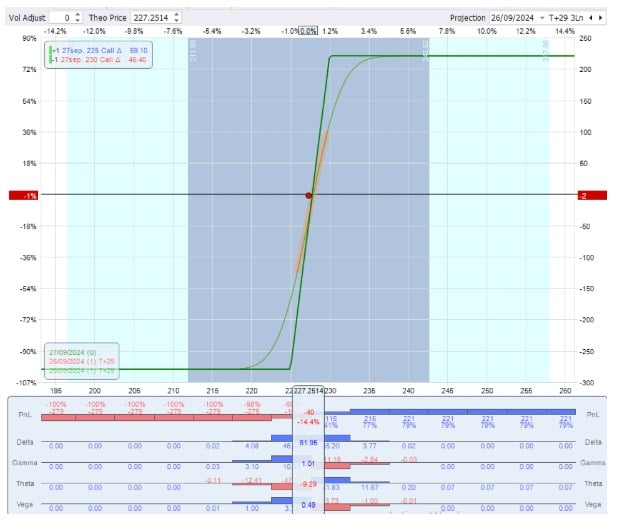

La seconda mostra la stessa operazione un giorno prima della scadenza. Come si può notare, se il prezzo del sottostante è vicino al pareggio (break even) a 227, uno spostamento di poco più del +/-1% implica un passaggio dal massimo guadagno alla massima perdita:

La Theta(Θ)

Theta è la misura greca di come il trascorrere del tempo influisce sul premio dell'opzione.

- Il theta avrà un valore negativo per le opzioni acquistate, vale a dire che il trascorrere del tempo le danneggia,

- Al contrario, avrà un valore positivo per le opzioni vendute, cioè il passaggio del tempo le avvantaggia..

E perché un'opzione perde valore con il passare del tempo? Ciò è dovuto al fatto che le opzioni hanno una data di scadenza e meno tempo manca alla scadenza, meno “margine di manovra” c'è per l'opzione di finire ITM.

- Come interpretare un Theta con un valore di -0,2? Che l'opzione perderà 20 euro per ogni giorno che passa.

Nel grafico 1 possiamo vedere che sul lato destro le linee orarie sono al di sotto del PnL a scadenza, cioè il theta sarà positivo, a prezzo costante del sottostante, le linee orarie saliranno con il passare del tempo e otterremo per questo un profitto giornaliero. Al contrario, nell'area inferiore a 227, accade l'opposto: il theta è negativo e il tempo lavora contro di noi.

Cioè, se theta è -0.05, il premio dell'opzione diminuirà di 5$ per ogni giorno che passa, tutto il resto costante.

Il Vega (ν)

La Vega di un'opzione ci indica in che misura influisce la volatilità implicita o dell'attivo sottostante sul premio dell'opzione. In altre parole, riflette la variazione del premio dell'opzione per ogni punto di variazione della volatilità.

L'impatto sul premio è che il vega indica la variazione percentuale del premio dell'opzione per ogni variazione dell'1% della volatilità implicita.

- Per le opzioni acquistate, sia call che put, il vega sarà positivo.

- Mentre per le opzioni vendute il vega sarà negativo.

In altre parole, se si acquistano opzioni si beneficia dell'aumento della volatilità, mentre se si vendono opzioni si beneficia della diminuzione della volatilità. Ad esempio, se il vega è 0.2 e la volatilità implicita aumenta dell'1%, il premio dell'opzione aumenterà di 20$.

Rho (ρ)

E infine, Rho misura la sensibilità del prezzo dell'opzione ai cambiamenti nel tasso di interesse privo di rischio.

Questo significa che l'impatto sul prezzo del premio è che Rho indica il cambiamento percentuale nel premio dell'opzione per ogni 1% di variazione nei tassi di interesse.

Per esempio, se Rho è 0.1 e i tassi di interesse aumentano dell'1%, il premio dell'opzione aumenterà di 10$.

Per riassumere, ti lascio con un quadro riassuntivo di come le "greche" nelle opzioni (Delta, Gamma, Theta e Vega) influenzano il prezzo del premio positivamente o negativamente, in base alle diverse strategie di opzioni, l'acquisto e la vendita di call e put.

Vediamo ora i migliori broker per opzioni.

Come identificare le greche delle opzioni

Parliamo direttamente dei broker per identificare le greche delle opzioni: AvaTrade e IG. AvaTrade è una piattaforma di trading che offre strumenti per analizzare e gestire le opzioni, inclusa la possibilità di identificare le greche delle opzioni.

Come identificare le greche con AvaTrade

La piattaforma consente di vedere il delta, gamma, vega e theta delle opzioni in tempo reale. Utilizzando i grafici avanzati disponibili su AvaOptions possono essere personalizzati per mostrare diversi indicatori e intervalli temporali. Questo aiuta a comprendere come le variazioni nei fattori di mercato influenzano le greche.

Inoltre utilizzando gli strumenti di analisi forniti dalla piattaforma, i trader possono testare diverse strategie basate sulle greche, come la strategia delta neutrale, per bilanciare il rischio e ottimizzare i profitti.

- Strumenti dedicati: AvaTrade offre una piattaforma specifica chiamata AvaOptions, progettata per il trading di opzioni Forex. Questa piattaforma fornisce grafici avanzati e indicatori tecnici che facilitano l'analisi delle greche.

- Gestione del rischio in tempo reale: Con AvaOptions, gli utenti possono visualizzare e gestire il rischio del proprio portafoglio in tempo reale, inclusi margini richiesti e esposizione totale. Questo è particolarmente utile per monitorare come le greche influenzano le posizioni aperte.

- Modalità demo: AvaTrade offre una modalità demo gratuita che consente ai trader di esercitarsi nel calcolo e nell'interpretazione delle greche senza rischiare denaro reale.

Per sapere di più su questo broker vedi: Recensione AvaTrade Italia: è un broker sicuro?

Come identificare le greche con IG broker

IG è un broker noto per la sua offerta di trading di opzioni, che include strumenti come le barrier options e le vanilla options.

La piattaforma offre informazioni dettagliate su come ciascuna greca influisce sul prezzo delle opzioni in tempo reale. Anche in questo caso, puoi sfruttare le funzionalità avanzate della piattaforma, come i grafici e gli indicatori tecnici, per monitorare le variazioni delle greche in risposta ai movimenti del mercato sottostante.

- Ampia gamma di mercati: IG offre accesso a 12 mercati di opzioni, consentendo ai trader di operare su una varietà di asset, tra cui forex, indici e materie prime. Questa diversificazione permette di analizzare le greche in contesti diversi.

- Strumenti di analisi avanzati: La piattaforma di IG fornisce strumenti di analisi e grafici interattivi che facilitano la visualizzazione delle greche come delta, gamma, theta e vega, permettendoti di comprendere meglio il rischio associato alle loro posizioni.

- Costi competitivi: Le commissioni per il trading di opzioni su IG sono considerate basse rispetto ad altri broker, rendendo l'accesso a questi strumenti più conveniente.

Vedi anche Come usare la piattaforma del broker IG: caratteristiche e funzionalità.

Greche sul premio: esempio di lettura

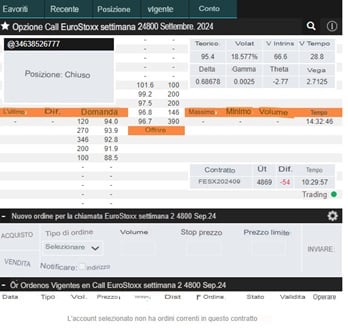

Per comprendere completamente, effettueremo un esercizio pratico su come si leggerebbero le diverse greche sul premio qui viste, su un'opzione Call in the money con scadenza 13 settembre sull'EuroStoxx 50. Osservate la piattaforma di trading.

Il premio varierà rispetto a ciascuna delle greche nel seguente modo:

- Delta: se acquistiamo la Call dell'esempio, per ogni punto che sale l'EuroStoxx il premio salirà di 0.68678 punti, ovvero 68,67 EUR.

- Gamma: allo stesso modo, per ogni punto che sale l'EuroStoxx la Gamma salirà di 0.003, la Delta salirà di 0,003 punti.

- Theta: per ogni giorno che passa, il premio perderà 2.77 punti, in questo caso, 277 euro.

- Vega: Mentre per ogni 1% che aumenta la volatilità, il premio aumenterà di 2.7125 punti.

Quando si sceglie un broker che ci permetta di operare con opzioni è importante che questo ci fornisca informazioni in tempo reale sulle greche, poiché è un'informazione fondamentale per scegliere e gestire le diverse strategie che si possono fare con le opzioni.