ETFs

I migliori ETF Covered Call

Gli ETF covered call sono diventati molto di moda negli ultimi mesi poiché, oltre a mantenere il tuo capitale investito, ti permettono di ricevere rendite in modo ricorrente tutti i mesi. È davvero possibile?

Sì, per questo in questo articolo vi spieghiamo cosa sono gli ETF Covered Call, come è possibile che ci permettano di ottenere redditi passivi mensili, e quali sono i migliori per iniziare a investire.

Cosa sono gli ETF covered call?

Un ETF covered call (o buy-write ETF) è un fondo quotato che possiede un paniere di azioni o un indice e, allo stesso tempo, vende (scrive) opzioni call su quella stessa posizione. Il premio che incassa per le opzioni viene distribuito come reddito periodico per l'investitore. In questo modo, l'ETF trasforma parte del potenziale di rivalutazione del sottostante in rendita in contanti, senza che il partecipante debba gestire opzioni per conto proprio.

Quindi, questi ETF UCITS solitamente distribuiscono tale premio (e a volte premio + dividendi per le azioni in portafoglio), ogni 30 giorni. Fatto che conferisce loro un'aura di strumento per ottenere ritorni periodici.

Come funzionano gli ETF covered call?

Ma davvero permettono tale magia di ottenere redditi passivi in modo periodico? Effettivamente, e per dimostrare che non c'è trucco su di essi, vediamo come funzionano:

- Portafoglio di attivi sottostanti: il fondo mantiene un paniere di azioni (o, in alcuni casi, di indici sintetici) che solitamente è collegato a un indice o settore specifico, come il Nasdaq-100 o l'S&P 500. Grazie a questa base di attivi, l'ETF replica totalmente o parzialmente l'evoluzione del mercato.

- Vendita sistematica di opzioni CALL: sul portafoglio di azioni, l'ETF vende opzioni CALL con un prezzo di esercizio (strike) leggermente superiore al livello attuale di mercato. Mensilmente o trimestralmente (a seconda delle politiche del fondo), vengono scritti nuovi contratti CALL per generare premi ricorrenti. Come è ovvio, ogni ETF deve avere un prospetto descrittivo della strategia, quindi non c'è spazio per l'improvvisazione o la gestione durante la vita dei contratti.

- Ricezione di premi e distribuzione di dividendi: per ogni opzione call venduta, il fondo riceve un premio che si accumula nel patrimonio dell'ETF. A sua volta, questi premi vengono distribuiti regolarmente (mensilmente o trimestralmente) tra gli azionisti sotto forma di “dividendo” aggiuntivo. Pertanto, la redditività del partecipante proviene da due fonti: i dividendi tradizionali delle azioni e i premi per la vendita di opzioni.

I 3 migliori ETF Covered Call con dividendi mensili

Visto il successo che stanno avendo, vediamo alcuni dei migliori ETF covered call UCITS che puoi sottoscrivere dall'Europa.

JPMorgan Nasdaq Equity Premium Income Active UCITS ETF

JEPQ è un ETF che cerca di replicare il comportamento dell'indice Nasdaq-100 attraverso un portafoglio di 108 titoli, ma aggiunge la vendita sistematica di opzioni CALL con strike leggermente superiori al livello di mercato per generare premi e distribuirli ogni mese.

| Caratteristiche dell'ETF | Dettaglio | ||

|---|---|---|---|

| 📋 Nome e ticker dell'ETF | JPMorgan Nasdaq Equity Premium Income Active UCITS ETF (JEPQ.EU) | ||

| 📈 Max Rendimento | - 6% | ||

| 💰 Distribuzione (dividendo) | Sì, mensile (9%) | ||

| 💲 TER | 0,35% | ||

| 📉 Volatilità (1 anno) | - | ||

| Acquista su DEGIRO |

| Caratteristiche dell'ETF | Dettaglio |

| 📋 Nome e ticker dell'ETF | JPMorgan Nasdaq Equity Premium Income Active UCITS ETF (JEPQ.EU) |

| 📈 Max Rendimento | - 6% |

| 💰 Distribuzione (dividendo) | Sì, mensile (9%) |

| 💲 TER | 0,35% |

| 📉 Volatilità (1 anno) | - |

| Acquista su DEGIRO |

* Gli investimenti comportano sempre il rischio di perdita del tuo capitale.

L'obiettivo dichiarato è fornire reddito e crescita del capitale a lungo termine - ma con meno oscillazioni rispetto all'indice grazie al cuscinetto delle opzioni.

In questo modo, le dieci maggiori aziende costituiscono la metà del fondo, clonando i soliti sospetti degli ETF tecnologia: Apple (9,2 %), Microsoft (7,8 %), Nvidia (7,6 %), Amazon (5,9 %), Alphabet C (4,7 %), ecc. E ovviamente, per settori domina la Tecnologia (46 %), seguita da Comunicazione (15 %) e Consumo Discrezionale (14 %).

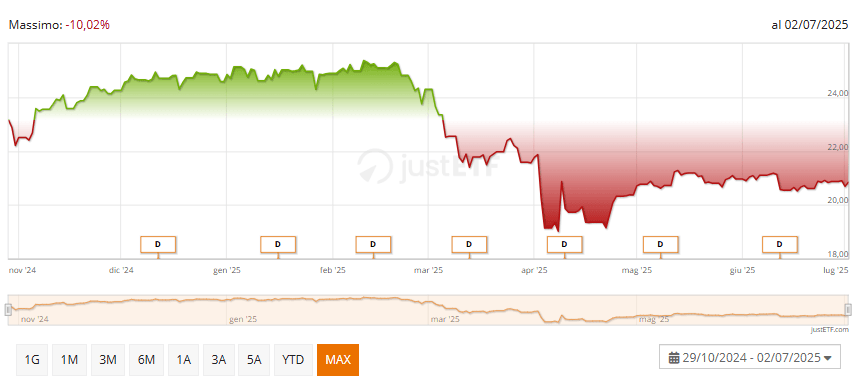

L'overlay vende call options su indici/azioni legate al Nasdaq-100, e i premi mensili, sommati ai dividendi delle aziende, finanziano il pagamento agli azionisti (oggi superiore al 9 %). In cambio, l'ETF sacrifica parte del potenziale rialzista se la tecnologia decolla, per questo possiamo osservare che è più o meno piatto, anche leggermente in perdita, sebbene con meno di un anno di vita, ancora non dispone di uno storico significativo.

Infine, ha un costo annuale (TER) del 0,35 % che lo colloca molto vicino al suo “fratello” JEPI (S&P 500) e molto al di sotto dei concorrenti passivi di covered calls come QYLD (0,60 %).

A chi è consigliato questo ETF?

Il profilo investitore di questo ETF in questione sarebbe il seguente:

- Coloro con alta avversione alle cadute in mercati laterali o ribassisti, che cercano massima generazione di reddito in un universo tecnologico.

- Profili che accettano la volatilità del settore tecnologico e preferiscono benefici ricorrenti mensili a una strategia buy & hold pura nel Nasdaq-100.

- Portafogli di investimento che si concentrano sull'ottenere liquidità per coprire spese correnti, pensioni o necessità di liquidità, consapevoli che la rivalutazione del capitale sarà molto limitata.

JPMorgan Global Equity Premium Income Active UCITS ETF

JEPG replica in modo molto approssimativo la composizione del MSCI World Index tramite un portafoglio di 248 titoli ad alta capitalizzazione e blue chips, distribuiti per settori e regioni.

A questa base globale si applica la stessa tecnica di vendita di call molto vicine al denaro (near-the-money) con scadenze mensili, generando un flusso di premi che vengono distribuiti come dividendi.

| Caratteristiche dell'ETF | Dettaglio | ||

|---|---|---|---|

| 📋 Nome e ticker dell'ETF | JPMorgan Global Equity Premium Income Active UCITS ETF (QYLD.US) | ||

| 📈 Max Redditività | 0% | ||

| 💰 Distribuzione (dividendo) | Sì, mensile (7,5%) | ||

| 💲 TER | 0,35% | ||

| 📉 Volatilità (1 anno) | 11% | ||

| Acquista su DEGIRO |

| Caratteristiche dell'ETF | Dettaglio |

| 📋 Nome e ticker dell'ETF | JPMorgan Global Equity Premium Income Active UCITS ETF (QYLD.US) |

| 📈 Max Redditività | 0% |

| 💰 Distribuzione (dividendo) | Sì, mensile (7,5%) |

| 💲 TER | 0,35% |

| 📉 Volatilità (1 anno) | 11% |

| Acquista su DEGIRO |

* Gli investimenti comportano sempre il rischio di perdita del proprio capitale.

In questa occasione il portafoglio base è composto da più di 100 dei titoli più importanti di tutto il mondo, selezionati in modo difensivo. Ancora una volta, la sovrapposizione o “overlay”, proviene dalla vendita di call options OTM sul MSCI World. In questo modo, le premi + dividendi finanziano i pagamenti mensili.

E come è naturale, la sua composizione proviene essenzialmente dalle regioni degli USA (65%), dell'Eurozona (15%) e del Giappone (10%), mentre ancora una volta spiccano i settori della tecnologia, finanza e salute 15,6%, 18,6% e 17,2% rispettivamente.

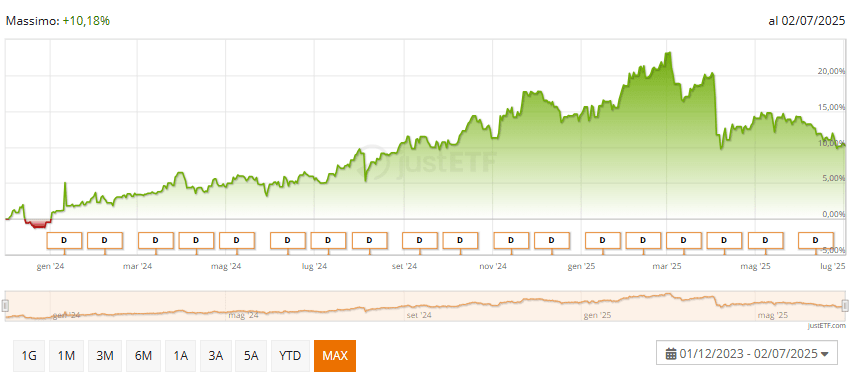

Forse la cosa più interessante è che a lungo termine, e nonostante questa distribuzione mensile dei dividendi, è riuscito a essere normalmente redditizio.

Con tutto, l'investitore ottiene un cuscinetto se il mercato scende, ma ti “limiti” parte della salita se i mercati azionari si impennano.

A chi è consigliato questo ETF?

Il profilo investitore di questo ETF in questione sarebbe il seguente:

- Coloro che desiderano un'esposizione globale diversificata con generazione di reddito mensile.

- Investitori con profilo moderato che cercano di ridurre la volatilità assoluta di un portafoglio azionario al 100%, a scapito di sacrificare parte del potenziale rialzista.

- Fondi patrimoniali o portafogli di investimento domiciliati in Europa che possono beneficiare della tassazione differita o del trattamento fiscale dei dividendi mensili in determinati contesti fiscali.

Global X NASDAQ 100 Covered Call ETF

QYLD segue molto da vicino l'indice CBOE NASDAQ-100 Buy Write V2, che compila la vendita mensile di opzioni CALL at-the-money sul Nasdaq-100. Ciò implica che, per ogni scadenza, il fondo vende calls ATM (at the money) sull'intero valore del portafoglio. Essendo at-the-money, i premi sono più alti rispetto a se fossero leggermente OTM, ma la possibilità di rinunciare a guadagni in conto capitale in questo ETF è molto più accentuata.

| Caratteristiche dell'ETF | Dettaglio | ||

|---|---|---|---|

| 📋 Nome e ticker dell'ETF | JPMorgan Global Equity Premium Income Active UCITS ETF (QYLD) | ||

| 📈 Max Redditività | 10% | ||

| 💰 Distribuzione (dividendo) | Sì, mensile (12%) | ||

| 💲 TER | 0,45% | ||

| 📉 Volatilità (1 anno) | 18,75% | ||

| Acquista su DEGIRO |

| Caratteristiche dell'ETF | Dettaglio |

| 📋 Nome e ticker dell'ETF | JPMorgan Global Equity Premium Income Active UCITS ETF (QYLD) |

| 📈 Max Redditività | 10% |

| 💰 Distribuzione (dividendo) | Sì, mensile (12%) |

| 💲 TER | 0,45% |

| 📉 Volatilità (1 anno) | 18,75% |

| Acquista su DEGIRO |

* Gli investimenti comportano sempre il rischio di perdita del proprio capitale.

Più o meno lo stesso. Le 10 maggiori posizioni pesano il 52 % e sono praticamente una copia del Nasdaq-100 con i vecchi conosciuti di Apple (9,6 %), Microsoft (8,8 %), Nvidia (8 %), Amazon (5,9 %), Broadcom (4,5 %). Mentre per settori dominano tecnologia (≈ 50 %), seguita da comunicazione (16 %) e consumo discrezionale (14 %).

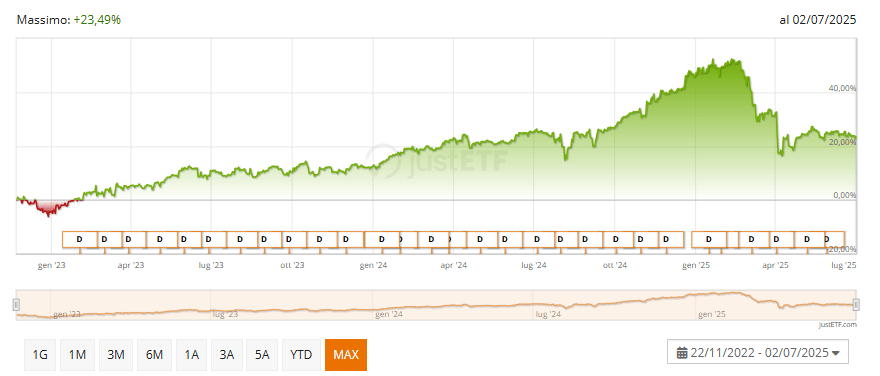

Semplicemente sottolineare che anche se i ricavi mensili sono leggermente superiori - per questo di vendersi allo stesso prezzo del sottostante -, le possibilità di rivalutazione sono molto più limitate. E poiché consente maggiori ricavi mensili, addebita anche una maggiore commissione di gestione.

Inoltre, il fatto che sia molto concentrato attorno a valori tecnologici, fa sì che la sua volatilità possa essere superiore a quella degli altri ETF visti qui, in momenti di calo degli indici, come si può osservare nel grafico seguente.

A chi è consigliato questo ETF?

Il profilo investitore di questo ETF in questione sarebbe il seguente:

- Coloro con alta avversione alle cadute in mercati laterali o ribassisti, che cercano massima generazione di reddito in un universo tecnologico.

- Profili che accettano la volatilità del settore tecnologico e preferiscono benefici ricorrenti mensili a una strategia buy & hold pura nel Nasdaq-100.

- Portafogli di investimento che si concentrano sull'ottenere liquidità per coprire spese correnti, pensioni o necessità di liquidità, consapevoli che la rivalutazione del capitale sarà molto limitata.

Cosa può succedere con l'ETF negli scenari di mercato?

- Mercato laterale o con aumenti moderati: se il prezzo delle azioni non supera lo strike delle opzioni alla scadenza, l'ETF mantiene le azioni e percepisce l'intero premio. In questo modo, l'investitore ottiene un rendimento aggiuntivo senza subire perdite di capitale (oltre alle fluttuazioni proprie del portafoglio).

- Mercato fortemente rialzista: se alla scadenza il prezzo delle azioni supera lo strike, il fondo vende le azioni al prezzo di esercizio, oppure l'ETF sposta la posizione allo strike corrispondente, limitando il guadagno a tale livello. Il partecipante sacrifica il potenziale di rivalutazione aggiuntiva oltre lo strike in cambio di aver incassato il premio.

- Mercato ribassista: in caso di forti cali, la vendita di opzioni offre una certa protezione, poiché il premio compensa parzialmente le perdite del portafoglio. Tuttavia, se il calo è molto intenso, le perdite di capitale possono superare i premi ricevuti.

In sintesi, in mercati lateralizzati o con crescite moderate, gli ETFs covered call permettono di conservare il portafoglio sottostante e incassare premi che incrementano il rendimento. In mercati fortemente rialzisti, si rinuncia ai guadagni extra oltre lo strike, scambiando potenziale di crescita per rendite più stabili.

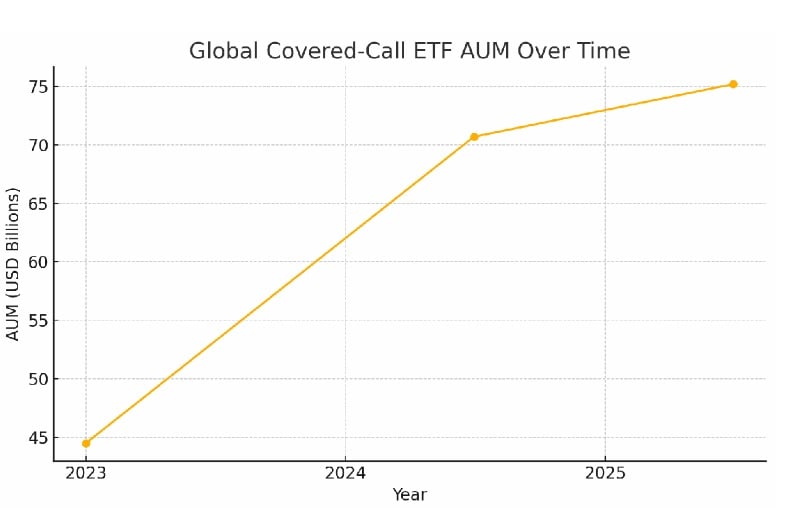

Il successo degli ETFs covered call nel mercato azionario

Di conseguenza, gli ETFs Covered Call hanno goduto di una certa popolarità negli ultimi mesi. Infatti, sono passati da gestire 44.500 milioni di dollari all'inizio del 2023 a 70.700 milioni a metà del 2024, superando i 75.000 milioni a metà del 2025, man mano che gli investitori cercano sempre più strategie con redditività migliorata in un contesto di bassi rendimenti e mercati azionari volatili.

Gli ETF di covered call sono diventati più popolari negli ultimi anni. Secondo i dati di Morningstar Direct, gli attivi netti del gruppo di 'reddito derivato' ammontano attualmente a 70.700 milioni di dollari, rispetto a 44.500 milioni di un anno fa.

Negli Stati Uniti sono piuttosto più popolari, motivo per cui esistono già circa 50 ETF di Covered Call quotati. Nel frattempo in Europa si trova ancora in una fase iniziale, con appena cinque prodotti strutturati sotto il quadro UCITS, il che suggerisce che potrebbe esserci spazio per nuovi lanci.

Covered call con opzioni vs ETFs covered call

È il momento di mostrarti come fare a decidere se conviene implementare personalmente una strategia covered call mediante l'acquisto di azioni e la vendita di opzioni, oppure delegare tale operatività a un ETF UCITS che automatizzi il processo.

Per facilitarti la decisione, ti presentiamo una comparazione tra questi due asset.

| Aspetto | Covered call manuale | ETFs covered call UCITS | |||

|---|---|---|---|---|---|

| Capitale minimo richiesto | Alto: Sono necessari pacchetti minimi per vendere opzioni, generalmente pacchetti di 100 azioni, e margini aggiuntivi. | Basso: Si possono acquistare frazioni di ETF da importi piccoli in Europa, e non c'è bisogno di ricorrere al margine. | |||

| Commissioni e costi | Commissioni generate nell'acquisto/vendita di azioni e opzioni. | TER annuale (≈0,60 % - 0,65 %). - Le commissioni del broker per la compravendita di ETF, generalmente sono basse. | |||

| Diversificazione | Limitata al capitale disponibile; il più comune è fare covered call su poche azioni. | I portafogli UCITS raggruppano decine o centinaia di titoli, distribuendo il rischio settoriale e geografico. | |||

| Complessità operativa | Richiede conoscenza media almeno in opzioni, le loro greche e variabili | Molto semplice: la strategia è eseguita dal gestore; basta acquistare e mantenere la quota dell'ETF. | |||

| Flessibilità degli strike | Massima: l'investitore sceglie scadenze, strike OTM/ATM o ITM, date, dimensione della posizione, ha la capacità di rollare o chiudere operazioni in qualsiasi momento | Nessuna: la selezione degli strike, delle scadenze e del sottostante dipende dal prospetto e dalle decisioni del gestore. | |||

| Trasparenza e monitoraggio | L'investitore vede ogni posizione di opzione e azione, può regolare in tempo reale. | Trasparenza trimestrale o semestrale del portafoglio, senza dettaglio di ogni opzione venduta. | |||

| Aspetto fiscale | In Italia, i premi delle opzioni sono tassati solo alla scadenza o all’esercizio, e le plusvalenze azionarie seguono la tassazione ordinaria prevista per i redditi finanziari. | I dividendi mensili dell'ETF sono tassati come tali (imposte sui dividendi), e la vendita della partecipazione genera plusvalenza. Può essere più semplice dichiarare. | |||

| Liquidità | Dipende dall'azione e dall'opzione; alcuni sottostanti hanno bassa liquidità in strike lontani o scadenze lunghe. Generalmente gli ETF UCIT non hanno opzioni, quindi bisognerebbe lavorare con ETF americani | Alta liquidità intrinseca dell'ETF (quotato nelle borse europee), con spread ridotti. | |||

| Protezione contro le cadute | Limitata: si ottiene un premio vendendo l'opzione, ma in forti cali la perdita di capitale si accumula. Qui, se una CALL ha già pagato abbastanza, si possono continuare ad aprire nuove al ritmo della caduta, il che offre un po' più di protezione | Simile: il premio delle call ammortizza parzialmente, il gestore ha tempi diversi per regolare nuove CALL. | |||

| Costi di finanziamento | Nei mercati ribassisti, le garanzie per le opzioni impediscono di sfruttare tutto il capitale per altri investimenti (margine immobilizzato). | Il fondo accumula internamente il costo di finanziamento; per l'investitore, non c'è richiesta di fornire garanzie. |

| Aspetto | Covered call manuale | ETFs covered call UCITS |

| Capitale minimo richiesto | Alto: Sono necessari pacchetti minimi per vendere opzioni, generalmente pacchetti di 100 azioni, e margini aggiuntivi. | Basso: Si possono acquistare frazioni di ETF da importi piccoli in Europa, e non c'è bisogno di ricorrere al margine. |

| Commissioni e costi | Commissioni generate nell'acquisto/vendita di azioni e opzioni. | TER annuale (≈0,60 % - 0,65 %). - Le commissioni del broker per la compravendita di ETF, generalmente sono basse. |

| Diversificazione | Limitata al capitale disponibile; il più comune è fare covered call su poche azioni. | I portafogli UCITS raggruppano decine o centinaia di titoli, distribuendo il rischio settoriale e geografico. |

| Complessità operativa | Richiede conoscenza media almeno in opzioni, le loro greche e variabili | Molto semplice: la strategia è eseguita dal gestore; basta acquistare e mantenere la quota dell'ETF. |

| Flessibilità degli strike | Massima: l'investitore sceglie scadenze, strike OTM/ATM o ITM, date, dimensione della posizione, ha la capacità di rollare o chiudere operazioni in qualsiasi momento | Nessuna: la selezione degli strike, delle scadenze e del sottostante dipende dal prospetto e dalle decisioni del gestore. |

| Trasparenza e monitoraggio | L'investitore vede ogni posizione di opzione e azione, può regolare in tempo reale. | Trasparenza trimestrale o semestrale del portafoglio, senza dettaglio di ogni opzione venduta. |

| Aspetto fiscale | In Italia, i premi delle opzioni sono tassati solo alla scadenza o all’esercizio, e le plusvalenze azionarie seguono la tassazione ordinaria prevista per i redditi finanziari. | I dividendi mensili dell'ETF sono tassati come tali (imposte sui dividendi), e la vendita della partecipazione genera plusvalenza. Può essere più semplice dichiarare. |

| Liquidità | Dipende dall'azione e dall'opzione; alcuni sottostanti hanno bassa liquidità in strike lontani o scadenze lunghe. Generalmente gli ETF UCIT non hanno opzioni, quindi bisognerebbe lavorare con ETF americani | Alta liquidità intrinseca dell'ETF (quotato nelle borse europee), con spread ridotti. |

| Protezione contro le cadute | Limitata: si ottiene un premio vendendo l'opzione, ma in forti cali la perdita di capitale si accumula. Qui, se una CALL ha già pagato abbastanza, si possono continuare ad aprire nuove al ritmo della caduta, il che offre un po' più di protezione | Simile: il premio delle call ammortizza parzialmente, il gestore ha tempi diversi per regolare nuove CALL. |

| Costi di finanziamento | Nei mercati ribassisti, le garanzie per le opzioni impediscono di sfruttare tutto il capitale per altri investimenti (margine immobilizzato). | Il fondo accumula internamente il costo di finanziamento; per l'investitore, non c'è richiesta di fornire garanzie. |

Personalmente, credo che se hai il tempo, la conoscenza e il capitale sufficienti, portare avanti una strategia covered call per conto tuo ha molti vantaggi. Puoi scegliere lo strike, la scadenza e la dimensione esatta di ogni posizione, adattando l'operazione al tuo profilo e massimizzando, in teoria, il rapporto tra premio incassato e rischio assunto. Tuttavia, non è per tutti: la curva di apprendimento è reale, e i costi operativi e di finanziamento possono finire per essere più alti di quanto sembri all'inizio.

Tuttavia, per la maggior parte degli investitori al dettaglio, mi sembra molto più ragionevole optare per ETF che implementano strategie covered call. Sono più semplici, diversificati ed evitano il problema di gestire manualmente ogni operazione. C'è però da menzionare una limitazione importante: in Europa non possiamo accedere agli ETF americani (che sono gli unici che operano realmente opzioni), quindi quello che facciamo qui è avere quelle azioni quando ci assegnano un'opzione, ma non possiamo acquistarle direttamente come parte dell'ETF. Tuttavia, questi prodotti di solito hanno commissioni ridotte e eliminano completamente la necessità di gestire le scadenze o caricare libri di ordini.

Vale la pena acquistare ETF covered call?

Si può dire cge gli ETF covered call rappresentino uno strumento ideale per completare portafogli di azioni, specialmente quando:

- Cerchi di generare redditi ricorrenti: in un contesto di tassi bassi o con mercati laterali prolungati, la vendita di opzioni permette di “abbellire” il portafoglio con redditi che altrimenti non esisterebbero.

- Desideri semplificare la gestione: la conoscenza pratica di come valutare la “volatilità implicita”, scegliere strike adeguati, gestire margini in mercati a volte illiquidi o gestire rollovers non è alla portata di tutti. Con un ETF, basta acquistare e mantenere; la parte più complessa è assunta dal team di gestione.

- Accetti di cedere parte del potenziale rialzista: chi si aspetta che il Nasdaq-100 moltiplichi il suo valore in un forte rally, perderà un po' di upside. Tuttavia, in cambio riceverà distribuito mensilmente fino al 10%-12% annuo. Dal mio punto di vista, in mercati molto rialzisti puntuali, a volte preferisco essere posizionato direttamente in azioni leader e alternare covered call solo quando rilevo livelli di resistenza o potenziali massimi. Ma in mercati con correnti laterali o corretti, i premi dei covered call agiscono come “cuscino emotivo” e finanziario.

- Gestisci la volatilità emotiva: vendere opzioni sistematicamente obbliga ad accettare che, se il prezzo sale, “dovrò vendere allo strike”. Questo può generare frustrazione nelle fasi di euforia. Invece, mantenendo l'ETF, sto acquistando un pacchetto di azioni che, al momento della scadenza, vengono liquidate secondo le regole del prospetto; la mia visione è a lungo termine, senza preoccuparmi di “investiamo più premi qui o là?”.

Opinione sugli ETF covered call

Per tutto ciò, la mia raccomandazione a chi ancora non gestisce con disinvoltura la meccanica della vendita di opzioni è iniziare con unETF covered call UCITS (ad es., JEPQ o QYLD) per familiarizzare con il comportamento della strategia prima di considerare di farlo "a mano". Solo quando si padroneggiano i fondamenti di "volatilità implicita", "rischio di assegnazione" e "rollover di opzioni" si giustifica il passaggio a un'implementazione diretta, poiché:

- Richiede tempo e dedizione per monitorare i livelli di margine e regolare le posizioni.

- Influisce sulla tassazione. I premi delle opzioni e i guadagni/perdite patrimoniali di ogni azione scaduta o assegnata devono essere dichiarati in dettaglio.

- Richiede capitale sufficiente per coprire le operazioni, specialmente se si desidera operare su sottostanti con strike molto stretti (ATM).

In conclusione, gli ETF covered call sono una soluzione molto attraente per la maggior parte dei portafogli: offrono redditi periodici, diversificazione e semplicità di esecuzione.