Brokers

Recensioni Gimme5: cos’è e come funziona

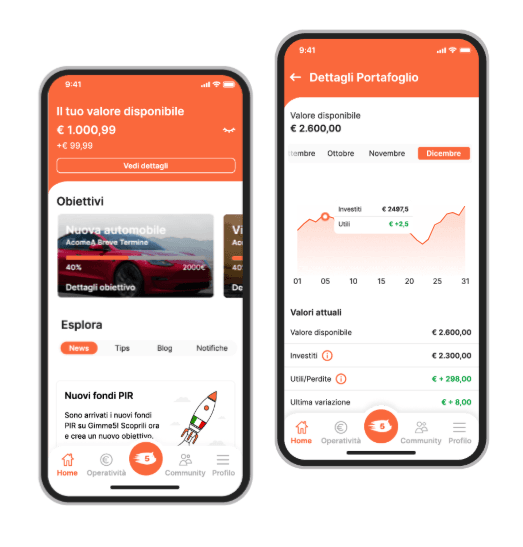

Hai sentito parlare di Gimme5 e vuoi sapere se vale davvero la pena usarla per risparmiare o investire in automatico? In questo articolo, ti forniremo recensioni reali su Gimme5, opinioni aggiornate, e una guida semplice su cos’è, come funziona, e a chi conviene realmente.

- Parti anche con pochi euro, senza soglie elevate né complessità operative.

- Investi per obiettivi di medio-lungo periodo, con versamenti automatici.

- App semplice, chiara e accessibile per monitorare l’andamento dei tuoi obiettivi.

Investire comporta rischi di perdite.

Gimme5 è:

- un’app salvadanaio virtuale per investire i propri risparmi in fondi comuni gestiti da professionisti del risparmi, con opzioni ESG per chi desidera investire in modo sostenibile;

- una specie di salvadanaio per accumulare piccole somme poco per volta e investire sul lungo termine;

- un'app per obiettivi senza obblighi o vincoli, beneficiando di innovative formule automatiche di accantonamento.

Prima di iniziare, tieni in conto che Gimme5 mira a semplificare, velocizzare e ammodernare l’esperienza del risparmio e dell’investimento, rendendola alla portata di tutti.

Conosci Gimme5?

Gimme5 è un'app di risparmio e micro-investimento sviluppata da AcomeA SGR, indipendente dai gruppi bancari, con un patrimonio in gestione di oltre 2 miliardi di euro.

Conta oltre 650.000 utenti, con 200 milioni di euro risparmiati e più di 45.000 obiettivi raggiunti. È progettata per rendere facile e automatico il risparmio anche con piccole somme, partendo da solo 1 euro.

Cos’è Gimme5

Gimme5 è un'app di risparmio e micro-investimento sviluppata da AcomeA SGR. È pensata per aiutarti a mettere da parte piccole somme di denaro in modo semplice e automatico.

Gimme5 si distingue per la sua accessibilità e flessibilità, con un basso importo minimo di investimento e la possibilità di automatizzare i versamenti. Questi sono punti chiave che dovrebbero essere enfatizzati per attrarre utenti con diverse necessità.

Tutto è gestibile via app, senza costi nascosti e con la possibilità di riscattare i tuoi soldi quando vuoi: con un importo minimo di solo 1 euro, puoi iniziare a investire in modo semplice e automatico, anche con piccole somme, grazie alla possibilità di personalizzare i tuoi versamenti secondo le tue esigenze.

Come funziona la piattaforma

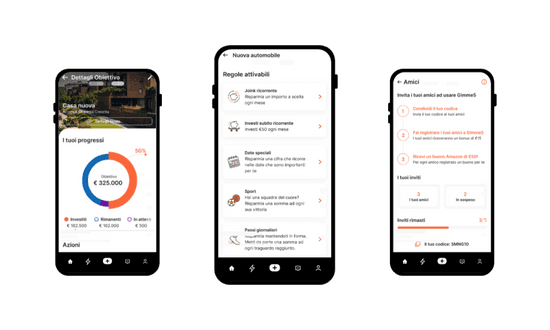

Con un'interfaccia intuitiva e uno stile da salvadanaio digitale, l'applicazione di Gimme5 è piuttosto semplice e ti permette di:

- Impostare obiettivi di risparmio (es. viaggi, emergenze, pensione) e regole automatiche (passi giornalieri, sport, date speciali, investi subito ricorrente)

- Inviare micro-importi anche a partire da 1 €

- Automatizzare i versamenti periodici

- Investire in fondi comuni selezionati che rispettano i criteri ESG

- Gestire fino a 5 obiettivi/fondi in parallelo

Una delle caratteristiche più innovative di Gimme5 è la possibilità di invitare amici e familiari a contribuire ai tuoi obiettivi di risparmio tramite la funzione Sostenitore. Non è necessario che i tuoi amici abbiano l’app, basta inviargli il tuo link personalizzato, e potranno contribuire direttamente al raggiungimento dei tuoi traguardi finanziari. Un modo semplice per coinvolgere chi ti sta vicino nei tuoi obiettivi di risparmio.

Pro e contro

Pro

- Facile da usare anche per chi non ha esperienza di investimenti.

- Ideale per educare al risparmio: oltre 300 contenuti educativi.

- Accessibile a chiunque con investimenti minimi a partire da 1 euro.

- Trasparenza nei costi

- App ben progettata e intuitiva

- Scelta di fondi ESG

- Welcome bonus di 5€ con codice RANKIA5

Contro

- Limitata varietà di fondi rispetto a piattaforme più complesse.

PROMO GIMME5

Utilizzando il codice "RANKIA5" si riceve un welcome bonus di 5 euro da poter utilizzare subito.

Caratteristiche principali di Gimme5

| Caratteristica | Dettaglio | ||

|---|---|---|---|

| 📱 Tipo di App | App di risparmio e micro-investimento | ||

| 🔐 Sicurezza | Fondi custoditi presso State Street Bank, separati dal patrimonio di AcomeA SGR | ||

| 🎯 Obiettivo | Investire piccole somme automaticamente, con flessibilità e semplicità | ||

| 💰 Importo minimo di investimento | 1 euro (accessibile anche a chi ha piccole somme da investire) | ||

| 📊 Prodotti disponibili | Fondi comuni, ESG, PIR, obbligazionari, azionari e flessibili | ||

| 👥 Accessibilità | Adatta a principianti, con zero costi di attivazione e interfaccia facile da usare | ||

| 📚 Educazione finanziaria | Oltre 300 contenuti educativi disponibili direttamente nell’app | ||

| 💸 Costi di gestione | Zero costi d'attivazione, commissioni basse rispetto a fondi tradizionali | ||

| 🔄 Rimborso fondi | 1 euro se mantenuto per 12 mesi, 4 euro se prima dei 12 mesi (costi di disinvestimento) | ||

| 📲 App | Disponibile su iOS e Android, facile da scaricare e usare in pochi passaggi | ||

| 💡 Vantaggi fiscali (per PIR) | 40.000€ annui esentabili fiscalmente, con un orizzonte temporale di 5 anni | ||

| 🌟 Promozione | Bonus di benvenuto di 5€ con codice RANKIA5 |

| Caratteristica | Dettaglio |

| 📱 Tipo di App | App di risparmio e micro-investimento |

| 🔐 Sicurezza | Fondi custoditi presso State Street Bank, separati dal patrimonio di AcomeA SGR |

| 🎯 Obiettivo | Investire piccole somme automaticamente, con flessibilità e semplicità |

| 💰 Importo minimo di investimento | 1 euro (accessibile anche a chi ha piccole somme da investire) |

| 📊 Prodotti disponibili | Fondi comuni, ESG, PIR, obbligazionari, azionari e flessibili |

| 👥 Accessibilità | Adatta a principianti, con zero costi di attivazione e interfaccia facile da usare |

| 📚 Educazione finanziaria | Oltre 300 contenuti educativi disponibili direttamente nell’app |

| 💸 Costi di gestione | Zero costi d'attivazione, commissioni basse rispetto a fondi tradizionali |

| 🔄 Rimborso fondi | 1 euro se mantenuto per 12 mesi, 4 euro se prima dei 12 mesi (costi di disinvestimento) |

| 📲 App | Disponibile su iOS e Android, facile da scaricare e usare in pochi passaggi |

| 💡 Vantaggi fiscali (per PIR) | 40.000€ annui esentabili fiscalmente, con un orizzonte temporale di 5 anni |

| 🌟 Promozione | Bonus di benvenuto di 5€ con codice RANKIA5 |

Gimme5 è sicura?

La risposta è sì, poiché il partner bancario a cui fa riferimento è Crédit Agricole, effettivamente di primo livello.

Gimme5 si appoggia ad AcomeA SGR, una società di gestione autorizzata da Banca d’Italia e vigilata da Consob.

I fondi sono custoditi presso la banca depositaria State Street Bank International GmbH - Succursale Italia, separati dal patrimonio di AcomeA SGR, il che garantisce la massima protezione.

Ciò significa che l’applicazione dovrà sottostare a rigide regole circa le procedure e la trasparenza: questo offre sicuramente una garanzia non da poco.

- Parti anche con pochi euro, senza soglie elevate né complessità operative.

- Investi per obiettivi di medio-lungo periodo, con versamenti automatici.

- App semplice, chiara e accessibile per monitorare l’andamento dei tuoi obiettivi.

Investire comporta rischi di perdite.

Come investire su Gimme5

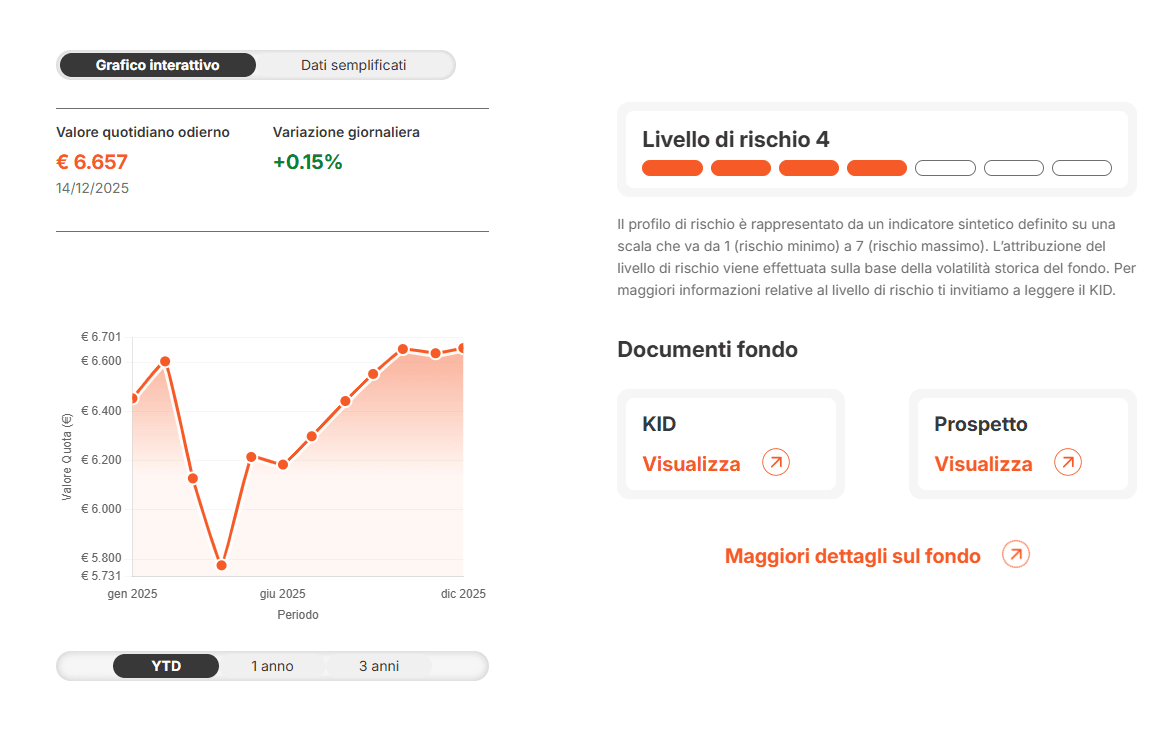

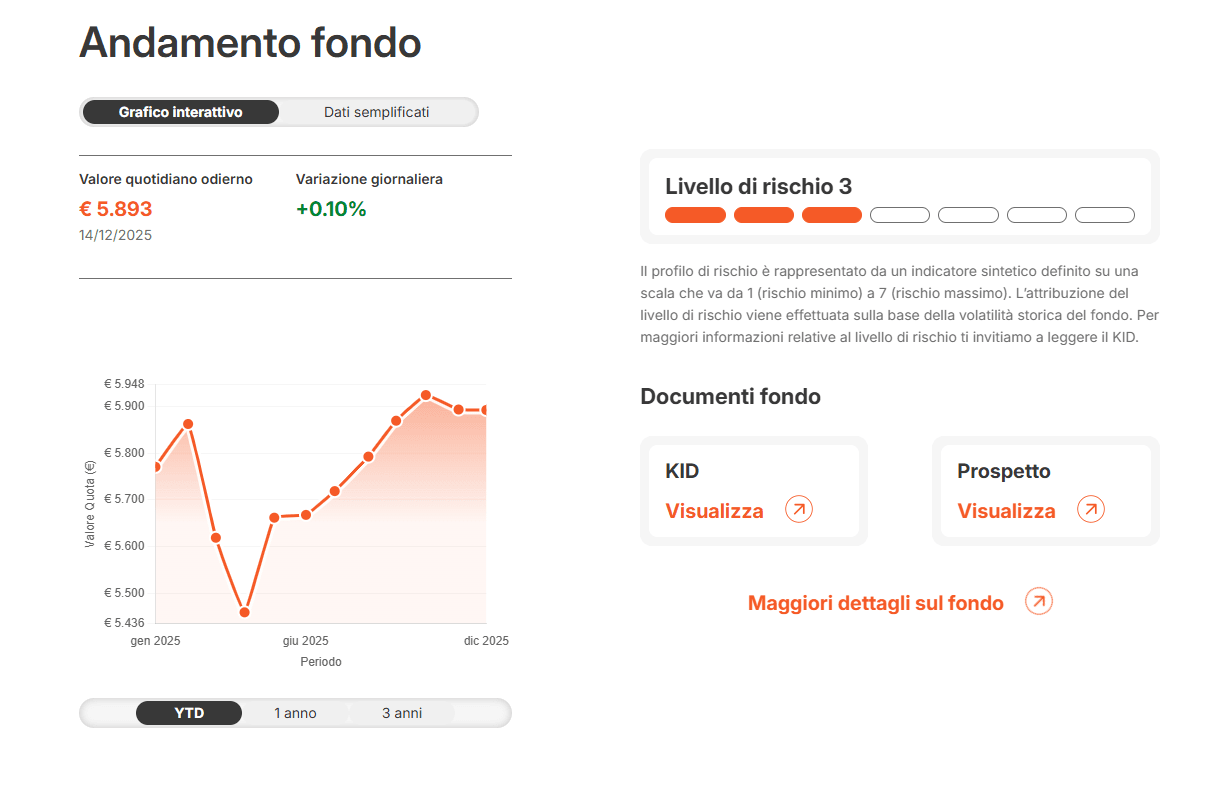

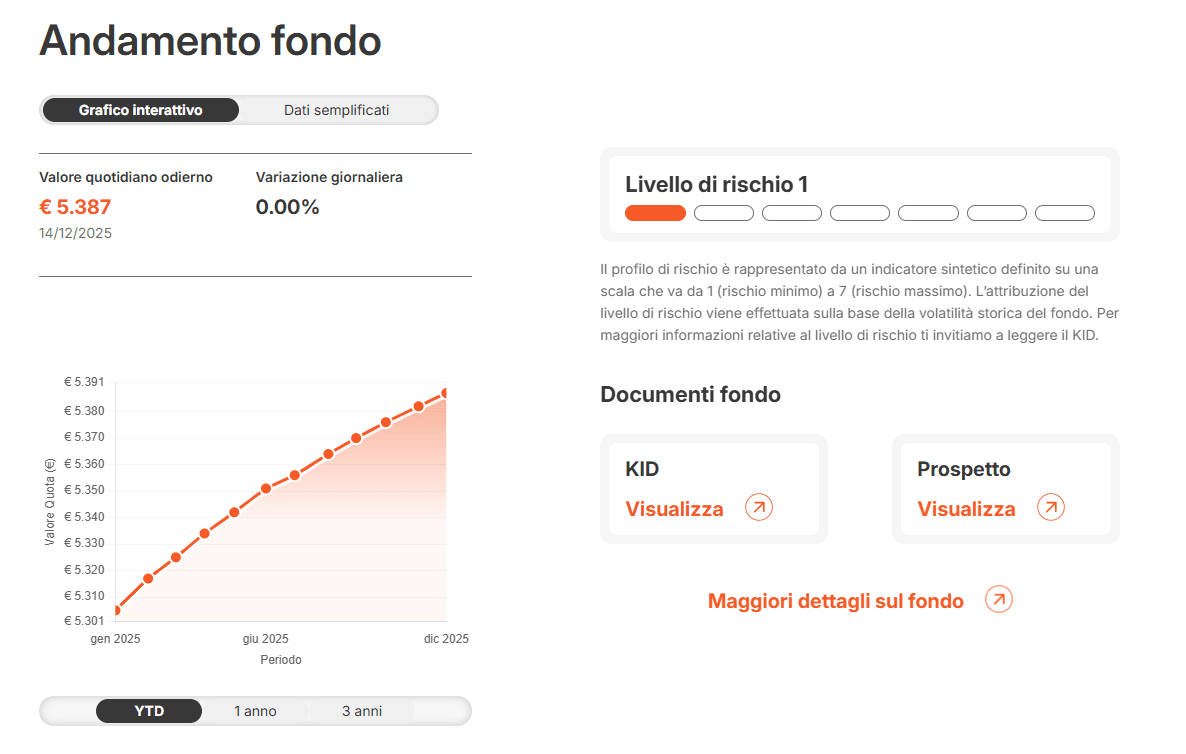

Nella fase di onboarding, gli utenti possono scegliere tra 3 diversi profili di rischio per impostare l'app in modo che sia più adatta alle loro esigenze:

- Prudente ➡️ se preferisci un investimento più sicuro e a lungo termine,

- Dinamico ➡️crescita moderata,

- Aggressivo ➡️ maggiore esposizione al rischio con il potenziale di rendimenti più elevati.

Questo passaggio non è obbligatorio: l'utente può scegliere uno dei tre profili oppure esplorare liberamente tutti i fondi disponibili.

Per gli investitori più attenti alla sostenibilità, Gimme5 offre opzioni ESG (Environmental, Social, Governance) in collaborazione con Vanguard, permettendo di investire in modo responsabile, scegliendo fondi che rispettano alti standard ambientali e sociali. Inoltre, Gimme5 offre vantaggi fiscali grazie ai fondi PIR, che consentono di ottenere risparmi sulle tasse mentre investi in aziende italiane.

In ultimo ma non per importanza, Gimme5 non è solo un'app per investire, ma anche un strumento di apprendimento. Con oltre 300 contenuti educativi direttamente nell’app, puoi migliorare la tua conoscenza del risparmio e degli investimenti, imparando come gestire i tuoi soldi in modo più intelligente.

Conviene a:

- Chi vuole iniziare a risparmiare o investire con poco

- Genitori che vogliono insegnare ai figli il valore del denaro

- Investitori alle prime armi

- Chi desidera automatizzare l'accumulo senza pensieri

Non è ideale per:

- Chi è interessato a operazioni di trading o a strategie speculative di breve periodo.

Piano di accumulo

Con Gimme5, puoi iniziare anche con piccoli importi, come 50 euro al mese. Il piano di accumulo può essere destinato a fondi che investono in azioni, obbligazioni o in strumenti a basso rischio, con rischi e potenziali guadagni che variano in base alla scelta.

Soluzioni innovative come Gimme5 rendono il percorso più motivante. Con un salvadanaio digitale, puoi creare un PAC dinamico collegato agli obiettivi personali, come l’acquisto di una casa o risparmi per la pensione.

L’app offre regole automatiche - come Sport, Passi giornalieri o Date speciali - per risparmiare senza sforzo, mentre amici e parenti possono contribuire tramite la funzione Sostenitore. Infine, la sezione Home dell’app fornisce consigli utili per migliorare la tua educazione finanziaria, aiutandoti a far crescere il tuo gruzzoletto nel tempo.

Fondi per l'investimento ESG

Investire secondo criteri ESG (Environmental, Social, Governance) significa costruire un portafoglio di investimento che valuti aziende e paesi rispetto al loro grado di rispetto della sostenibilità, misurando fattori ambientali, sociali e di governance. A questo proposito Gimme5 ti offre la possibilità di farlo, in collaborazione con Vanguard, attraversi le seguenti proposte:

1. Fondi flessibili:

- AcomeA Strategia Crescita (flessibile, ESG, collaborazione con Vanguard): l'obiettivo è la crescita significativa del capitale investito nel medio-lungo periodo con un profilo di rischio/rendimento medio-alto. Investe fino al 100% del totale delle sue attività in azioni, strumenti obbligazionari e monetari. L’analisi e la valutazione degli emittenti è svolta in funzione di fattori ambientali, sociali e di governance (ESG).

- AcomeA Strategia Moderata (flessibile, ESG, collaborazione con Vanguard): fondo flessibile che ha come obiettivo la crescita del capitale nel medio-lungo periodo con un profilo di rischio/rendimento medio. Investe in azioni fino al 50% del totale delle sue attività e fino al 100% in strumenti obbligazionari e monetari. L’analisi e la valutazione degli emittenti è svolta in funzione di fattori ambientali, sociali e di governance (ESG).

2. Obbligazionario

- AcomeA Risparmio (obbligazionario, ESG): il fondo obbligazionario per chi ha come obiettivo la preservazione del capitale investito con un profilo di rischio/rendimento basso. Investe prevalentemente in strumenti finanziari di natura obbligazionaria e/o monetaria, svolgendo un'analisi degli emittenti in funzione di fattori ambientali, sociali e di governance (ESG). La strategia di gestione è di tipo attivo e discrezionale e integra l’analisi e la valutazione degli emittenti secondo criteri ESG (Environmental, Social and Governance). Il fondo si concentra su strumenti finanziari di natura obbligazionaria e/o monetaria emessi da entità sovrane, sovranazionali, agenzie ed emittenti societari di qualsiasi settore. L’esposizione ai Paesi Emergenti è limitata a non più del 5% del totale delle attività, e la durata finanziaria degli investimenti è generalmente inferiore a dodici mesi.

3. Fondi azionari

- AcomeA PMItalia ESG (azionario Italia, PIR): fondo azionario per chi cerca la crescita del capitale nel lungo periodo, con un livello di rischio alto. È un fondo domestico che investe almeno il 70% delle attività in portafoglio in azioni di società italiane. È un fondo PIR di tipo azionario: attua una politica di investimento nel rispetto delle caratteristiche, delle limitazioni e dei divieti previsti dalla legge 11 dicembre 2016 n. 232 sui Piani Individuali di Risparmio. Fermi restando i limiti previsti dalla Disciplina PIR, si tratta di un Fondo domestico che investe almeno il 70% dell’attivo in strumenti finanziari di natura azionaria di società italiane di qualsiasi capitalizzazione, operanti in tutti i settori economici.

Fondi PIR

I fondi PIR (Piani Individuali di Risparmio) permettono di investire in titoli emessi da società italiane, beneficiando di importanti vantaggi fiscali. Ci sono tre semplici requisiti:

- Ogni persona può intrattenere un rapporto PIR con una sola società (nel caso di Gimme5, con AcomeA SGR).

- L’orizzonte temporale minimo per beneficiare dei vantaggi fiscali è di 5 anni;

- Il massimo investibile annualmente ed esentabile fiscalmente è di 40.000€ (200.000€ in totale).

Abbiamo visto che Gimme5 offre la possibilità di scegliere tra due alternative di fondi PIR. Ecco uno schema con le differenze tra i due:

| AcomeA PMItalia ESG PIR | AcomeA Patrimonio Esente PIR | ||||

| Tipologia | Fondo azionario domestico | Fondo flessibile PIR | |||

| Composizione | Investe almeno il 70% in azioni di società italiane di qualsiasi settore e capitalizzazione | Fino al 40% in azioni, fino al 100% in obbligazioni e strumenti monetari; possibilità fino al 10% in OICR (altri fondi) | |||

| Rischio/rendimento | Alto (forte esposizione azionaria, maggiore volatilità | Medio-basso (più bilanciato, maggior peso all’obbligazionario) | |||

| Obiettivo | Crescita del capitale nel lungo periodo | Preservare e far crescere il capitale con maggiore stabilità, grazie alla diversificazione tra azioni e obbligazioni | |||

| Profilo ideale | Investitore con orizzonte lungo e propensione al rischio, che vuole puntare sulla crescita del mercato azionario italiano | Investitore più prudente, che vuole beneficiare dei PIR ma senza esporsi troppo al rischio azionario |

| AcomeA PMItalia ESG PIR | AcomeA Patrimonio Esente PIR | |

| Tipologia | Fondo azionario domestico | Fondo flessibile PIR |

| Composizione | Investe almeno il 70% in azioni di società italiane di qualsiasi settore e capitalizzazione | Fino al 40% in azioni, fino al 100% in obbligazioni e strumenti monetari; possibilità fino al 10% in OICR (altri fondi) |

| Rischio/rendimento | Alto (forte esposizione azionaria, maggiore volatilità | Medio-basso (più bilanciato, maggior peso all’obbligazionario) |

| Obiettivo | Crescita del capitale nel lungo periodo | Preservare e far crescere il capitale con maggiore stabilità, grazie alla diversificazione tra azioni e obbligazioni |

| Profilo ideale | Investitore con orizzonte lungo e propensione al rischio, che vuole puntare sulla crescita del mercato azionario italiano | Investitore più prudente, che vuole beneficiare dei PIR ma senza esporsi troppo al rischio azionario |

Altri fondi disponibili

Gimme5 offre anche una vasta gamma di fondi aggiuntivi, inclusi quelli con esposizione a mercati asiatici, paesi emergenti, e fondi obbligazionari. Ogni fondo è pensato per rispondere a specifiche necessità, come la crescita del capitale, la sicurezza, e la diversificazione. Ecco alcuni dei fondi disponibili:

- AcomeA Strategia Dinamica Globale

- Flessibilità elevata: fondi che investono in azioni e obbligazioni a livello globale, con una strategia dinamica che cambia in base ai mercati.

- Rendimento medio-alto: ideale per chi cerca una crescita significativa nel lungo periodo, con un rischio medio-alto.

- AcomeA Asia Pacifico

- Esposizione al mercato asiatico: investimenti concentrati nelle economie emergenti e sviluppate della regione Asia-Pacifico (almeno il 70% del fondo è orientato in questo modo).

- Rischio elevato: potenziale di crescita più elevato, ma con una maggiore volatilità legata alla regione.

- AcomeA Performance

- Investimenti ad alta performance: si concentra su asset ad alto rendimento, con una selezione di azioni globali (fino al 15%) e composto per oltre il 50% da obbligazioni o strumenti monetari.

- Adatto a investitori esperti: pensato per chi è disposto a prendere rischi maggiori per ottenere rendimenti più alti nel lungo termine.

- AcomeA Globale

- Diversificazione internazionale: investe in un ampio spettro di mercati globali, con almeno il 70% delle attività del portafoglio centrate in azioni di società di tutto il mondo.

- Profilo rischio alto: ottimizza la performance con un buon bilanciamento tra rischio e rendimento.

- AcomeA Paesi Emergenti

- Investimenti in mercati in via di sviluppo: si concentra su azioni e obbligazioni di paesi emergenti, con un ampio potenziale di crescita.

- Rischio elevato, alta volatilità: la crescita è potenzialmente alta sul lungo periodo, ma i mercati emergenti possono essere più volatili rispetto ai mercati sviluppati.

- AcomeA Global Bond EUR Hedged

- Obiettivo di crescita moderata attraverso una gestione attiva e discrezionale, con un attento bilanciamento tra rischio e rendimento.

- Investimento a medio-basso rischio: il portafoglio è composto principalmente da titoli di stato e obbligazioni a basso rischio (denominati in euro), selezionati per ottimizzare il ritorno.

Come prelevare da Gimme5?

Prelevare è molto semplice.

- Dopo aver fatto il login in Gimme5, dall'interno della App, basta un click con l'ammontare richiesto e questo verrà ritrasferito sul conto.

- Da quando fai richiesta di rimborso, sono necessari 4/5 giorni lavorativi per ricevere l'importo caricato sul tuo conto corrente.

- Se il rimborso richiesto comprende le quote acquistate a seguito dell’addebito RID del mese in corso, questo verrà suddiviso in due parti: riceverai la prima parte di rimborso secondo le tempistiche standard, mentre l’ultima verrà rimborsata due settimane dopo la data d’addebito RID (questo poiché la banca del cliente può impiegare fino a due settimane per comunicarci eventuali storni).

- Il disinvestimento costa 1 euro, a prescindere dall'importo.

- Non è possibile stabilire ex ante quanto verrà rimborsato perché il valore a cui la quota verrà venduta viene calcolato nei giorni lavorativi seguenti e per questo non è possibile stabilire né l’importo lordo, né, di conseguenza, quello al netto dell'eventuale ritenuta fiscale.

Costi e i rendimenti

L’utilizzo di Gimme5 è gratuito così come i versamenti effettuati con qualsiasi metodo di versamento disponibile in App, ad eccezione degli investi subito (non ricorrenti) con carta di credito a cui è applicata una commissione dell’1,5%.

Inoltre, ogni fondo prevede delle commissioni di gestione annuale:

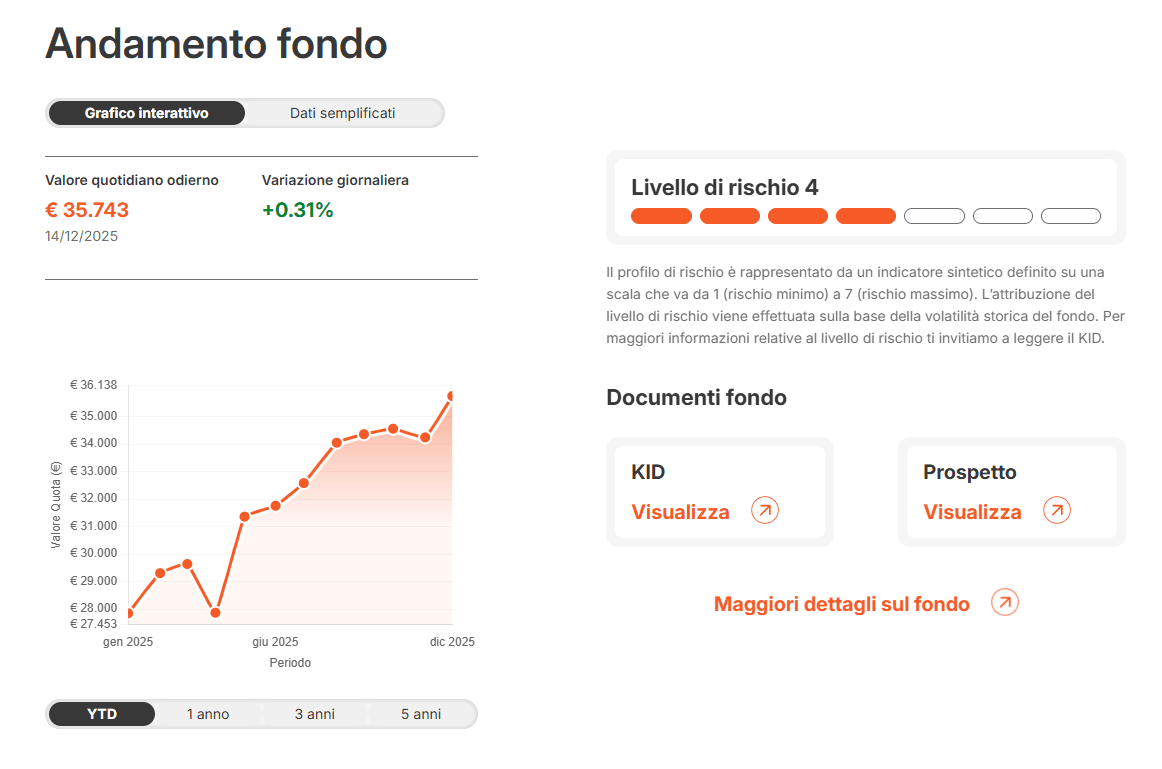

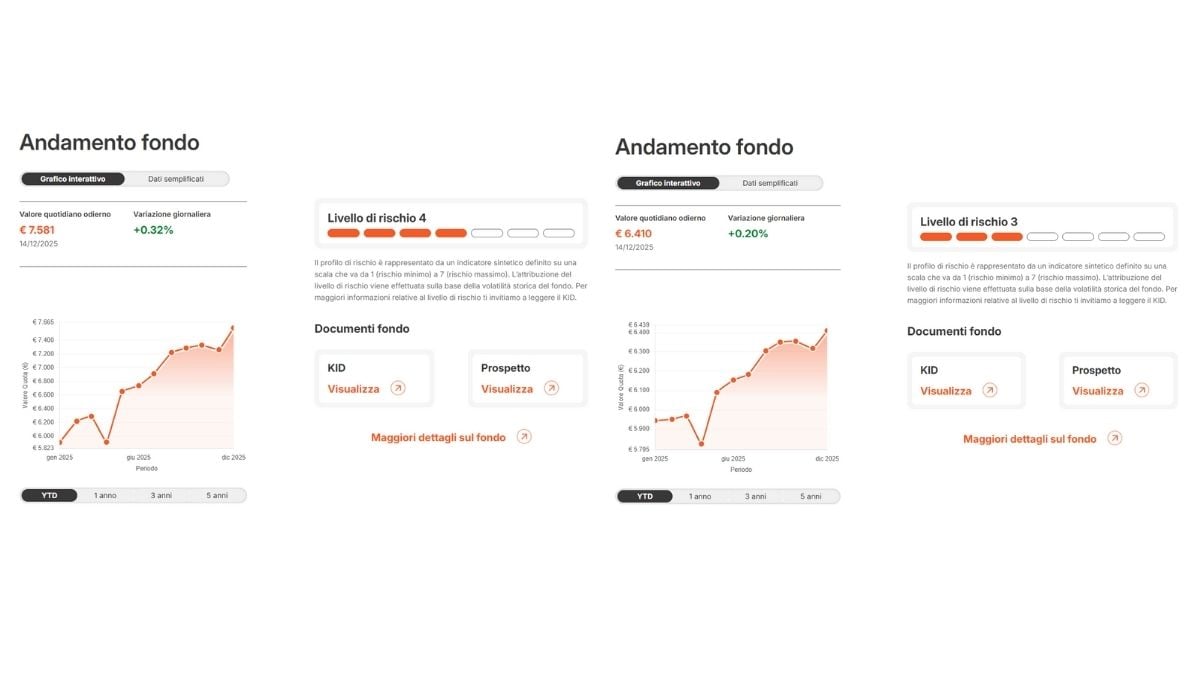

D'altra parte, i rendimenti dipenderanno molto dal tipo di fondo che sceglierai per il tuo investimento. Ovviamente i rendimenti maggiori li avrai dai fondi con profilo di rischio più elevato. La differenza rispetto ad altri, è che Gimme5 ti offre l'accesso a diversi fondi a basso costo con un elevato potenziale di crescita, anche se inizi con un investimento di piccole somme.

Costi di attivazione

Gimme5 non ha costi d'attivazione né costi fissi per l'account. Se mantieni l'investimento per almeno 12 mesi, il rimborso costa solo 1 euro, altrimenti 4 euro.

Naturalmente ci sono delle commissioni di gestione da pagare per le attività legate agli investimenti, che però risultano decisamente più convenienti rispetto a quelle presenti nelle offerte tradizionali. I versamenti con carta in “Investi Subito”, per esempio, comportano commissione 1,5%; gli altri metodi sono gratuiti.

Commissioni di performance

Le commissioni di performance sono applicate solo se la gestione ha creato un valore aggiunto all’investimento e vengono calcolate mediante il metodo dell’High Watermark, assoluto e relativo:

- High Watermark Assoluto: la commissione si applica solo quando il valore del fondo supera il picco più alto mai raggiunto precedentemente.

- Fondazione AcomeA Total Return Breve Termine e AcomeA Risparmio applicano una commissione dello 0,10% sull'extra rendimento creato.

- Per i fondi AcomeA Performance, AcomeA Patrimonio Dinamico, AcomeA Patrimonio Aggressivo, AcomeA Patrimonio Esente, AcomeA Strategia Crescita e AcomeA Strategia Moderata, la commissione è pari allo 0,15% sull'extra rendimento creato.

- High Watermark Relativo: la commissione si applica solo quando il valore della quota del fondo supera il Benchmark di riferimento.

- Si applica ai fondi azionari: in questo caso, la commissione di performance è pari al 0,20% sull'extra rendimento creato, applicata solo sulla differenza di rendimento tra il valore del fondo e quello del benchmark.

Questo sistema, garantisce che l'investitore paghi solo quando il fondo ha effettivamente generato rendimento.

Dichiarazione dei redditi e tasse sugli investimenti

La gestione della fiscalità con Gimme5 è gratuita. Per la tassazione, si applicano le imposte per gli investimenti in fondi comuni.

- Con il regime fiscale amministrato (consigliato), l’app agisce come broker sostituto d’imposta, versando automaticamente l’imposta di bollo e la ritenuta sull’utile, senza necessità di dichiarazione dei redditi.

- Con il regime fiscale dichiarativo (per società e partite IVA), Gimme5 fornisce una certificazione per ogni operazione fiscale, da utilizzare in dichiarazione dei redditi.

Ogni anno si paga l’imposta di bollo, pari a 1 euro o allo 0,2% del capitale investito se questo supera i 500 euro, calcolata in base alla durata effettiva dell’investimento. Il pagamento avviene tramite rimborso dalla posizione del cliente. Al momento del rimborso, se si ottiene un guadagno, si applica un’imposta sulle plusvalenze del 26%, ridotta allo 12,5% per i titoli di Stato della white list.

- Parti anche con pochi euro, senza soglie elevate né complessità operative.

- Investi per obiettivi di medio-lungo periodo, con versamenti automatici.

- App semplice, chiara e accessibile per monitorare l’andamento dei tuoi obiettivi.

Investire comporta rischi di perdite.

La nostra opinione su Gimme5

Gimme5 risulta essere un’applicazione interessante, che permette di investire somme relativamente piccole in fondi di investimento, offrendo rendimenti anche con cifre esigue.

L’app è utile per il risparmio, impostando un obiettivo e accantonando ogni mese o quando lo si ritiene opportuno. Se stai cercando un modo semplice, automatico e sicuro per iniziare a risparmiare e investire, Gimme5 è la soluzione ideale. Provala oggi stesso e scopri come iniziare a costruire il tuo futuro finanziario, partendo da solo 1 euro.

L’investimento avviene tramite fondi comuni, che presentano criticità come la non trasparenza e i costi. Il principale vantaggio di Gimme5 è la possibilità di risparmiare e investire con semplicità, automatismo e costi ridotti, iniziando con cifre minime e accumulando un gruzzolo risparmiando sui piccoli consumi quotidiani.

Sono vari i fattori che ci fanno dire che Gimme5 è sicura: la separazione dei patrimoni, alla vigilanza di Banca d’Italia e Consob, e alla custodia dei fondi presso State Street Bank. Inoltre, è particolarmente utile per chi fatica a risparmiare e a porsi obiettivi concreti.Tuttavia, non è uno strumento per guadagni elevati: investire 5 euro ogni tanto porta a piccoli ritorni, e l’offerta di prodotti è limitata.

Se stai cercando un modo semplice, automatico e a basso rischio per iniziare a risparmiare o investire, Gimme5 potrebbe rivelarsi una buona opzione. Non è perfetta, ma se parti da zero è molto più accessibile di altre piattaforme.

- È sicura

- Accessibile a tutti

- Ideale per educazione finanziaria

👉 Suggerimento: provala con piccole somme, segui gli andamenti, e poi valuta se aumentare gli importi.

Scopri come investire con Gimme5 in questo video

FAQ

Disclaimer: