Trading

Married Put con opzioni: che cos’è e come funziona?

In questo articolo scoprirai cos'è una strategia di opzioni "Married Put", come funziona e, soprattutto, come può esserti utile nei tuoi investimenti.

Quindi, ti anticipo già che se vuoi investire in un'attivo con un'assicurazione di protezione per limitare le tue perdite, questa potrebbe essere la tua strategia, poiché ti permetterà di tenere sotto controllo le potenziali svalutazioni del tuo portafoglio per il periodo di tempo che decidi.

Cos'è una married put nelle opzioni?

Nel mondo delle opzioni finanziarie, una married put (MP) è una strategia di investimento che combina l'acquisto di un determinato pacchetto di azioni (ad esempio, 100), con l'acquisto simultaneo di un' opzione di vendita (put) per quelle stesse azioni. In questo modo, se il prezzo delle azioni scende, le opzioni di vendita aumenteranno di valore, compensando la perdita nella posizione delle azioni e, di conseguenza, funzionando come copertura per proteggersi da una possibile caduta del prezzo dei tuoi attivi.

Per maggiori informazioni su molte altre strategie di opzioni, consulta la nostra guida: Trading con opzioni

Married Put: condizioni di mercato ideali

Bene, ma perché dovremmo usare questa strategia?

In generale, è una strategia rialzista. Cioè, ci aspettiamo che un investimento generi un profitto dall'aumento del valore di mercato delle azioni che abbiamo acquisito, ma acquistando una copertura.

Quindi, la condizione di mercato che dobbiamo aspettarci è rialzista e inoltre avremo una protezione nel caso in cui il mercato scenda per qualsiasi situazione. Pertanto, potrebbe esserci un evento che genera incertezza nel mercato, prossime notizie che influenzano il nostro valore o qualsiasi eventualità che desideriamo coprire.

O forse la situazione di mercato può essere semplicemente rialzista, e la nostra avversione al rischio ci invita ad avere una copertura che accompagni tutta la durata del nostro investimento.

Come funziona una Married Put?

Bene, vediamo il ragionamento logico di questa strategia.

Da un lato, abbiamo il nostro pacchetto di azioni, e può succedere quanto segue:

- Il prezzo delle azioni sale sopra lo strike: Qui possiamo optare per non fare nulla, poiché l'opzione put può scadere senza valore, e avremo perso il premio, ma le tue azioni avranno guadagnato valore.

- Il prezzo delle azioni scende sotto il prezzo di esercizio (strike) dell'opzione put: In tal caso, puoi esercitare l'opzione e vendere le azioni al prezzo di esercizio, limitando così le tue perdite

Prima di continuare, puoi trovare una spiegazione di cos'è il prezzo di esercizio (Strike).

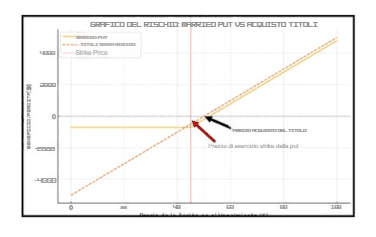

Vediamo un grafico di rischio confrontando questa strategia con un semplice acquisto di azioni:

E quali sono i risultati di una Married Put?

- In caso di perdite delle azioni: possiamo vedere come in cambio di rinunciare a parte del profitto, riduciamo la perdita per calo del prezzo: da totale (nel caso in cui l'azione perdesse tutto il suo valore) al prezzo dello strike della put - il costo dell'acquisto (premio della put).

- In caso di profitti delle azioni: d'altra parte, il profitto applicando una MP è lo stesso di acquistare un'azione sottraendo il premio della put (prezzo di acquisto dell'opzione di vendita)

Cioè il rischio totale di perdita applicando questa strategia è:

- Rischio totale MP= Prezzo di acquisto della stock - (Strike della put - premio della put)

- Profitto massimo = Prezzo di mercato dell'azione - prezzo di acquisto dell'azione - premio della put

Nel punto successivo vedremo un esempio dettagliato.

Vedi anche quest'altre caratteristiche della Married put in: come viene determinato il premio di un’opzione e cos’è il premio di rischio.

Married put: strategia

Supponiamo che compri 100 azioni della Compagnia XYZ a $50 per azione e contemporaneamente compri un'opzione put per quelle 100 azioni con un prezzo di esercizio (strike) di $45 e un premio (costo dell'opzione) di $2 per azione.

Costi totali:

- Azioni: 100 azioni * $50 = $5000.

- Premio della put: 100 azioni * $2 = $200.

- Costo totale: $5000 + $200 = $5200.

Vediamo quali sono gli scenari possibili:

- Prezzo dell'azione sale a $60:

- Valore delle azioni: 100 * $60 = $6000.

- L'opzione put scade senza valore.

- Guadagno netto: $6000 - $5200 = $800.

- Prezzo dell'azione scende a $40:

- Valore delle azioni: 100 * $40 = $4000.

- Eserciti l'opzione put e vendi le azioni a $45.

- Entrate dalla vendita: 100 * $45 = $4500.

- Perdita netta: $5200 - $4500 = -$700.

- Prezzo dell'azione rimane a $50:

- Valore delle azioni: 100 * $50 = $5000.

- L'opzione put scade senza valore.

- Perdita netta: $5200 - $5000 = -$200 (solo il premio pagato per l'opzione put).

Maggiori informazioni: come fare trading con le opzioni.

Facile da capire, no? Bene, ora vediamo come si fa una married put in modo pratico, davanti al broker.

Married Put: strategia con Interactive Brokers

Vediamo come fare questa semplice strategia di opzioni in modo pratico. In particolare all'interno della piattaforma Trader Workstation di Interactive Brokers

Passo 1: Acquista, per esempio, 100 azioni

Come abbiamo già menzionato, per fare una Married Put dobbiamo:

- Comprare 100 azioni o ETF.

- E vendere una put.

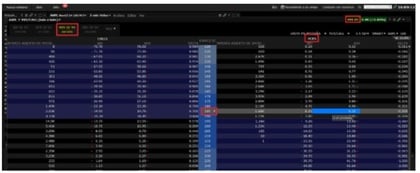

Diamo per scontato che sai come comprare 100 azioni in IBKR. Tuttavia, per aiutarti con l'acquisto della put, ad esempio nel broker Interactive Brokers, la catena di opzioni si presenta così:

Passo 2: Compra una put (e scegli lo strike)

Quindi, i riquadri rossi sono i parametri che devi scegliere.

Lo screenshot è di AAPL, che al momento della cattura quotava 194,23 USD. La selezione l'ho fatta con lo strike di 185 USD, che sarà il prezzo a partire dal quale limiteremo la perdita.

E ovviamente, nella catena puoi notare che quanto più ci avviciniamo al prezzo, più costoso risulta il put, e implica che avremo maggiore protezione. La decisione sullo strike è tua.

Passo 3: Seleziona la data di scadenza

Infine, la data di scadenza scelta è Nov/24, a 165 giorni. Cliccando sul riquadro blu (colonna Ask per comprare), si aprirà la finestra dell'ordine:

Dopo aver fissato il prezzo limite desiderato dell'opzione, faremo clic su “INVIA” e entrerà nel mercato.

Ora tocca a te. Puoi decidere di fare trading con opzioni Married Put con Interactive Brokers o scegliere tra i migliori broker per opzioni.

- Commissioni competitive: le commissioni per le opzioni partono da soli 0,15 USD fino a 0,65 USD per contratto su opzioni statunitensi, rendendo il trading più accessibile e conveniente.

- Accesso a mercati internazionali: Interactive Brokers offre la possibilità di fare trading di opzioni a livello internazionale, con accesso a oltre 30 mercati in tutto il mondo per diversificare.

- Piattaforme professionali e formazione: la Trader WorkStation è dotata di strumenti sofisticati per il trading di opzioni e offre risorse educative nella Traders Academy, adatte a investitori di tutti i livelli di esperienza.

Per maggiori informazioni su questo broker, ti lascio con la sua Recensione di Interactive Brokers: prodotti, opinioni e commissioni.

Married Put: strategia con opzioni semplici

Ti lascio con altre Married Put strategie di opzioni semplici, per continuare ad ampliare la tua formazione:

- Covered Call (vendita di Call Coperta): consiste nel possedere azioni sottostanti e vendere opzioni di acquisto (call) su tali azioni. Genera reddito aggiuntivo attraverso i premi, ma limita il potenziale di guadagno se le azioni salgono molto.

- Protective Put (Put protettiva): implica possedere azioni sottostanti e acquistare opzioni di vendita (put) per proteggersi contro cali nel prezzo delle azioni. Funziona come un'assicurazione, limitando le perdite potenziali.

- Long Call (Acquisto di Call): si acquista un'opzione di acquisto (call) con l'aspettativa che il prezzo dell'attivo sottostante aumenterà. Offre un potenziale di guadagno illimitato con una perdita limitata al premio pagato.

In definitiva, la married put è una strategia che fornisce un'assicurazione contro cali significativi nel prezzo delle azioni, limitando le perdite potenziali mentre permette agli investitori di partecipare a possibili guadagni se il prezzo delle azioni sale.

Ha il vantaggio di offrire una protezione contro qualsiasi calo severo del prezzo garantendo il prezzo di vendita.

Vedi come funzionano questi altri elementi nell'articolo:

- Cos'è la strategia naked put

Perché fare una Married Put?

Potresti chiederti a questo punto perché pagare per una copertura se puoi impostare uno stop loss senza alcun costo. È importante sottolineare che esistono delle differenze fondamentali tra una MP e un acquisto con uno stop loss (SL):

- Una put garantisce il prezzo di vendita delle azioni: indipendentemente da gap di mercato, spread, flash crash, ecc. Un SL no: in caso di un'apertura con un gap che superi il punto fissato per lo SL, il prezzo di esecuzione non è garantito.

- Una put ti mantiene nel mercato fino alla data di scadenza indipendentemente dalle fluttuazioni: è frequente che il prezzo possa scendere sotto il valore di esercizio e poi rimbalzare fino a valori superiori. In questo caso uno stop loss verrà eseguito al raggiungimento del suo livello e avrai una perdita realizzata nel tuo conto.

- Protezione dell'Investimento: acquistando un'opzione put insieme all'azione, l'investitore si assicura contro un possibile calo del prezzo dell'azione. Se il prezzo scende al di sotto del prezzo di esercizio dell'opzione put, l'investitore può esercitare l'opzione e vendere le azioni a un prezzo stabilito, limitando così le perdite.

- Flessibilità: questa strategia consente agli investitori di mantenere la proprietà delle azioni mentre si proteggono dalle fluttuazioni di mercato. Gli investitori possono beneficiare dell'apprezzamento del titolo senza esporsi a rischi eccessivi.

- Costi contenuti: sebbene l'acquisto dell'opzione put comporti un costo (il premio), questo può essere considerato un'assicurazione sul proprio investimento. In molte situazioni, il costo della protezione è giustificato rispetto al rischio potenziale di perdita.

- Mantenere sempre attivata la copertura, cioè essere sempre “sposato” con il put o attivarlo e disattivarlo in base alla situazione di mercato. In altre parole, trasformare la MP in una Protective Put che può essere attivata o meno a seconda delle circostanze.

Questa è una decisione personale che ogni operatore deve prendere in base al proprio grado di dedizione, esperienza e avversione al rischio.

Puoi trovare cos'è la copertura nell'articolo: Copertura con opzioni: covered call e protective put.

Cerchi un broker per le opzioni?