Obbligazioni

Migliori BTP da comprare per rendimento

Investire in Buoni del Tesoro Poliennali (BTP) è una scelta sempre più popolare tra chi cerca la possibilità di una rendita sicura e una protezione dall’inflazione. Ma quale BTP comprare oggi per ottenere il miglior rendimento? In questo articolo analizziamo i titoli di Stato più convenienti del momento e valutiamo se conviene comprare BTP sotto 100, oltre a fornire una guida pratica su come comprare BTP.

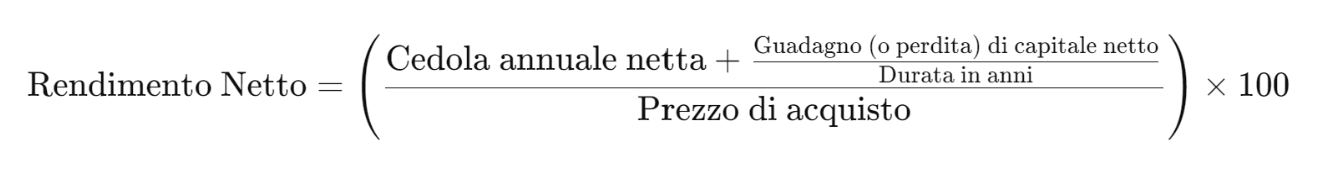

Calcolo rendimento netto dei BTP e formula

Il rendimento netto dei Buoni del Tesoro Poliennali (BTP) italiani si calcola considerando diversi fattori. Di seguito un riepilogo degli elementi da considerare:

- Prezzo di acquisto e valore nominale: il rendimento dipende dal prezzo di acquisto del BTP rispetto al suo valore nominale. Se acquisti un BTP a un prezzo inferiore al suo valore nominale, il rendimento sarà più alto rispetto all'acquisto al valore nominale o sopra.

- Cedola: i BTP pagano una cedola, generalmente semestrale, che è una percentuale fissa del valore nominale. Il rendimento è influenzato dall'importo della cedola.

- Durata del BTP: la durata rimanente fino alla scadenza del BTP incide sul rendimento. BTP con scadenze più lunghe possono essere più sensibili alle variazioni dei tassi di interesse.

- Tassi di interesse: i cambiamenti nei tassi di interesse influenzano il prezzo di mercato dei BTP e, di conseguenza, il loro rendimento.

- Tassazione: il rendimento netto tiene conto delle tasse sulle cedole e sui guadagni di capitale. In Italia, le cedole dei BTP sono soggette a una ritenuta fiscale.

Il calcolo del rendimento netto può essere effettuato utilizzando la formula seguente:

Dove:

- La cedola annuale netta è la cedola totale annuale meno le tasse.

- Il guadagno (o perdita) di capitale netto è la differenza tra il valore nominale e il prezzo di acquisto, meno le tasse su tale guadagno, diviso per la durata del BTP.

- Il prezzo di acquisto è quanto effettivamente pagato per il BTP.

Questo metodo fornisce una stima del rendimento effettivo che un investitore può aspettarsi, tenendo conto delle imposte e di altri fattori rilevanti.

Come comprare BTP: guida pratica

Se hai deciso quale titolo acquistare, ecco come comprare BTP in modo semplice:

- Tramite banca o piattaforme di trading online, nel mercato secondario o in asta per le nuove emissioni.

- Valutando le condizioni di acquisto, inclusi commissioni e differenziali di prezzo tra denaro e lettera.

- Monitorando il mercato, per individuare il momento più favorevole all'acquisto.

Tra le piattaforme per comprare BTP troviamo:

| Broker | Più informazioni | Importo | |||

| DEGIRO | Scopri di più → | Qualsiasi importo | |||

| FINECO | Scopri di più → | 4 fasce commissionali fisse |

| Broker | Più informazioni | Importo |

| DEGIRO | Scopri di più → | Qualsiasi importo |

| FINECO | Scopri di più → | 4 fasce commissionali fisse |

Miglior BTP da comprare oggi: rendimento e convenienza

Attualmente, il mercato offre diverse possibilità interessanti per chi vuole comprare BTP oggi. Il primo aspetto da considerare è il rendimento effettivo, che dipende dal tasso cedolare e dal prezzo di acquisto sul mercato secondario. I BTP che quotano sotto 100 (cioè sotto la pari) possono offrire rendimenti più vantaggiosi, ma è importante valutare la loro scadenza e il contesto economico.

Se cerchi il miglior BTP da comprare oggi 2025, potresti considerare:

- BTP con scadenza medio-lunga (10-30 anni), per ottenere rendimenti più alti.

- BTP Italia o BTP Futura, indicizzati all’inflazione, ideali per proteggersi dall’aumento dei prezzi.

- Nuove emissioni, che spesso presentano condizioni favorevoli rispetto ai titoli già in circolazione.

Vediamo alcuni esempi.

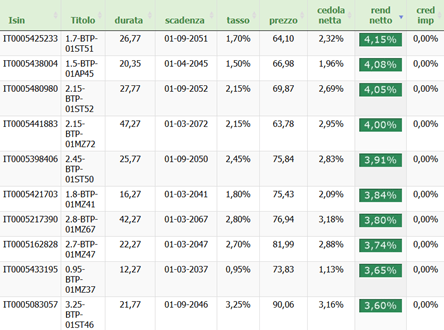

I migliori BTP con cedola più alta

La cedola indica la percentuale del valore nominale che un BTP paga su base periodica, tipicamente ogni sei mesi. Il fatto che un titolo presenti una cedola più elevata, non implica necessariamente che sia anche più conveniente.

Nello schema appena riportato il BTP con cedola più elevata ha scadenza nel marzo 2067 e presenta un rendimento netto del 3,80%, mentre il titolo con scadenza settembre 2046 presenta un rendimento netto del 3,60%. Dunque, per individuare l’investimento più conveniente tra i titoli con cedola più elevata è sempre preferibile fare riferimento al titolo che presenta il rendimento netto più elevato.

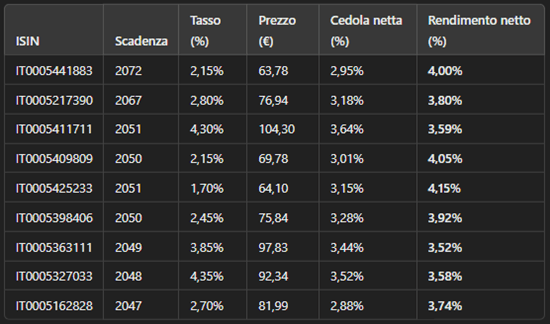

Migliori BTP a lunga scadenza oltre 20 anni

I BTP con scadenza più lontana nel tempo, in circostanze normali, dovrebbero presentare un rendimento più elevato rispetto alle obbligazioni. E’ bene considerare anche che variazioni nei tassi di interesse di mercato hanno un effetto maggiore sul prezzo delle obbligazioni a più lungo termine. Per gli investitori che vogliono scommettere sul ribasso nei tassi di interesse è preferibile puntare su titoli con scadenza più lontana nel tempo.

Di seguito un elenco dei BTP a più lunga scadenza:

IT0005425233 (scadenza 2051, rendimento netto 4,15%)

- Ottimo rendimento netto

- Prezzo molto basso (64,10€), quindi potenziale di crescita

IT0005409809 (scadenza 2050, rendimento netto 4,05%)

- Prezzo inferiore alla pari (69,78€)

- Buon rapporto cedola/rendimento netto

IT0005441883 (scadenza 2072, rendimento netto 4,00%)

- La scadenza più lunga, quindi più esposto alla volatilità

- Prezzo molto basso (63,78€), potenzialmente vantaggioso

Rischi dei BTP a lunga scadenza

I BTP (Buoni del Tesoro Poliennali) a lunga scadenza, essendo titoli di stato italiani con maturità estesa, presentano una serie di rischi specifici che gli investitori devono considerare:

- Rischio di tasso di interesse: quando i tassi salgono, il prezzo dei BTP cala, e viceversa. Questa relazione inversa è più accentuata per i titoli a lunga scadenza a causa del loro lungo periodo di flusso di cassa futuro.

- Rischio di inflazione: nei periodi di alta inflazione, il rendimento reale (ossia al netto dell'inflazione) dei BTP a lunga scadenza può risultare insufficiente a compensare la perdita di potere d'acquisto.

- Rischio di credito: in scenari di crisi finanziaria o tensioni politiche, il rischio percepito legato alla capacità dell'Italia di onorare i suoi debiti può aumentare ed è tipicamente misurato dallo spread tra il BTP a 10 anni e il Bund Tedesco di pari scadenza.

- Rischio di liquidità: i BTP a lunga scadenza possono in teoria avere minor liquidità rispetto ai titoli a breve termine, specialmente in periodi di turbolenza di mercato. Questo può richiedere di accettare uno spread maggiore tra domanda e offerta sul mercato.

Rischio di prezzo

Facciamo riferimento alla possibilità che il valore di mercato di questi titoli di debito pubblico scenda sotto il prezzo di acquisto, causando una perdita potenziale per l'investitore. Questo rischio è influenzato principalmente dalle variazioni dei tassi di interesse: quando i tassi aumentano, il valore dei BTP tende a diminuire e viceversa.

Questa sensibilità è più marcata nei BTP a lunga scadenza, poiché un lungo periodo prima della maturità significa una maggiore esposizione alle fluttuazioni dei tassi di interesse.

Rischio di declassamento

Si riferisce al pericolo che la qualità creditizia dell'Italia, come emittente di questi titoli, venga ridotta da un'agenzia di rating. Un declassamento può accadere a causa di varie ragioni, come deterioramento delle condizioni economiche, instabilità politica, o aumentata percezione di rischio finanziario del paese.

Un declassamento della valutazione creditizia dell'Italia potrebbe ridurre l'attrattiva dei BTP per gli investitori, portando a un calo del loro prezzo di mercato e a un aumento del rendimento richiesto dagli investitori per detenere tali titoli. Questo può influenzare negativamente sia gli investitori correnti che quelli potenziali dei BTP.

Nel corso del 2024 lo spread tra BTP e Bund si è ridotto riflettendo la prospettiva che con un ribasso dei tassi di interesse ufficiali i dubbi sulla sostenibilità del debito pubblico italiano possano ridimensionarsi.

Vantaggi BTP a lunga scadenza

I BTP (Buoni del Tesoro Poliennali) a lunga scadenza offrono diverse opportunità agli investitori:

- Rendimenti elevati: generalmente, i BTP a lunga scadenza offrono rendimenti nominali superiori rispetto a quelli a breve scadenza, in quanto gli investitori richiedono una maggiore remunerazione per bloccare il loro capitale per un periodo più lungo.

- Protezione contro l'inflazione: sebbene ci sia il rischio che l'inflazione eroda i rendimenti nel tempo, i BTP a lunga scadenza possono offrire una certa protezione contro l'inflazione, soprattutto se acquistati in un momento in cui i tassi di interesse vicini ai massimi.

- Stabilità dei flussi di cassa: forniscono flussi di cassa stabili e prevedibili sotto forma di cedole periodiche, che possono essere attraenti per gli investitori in cerca di un reddito fisso regolare.

- Diversificazione del portafoglio: l'aggiunta di titoli a lunga scadenza può aiutare a diversificare un portafoglio di investimenti, riducendo il rischio complessivo, in particolare la correlazione negativa tra andamento dei mercati azionari e obbligazionari, rende questi titoli come un utile elemento per bilanciare un portafoglio che include anche componenti azionarie.

BTP Mz 2072 conviene investire? Opinioni pro e contro

Investire in BTP (Buoni del Tesoro Poliennali) a lungo termine, come quelli con scadenza a marzo 2072, presenta una serie di vantaggi e svantaggi che meritano un'analisi attenta, soprattutto nel contesto economico attuale.

BTP vantaggi

- Rendimento stabile a lungo termine: investire in un BTP con scadenza 2072 garantisce un rendimento fisso per un lungo periodo.

- Sicurezza: i BTP sono emessi dal governo italiano, il che li rende strumenti a basso rischio.

- Diversificazione del portafoglio: l'aggiunta di BTP a lungo termine può aiutare a diversificare un portafoglio.

BTP svantaggi

- Rischio di tasso di interesse: con un orizzonte temporale lungo, persiste il rischio che un aumento dei tassi di interesse possa ridurre il valore di mercato del BTP.

- Opportunità di investimento alternative: bloccare i capitali in un investimento a lungo termine può impedire di sfruttare altre opportunità.

- Costo-opportunità di investire anche in azioni

Pertanto, l'investimento in un BTP con scadenza 2072 può essere una mossa strategica per alcuni investitori, specialmente quelli che cercano stabilità e sicurezza nel lungo termine e che puntano ad approfittare di un momento storico in cui i prezzi di questo titolo potrebbero essere convenienti. Tuttavia, è fondamentale valutare attentamente i rischi associati, soprattutto in relazione agli obiettivi finanziari personali e all'orizzonte di investimento e in particolare alla sensibilità di questo titolo a lunga scadenza rispetto alle variazioni nei tassi di interesse.

Conviene comprare BTP sotto 100?

Molti investitori si chiedono se sia conveniente comprare BTP sotto 100. Un titolo con un prezzo inferiore alla pari (ad esempio 98-99) può garantire un rendimento effettivo maggiore rispetto al tasso cedolare nominale. Tuttavia, è essenziale valutare:

- Durata residua del titolo (più è lunga, maggiore sarà la volatilità).

- Scenario dei tassi di interesse (se i tassi salgono, i prezzi dei BTP tendono a scendere).

- Cedola e rendimento netto dopo la tassazione (12,5% per i BTP).

Migliori BTP a breve scadenza

I BTP sono titoli tipicamente a media e lunga scadenza (da 3 a 50 anni), tuttavia è possibile valutarli anche come investimento a breve termine acquistando sul mercato secondario i titoli che scadranno nei prossimi mesi/anni oppure acquistare BTP Short Term, una particolare categoria di BTP con durata inferiore a quella minima dei BTP e pari in media a 2 anni.

Di seguito i titoli con scadenza inferiore a 1 anno che presentano il rendimento netto più elevato.

| Titolo | Codice ISIN | Cedola (%) | Rend.netto (%) | Scadenza | |||||

| BTP-1MZ25 | IT0004513641 | 5,00 | ~2,83 | 01/03/2025 | |||||

| BTP-1GN25 | IT0005090318 | 1,5% | 3,15% | 01/06/2025 | |||||

| BTP-15MG25 | IT0005327306 | 1,45% | 3,11% | 15/05/2025 | |||||

| BTP-15AG25 | IT0005493298 | 1,2% | 3,07% | 15/08/2025 | |||||

| BTP-28MZ25 | IT0005534281 | 3,4% | 3,01% | 28/03/2025 | |||||

| BTP-1LG25 | IT0005408502 | 1,85% | 3,01% | 01/07/2025 | |||||

| BTP-1DC25 | IT0005127086 | 2% | 2,96% | 01/12/2025 | |||||

| BTP-15NV25 | IT0005345183 | 2,5% | 2,90% | 15/11/2025 | |||||

| BTP-29ST25 | IT0005557084 | 3,6% | 2,88% | 29/09/2025 | |||||

| BTP-ITALIA 26MG25 CUM | IT0005410912 | 0,7% | 2,56% | 26/05/2025 |

| Titolo | Codice ISIN | Cedola (%) | Rend.netto (%) | Scadenza | |||||

| BTP-1MZ25 | IT0004513641 | 5,00 | ~2,83 | 01/03/2025 | |||||

| BTP-1GN25 | IT0005090318 | 1,5% | 3,15% | 01/06/2025 | |||||

| BTP-15MG25 | IT0005327306 | 1,45% | 3,11% | 15/05/2025 | |||||

| BTP-15AG25 | IT0005493298 | 1,2% | 3,07% | 15/08/2025 | |||||

| BTP-28MZ25 | IT0005534281 | 3,4% | 3,01% | 28/03/2025 | |||||

| BTP-1LG25 | IT0005408502 | 1,85% | 3,01% | 01/07/2025 | |||||

| BTP-1DC25 | IT0005127086 | 2% | 2,96% | 01/12/2025 | |||||

| BTP-15NV25 | IT0005345183 | 2,5% | 2,90% | 15/11/2025 | |||||

| BTP-29ST25 | IT0005557084 | 3,6% | 2,88% | 29/09/2025 | |||||

| BTP-ITALIA 26MG25 CUM | IT0005410912 | 0,7% | 2,56% | 26/05/2025 |

Nota: I rendimenti sono soggetti a variazioni di mercato.

Di seguito i titoli con scadenza tra 1 anno che presentano il rendimento netto più elevato.

| Titolo | ISIN | Cedola | Rend.netto | Scadenza | |||||

| BTP-1FB26 | IT0005419848 | 0,5% | 3,17% | 01/02/2026 | |||||

| BTP-15GE26 | IT0005514473 | 3,5% | 2,86% | 15/01/2026 | |||||

| BTP-28GE26 | IT0005584302 | 3,2% | 2,78% | 28/01/2026 | |||||

| BTP-1MZ26 | IT0004644735 | 4,5% | 2,69% | 01/03/2026 |

| Titolo | ISIN | Cedola | Rend.netto | Scadenza | |||||

| BTP-1FB26 | IT0005419848 | 0,5% | 3,17% | 01/02/2026 | |||||

| BTP-15GE26 | IT0005514473 | 3,5% | 2,86% | 15/01/2026 | |||||

| BTP-28GE26 | IT0005584302 | 3,2% | 2,78% | 28/01/2026 | |||||

| BTP-1MZ26 | IT0004644735 | 4,5% | 2,69% | 01/03/2026 |

Nota: I rendimenti sono aggiornati e soggetti a variazioni di mercato.

Miglior BTP a 4 anni (per rendimento)

Il rendimento medio sulla scadenza di 4 dei BTP si attesta mediamente intorno al 3,3% lordo corrispondente al 2,86% netto. Alcuni titoli possono presentare rendimenti più elevati perché presentano dei meccanismi di indicizzazione all’inflazione come i BTP Italia o delle cedole crescenti come i BTP Futura.

Ecco la tabella aggiornata con i nuovi dati:

| Titolo | ISIN | Cedola | Rend.netto | Scadenza | |||||

| BTP-FUTURA 17NV28 | IT0005425761 | 0,3% | 3,33% | 17/11/2028 | |||||

| BTP-FUTURA 17NV28 CUM | IT0005425753 | 0,3% | 3,33% | 17/11/2028 | |||||

| BTP-15FB29 | IT0005467482 | 0,45% | 3,11% | 15/02/2029 | |||||

| BTP-15LG28 | IT0005445306 | 0,5% | 3,05% | 15/07/2028 | |||||

| BTP-VAL 10OT28 SU CUM | IT0005565392 | 1,05% | 2,99% | 10/10/2028 | |||||

| BTP-VAL 10OT28 SU | IT0005565400 | 1,05% | 2,99% | 10/10/2028 | |||||

| BTP-1DC28 | IT0005340929 | 2,8% | 2,80% | 01/12/2028 | |||||

| BTPI-15MG28 | IT0005246134 | 1,3% | 2,77% | 15/05/2028 | |||||

| BTP-1AP28 | IT0005521981 | 3,4% | 2,72% | 01/04/2028 | |||||

| BTP-1AG28 | IT0005548315 | 3,8% | 2,72% | 01/08/2028 | |||||

| BTP-1FB29 | IT0005566408 | 4,1% | 2,69% | 01/02/2029 | |||||

| BTP-1ST28 | IT0004889033 | 4,75% | 2,60% | 01/09/2028 | |||||

| BTP-ITALIA 22NV28 | IT0005517195 | 0,8% | 2,46% | 22/11/2028 | |||||

| BTP-ITALIA 22NV28 CUM | IT0005517187 | 0,8% | 2,46% | 22/11/2028 |

| Titolo | ISIN | Cedola | Rend.netto | Scadenza | |||||

| BTP-FUTURA 17NV28 | IT0005425761 | 0,3% | 3,33% | 17/11/2028 | |||||

| BTP-FUTURA 17NV28 CUM | IT0005425753 | 0,3% | 3,33% | 17/11/2028 | |||||

| BTP-15FB29 | IT0005467482 | 0,45% | 3,11% | 15/02/2029 | |||||

| BTP-15LG28 | IT0005445306 | 0,5% | 3,05% | 15/07/2028 | |||||

| BTP-VAL 10OT28 SU CUM | IT0005565392 | 1,05% | 2,99% | 10/10/2028 | |||||

| BTP-VAL 10OT28 SU | IT0005565400 | 1,05% | 2,99% | 10/10/2028 | |||||

| BTP-1DC28 | IT0005340929 | 2,8% | 2,80% | 01/12/2028 | |||||

| BTPI-15MG28 | IT0005246134 | 1,3% | 2,77% | 15/05/2028 | |||||

| BTP-1AP28 | IT0005521981 | 3,4% | 2,72% | 01/04/2028 | |||||

| BTP-1AG28 | IT0005548315 | 3,8% | 2,72% | 01/08/2028 | |||||

| BTP-1FB29 | IT0005566408 | 4,1% | 2,69% | 01/02/2029 | |||||

| BTP-1ST28 | IT0004889033 | 4,75% | 2,60% | 01/09/2028 | |||||

| BTP-ITALIA 22NV28 | IT0005517195 | 0,8% | 2,46% | 22/11/2028 | |||||

| BTP-ITALIA 22NV28 CUM | IT0005517187 | 0,8% | 2,46% | 22/11/2028 |

Nota: I rendimenti sono aggiornati e soggetti a variazioni di mercato.

Miglior BTP a 9 anni (per rendimento)

La scadenza su 9 anni è la più rappresentativa dei titoli di debito pubblico italiano ed è quella sulla quale viene generalmente calcolato lo spread rispetto al Bund Tedesco che viene considerato il benchmark per il rischio più basso.

Ecco la tabella aggiornata con i nuovi dati:

| Titolo | ISIN | Cedola | Rend.netto | Scadenza | |||||

| BTPI-15MG33 | IT0005482994 | 0,1% | 3,69% | 15/05/2033 | |||||

| BTP-FUTURA 16NV33 CUM | IT0005466344 | 0,375% | 3,62% | 16/11/2033 | |||||

| BTP-FUTURA 16NV33 | IT0005466351 | 0,375% | 3,62% | 16/11/2033 | |||||

| BTP-FUTURA 14LG30 CUM | IT0005415283 | 0,575% | 3,52% | 14/07/2030 | |||||

| BTP-FUTURA 14LG30 | IT0005415291 | 0,575% | 3,52% | 14/07/2030 | |||||

| BTPI-15MG29 | IT0005543803 | 1,5% | 3,36% | 15/05/2029 | |||||

| BTPI-15ST32 | IT0005138828 | 1,25% | 3,35% | 15/09/2032 | |||||

| BTP-1GN32 | IT0005466013 | 0,95% | 3,33% | 01/06/2032 | |||||

| BTP-1AG31 | IT0005436693 | 0,6% | 3,32% | 01/08/2031 | |||||

| BTP-1DC31 | IT0005449969 | 0,95% | 3,30% | 01/12/2031 | |||||

| BTPI-15MG30 | IT0005387052 | 0,4% | 3,27% | 15/05/2030 | |||||

| BTP-1AP31 | IT0005422891 | 0,9% | 3,27% | 01/04/2031 | |||||

| BTP-1ST33 | IT0005240350 | 2,45% | 3,26% | 01/09/2033 | |||||

| BTP-1MZ32 | IT0005094088 | 1,65% | 3,23% | 01/03/2032 | |||||

| BTP-1AG30 | IT0005403396 | 0,95% | 3,21% | 01/08/2030 | |||||

| BTP-1DC32 | IT0005494239 | 2,5% | 3,17% | 01/12/2032 | |||||

| BTP-1MZ34 | IT0005560948 | 4,2% | 3,16% | 01/03/2034 | |||||

| BTP-1DC30 | IT0005413171 | 1,65% | 3,15% | 01/12/2030 | |||||

| BTP-1AP30 | IT0005383309 | 1,35% | 3,12% | 01/04/2030 | |||||

| BTP-1NV33 | IT0005544082 | 4,35% | 3,11% | 01/11/2033 | |||||

| BTP-1MG33 | IT0005518128 | 4,4% | 3,05% | 01/05/2033 | |||||

| BTP-VAL 5MZ30 SU | IT0005583486 | 0,8125% | 3,01% | 05/03/2030 | |||||

| BTP-VAL 5MZ30 SU CUM | IT0005583478 | 0,8125% | 3,01% | 05/03/2030 | |||||

| BTP-15FB31 | IT0005580094 | 3,5% | 2,97% | 15/02/2031 | |||||

| BTP-1FB33 | IT0003256820 | 5,75% | 2,93% | 01/02/2033 |

| Titolo | ISIN | Cedola | Rend.netto | Scadenza | |||||

| BTPI-15MG33 | IT0005482994 | 0,1% | 3,69% | 15/05/2033 | |||||

| BTP-FUTURA 16NV33 CUM | IT0005466344 | 0,375% | 3,62% | 16/11/2033 | |||||

| BTP-FUTURA 16NV33 | IT0005466351 | 0,375% | 3,62% | 16/11/2033 | |||||

| BTP-FUTURA 14LG30 CUM | IT0005415283 | 0,575% | 3,52% | 14/07/2030 | |||||

| BTP-FUTURA 14LG30 | IT0005415291 | 0,575% | 3,52% | 14/07/2030 | |||||

| BTPI-15MG29 | IT0005543803 | 1,5% | 3,36% | 15/05/2029 | |||||

| BTPI-15ST32 | IT0005138828 | 1,25% | 3,35% | 15/09/2032 | |||||

| BTP-1GN32 | IT0005466013 | 0,95% | 3,33% | 01/06/2032 | |||||

| BTP-1AG31 | IT0005436693 | 0,6% | 3,32% | 01/08/2031 | |||||

| BTP-1DC31 | IT0005449969 | 0,95% | 3,30% | 01/12/2031 | |||||

| BTPI-15MG30 | IT0005387052 | 0,4% | 3,27% | 15/05/2030 | |||||

| BTP-1AP31 | IT0005422891 | 0,9% | 3,27% | 01/04/2031 | |||||

| BTP-1ST33 | IT0005240350 | 2,45% | 3,26% | 01/09/2033 | |||||

| BTP-1MZ32 | IT0005094088 | 1,65% | 3,23% | 01/03/2032 | |||||

| BTP-1AG30 | IT0005403396 | 0,95% | 3,21% | 01/08/2030 | |||||

| BTP-1DC32 | IT0005494239 | 2,5% | 3,17% | 01/12/2032 | |||||

| BTP-1MZ34 | IT0005560948 | 4,2% | 3,16% | 01/03/2034 | |||||

| BTP-1DC30 | IT0005413171 | 1,65% | 3,15% | 01/12/2030 | |||||

| BTP-1AP30 | IT0005383309 | 1,35% | 3,12% | 01/04/2030 | |||||

| BTP-1NV33 | IT0005544082 | 4,35% | 3,11% | 01/11/2033 | |||||

| BTP-1MG33 | IT0005518128 | 4,4% | 3,05% | 01/05/2033 | |||||

| BTP-VAL 5MZ30 SU | IT0005583486 | 0,8125% | 3,01% | 05/03/2030 | |||||

| BTP-VAL 5MZ30 SU CUM | IT0005583478 | 0,8125% | 3,01% | 05/03/2030 | |||||

| BTP-15FB31 | IT0005580094 | 3,5% | 2,97% | 15/02/2031 | |||||

| BTP-1FB33 | IT0003256820 | 5,75% | 2,93% | 01/02/2033 |

Nota: I rendimenti sono aggiornati e soggetti a variazioni di mercato.

BTP da comprare oggi: quali scegliere in base all’obiettivo?

Per selezionare il BTP da comprare oggi, è fondamentale valutare il proprio profilo di rischio e l’orizzonte temporale dell’investimento:

- Breve termine (1-5 anni): adatti per chi cerca stabilità e minori oscillazioni di prezzo.

- Medio-lungo termine (10+ anni): ideali per chi vuole massimizzare il rendimento e non ha necessità di liquidità immediata.

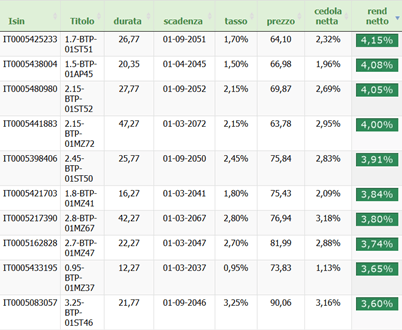

Un’ottima strategia è diversificare tra più scadenze per bilanciare rischio e opportunità. Un altro punto di partenza per selezionare i migliori BTP da acquistare oggi potrebbe essere quello di ordinare quelli disponibili per rendimento netto decrescente, come vediamo sotto:

Vuoi sapere il rendimento del BTP Valore? Leggi qui.

Come investire in BTP e obbligazioni

Investire in obbligazioni e BTP è diventato sempre più accessibile grazie alla disponibilità di piattaforme online di brokeraggio. Piattaforme come DEGIRO e Fineco offrono agli investitori la possibilità di acquistare una vasta gamma di prodotti di debito, inclusi i BTP e altre obbligazioni.

DEGIRO, un broker olandese noto per le sue commissioni competitive e l'ampia offerta di mercati internazionali, permette agli investitori di accedere a un'ampia gamma di obbligazioni, compresi i BTP. D'altra parte, Fineco, un importante player nel panorama bancario e del brokeraggio italiano, offre un accesso diretto al mercato dei titoli di stato italiani, inclusi i BTP, oltre a un'ampia selezione di obbligazioni corporate e governative internazionali.

Entrambe le piattaforme si distinguono per la loro interfaccia user-friendly e per la fornitura di strumenti e risorse utili per guidare gli investitori nelle loro decisioni di investimento.

Alternative ai BTP

Le alternative ai BTP (Buoni del Tesoro Poliennali) variano in termini di profilo di rischio, rendimento e liquidità. Ecco alcune delle principali opzioni:

- Obbligazioni corporate: emesse da aziende private, queste obbligazioni offrono spesso rendimenti più elevati rispetto ai BTP, per compensare un rischio di credito superiore.

- La scelta può variare da obbligazioni di società con rating elevato (investment grade) a quelle ad alto rendimento (high yield), queste ultime presentano rischi molto elevati e dovrebbero essere considerate dai risparmiatori privati solo per importi limitati e dopo attenta valutazione delle perdite potenziali.

- Obbligazioni sovrane di altri Paesi: gli investitori possono considerare obbligazioni governative emesse da altri paesi. Queste possono variare notevolmente in termini di rischio e rendimento a seconda della stabilità economica e della solidità finanziaria del paese emittente.

- Nel caso di titoli emessi in una valuta differente rispetto a quella del proprio paese occorre tenere in considerazione anche il rischio di cambio.

- ETF obbligazionari: gli ETF (Exchange-Traded Funds) che investono in un paniere di obbligazioni offrono una facile diversificazione e una maggiore liquidità rispetto all'acquisto diretto di obbligazioni individuali.

- Esistono ETF che coprono vari segmenti del mercato obbligazionario, sia governativo che corporate. In generale gli ETF presentano vantaggi di diversificazione rispetto ai BTP, ma sono soggetti ad una fiscalità meno favorevole (26% contro il 12,5% )

- Fondi comuni di investimento obbligazionari: simili agli ETF, ma gestiti tipicamente in modo più attivo e acquistabili solo presso l’emittente, questi fondi investono in una varietà di obbligazioni e mirano a superare un indice di riferimento.

- Offrono diversificazione e gestione professionale, non beneficiano della fiscalità agevolata dei BTP e presentano tipicamente dei costi di gestione maggiori rispetto agli ETF

- ETF e fondi azionari reddito: su un orizzonte temporale di lungo periodo, anche strumenti di risparmio gestito che investono in azioni come ETF e Fondi Comuni, possono essere considerate valide alternative ai BTP, soprattutto per coloro che si prefiggono l’obiettivo di mantenere l’investimento per almeno 5 o 10 anni e con riferimento agli strumenti specializzati in titoli azionari che pagano elevati dividendi (come i Dividend Aristocrats e Divident Kings).

La scelta tra queste alternative dipenderà dagli obiettivi specifici dell'investitore, dalla sua tolleranza al rischio e dall'orizzonte temporale di investimento. È importante valutare attentamente ciascuna opzione, considerando fattori come la diversificazione, il rischio di credito, la liquidità e l'impatto fiscale.

Qui ti lasciamo anche una guida per investire in obbligazioni e la lista delle migliori obbligazioni oggi.

👉🏼 Guarda il video: Nicola Para ti guida attraverso l'investimento in obbligazioni

Vuoi investire in obbligazioni?