Trading con Futures

Trading con i futures: risorse e strategie

Come investitore retail puoi fare trading sui futures? I futures sono dei contratti a termine standardizzati, che hanno una scadenza prefissata. Alla scadenza il compratore ed il venditore si scambiano ad un prezzo prefissato il sottostante (underlying) che consiste in un determinato strumento finanziario. I sottostante possono essere: un indice azionario (indici futures), un’azione, un titolo di stato, una materia prima (commodity); ma vi sono anche altre tipologie meno diffuse, ma lo vedremo in dettaglio più avanti parlando di come funziona il trading futures.

Origine storica del mercato dei futures

L'origine storica del mercato dei futures risale all'antica Mesopotamia, intorno al 1750 a.C.. A quel tempo, i commercianti stipulavano accordi per la consegna futura di prodotti agricoli, fissando i prezzi in anticipo per mitigare i rischi associati alla volatilità dei prezzi e all'incertezza dei raccolti.

Tuttavia, il mercato dei futures come lo conosciamo oggi si è sviluppato nel XIX secolo. Nella città di Chicago, negli Stati Uniti, nacque l'esigenza di stabilire contratti standardizzati per la consegna futura di prodotti agricoli, come il grano e il mais.

Nel 1848 fu fondato il Chicago Board of Trade (CBOT), una delle prime borse futures al mondo. Il CBOT introdusse il primo contratto a termine standardizzato, che specificava le dimensioni del contratto, la qualità del prodotto, la data di consegna e altri termini. Questa standardizzazione ha permesso una negoziazione più efficiente e trasparente dei contratti futures.

Il mercato dei futures di Chicago si espanse rapidamente e divenne un importante centro per la negoziazione delle materie prime agricole. Nel corso del tempo, furono introdotti contratti futures per altri beni, come bestiame, cotone, caffè e metalli.

Con il progresso della tecnologia e delle comunicazioni, il mercato dei futures si è globalizzato e sono stati introdotti contratti futures su moltissime attività, tra cui valute, indici azionari, energia, metalli preziosi e molto altro. Oggi i mercati dei futures operano in tutto il mondo e svolgono un ruolo importante nella gestione del rischio e nella speculazione finanziaria.

| Broker | Visita il broker | Vantaggi | |||

| AVATRADE | Scoprilo ora → | Esclusiva piattaforma AvaFutures. | |||

| DEGIRO | Scoprilo ora → | Piattaforma semplice e facile da usare. | |||

| INTERACTIVE BROKERS | Scoprilo ora → | Accesso a più mercati internazionali. |

| Broker | Visita il broker | Vantaggi |

| AVATRADE | Scoprilo ora → | Esclusiva piattaforma AvaFutures. |

| DEGIRO | Scoprilo ora → | Piattaforma semplice e facile da usare. |

| INTERACTIVE BROKERS | Scoprilo ora → | Accesso a più mercati internazionali. |

Che cos'è il mercato dei futures? Significato

Il mercato dei futures è un ambiente finanziario in cui vengono acquistati e venduti contratti futures. Questi contratti sono accordi legali che obbligano le parti coinvolte ad acquistare o vendere un'attività sottostante a una specifica data futura e a un prezzo prestabilito.

In questo mercato, i partecipanti possono speculare sulla direzione del prezzo dell'attività sottostante e cercare di trarre profitto dai movimenti di prezzo. Viene anche utilizzato come strumento di copertura per proteggersi dai rischi associati alla volatilità dei prezzi.

I contratti futures sono negoziati in borsa o su mercati specializzati e sono solitamente standardizzati in termini di dimensioni del contratto, qualità dell'attività sottostante, data di scadenza e altri termini chiave. Ciò consente di negoziare i contratti in modo più efficiente e trasparente.

Un concetto centrale nel trading di futures è il valore nozionale, ovvero il valore complessivo dell'attività sottostante che un contratto rappresenta. Il valore nozionale non è necessariamente l'importo che l'investitore deve pagare, ma piuttosto il riferimento su cui si calcola il guadagno o la perdita del contratto. Comprendere questo valore è essenziale per valutare il rischio e la leva finanziaria impliciti in ogni operazione.

Inoltre, il trading sui futures comprende molte attività sottostanti, tra cui futures materie prime come petrolio, oro, grano e caffè, indici azionari, valute, tassi di interesse e altro ancora. Ognuno di questi mercati ha le proprie caratteristiche e i propri fattori che influenzano i prezzi dei contratti futures.

Come funzionano i contratti futures?

I contratti futures vengono scambiati su borse regolamentate come il CME Chicago Mercantile Exchange o l'Eurex. Gli investitori devono depositare un margine iniziale, una garanzia richiesta per aprire una posizione. Le operazioni sono regolate giornalmente attraverso un sistema di mark-to-market, che aggiorna il valore del contratto in base alle variazioni di prezzo.

Nel mercato dei futures operano diversi soggetti:

- Speculatori: trader che cercano di ottenere profitti dalle variazioni di prezzo senza detenere l'asset sottostante.

- Hedger (copertori di rischio): aziende e investitori che utilizzano i futures per proteggersi dalla volatilita dei prezzi.

- Market maker: operatori che garantiscono la liquidità del mercato, assicurando l'esecuzione degli ordini.

Esempio pratico di negoziazione di un future

Supponiamo che un investitore acquisti un contratto future sul petrolio a 80 dollari al barile con scadenza a tre mesi. Se il prezzo sale a 90 dollari, l'investitore potrà vendere il contratto con un profitto. Se invece il prezzo scende a 70 dollari, realizzerà una perdita.

Regolamentazione e normative sui futures

Le principali autorità di regolamentazione includono la CFTC (Commodity Futures Trading Commission) negli Stati Uniti e l'ESMA (European Securities and Markets Authority) in Europa. A queste si affiancano anche enti internazionali come l'ISDA (International Swaps and Derivatives Association), che forniscono standard contrattuali e promuovono pratiche sicure ed efficienti nel mercato dei derivati, contribuendo alla stabilità e alla trasparenza delle transazioni.

Gli investitori devono rispettare i requisiti di margine, le regole di trasparenza e i limiti di esposizione stabiliti dai regolatori per evitare manipolazioni di mercato.

D'altra parte, a livello più speculativo, questo tipo di trading offre ai partecipanti la possibilità di sfruttare la leva finanziaria, il che significa che possono controllare una quantità maggiore di attività con un investimento iniziale relativamente piccolo.

È importante notare che il mercato del trading sui futures è soggetto a regolamentazione e supervisione per garantire l'integrità e il corretto funzionamento del mercato. I trader che desiderano partecipare a questo mercato devono avere una conoscenza e una comprensione dei contratti futures, nonché una corretta gestione del rischio.

Cosa sono i futures nel trading?

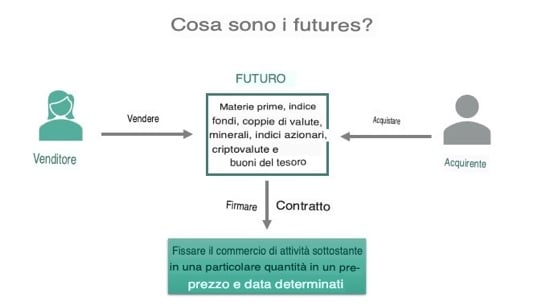

Cosa sono i futures? Sono contratti standardizzati che vengono negoziati su mercati regolamentati e appartengono alla categoria degli strumenti derivati. In un contratto future, due parti si impegnano a scambiare una quantità specifica di un'attività finanziaria o reale a un prezzo concordato in una data futura prestabilita. Questi contratti possono riguardare praticamente qualsiasi asset, tra cui materie prime, valute, azioni, obbligazioni e indici finanziari come Nasdaq, Dow Jones e FTSE Mib.

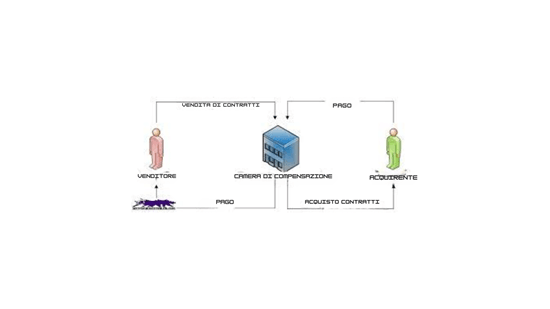

La standardizzazione dei futures significa che dettagli come prezzo, quantità e scadenza sono fissati in anticipo, facilitando la negoziazione. I futures vengono scambiati su mercati regolamentati, come l’IDEM in Italia, garantendo trasparenza e sicurezza nelle transazioni. Le operazioni sono gestite da una camera di compensazione, che agisce da intermediario tra le parti e assicura la corretta esecuzione del contratto, riducendo il rischio di controparte.

Ecco tre caratteristiche fondamentali che dobbiamo conoscere su cosa sono i futures nel trading per sviluppare strategie.

I futures sono contratti standardizzati

Nel mercato dei futures, i contratti sono standardizzati in termini di dimensioni, qualità dell'attività sottostante, data di scadenza e altri termini chiave. Ciò significa che tutti i contratti futures per lo stesso asset in un determinato mercato hanno le stesse specifiche. La standardizzazione facilita la negoziazione, la trasparenza e la liquidità del mercato.

Pertanto, il più delle volte si trovano i seguenti tipi di contratto:

- Contratto standard

- Contratto E-Mini: di solito è un ventesimo del contratto standard.

- Contratto Micro: di solito sono un decimo del contratto E-Mini.

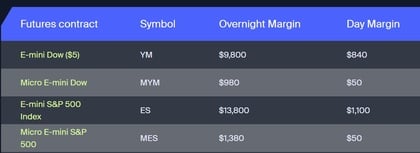

Il motivo per cui i contratti future Micro E-Mini ed E-Mini hanno iniziato a comparire è stato quello di dare agli investitori al dettaglio la possibilità di investire o coprire posizioni. I contratti standard tendono a richiedere grandi quantità di capitale, con garanzie di mantenimento superiori a 5.000 o 6.000 euro per posizione, e sono quindi piuttosto inaccessibili.

Vengono negoziati in un mercato organizzato

La negoziazione dei future trading avviene su mercati organizzati, come le borse valori o le borse futures. Questi mercati hanno regole e regolamenti stabiliti e operano sotto la supervisione delle autorità finanziarie. Essi forniscono una piattaforma centralizzata e trasparente per l'interazione e la transazione tra acquirenti e venditori. L'esistenza di un mercato organizzato contribuisce a garantire un'esecuzione efficiente delle transazioni e la tutela dei partecipanti.

I mercati dei futures più grandi del mondo si trovano negli Stati Uniti (future indici americani) e in Europa.

- Stati Uniti

- Chicago Mercantile Exchange (CME): è la più grande borsa dei futures degli Stati Uniti e una delle più importanti a livello mondiale. Offre un'ampia gamma di contratti futures, tra cui futures su indici azionari (come l'S&P 500), tassi di interesse, valute, energia, materie prime agricole e altro ancora.

- Chicago Board Options Exchange (CBOE): sebbene il suo nome includa "opzioni", il CBOE è noto anche per i suoi contratti futures, in particolare i futures su indice di volatilità VIX.

- New York Mercantile Exchange (NYMEX): è una delle divisioni del CME Group e si concentra sui futures sull'energia, tra cui petrolio greggio, gas naturale e derivati sull'energia.

- Europa

- Eurex: la più grande borsa dei derivati d'Europa, con sede in Germania. Offre un'ampia gamma di prodotti, tra cui futures e opzioni su indici azionari europei, tassi di interesse, azioni e altro ancora.

- Intercontinental Exchange (ICE): sebbene abbia sede negli Stati Uniti, ICE ha una presenza significativa anche in Europa. Offre futures su materie prime agricole, energia e altre attività.

Questi sono solo alcuni esempi delle maggiori borse futures negli Stati Uniti e in Europa. Naturalmente, ognuna di esse ha una propria specialità e offre un'ampia gamma di contratti futures su vari asset.

Con i futures si può andare short

Una caratteristica distintiva del trading sui futures è che i partecipanti hanno la possibilità di aprire posizioni corte o andare short. Ciò significa che possono vendere contratti futures senza possederli in precedenza, nell'aspettativa che il prezzo dell'attività sottostante scenda in futuro. La possibilità di aprire posizioni short consente ai trader di sfruttare le opportunità sia nei mercati in rialzo che in quelli in ribasso, ampliando le opzioni e le strategie di investimento disponibili.

Leggi il nostro approfondimento su come funzionano i futures sugli indici.

Come fare trading con i futures

Passiamo alla parte pratica, cioè come fare trading con i futures. Significa che il trader ha due opzioni. L'opzione "acquista", e quindi si impegna ad acquistare a scadenza il sottostante e assume una posizione lunga (long). Invece il trader che vende il future, e quindi che si impegna a vendere a scadenza il sottostante all’acquirente, assume una posizione corta (short). Questo strumento è un derivato simmetrico in quanto entrambi i contraenti sono obbligati a scadenza a effettuare una prestazione uguale ma di segno contrario.

Futures trading, esempio

Facciamo un esempio di futures trading. Quando acquisto un future, ad esempio gli indici futures che ha come sottostante l’indice DJ Eurostoxx 50, al prezzo di 4058 punti, di fatto mi impegno ad acquistare a scadenza l’indice DJ Eurostoxx 50, che corrisponde alla scadenza del contratto, normalmente il 3° venerdì dei mesi marzo, giugno, settembre, dicembre. Al incontrario, nel caso in cui venda il future, mi prendo l’impegno di vendere a scadenza l’indice a quel prezzo.

In realtà non si acquista un future per portarlo a scadenza, ma lo si acquista per avere un profitto, ovvero venderlo ad un prezzo superiore. All’opposto, se si vende un future, l’obbiettivo e poi chiudere l’operazione, e quindi acquistarlo, ad un prezzo inferiore. Per sapere quanto si guadagna bisogna conoscere quanto vale 1 punto indice di questo future, che per Il DJ Eurostoxx 50 è di 10 euro a punto.

Normalmente i broker non fanno portare a scadenza il contratto e avvisano il cliente che devono chiudere l’operazione entro una certa data e ora e se lo desiderano passano ad operare sul contratto della scadenza successiva. Comunque anche se si portasse a scadenza viene tutto regolato in contanti, ovvero si si ha un utile viene accreditato sul proprio conto corrente, all’opposto si detratte il denaro di una eventuale perdita.

La questione è più complessa per quei future che a scadenza prevedono la consegna fisica del sottostante, per esempio un certo quantitativo di azioni, un certo quantitativo di obbligazioni oppure un certo quantitativo di una materia prima, per esempio il rame. In questo caso, a scadenza, bisogna avere delle somme non solo per l’acquisto di questo quantitativo di rame, ma devo anche spendere delle somme per custodirlo. All’opposto, il venditore deve possedere un predeterminato quantitativo di rame per consegnarlo. Un’operazione costosa e complicata.

Anche in questo caso la maggioranza dei broker avvisa della scadenza ed eventualmente chiude il contratto prima. Tuttavia è sempre meglio informarsi su tali procedure per non avere spiacevoli e costose sorprese.

Comunque la scadenza rappresenta l’eccezione, nella grande maggioranza dei casi l’operatività sui future si svolge ben prima della loro scadenza.

Trading sui futures e CFD: differenze

Anche se trading sui futures e il trading sui CFD possano sembrare la stessa operazione, ci sono delle differenze. E' vero che il trading di CFD (Contratti per Differenza) e il trading sui futures entrambi sono due metodi di investimento che offrono opportunità, ma presentano differenze significative.

Struttura del contratto

- Trading sui CFD: i CFD sono strumenti derivati che permettono di speculare sulla variazione di prezzo di un'attività sottostante senza possederla fisicamente. Quando si negozia un CFD, si scambia la differenza di valore dell'attività tra l'apertura e la chiusura del contratto.

- Trading sui Futures: da l'atra parte i futures sono contratti standardizzati che obbligano le parti a scambiare un'attività sottostante a un prezzo stabilito in una data futura. A differenza dei CFD, i futures possono comportare l'obbligo di consegna fisica dell'attività, anche se nella pratica molti trader chiudono le loro posizioni prima della scadenza.

Leva Finanziaria

- Trading sui CFD: il trading di CFD consente di utilizzare una leva finanziaria, il che significa che è possibile aprire posizioni di valore superiore al capitale investito. Ciò amplifica sia i potenziali guadagni che le perdite.

- Trading sui Futures: in questo caso anche i futures utilizzano la leva, ma il margine richiesto è generalmente più elevato rispetto ai CFD. Questo significa che è necessario avere una maggiore disponibilità di capitale per aprire una posizione in futures.

Scadenza e liquidazione

- Trading sui CFD: in questo cas i CFD non hanno una scadenza fissa. Gli investitori possono mantenere una posizione aperta finché lo desiderano, a condizione di coprire i costi di finanziamento overnight.

- Trading sui Futures: invece i futures hanno una scadenza specifica e i contratti devono essere liquidati alla scadenza, sia attraverso la consegna fisica dell'attività sia tramite cash settlement, dove si paga la differenza tra il prezzo di acquisto e il prezzo alla scadenza.

Per alcuni aspetti, però il trading sui CFD e il trading sui futures si assomigliano. Entrambi gli strumenti comportano rischi legati all'uso della leva, ma si differenziano per la loro struttura e modalità di funzionamento.

E per entrambi, sia per investire i CFD o fare trading sui futures, è essenziale scegliere un broker affidabile e regolamentato. Il broker deve offrire una piattaforma di trading robusta, supporto clienti, e condizioni di trading competitive, inclusi spread stretti e buona leva finanziaria.

Broker per il futures trading

Tra i broker per i futures troviamo AvaTrade, Interactive Brokers, Fineco o DEGIRO. In questa sezione facciamo un esempio di trading futures con AvaTrade.

Come fare futures trading con AvaTrade

Finora abbiamo spiegato teoricamente cosa è il mercato dei futures e quali caratteristiche presenta. Ma come si può fare trading con futures in modo pratico? Prendiamo come esempio il broker AvaTrade, regolamentato da diverse autorità finanziarie europee.

Vediamo come fare in 5 passi:

Passo 1: apri un conto con AvaTrade

Per aprire un conto con AvaTrade, vai semplicemente sul sito web. In alto a destra, clicca sul pulsante arancione "Registrati".

Quindi, come si può vedere, AvaTrade offre una promozione per incoraggiare il trading di futures attraverso la sua piattaforma, con commissioni molto più basse e garanzie intraday inferiori.

| Tipi di contratti futures | Commissione | ||

|---|---|---|---|

| Contratti standard/mini | 0,49 per contratto per operazione | ||

| Contratti micro | 0,19 per contratto per operazione |

| Tipi di contratti futures | Commissione |

| Contratti standard/mini | 0,49 per contratto per operazione |

| Contratti micro | 0,19 per contratto per operazione |

Inoltre, per il denaro non investito offre una remunerazione del 3%.

In definitiva, se state pensando di iniziare a investire nei futures, approfittate di questo periodo di commissioni più basse.

Quindi, una volta aperto un conto con loro, basta compilare una serie di moduli e passare attraverso il processo di verifica (fototessera e selfie). Dovreste essere in grado di iniziare a fare trading entro 15 minuti. Parliamo ovviamente del conto reale.

Una volta verificato il tuo account, effettua un deposito utilizzando uno dei metodi di pagamento disponibili. AvaTrade offre diverse opzioni di deposito, tra cui bonifici bancari, carte di credito/debito, e-wallet (al di fuori di Europa e Australia).

Passo 2: collega Ava Futures a MetaTrader 5

Una volta registrati, ed effettuare il primo versamento, che deve essere di almeno 100 euro, in quanto si tratta del deposito minimo, è il momento di collegare il conto Ava Futures con MetaTrader 5. Questo è l'unico modo per negoziare i futures, dato che non hanno una propria piattaforma web (per i futures). Per farlo, seguite i passaggi seguenti:

- Poi fate lo stesso con MetaTrader 5.

- Salvare il nome utente e la password

- Collegate il vostro conto Ava Futures con il nome utente e la password di MetaTrader 5 salvati.

Da quel momento, potrete iniziare a fare trading sui futures, anche in demo, OPPURE aprire direttamente il vostro conto demo, che è esattamente uguale a quello reale, ma con il vantaggio di poter fare pratica con 20.000 euro fittizi.

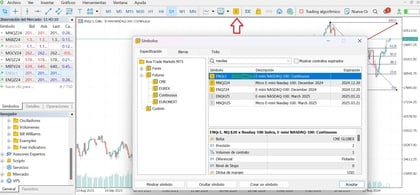

Passo 3: cerca i futures

Accedi alla piattaforma di trading AvaTrade e utilizza la barra di ricerca per trovare i futures che desideri negoziare. Puoi cercare strumenti specifici come futures su petrolio, metalli ed energia.

Per il nostro esempio prenderemo l'E-mini Nasdaq - 100 future, perché è uno degli indici azionari più scambiati, in quanto comprende le 100 società tecnologiche - non finanziarie - con la maggiore capitalizzazione di mercato, il che significa molta liquidità per entrare e uscire più velocemente.

Di conseguenza, seguiamo i passaggi indicati di seguito:

- Freccia rossa: cliccare per aprire l'asset finder.

- Ricerca: apriamo la casella di ricerca nella parte inferiore dello schermo e nella lente di ingrandimento digitiamo Nasdaq.

- Freccia verde: selezionare la prima opzione E-Mini Nasdaq-100: Continuous (ENQc1), per visualizzare un grafico che collega i prezzi dei contratti futures scaduti con i nuovi contratti attivi.

Passo 4: Analisi del grafico

Su un grafico di questo tipo, e con il contratto “continuo”, saremo in grado di eseguire un'analisi tecnica molto più rigorosa, poiché mostrerà un andamento del mercato più fluido e completo, senza roll-over.

*Tuttavia, è importante notare che i prezzi dei contratti continui potrebbero non essere esattamente gli stessi dei singoli contratti in un determinato momento, poiché i contratti potrebbero aggiustarsi per includere piccole variazioni dovute ai roll-overs.

Pertanto, una volta considerato, tenendo conto dei fattori macroeconomici, tecnici e fondamentali, che la tendenza potrebbe rimanere rialzista, almeno per i prossimi mesi, è giunto il momento di effettuare l'operazione: l'apertura di una posizione long sul Nasdaq E-Mini future - 100.

Ancora una volta, seguiremo le istruzioni fornite al punto 3, ma questa volta sceglieremo l'E-Mini Nasdaq-100: dicembre 2024 (ENQZ24), ossia lo stesso contratto future ma con scadenza 20 dicembre 2024. A quella data dovremo scegliere tra:

- Chiudere la posizione, liquidando i profitti (se l'indice è salito) o le perdite (se l'indice è sceso).

- Effettuare un roll-over, spostando la nostra posizione su un contratto successivo,

- Ricevere la nostra posizione nell'attivo sottostante, al prezzo di acquisto del future.

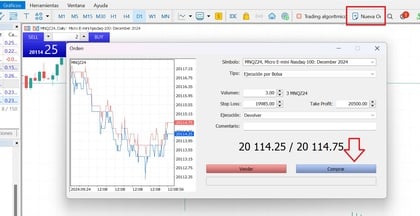

Passo 5: effettua l'ordine di trading futures

Una volta selezionato il future desiderato, scegli il tipo di ordine (ad esempio, ordine di mercato, ordine limite) e specifica i dettagli del tuo trade. Controlla tutte le informazioni e conferma l'ordine per completare la transazione.

Prima di effettuare un ordine di acquisto, è necessario però comprendere alcuni concetti:

- Tick minimo: è importante sapere che il prezzo dell'asset si muove di 0,25 tick.

- Profitto o perdita per tick: ogni tick di 0,25 punti equivale a 5 USD per contratto, quindi il movimento di prezzo per ogni punto che l'indice muove sarà di 20 USD.

- Margine: l'importo che verrà trattenuto ogni volta che si acquista un contratto. Verificate le condizioni con il vostro broker

- Margine Overnight: si riferisce all'importo del capitale che un trader deve tenere sul proprio conto per mantenere una posizione aperta sui futures al di fuori del normale orario di mercato. Verificate le condizioni con il vostro broker

Conoscendo questi concetti, possiamo ora piazzare il nostro ordine di acquisto, proprio come se si trattasse di un'azione, seguendo i passaggi seguenti:

- Rettangolo rosso: cliccate sul pulsante Nuovo ordine.

- Configurare l'ordine: nel mio caso, lo potete vedere nella schermata qui sotto.

- Freccia rossa: una volta revisionato, fare clic su acquista.

E questo è tutto. In questo modo avremmo una posizione long o di acquisto aperta su uno dei futures indici americani, cioè il Nasdaq 100. Dovremo fare attenzione solo nei momenti vicini alla scadenza, poiché dovremo scegliere se consolidare la nostra posizione, annullarla o rollarla in un nuovo contratto future con scadenza successiva.

Seguendo questi passi, potrai iniziare a fare trading sui futures utilizzando AvaTrade in modo abbastanza veloce e sicuro.

Futures trading: scadenze e orari

Nel futures trading, come orario di contrattazione ci sono quelli ufficiali per ogni mercato. Ad esempio molti future quotati sul mercato americano CME hanno orari (ora italiana) che partono alle ore 00:00 sino alle ore 23:00 ogni giorno (ora italiana). Sull’Eurex, principale mercato europeo, ci sono futures (come quello sull’indice Euro Stoxx 50) che quotano 2:10-22 (ora italiana).

Tuttavia i broker dei futures trading non necessariamente rispettano questi orari e possono limitarli ad orari ridotti, soprattutto riducendo gli orari notturni. Su queste scelte ogni utente deve approfondire con il proprio broker.

Scopri gli orari di negoziazione dei futures.

Tipologie di futures: differenze e caratteristiche

Esistono diverse categorie di futures, ognuna con caratteristiche specifiche:

- Futures su materie prime: utilizzati per scambiare beni come petrolio, gas naturale, oro, grano e altri prodotti agricoli.

- Futures su indici azionari: permettono di investire su indici di borsa come S&P 500, FTSE MIB o DAX senza acquistare direttamente i titoli sottostanti.

- Futures su valute: strumenti per gestire il rischio di cambio tra diverse valute, molto usati nel commercio internazionale.

Futures sui tassi d'interesse: contratti basati su obbligazioni e strumenti del mercato monetario, utilizzati per proteggersi dalle variazioni dei tassi.

Tipi di ordini nel trading futures

Per i contratti nel trading future valgono le consuete tipologie di ordini. Ci sono gli ordini al meglio, o senza limite di prezzo. Poi vi sono gli ordini con limiti di prezzo, ovvero se si raggiunge un certo prezzo a cui si vuole acquistare o vendere.

Vi sono poi gli ordini legati al tempo. Di solito gli ordini valgono sino a fine giornata, ma si possono mettere dei limiti su più gironi o sino ad un certo orario. Molto dipende anche dalla piattaforma del proprio broker.

Una volta eseguito l’ordine, si può anche collegare degli ordini di stop-loss e take-profit per chiudere la strategia al raggiungimento di uno dei due livelli.

Costi e commissioni del trading sui futures

Per quanto riguarda le commissioni per acquistare/vendere nel trading sui futures questi incidono o si fanno operazioni tutti i giorni, ovvero se si è dai trader intraday. Se si è dai trader multiday il peso delle commissiono incide molto meno. Comunque esistono discount broker (vedi più in basso) che fanno pagare pochi euro (o dollari) le transazioni; mentre prezzi oltre i 10 euro/dollari incominciano ad essere elevati.

Un altro costo è la marginazione. Infatti per detenere una posizione in acquisto o in vendita di un certo future bisogna mettere a garanzia una certa quantità di denaro. Se torniamo all’esempio del future sull’indice Euro Stoxx 50, al prezzo di 4058 punti, con 1 punto che vale 10 euro, il valore del contratto è di 4058x10 = 40580 euro. La marginazione può essere dell’ordine del 10% del contatto, e quindi 4058 euro. Questa è una quantità di denaro che viene bloccata. Se si tiene aperta l’’operazione per più giorni, ogni giorno viene fatto il calcolo se la posizione è in utile o in perdita. Se è in utile viene accreditata una somma equivalente; al contrario viene tolta la cifra in perdita ed il margine va reintegrato.

Quando l’operazione viene chiusa, il broker rende disponibili immediatamente i margini al cliente.

Poiché i margini sono soldi propri, molti broker accettano come margine dei titoli di stato, che come tali ci forniscono una rendita (la cedola) ed in tal modo non si lascia improduttivo il denaro tenuto a marine.

Va detto che per chi opera intraday, ovvero chiude obbligatoriamente le posizioni entro la chiusura di giornata, molto broker propongono dei margini ridotti.

Per la categoria futures indici, o sugli indici azionari ved: indici futures investing.

I migliori 5 indici futures

A questo punto, vi lascio con i migliori 5 indici futures, ovvero, i contratti più scambiati, in termini di volume, nel futures trading.

- E-Mini S&P 500 futures: si tratta di un contratto futures basato sull'indice S&P 500, che rappresenta le 500 principali società quotate negli Stati Uniti. L'E-Mini S&P 500 è uno dei contratti futures più popolari e liquidi del mercato, utilizzato come benchmark per la direzione generale del mercato azionario. Leggi come investire nel SP500.

- Petrolio greggio Brent: il contratto future sul petrolio greggio Brent si basa sul prezzo del petrolio greggio Brent, utilizzato come benchmark internazionale per i prezzi del petrolio. Poiché il petrolio è una risorsa vitale e ampiamente utilizzata, il contratto future sul greggio Brent ha un elevato volume di scambi. Leggi come investire nel petrolio.

- E-Mini Nasdaq 100: questo contratto future si basa sull'indice Nasdaq 100, che comprende le 100 maggiori società non finanziarie quotate sul mercato Nasdaq. L'E-Mini Nasdaq 100 è popolare tra i trader interessati ai titoli tecnologici e alle società in forte crescita. Leggi come investire nel Nasdaq.

- Eurodollaro: il contratto future sull'Eurodollaro si basa sui tassi di interesse a breve termine sui depositi in dollari statunitensi al di fuori degli Stati Uniti. L'Eurodollaro è ampiamente utilizzato per speculare sui futuri movimenti dei tassi d'interesse e come strumento di copertura per proteggersi dalle variazioni dei tassi.

- Oro: il contratto future sull'oro è popolare a causa dell'attrattiva dell'oro come bene rifugio e come copertura contro l'inflazione e la volatilità del mercato. Gli investitori utilizzano spesso il contratto future sull'oro per speculare sull'andamento del prezzo dell'oro o come copertura in periodi di incertezza economica. Leggi come investire in oro.

E-Mini Nasdaq 100 è uno degli indici futures o contratto future che si basa sull'indice Nasdaq 100, con un volume di scambi giornalieri tra 500.000 e 1 milione di contratti.

- Valore dell'indice: rappresenta 20 volte il valore dell'indice Nasdaq 100.

Future trading di criptovalute Bitcoin ed Ethereum

Possiamo fare futures trading con le due principali criptovalute sottostanti, Bitcoin ed Ethereum (più precisamente Ether). Questo merita una menzione speciale. Alcune delle loro caratteristiche sono:

- Vengono sempre quotati sul mercato CME e regolati in contanti.

- Il contratto predefinito si basa rispettivamente su 5 Bitcoin e 50 Ether.

- Anche se queste criptovalute devano passare di moda, i loro rispettivi futures cryptosono diventati molto costosi. Per questo motivo sono stati ideati dei micro future con 0,1 Bitcoin e 0,1 Ether come sottostanti.

- Infine, essendo questi sottostanti molto volatili, il margine richiesto è molto più alto rispetto ad altri futures.

Leggi di più sui futures su Bitcoin.

Vantaggi e svantaggi del trading sui futures

Pro

- Effetto leva finanziaria: il principale vantaggio del trading di futures è la possibilità di utilizzare la leva finanziaria.

- Accesso a mercati volatili: i futures permettono di accedere a mercati più volatili, consentendo di speculare su movimenti di prezzo significativi e di coprire i rischi associati a tali fluttuazioni.

- Nessun decadimento temporale: a differenza delle opzioni, i futures non subiscono un decadimento del valore nel tempo, il che significa che non devi preoccuparti della perdita di valore man mano che si avvicina la scadenza

Contro

- Rischio di possibili perdite: l'uso della leva può portare a perdite elevate e rapide, specialmente in caso di movimenti contrari del mercato.

- Chiamate di margine: le tue posizioni di trading possono essere soggette a richieste di margine, che richiedono di depositare fondi aggiuntivi per mantenere aperta una posizione.

- Scadenza dei contratti: i futures hanno una data di scadenza fissa, il che significa che devi gestire la posizioni in modo attento per evitare di incorrere in perdite alla scadenza.

I rischi dei futures sono insiti nei vantaggi. Infatti la leva può portare ad elevate e rapide perdite quando vi sono improvvisi movimenti contrari del mercato.

Futures indici americani: strategie

Per fare trading sui futures indici americani, come qualsiasi strumento, bisogna prima di tutto chiarire se si vuole fare trade futures (operare) in giornata (intraday) o su più giorni (multiday). Sulla base di questa scelta si andrà a definire il time frame del grafico: intraday (da pochi minuti ad 1 ora); multiday (giorno settimana).

Bisogna poi definire quali strumenti di analisi tecnica utilizzare. Possiamo ad esempio utilizzare 2 medie mobili esponenziali, una più breve ed una più lunga.

Medie mobili esponenziali con i futures indici americani

Prendiamo i futures indici americani sull’indice DJ Eurostoxx 50, consideriamo n grafico con time frame a 15 minuti e applichiamo 2 medie mobili esponenziali a 5 periodi (mm5) ed a10 periodi (mm10). Vediamo il grafico.

Come si vede potremmo entrare quando la mm5 (linea rossa) taglia verso l’lato la mm10 (linea verde) cosa che avviene ove è posizionata la freccia verso l’alto. Entrerei al livello di chiusura dei 15 minuti, ovvero ad un prezzo di 4140 punti. Poiché 1 punto vale 10 euro, il contratto vale 41140 euro. Supponiamo mi venga richiesto un margine di 4000 euro, ovvero di circa il 10%; inoltre si pagano delle commissioni, che ipotizziamo di 5 euro.

Il segnale di uscita da questo trade sarebbe quando vi è l’incrocio opposto, ovvero quando la mm5 taglia verso il basso la mm10, cosa che avviene dove è posizionata la freccia verso il basso 5 ore dopo l’ingresso. Si uscirebbe alla chiusura, ovvero a 4153 punti, pagando delle commissioni di 5 euro; il margine a quel punto si azzera. L’utile totale sarebbe di 13 punti, ovvero 130 euro, a cui devo sottrarre 10 uro di commissioni totali. In totale avrei ottenuto un utile di 120 euro che rispetto a 4000 euro impiegati per il margine fanno un utile del 3% per un’operazione durata circa 5 ore.

Vediamo ora un’operazione al ribasso:

In questo caso si entra al ribasso quando la mm5 (linea rossa) taglia verso il basso la mm10 (linea verde) cosa che avviene ove è posizionata la freccia verso il basso. Si entrerebbe al livello di chiusura dei 15 minuti, ovvero ad un prezzo di 4051 punti. Come è prassi si paga una commissione, che ipotizziamo di 5 euro e viene richiesto un margine di 4000 euro. Il segnale di uscita da questo trade sarebbe quando vi è l’incrocio opposto, ovvero quando la mm5 taglia verso l’alto la mm10, cosa che avviene dove è posizionata la freccia verso l’alto. Si uscirebbe a 4041 punti, pagando delle commissioni di 5 euro; il margine a quel punto si azzera. L’utile totale sarebbe di 10 punti, ovvero 100 euro a cui vanno sottratti 10 euro di commissioni; un utile del 2,25% per un’operatività durata 4 ore.

Trading sui Futures e forex: differenze

Il trading sui futures e il trading sul forex sono due forme di investimento sui mercati finanziari che, nonostante presentino alcune similitudini, si distinguono per diversi aspetti fondamentali. Entrambe le pratiche permettono ai trader di speculare sui movimenti dei prezzi e utilizzare la leva finanziaria, ma le loro strutture di mercato, gli strumenti negoziati e le strategie di trading possono variare significativamente.

Significato e struttura del mercato

- Trading sui Futures: il trading sui futures implica l'acquisto o la vendita di contratti futures, che sono accordi legali per comprare o vendere una particolare quantità di una commodity o un indice a un prezzo prefissato in una data futura. Questi contratti sono standardizzati in termini di qualità, quantità e data di scadenza, e sono negoziati in borse futures regolamentate, come il Chicago Mercantile Exchange (CME). I futures coprono una vasta gamma di asset, inclusi beni agricoli, metalli, energia e strumenti finanziari.

- Trading sul Forex: il trading nel forex, o trading valutario, consiste nell'acquisto e nella vendita di valute nel mercato dei cambi, che è il più grande mercato finanziario al mondo per volume di trading. Il forex è un mercato over-the-counter (OTC), il che significa che le transazioni avvengono direttamente tra le parti senza una borsa centralizzata, il che costituisce la maggiore differenza con i contratti forward. I trader speculano sulle fluttuazioni delle coppie di valute, come EUR/USD o USD/JPY.

I futures più comunemente negoziati

I futures coprono una vasta gamma di asset, dai mercati delle materie prime agli indici azionari e alle valute. Alcuni contratti sono particolarmente popolari per volume di scambi e rilevanza economica. I futures più negoziati sono:

- Futures su materie prime: i futures più popolari includono petrolio, oro, argento, rame e prodotti agricoli come mais e soia.

- Futures su indici e valute: questi includono i futures su indici azionari globali (S&P 500, Nasdaq) e su coppie di valute come EUR/USD o GBP/USD.

Perché fare trading sui futures?

Le ragioni per cui si sceglie di fare trading sui futures sono molteplici, ma le principali sono:

Copertura

Il trading sui futures offre ai partecipanti la possibilità di coprirsi dai rischi associati alla volatilità dei prezzi. Ad esempio, i produttori di materie prime possono utilizzare i contratti futures per fissare il prezzo a cui venderanno i loro prodotti in futuro, proteggendosi così da possibili cali di prezzo derivanti da fallimenti dei raccolti o da condizioni geopolitiche avverse.

Allo stesso modo, gli investitori possono utilizzare i futures come forma di protezione contro i movimenti negativi del loro portafoglio di titoli o valute.

Speculazione

Molti trader si dedicano al trading sui futures con l'obiettivo di ottenere profitti attraverso la speculazione sui movimenti dei prezzi. Possono effettuare operazioni di acquisto o di vendita nella speranza che il prezzo dell'attività sottostante si muova nella direzione prevista, ottenendo così un profitto. In questo contesto è importante considerare fenomeni come il contango, una situazione in cui il prezzo del future è superiore al prezzo spot, che può incidere negativamente sulla redditività delle posizioni, soprattutto nei mercati delle materie prime.

La natura a leva dei futures consente ai trader di amplificare i loro potenziali guadagni, ma aumenta anche il rischio di perdite.

Cerchi un broker per futures?