Indicatori

RSI trading strategia: come usare l’indicatore RSI nel trading

Gli oscillatori sono una famiglia di indicatori tecnici che non seguono il prezzo in modo lineare, ma oscillano intorno a un valore centrale, evidenziando fasi di euforia e panico sui mercati. Servono a identificare potenziali punti di inversione (pivot) e zone in cui il movimento in corso potrebbe esaurirsi.

Tra gli oscillatori più utilizzati nel trading c’è l’RSI, Relative Strength Index, che permette di valutare se un asset è in ipercomprato o ipervenduto e di costruire una vera e propria strategia di RSI trading. In questa guida vedremo come funziona l’indicatore, come impostarlo e come usarlo in una strategia operativa.

Per applicare una strategia RSI trading su mercati reali:

Cos’è l’indicatore di trading RSI

Il Relative Strength Index RSI, è uno degli indicatori dell'analisi tecnica più popolari tra i trader. È stato sviluppato da J. Welles Wilder nel 1978 per misurare la forza e la velocità dei movimenti di prezzo. Questo indicatore aiuta anche a determinare lo stato di ipercomprato/ipervenduto del mercato per comprare basso e vendere alto.

È un oscillatore che si muove in un range compreso tra 0 e 100 e che permette di:

- stimare se il mercato è in ipercomprato (movimento rialzista “stanco”);

- stimare se è in ipervenduto (pressione ribassista eccessiva);

- valutare il momentum del trend, cioè quanto è forte il movimento in corso.

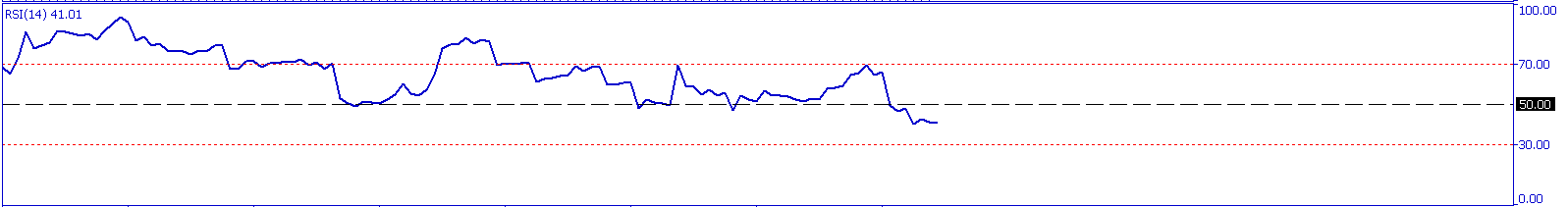

Molti trader aggiungono una linea mediana a 50:

- RSI sopra 50 → momentum tendenzialmente rialzista → ha più senso cercare segnali long;

- RSI sotto 50 → momentum tendenzialmente ribassista → ha più senso valutare segnali short.

Questo indicatore è utile per analizzare la forza relativa di altri asset. Ad esempio, quando si investe in materie prime o valute, o in generale, in mercati con elevata liquidità e volatilità relativamente bassa.

Ipercomprato e ipervenduto nel RSI

Come altri oscillatori, anche l’RSI si basa su livelli chiave:

- 70 e 30 sono i livelli standard più utilizzati;

- 80 e 20 sono livelli più “conservativi”, adatti a chi vuole segnali meno frequenti ma più selettivi.

In sintesi:

- RSI sopra 70 → mercato in ipercomprato: il movimento rialzista potrebbe esaurirsi e lasciare spazio a una correzione o a un’inversione ribassista.

- RSI sotto 30 → mercato in ipervenduto: la pressione venditrice potrebbe rallentare e lasciare spazio a un rimbalzo o a una nuova fase rialzista.

Queste zone non significano che il mercato debba invertire subito: un RSI in ipercomprato o ipervenduto può restare tale a lungo se il trend è molto forte. Per questo, in una strategia RSI trading è utile combinare l’indicatore con il contesto (trend, supporti e resistenze, pattern di prezzo).

Quali asset usare per investire con l’RSI

L’RSI dà il meglio di sé su strumenti con buona liquidità e movimenti relativamente regolari:

- Indici azionari liquidi (es. DAX, S&P 500);

- Forex, soprattutto coppie major e cross più scambiati (EUR/USD, GBP/JPY, ecc.);

- Azioni o ETF con volumi adeguati.

Al contrario, è meno efficace su mercati troppo sottili o poco liquidi e strumenti eccessivamente laterali, dove il rumore può generare molti falsi segnali.

In ogni caso, l’RSI dovrebbe essere parte di un set di strumenti (analisi del trend, livelli tecnici, gestione del rischio), non l’unica base per aprire o chiudere una posizione.

Formula RSI

Per calcolare l'RSI dobbiamo confrontare l'entità degli ultimi movimenti di prezzo. Sembra un calcolo complicato ma in realtà è molto semplice. La logica alla base dell’RSI è confrontare l’entità degli ultimi rialzi con quella degli ultimi ribassi.

RSI = 100 – 100 / (1 + RS)

L'RS è l'aumento medio degli ultimi aumenti diviso per la media degli ultimi diminuzioni.

In sostanza, queste modifiche rendono l'indice RS un oscillatore con un valore massimo di 100 e un valore minimo di 0. Se i prezzi sono saliti per 14 giorni consecutivi, l'RSI avrà un valore di 100, poiché la perdita media è 0 se invece i prezzi sono scesi per 14 giorni senza interruzioni, il profitto medio è 0 e anche il valore dell'RSI è 0.

In pratica, le piattaforme di trading calcolano l’RSI in automatico, quindi il trader non deve fare i conti a mano, ma è importante capire la logica per usarlo in modo consapevole.

RSI 14, RSI 9, RSI 25: come scegliere il periodo

Il periodo standard dell’RSI è 14 (es. 14 giorni su un grafico daily, 14 candele su un grafico a 1 ora), come proposto da Wilder. Tuttavia, non è detto che sia l’impostazione migliore per ogni strategia o timeframe.

In linea generale si può considerare questa equazione:

| Periodo più breve (es. RSI 9) ➡️ | - reagisce più velocemente al prezzo; - genera più segnali, ma anche più rumore e falsi segnali; - adatto a chi fa trading di breve periodo o intraday. | ||

| Periodo più lungo (es. RSI 25) ➡️ | - “smussa” le fluttuazioni; - genera meno segnali, più filtrati; - può essere usato per swing trading o operatività di medio periodo. |

| Periodo più breve (es. RSI 9) ➡️ | - reagisce più velocemente al prezzo; - genera più segnali, ma anche più rumore e falsi segnali; - adatto a chi fa trading di breve periodo o intraday. |

| Periodo più lungo (es. RSI 25) ➡️ | - “smussa” le fluttuazioni; - genera meno segnali, più filtrati; - può essere usato per swing trading o operatività di medio periodo. |

Non esiste un “RSI perfetto”: la scelta del periodo va testata sullo strumento (indice, azione, cambio) e sull’orizzonte temporale che si intende tradare.

Come impostare l’RSI in piattaforma (20–80 vs 30–70)

Abbiamo deto che l'indicatore RSI fornisce informazioni sull'andamento del mercato o su un valore specifico, avvertendo del suo possibile esaurimento. Quando lo si utilizza, è essenziale tenere conto dei punti di cut-off dei livelli superiore e inferiore (70 e 30), poiché sono aree in cui la tendenza potrebbe invertire, anche un po' bruscamente.

In altre parole, se c'è un ipervenduto, è possibile - secondo questo indicatore - vedere uno scenario al rialzo nel prossimo futuro e una rottura al di sopra del livello di 30 punti, per cui potrebbe essere usato come segnale di acquisto. Al contrario, è probabile che le situazioni di ipercomprato siano seguite da un periodo di vendite più o meno forti. In questo caso, la rottura al di sotto del livello 70 può essere utilizzata come segnale di vendita.

Alcuni trader usano questo indicatore con livelli più ampi: invece di 30 e 70, scelgono 20 e 80 come limiti, ovvero un approccio più conservativo, poiché c'è più spazio prima di decidere se uno strumento è ipercomprato o ipervenduto.

L'RSI viene spesso utilizzato in combinazione con altri indicatori, come la media mobile, che consentono di identificare le tendenze con un certo ritardo, che possono aiutare a confermare o meno le informazioni fornite dall'RSI.

📣 Scopri come usare e impostare l'RSI in questo video

Vantaggi e svantaggi dell'RSI strategia nel trading

Non esiste un indicatore perfetto e l’RSI non fa eccezione:

Vantaggi

- è intuitivo: con un solo colpo d’occhio vedi se il mercato è in zona di ipercomprato o ipervenduto;

- aiuta a valutare forza e direzione del trend;

- è disponibile su praticamente tutte le piattaforme di trading come indicatore standard;

- si integra bene con altri strumenti (medie mobili, supporti/resistenze, candele, altri oscillatori).

Svantaggi

- soffre di ritardo perché si basa su dati storici;

- può rimanere a lungo in ipercomprato o ipervenduto in presenza di trend forti;

- i segnali sono più affidabili quando vengono confermati da altri elementi (trend, volumi, price action).

Per questo l’RSI funziona bene se inserito in una strategia di trading strutturata, non come unico strumento di decisione.

RSI trading: segnali operativi principali

L’indicatore RSI può generare diversi segnali di trading. Vediamo quali.

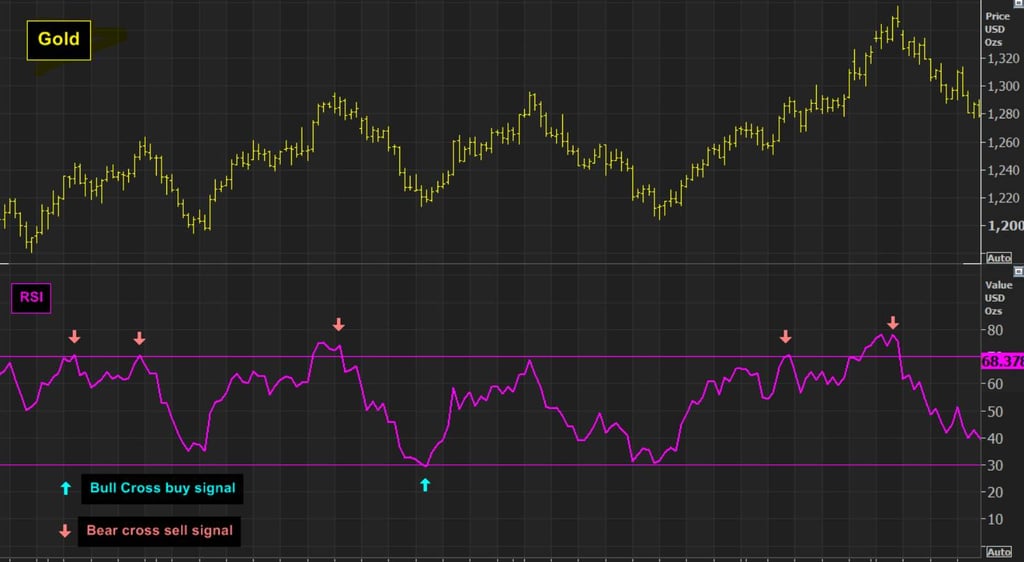

Segnali di incrocio (crossover)

Il segnale si basa sul passaggio dell’RSI attraverso i livelli 30 e 70:

- Segnale buy (long)

- l’RSI scende sotto 30 per effetto di un forte sell-off;

- successivamente risale sopra 30;

- il ritorno sopra 30 viene interpretato come conferma di un possibile rimbalzo rialzista.

- Segnale sell (short)

- l’RSI sale sopra 70 (ipercomprato);

- successivamente scende di nuovo sotto 70;

- il rientro sotto 70 viene letto come segnale di possibili prese di profitto o correzione.

Questi segnali tendono a funzionare meglio in mercati laterali o poco direzionali, mentre nei trend molto forti l’RSI può restare estremo a lungo.

Divergenze RSI

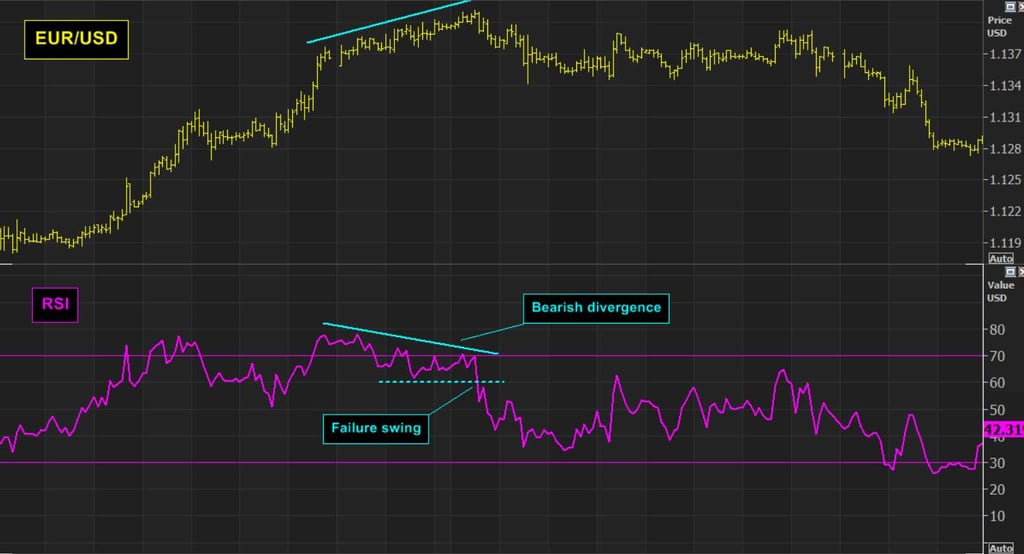

Le divergenze compaiono quando prezzo e RSI si muovono in direzioni diverse:

- Divergenza ribassista

- il prezzo segna massimi sempre più alti;

- l’RSI, invece, mostra massimi decrescenti;

- indica perdita di forza del trend rialzista e possibile correzione.

- Divergenza rialzista

- il prezzo segna minimi via via più bassi;

- l’RSI segna minimi più alti;

- suggerisce che la pressione ribassista si sta esaurendo.

Le divergenze possono durare a lungo prima che il prezzo inverti davvero: vanno quindi usate con prudenza, idealmente insieme ad altri filtri (livelli di prezzo, pattern di candele).

Falsi breakout (failure swing)

Il failure swing è un segnale che si basa solo sull’andamento dell’RSI, senza guardare direttamente al prezzo.

- In un contesto rialzista:

- l’RSI supera 70, poi rientra sotto 70;

- tenta un nuovo rialzo ma non riesce a superare il massimo precedente;

- quando scende sotto il minimo intermedio, si completa un pattern a “M” e si ottiene un segnale ribassista.

- In un contesto ribassista:

- l’RSI scende sotto 30, poi rientra sopra 30;

- tenta un nuovo affondo ma senza segnare un nuovo minimo più basso;

- quando recupera il massimo intermedio, forma un pattern a “W” e genera un segnale rialzista.

I failure swing evidenziano fasi in cui l’indicatore “prova” a confermare un eccesso, ma non ci riesce, anticipando spesso un’inversione.

RSI trading: strategie pratiche

Vediamo alcune idee operative spesso citate nella didattica sull’RSI (da testare sempre sul proprio mercato e timeframe).

| Strategia RSI | Descrizione | Quando usarla | Vantaggi | Limiti | |||||

|---|---|---|---|---|---|---|---|---|---|

| RSI a 2 periodi (Larry Connors) | Usa un RSI estremamente sensibile per cogliere movimenti rapidi e rimbalzi a breve termine. | Timeframe brevi; operatività veloce; mercati con volatilità regolare. | Segnali frequenti; ottimo timing per operazioni veloci. | Molto reattivo → rischio maggiore di falsi segnali; richiede conferme. | |||||

| RSI + Supporti/Resistenze | Combina zone tecniche con segnali di ipercomprato/ ipervenduto. | Day trading; fasi di mercato laterali o con livelli chiari. | Aumenta l’affidabilità del segnale grazie ai livelli di prezzo. | Richiede pazienza; si entra solo su confluenze di segnali. | |||||

| Divergenza RSI + Candele giapponesi | Usa divergenze per individuare esaurimenti del trend e pattern di candele per il timing. | Swing trading; mercati direzionali con chiari impulsi. | Ottimo per identificare inversioni; segnali più strutturati. | Le divergenze possono durare a lungo; necessarie conferme di prezzo. | |||||

| RSI + Medie mobili (SMA/EMA) | Filtra i segnali RSI con la direzione del trend definita dalle medie mobili. | Trend-following; trading di medio periodo. | Riduce i falsi segnali; migliora la coerenza della strategia. | Segnali meno frequenti; dipende dalla scelta della media. | |||||

| RSI + Stocastico | Combina due oscillatori per confermare eccessi di mercato. | Mercati piatti o debolmente direzionali. | Conferme solide tra due indicatori simili; utile nei range. | Può produrre sovrapposizione di segnali in trend troppo forti. |

| Strategia RSI | Descrizione | Quando usarla | Vantaggi | Limiti | |||||

|---|---|---|---|---|---|---|---|---|---|

| RSI a 2 periodi (Larry Connors) | Usa un RSI estremamente sensibile per cogliere movimenti rapidi e rimbalzi a breve termine. | Timeframe brevi; operatività veloce; mercati con volatilità regolare. | Segnali frequenti; ottimo timing per operazioni veloci. | Molto reattivo → rischio maggiore di falsi segnali; richiede conferme. | |||||

| RSI + Supporti/Resistenze | Combina zone tecniche con segnali di ipercomprato/ ipervenduto. | Day trading; fasi di mercato laterali o con livelli chiari. | Aumenta l’affidabilità del segnale grazie ai livelli di prezzo. | Richiede pazienza; si entra solo su confluenze di segnali. | |||||

| Divergenza RSI + Candele giapponesi | Usa divergenze per individuare esaurimenti del trend e pattern di candele per il timing. | Swing trading; mercati direzionali con chiari impulsi. | Ottimo per identificare inversioni; segnali più strutturati. | Le divergenze possono durare a lungo; necessarie conferme di prezzo. | |||||

| RSI + Medie mobili (SMA/EMA) | Filtra i segnali RSI con la direzione del trend definita dalle medie mobili. | Trend-following; trading di medio periodo. | Riduce i falsi segnali; migliora la coerenza della strategia. | Segnali meno frequenti; dipende dalla scelta della media. | |||||

| RSI + Stocastico | Combina due oscillatori per confermare eccessi di mercato. | Mercati piatti o debolmente direzionali. | Conferme solide tra due indicatori simili; utile nei range. | Può produrre sovrapposizione di segnali in trend troppo forti. |

Piattaforme per l'RSI trading

La maggior parte delle piattaforme di trading mette a disposizione questo indicatore, tuttavia qui potete trovare le migliori.

FinecoX

FinecoX è una piattaforma di trading online offerta da Fineco Bank. Si tratta di una soluzione avanzata per il trading sui mercati finanziari, che offre una vasta gamma di strumenti e funzionalità per aiutare i trader a prendere decisioni informate e a gestire il rischio. La FinecoX include una serie di grafici interattivi, indicatori tecnici e analisi dei mercati in tempo reale, insieme a una selezione di news e dati finanziari per aiutare i trader a mantenere il controllo delle proprie posizioni.

Trader Workstation

Trader Workstation (TWS) è la piattaforma di trading proprietaria di Interactive Brokers. TWS offre ai trader accesso a una vasta gamma di mercati globali e strumenti avanzati di trading, tra cui l'analisi tecnica, la gestione del rischio, l'esecuzione automatica di strategie, l'accesso a news e informazioni sul mercato in tempo reale, e molto altro.

La piattaforma è altamente personalizzabile, con una vasta selezione di finestre di visualizzazione e opzioni di configurazione per soddisfare le esigenze individuali dei trader. TWS supporta anche la negoziazione automatica tramite API, che consente ai trader di automatizzare le proprie strategie. In sintesi, TWS è una soluzione potente e flessibile per i trader attivi alla ricerca di una piattaforma di trading avanzata. Su TWS si può aprire anche un conto demo.

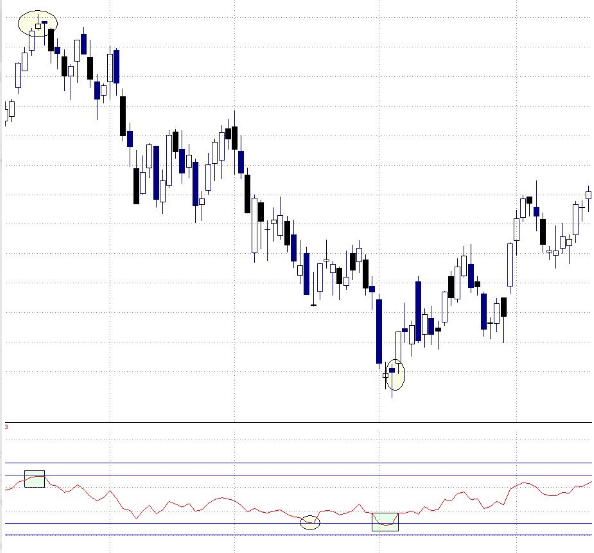

Esempi con l'RSI

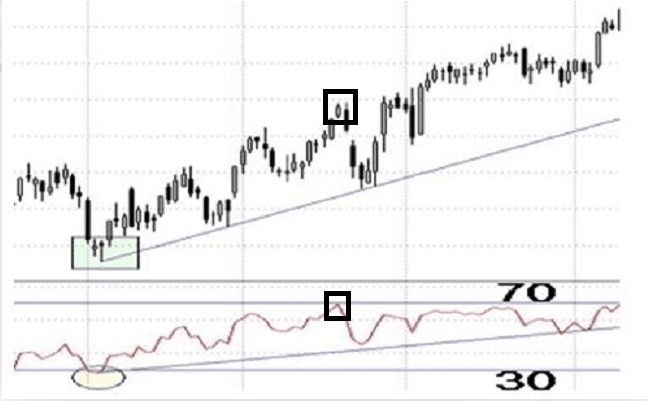

Diamo un'occhiata ad alcuni esempi pratici dell'indicatore RSI. Possiamo prima vedere un segnale ribassista perché l'RSI ha raggiunto 70 (ipercomprato) a quel punto, indicato da un quadrato, il mercato potrebbe rimbalzare più in basso come ha fatto (indicato da un cerchio). L'RSI ha quindi dato un segnale di acquisto quando ha raggiunto 30 (ipervenduto), a quel punto, indicato da un quadrato, il mercato potrebbe rimbalzare più in alto come ha fatto.

Nel secondo esempio pratico con l'indicatore RSI abbiamo l'RSI che tocca (cerchiare) il livello di 30 (ipervenduto) e c'è un rimbalzo verso l'alto del mercato (primo riquadro). Quindi l'RSI tocca il livello 70 (ipercomprato) e il mercato rimbalza verso il basso.

Se vuoi passare dalla teoria alla pratica e sperimentare diverse strategie RSI trading su demo o conto reale, puoi valutare: