Trading con Futures

Cosa sono i futures e come funzionano

Cosa sono i contratti a termine (futures)? Un contratto a termine è un accordo tra due broker negoziati in una borsa o in un mercato organizzato. Tale contratto obbliga le parti ad acquistare e/o vendere un bene (azioni, materie prime, ecc.) ad una data di scadenza e ad un prezzo determinato in anticipo. I contratti futures possono essere acquistati o venduti in qualsiasi momento durante l'orario di contrattazione. Vediamo quindi insieme cosa sono i futures.

Cosa sono i futures?

Un contratto future è un accordo tra due parti in cui viene stabilito a priori un prezzo al quale entrambe le parti sono disposte ad acquistare e vendere entro un determinato periodo di tempo o una determinata data una certa quantità di attività.

Quando un agente acquista un contratto future, si assume il diritto di ricevere il bene sottostante (azioni, materie prime...) alla data stabilita nel contratto.

Attraverso questo contratto l'acquirente assume l'obbligo di acquisire il bene in questione, pagando il prezzo stabilito. Nel frattempo il venditore deve consegnare il bene, ricevendo il prezzo accettato alla data concordata.

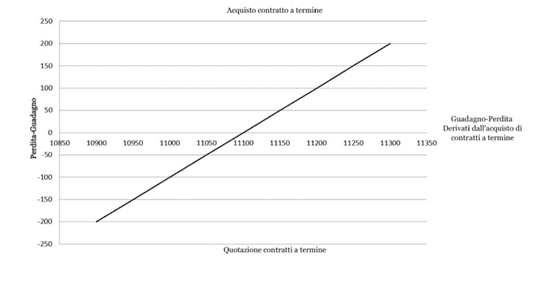

- Se il prezzo del sottostante è più alto alla scadenza rispetto al giorno della stipula del contratto, la parte acquirente realizzerà un profitto sulla differenza di prezzo positiva.

- Se il prezzo è inferiore alla data di scadenza rispetto al giorno in cui è stato stipulato il contratto, la parte acquirente subirà una perdita per la differenza di prezzo negativa.

Bisogna specificare che, a differenza delle opzioni, c'è un obbligo e non una facoltà, sia in capo all'acquirente che in capo al venditore: il che comporta un rischio derivante dall'incertezza sull'andamento dell'asset.

Caratteristiche dei futures

Adesso che abbiamo spiegato, in breve, quali sono i meccanismi di funzionamento dei futures, proviamo a vedere le caratteristiche di questo strumento finanziario.

- Negoziabile sul mercato: si tratta di uno strumento che può essere negoziato sul mercato. Ad esempio, l'acquirente del contratto può venderlo a un altro investitore. Questo, prima della data in cui avviene lo scambio (data di scadenza).

- Condizioni standard: questi derivati hanno solitamente condizioni standard. Pertanto, ogni future può essere stipulato per una quantità di materia prima, ad esempio il valore del contratto può essere equivalente a 100 once troy d'oro.

- Necessità di pagamento delle garanzie: i negoziatori devono pagare delle garanzie, cioè una somma di denaro che riduca il rischio che la controparte non riceva quanto concordato nell'accordo (rischio di controparte).

- Si basano su un'attività sottostante: questa può essere di natura finanziaria (come un indice azionario, azioni, prestiti, ecc.) o non finanziaria, come materie prime come metalli o prodotti agricoli.

- Possibilità di venderlo senza averlo necessariamente acquistato: attraverso il meccanismo della c.d. vendita allo scoperto. In questo caso si dice che l'investitore va short. D'altro canto, se si acquista un future aspettandosi che il prezzo del sottostante aumenti, si dice che l'agente assume una posizione long.

Cos'è il trading sui futures?

I futures sono strumenti che possono essere utilizzati per effettuare diverse tipologie di operazioni. Vediamole una per una:

- Funzione di hedging: L'investitore potrebbe utilizzare i futures con funzione di hedging o copertura. Supponiamo, ad esempio, che l'agente abbia nel suo portafoglio un asset il cui prezzo dovrebbe scendere. Quindi, puoi vendere oggi stesso un future finanziario a un prezzo concordato, assicurandoti così di ricevere tale importo e non un importo inferiore in cambio dell'asset. Si tratta, dunque, di un meccanismo di protezione dal rischio di perdita di valore del bene.

- Speculazioni: un'altra opzione di utilizzo è quella speculativa. L'investitore, ad esempio, può acquistare un future finanziario a tre mesi al prezzo x. Questo, attendendosi una tendenza al rialzo, che può essere confermata (rialzo) o meno (perdita). In questo modo puoi anche vendere il contratto prima della data di scadenza a un prezzo superiore a quello di acquisto e realizzare un profitto.

- Arbitrato: acquistare il future finanziario in un mercato e venderlo in un altro, in un altro paese, dove il suo prezzo è più caro.

Puoi decidere di utilizzare i broker DEGIRO e Interactive Brokers (IBKR) per il trading di futures.

DEGIRO

- Commissioni ridotte: con una commissione di soli 0,75€ a contratto, DEGIRO è uno dei broker più convenienti per il trading di futures.

- Commissione fissa: la commissione fissa è competitiva per chi è alle prime armi o non effettua un gran numero di operazioni, in quanto non dipende dal volume di transazioni.

- Conto gratuito e senza costi: non ci sono spese per l'apertura o la gestione del conto DEGIRO.

- Grande scelta di Futures: È possibile accedere a una vasta selezione di futures, inclusi indici, energia, metalli, agricoltura, tassi di interesse e criptovalute.

👉 Vedi anche tutte le ragioni per usare DEGIRO per investire in Futures: Opinioni e recensione di DEGIRO.

Interactive Brokers (IBKR)

- Commissioni competitive: le commissioni sui futures di IBKR sono molto competitive in praticamente tutte le fasce di prezzo.

- Accesso globale: IBKR offre l'accesso a oltre 135 mercati in 33 paesi, permettendo di diversificare gli investimenti a livello internazionale.

- Leva Finanziaria: IBKR consente di utilizzare un'elevata leva finanziaria sui futures, amplificando potenzialmente le posizioni di apertura (ma anche le perdite).

👉 Ti lascio anche la Recensione di Interactive Brokers: prodotti, opinioni e commissioni.

Tick nei Futures, cosa sono?

Prima dell'avvento della negoziazione elettronica, le azioni sulla borsa di New York erano scambiate di persona. Si trattava di un mondo molto diverso da quello attuale.

E una di queste differenze risiedeva nella capacità di oscillazione delle azioni. Ad oggi, le azioni oscillano anche di pochi centesimi. Al tempo, invece, i prezzi delle azioni si muovevano di 1/8 e 1/16 di frazioni di dollaro – rispettivamente 0,125 e 0,0625 dollari – per azione.

Si trattava fondamentalmente dell'importo minimo su cui un'azione poteva muoversi. E molti trader si guadagnavano da vivere attraverso tecniche di scalping su queste differenze di prezzo di queste azioni.

Adesso, questa differenza tra due punti di prezzo, il piccolo movimento di prezzo o il divario tra un prezzo di acquisto e quello di offerta, è noto come dimensione del tick. Nei mercati azionari, non è fondamentalmente più un problema rilevante. In quello dei futures, invece, svolge ancora un ruolo enorme: le dimensioni dei tick variano considerevolmente fra i diversi contratti. D'altra parte, il valore del tick di un contratto future si riferisce a quanto denaro viene perso o guadagnato per contratto e per movimento di tick.

I trader di futures possono calcolare rapidamente i loro potenziali guadagni o perdite moltiplicando il numero dei loro contratti per il valore di ciascun tick del bene scambiato. Ad esempio, se il valore di un tick per un certo contratto è di 12,5 euro e un trader compra 10 contratti, allora per ogni movimento di tick, il trader potrebbe guadagnare o perdere 125 euro. Considerando che la merce in questione può variare mediamente di circa 100 tick al giorno, questo significa che il trader potrebbe affrontare una perdita o un guadagno fino a 12.500 euro giornalieri. Questo sistema permette ai trader di avere un'idea chiara e immediata dell'impatto dei movimenti di mercato sui loro investimenti.

Si tratta, fra le altre cose, di un modo attraverso il quale il trader può calcolare le dimensioni dell'operazioni da assumere rispetto alla propria gamma di rischio.

Cosa sono i contratti futures?

Cosa sono i contratti futures? I contratti futures sono strumenti finanziari derivati che prevedono la compravendita di un bene o strumento finanziario a una data futura prestabilita, a un prezzo concordato al momento della stipula del contratto. Ecco le principali caratteristiche di questi contratti:

- Scambio futuro: le due parti si impegnano a effettuare lo scambio del bene sottostante (ad esempio, materie prime, valute o indici azionari) a una data futura. Questa data viene chiamata scadenza del contratto.

- Prezzo Predefinito: si tratta del prezzo al quale avverrà lo scambio, stabilito al momento della stipula del contratto, indipendentemente dal prezzo di mercato al momento della scadenza.

- Standardizzazione: le caratteristiche dei contratti futures sono standardizzate e definite dall'Exchange in cui vengono negoziati, tra cui le scadenze e il taglio minimo (quantità minima del bene sottostante),

- Mercato Regolamentato: i futures sono scambiati su mercati regolamentati, come le borse merci e finanziarie. Questo garantisce la trasparenza delle quotazioni e la liquidità degli strumenti.

- Margine: aprire una posizione in futures richiede depositare un margine, ovvero una garanzia, che viene adeguata giornalmente in base all'andamento del contratto (sistema di margini).

I contratti futures permettono di coprirsi dal rischio di variazioni sfavorevoli dei prezzi (hedging) o di speculare sulle fluttuazioni di mercato. Tuttavia, comportano anche un elevato grado di leva finanziaria, amplificando sia i potenziali profitti che le perdite.

Qual è la leva finanziaria nei futures

La leva finanziaria nei contratti futures consente, se sei un trader, controllare una posizione di valore maggiore rispetto al capitale effettivamente investito. Questo significa che non è necessario avere l'intero importo del contratto nel proprio conto per effettuare trading.

In un mercato organizzato, ad esempio, esiste una camera di compensazione che richiede agli investitori di fornire una garanzia (margine), che è solo una percentuale del valore nominale del contratto. Nel caso dei futures sulle azione italiane Il margine richiesto è generalmente intorno al 15% del valore nominale del contratto. Questo significa che per aprire una posizione in futures, devi depositare una percentuale del valore totale del contratto come margine iniziale. Ad esempio, se il valore di un contratto futures è di 120.000€, dovresti fornire almeno 18.000€ come margine.

Grazie alla leva finanziaria, i trader possono amplificare i loro potenziali profitti, ma è importante notare che questo comporta anche un aumento del rischio, poiché le perdite possono essere altrettanto amplificate.

Inoltre, l'intermediario finanziario (broker) ci chiederà alcune garanzie per effettuare il regolamento giornaliero delle perdite e dei guadagni (in caso di perdite, il broker richiede un margine di sicurezza per poter effettuare la controparte). Questi sono alcuni dei migliori broker per investire in Futures con leva finanziaria:

Cos'è il clearing house o camera di compensazione nei Futures

Nei mercati dei contratti futures, la camera di compensazione (clearing house) svolge un ruolo fondamentale nel garantire la stabilità e l'efficienza delle transazioni. Questa è una istituzione che agisce come intermediario centrale tra il venditore e l'acquirente di ogni contratto future, assumendo un ruolo importante soprattutto perché questi strumenti finanziari spesso prevedono l'utilizzo di leva finanziaria.

👉 Per approfondire l'argomento, ti rimandiamo alla nostra guida completa sulla clearing house.

Mitigazione del rischio per difetto

Anche in questo caso, la camera di compensazione o Clearing House attenua il rischio fungendo da controparte centrale in ogni contratto e garantendone l'esecuzione. Infatti una delle principali funzioni della clearing house è quella di ridurre il rischio di inadempienza delle parti. I contratti futures implicano promesse di acquisto o vendita futuri di beni a un prezzo predeterminato, però la volatilità dei mercati può portare al rischio che una delle parti non sia in grado o non intenda rispettare l'accordo alla scadenza.

Gestione dei margini

Per gestire il rischio di default, viene richiesto ai partecipanti di depositare un "margine". Questo funziona come una cauzione e serve a coprire potenziali perdite, fornendo una sicurezza finanziaria aggiuntiva.

Liquidazione quotidiana delle posizioni

Al termine di ogni sessione di trading, la clearing house o camera di compensazione svolge un'attività di liquidazione delle posizioni. Questo processo coinvolge il calcolo dei guadagni e delle perdite e il conseguente adeguamento dei conti delle parti coinvolte. La liquidazione giornaliera aiuta a garantire che i fondi vengano trasferiti in modo sicuro e affidabile.

Importanza per la stabilità del mercato

Infine, il ruolo regolatore della camera di compensazione è cruciale per mantenere la sicurezza e la prevedibilità del mercato dei futures. Fornisce, di fatti, un ambiente di trading più sicuro e controllato, incoraggiando gli investitori a partecipare attivamente al mercato, sapendo che i loro investimenti sono salvaguardati da un sistema di regolamentazione efficace.

In sintesi, la clearing house gioca un ruolo chiave nel mercato dei futures, fungendo da garante delle transazioni, gestendo i margini e assicurando la liquidazione delle posizioni. Questo contribuisce a creare un mercato più stabile e affidabile per tutti i partecipanti.

Scadenze dei futures

Vediamo i diversi tipi di futures e le scadenze:

- Futures su indici: come FTSE MIB, Dax 30, Cac 40, Ftse 100, Eurostoxx 50, Dow Jones, Nasdaq 100 o S&P 500.

- Liquidazione per differenza: La liquidazione per differenza (cash settlement) dei futures su indici avviene mensilmente, tipicamente il terzo venerdì di ogni mese.

- Moltiplicatore: un moltiplicatore di 10 euro per ogni punto dello stambecco 35 e 1 euro per ogni punto del mini stambecco 35

- Futures azionari: maturano trimestralmente, cioè il terzo venerdì di ogni trimestre, nel ciclo marzo-giugno-settembre-dicembre.

- Interest rate futures: i futures sui tassi di interesse sono una sorta di copertura contro il rischio che potrebbe sorgere a causa delle fluttuazioni del tasso di interesse di uno strumento finanziario in una data futura. Tassi di interesse incerti possono creare un ulteriore onere di interessi per le aziende e comportare pesanti perdite. Di solito utilizziamo futures su tassi di interesse con strumenti del mercato monetario o del mercato obbligazionario come titoli di stato, cambiali, ecc. Ogni volta che c’è un aumento del tasso di interesse, i prezzi delle obbligazioni diminuiscono. Allo stesso modo, i prezzi delle obbligazioni aumentano con una diminuzione del tasso di interesse. Un investitore può vendere contratti futures sui tassi di interesse quando i tassi di interesse aumentano e il prezzo delle sue obbligazioni diminuisce. Possono quindi riacquistare le obbligazioni a un tasso inferiore dal mercato. Ciò aiuta a compensare alcune delle perdite che subiscono a causa del calo del prezzo delle obbligazioni

- Futures sulle commodity: commercializzano un'ampia varietà di prodotti come grano, bestiame, semi, prodotti caseari, legname, oro o petrolio. Si tratta di prodotti esposti a fattori difficili da controllare, come il clima, le malattie e le decisioni politiche... dove molti fattori condizionano l'evoluzione della domanda e dell'offerta.

- Futures su cambi valuta: in relazione a Eur/Usd, Eur/Gbp, Usd/Gbp, Eur/Jpy o Uud/Jpy. Una grande differenza rispetto ad altri mercati finanziari è che il mercato dei futures su valute è attivo 24 ore al giorno. Il regolamento in questo tipo di prodotto è per differenza, confrontando il tasso di cambio del giorno del regolamento con quello del contratto.

Mercati per la negoziazione di futures

I mercati dei futures hanno due funzioni comuni per tutti, indipendentemente dal tipo di prodotti che commerciano:

- Sono rivelatori dei prezzi: attraverso i mercati dei futures è possibile scoprire i prezzi delle attività sottostanti molto prima che vengano regolati.

- Servono a ridurre il rischio di prezzo: il rischio di prezzo può essere ridotto perché in un mercato c'è sempre qualcuno disposto ad assumersi il rischio che un altro vuole eliminare - la controparte.

Inoltre, il Mercato dei Futures ha il compito di registrare, regolare e garantire le operazioni effettuate attraverso di esso con l'obiettivo principale di minimizzare il rischio di prezzo.

I futures finanziari sono negoziati sui principali mercati organizzati, come ad esempio

- A Chicago abbiamo il Chicago Board of Trade (CBOT), Chicago Mercantile Exchange (CME) e il Chicago Board Options Exchange (CBOE).

- Londra sul London International Financial Futures Exchange (LIFFE).

- In Italia i futures sono contrattati nel mercato regolamentato IDEM (Italian Derivatives Market), mercato italiano dei derivati gestito da Borsa Italiana.

- In Germania e in Svizzera sulla borsa dell'euro (EUREX), si tratta di una fusione tra il mercato tedesco (DTB) e quello svizzero (SOFEX) dei derivati.

- In Francia, Paesi Bassi e Belgio su EURONEXT, una fusione tra i mercati dei derivati francesi (MATIF - MONEP), olandesi e belgi.

Futures vantaggi e svantaggi

Ecco un elenco di aspetti da prendere in considerazione.

👍 Futures vantaggi

- Accessibilità ai mercati: grazie a i futures puoi partecipare a mercati altrimenti inaccessibili per gli investitori tolleranti al rischio.

- Requisiti di margine stabili: I requisiti di margine sono ben definiti, permettendo a i trader di pianificare.

- Nessun decadimento temporale: a differenza delle opzioni, i futures non subiscono decadimento del valore nel tempo.

- Elevata liquidità: la maggior parte dei mercati futures offre alta liquidità, consentendo di entrare e uscire facilmente.

- Prezzi chiari: la determinazione del prezzo è chiara e comprensibile.

- Protezione contro le fluttuazioni dei prezzi: utilizzati come strumento di copertura per mitigare i rischi legati alle variazioni di prezzo.

👎 Futures svantaggi

- Nessun controllo sugli eventi futuri: fattori esterni come catastrofi naturali o eventi politici possono influenzare i risultati.

- Problemi di leva finanziaria: L'alta leva può portare a fluttuazioni rapide e significative dei prezzi.

- Date di scadenza: i contratti hanno una scadenza fissa e i prezzi possono diventare meno favorevoli man mano che ci si avvicina alla scadenza, rischiando di scadere senza valore.

Cerchi un broker per investire in futures?