Borsa

Come investire in titoli di stato

Investire in titoli di stato è una scelta molto comune per chi vuole mettere al sicuro i propri risparmi, ottenendo allo stesso tempo un rendimento stabile. In un periodo in cui i mercati finanziari possono essere molto instabili, i titoli di stato rappresentano un’opzione affidabile per chi cerca un investimento più sicuro e a lungo termine. Ogni nazione può emettere titoli di Stato per finanziare le proprie attività, per questo motivo sono anche chiamate “obbligazioni sovrane”.

In questa guida ti spiegheremo in modo chiaro come funzionano questi strumenti, quali tipi esistono, quali vantaggi offrono e quali rischi è importante conoscere prima di decidere di investire.

Cosa sono i titoli di Stato

Come per tutte le altre obbligazioni, anche i titoli di Stato, alla scadenza, prevedono il rimborso del capitale all’acquirente più un interesse. I titoli di Stato italiani sono obbligazioni emesse regolarmente dal Ministero dell’Economia e delle Finanze attraverso il Dipartimento del Tesoro.

Ricordiamo che le obbligazioni sono titoli di debito (per il soggetto che le emette) e di credito (per il soggetto che le acquista) che rappresentano una parte del debito che le società emettono per finanziare le proprie attività. Le obbligazioni vengono emesse con la promessa da parte dell'acquirente del rimborso del capitale (al termine del periodo prestabilito) più un interesse (la remunerazione che spetta a chi acquista obbligazioni in cambio della somma investita).

L’interesse può essere pagato periodicamente, attraverso le cedole. Esistono anche obbligazioni chiamate “zero coupon”, dove non sono previsti i pagamenti degli interessi periodicamente, ma il rendimento può essere dato solo alla scadenza del titolo e dipende dalla differenza tra il valore nominale (l’importo che si riceve alla scadenza, quando avviene il rimborso) e il prezzo di sottoscrizione (quanto è stata pagata l’obbligazione al momento dell’acquisto).

I titoli di Stato possono essere acquistati da chiunque voglia acquistare obbligazioni da una nazione emittente, quindi sia un privato cittadino che un’azienda. Puoi farlo ad esempio con il broker Interactive Brokers.

In quali mercati si commerciano titoli di stato

Possono essere acquistati sui mercati:

- Primario, al momento dell’emissione, tramite asta. Ad esempio, Il calendario annuale delle aste dei titoli di Stato è pubblicato sul sito del Ministero dell’Economia e delle Finanze – Dipartimento del Tesoro, ed è possibile prenotare i titoli almeno un giorno prima della data fissata per l’asta.

- Secondario, acquistandole da chi le ha comprate al momento dell’emissione, al prezzo di mercato che avranno in quel momento.

Chi vuole comprare o vendere titoli di Stato deve rivolgersi ad intermediari autorizzati, solitamente banche e società di intermediazione mobiliare – SIM. Le banche e gli intermediari finanziari sono tenuti a osservare queste norme quando acquistano titoli di Stato per conto di un cliente.

Ad esempio, con Fineco puoi acquistare una vasta gamma di titoli di Stato italiani. Si possono acquistare questi titoli direttamente dall'area riservata Fineco, accedendo alla sezione "Mercati e trading" e selezionando "Obbligazioni".

Le commissioni di negoziazione per l'acquisto di titoli di Stato sono fisse allo 0,19% per ordine, con un minimo di 2,95€ e un massimo di 19€. Inoltre, Fineco offre la possibilità di trasferire gratuitamente i tuoi titoli e fondi da altri istituti, senza costi aggiuntivi.

Acquistare titoli di Stato con Fineco

Codice promozione Fineco

- 100 ordini senza commissioni entro i primi 3 mesi dall'apertura

- Vasta gamma di mercati, inclusi quelli italiani (MTA, MOT, EuroMOT, Hi-MTF), americani (AMEX, NASDAQ, NYSE) e tedeschi (Equiduct e Xetra)

- Uso gratuito della piattaforma di trading professionale PowerDesk per 12 mesi

Tipi di titoli di Stato

In base al rendimento, i titoli di Stato si distinguono in:

- Titoli a rendimento fisso, dove il sottoscrittore conosce da subito l’ammontare delle eventuali cedole e il prezzo di rimborso del titolo. Per questi titoli di Stato il rendimento può derivare: dalla differenza tra il prezzo di acquisto del titolo di Stato (valore di emissione) e quello a cui viene rimborsato (valore nominale); oppure dagli interessi riscossi periodicamente. Per questi titoli (es. BOT) il rendimento, in quanto fisso, non risente delle oscillazioni dei tassi di interesse, ma il variare dei tassi incide sul prezzo del titolo se si decidesse di rivenderlo prima della data di scadenza naturale.

- Titoli a rendimento variabile (es. Ccteu), dove la cedola o il valore di rimborso sono calcolati sulla base di un parametro esterno (ad esempio l’indice Euribor, o il tasso di inflazione, o un tasso di cambio tra due valute). Per i Titoli di Stato Italiani, il sito del Ministero dell’Economia e delle Finanze riporta le principali caratteristiche di ogni tipologia.

Vediamo un riassunto in questa tabella.

| TITOLI | BOT | CTZ | BTP | CCT | |||||

| Durata | 3, 6, 12 mesi | 24 mesi | 3,5,10,15 o 30 anni | 7 anni | |||||

| Remunerazione | Scarto d'emissione | Scarto d'emissione | Cedole fisse semestrali | Cedole variabili posticipate | |||||

| Taglio minimo | 1000 | 1000 | 1000 | 1000 | |||||

| Meccanismo d'asta | Asta competitiva | Asta marginale | Asta marginale | Asta marginale | |||||

| Aliquota fiscale | 12,50% | 12,50% | 12,50% | 12,50% | |||||

| Rimborso | Unica soluzione alla scadenza | Unica soluzione alla scadenza | Unica soluzione alla scadenza | Unica soluzione alla scadenza |

| TITOLI | BOT | CTZ | BTP | CCT | |||||

| Durata | 3, 6, 12 mesi | 24 mesi | 3,5,10,15 o 30 anni | 7 anni | |||||

| Remunerazione | Scarto d'emissione | Scarto d'emissione | Cedole fisse semestrali | Cedole variabili posticipate | |||||

| Taglio minimo | 1000 | 1000 | 1000 | 1000 | |||||

| Meccanismo d'asta | Asta competitiva | Asta marginale | Asta marginale | Asta marginale | |||||

| Aliquota fiscale | 12,50% | 12,50% | 12,50% | 12,50% | |||||

| Rimborso | Unica soluzione alla scadenza | Unica soluzione alla scadenza | Unica soluzione alla scadenza | Unica soluzione alla scadenza |

Titoli di Stato: quali sono

I titoli di stato sono obbligazioni emesse dallo Stato (in Italia, dal Ministero dell’Economia e delle Finanze) per finanziare la spesa pubblica e il debito. Chi li acquista presta capitale allo Stato, ricevendo in cambio il rimborso del capitale a scadenza e un rendimento sotto forma di interessi (cedole) o scarto di emissione.

Buoni Ordinari del Tesoro (BOT)

Titoli di debito (obbligazioni) a breve termine con rimborso in un’unica soluzione a scadenza. I BOT possono essere emessi con scadenze pari a 3, 6, 9 o 12 mesi, mediante un procedimento chiamato asta competitiva sul rendimento. Si tratta di una tipologia d’asta di emissione di strumenti finanziari nella quale ogni soggetto risultato aggiudicatario di un quantitativo di strumenti finanziari paga il prezzo che ha offerto.

La differenza tra il valore di rimborso del Buono (1.000 euro) e il suo prezzo di acquisto sarà la redditività generata dal Buono del Tesoro.

Certificati del Tesoro Zero Coupon (CTZ)

Sono titoli di debito (obbligazioni) con durata pari a 24 mesi, con rimborso in un’unica soluzione a scadenza. I CTZ sono emessi mediante un procedimento chiamato asta marginale con determinazione discrezionale di prezzo e quantità emessa. Si tratta di una tipologia d’asta in cui tutti i soggetti che risultano aggiudicatari di un quantitativo di strumenti finanziari offerti in asta pagano il medesimo prezzo, il prezzo marginale.

Buoni del Tesoro Poliennali (BTP)

Titoli di debito (obbligazioni) a medio-lungo termine con cedola fissa posticipata pagata semestralmente. I BTP possono essere emessi con scadenze pari a 3, 5, 7, 10, 15, 20, 30 e 50 anni, mediante il sopra richiamato procedimento di asta marginale che si svolge normalmente due volte al mese: durante la seconda settimana del mese per il Btp 3 e 7 anni e, in relazione alla domanda espressa dal mercato, per i Btp 15 e/o 30 anni; durante l’ultima settimana del mese per i Btp 5 e 10 anni1.

Scopri i migliori BTP da comprare per rendimento.

Buoni del Tesoro Poliennali Green (BTP GREEN)

I BTP green sono un tipo particolare di BTP, emessi per la prima volta nel marzo 2021 e che hanno lo scopo di finanziare le spese sostenute dallo Stato con positivo impatto ambientale per supportare la transizione ecologica del paese. I BTP GREEN sono titoli a medio-lungo termine, emessi con durata da 10 a 30 anni e presentano le medesime caratteristiche degli altri Buoni del Tesoro Poliennali.

Buoni del Tesoro Poliennali indicizzati all’inflazione europea (BTP€i)

Sono un tipo particolare di BTP in cui sia il capitale rimborsato a scadenza sia le cedole pagate semestralmente sono rivalutati sulla base dell’inflazione dell’area euro, misurata dall’Eurostat. I BTP€i sono emessi con durata pari a 5, 10, 15 o 30 anni.

Buoni del Tesoro Poliennali indicizzati all’inflazione italiana (BTP ITALIA)

Sono un tipo particolare di BTP in cui sia il capitale rimborsato a scadenza sia le cedole pagate semestralmente sono rivalutati sulla base dell’inflazione italiana, misurata dall’ISTAT. I BTP ITALIA sono emessi con durata da 4 a 8 anni.

Buoni del Tesoro Poliennali step-up riservati agli investitori retail (BTP FUTURA)

Sono un tipo particolare di BTP, si chiamano “Futura” perché sono pensati come formula di tutela del risparmio capace di sostenere anche il “futuro del Paese”, con particolare riferimento al superamento della crisi sanitaria ed economica derivata dal COVID19. I BTP Futura sono titoli di Stato a medio-lungo termine con scadenza superiore ad 8 anni e cedole semestrali nominali. Le cedole, pagate semestralmente, crescono nel tempo in base a un meccanismo “step up”, con rendimenti minimi prefissati. La serie dei tassi minimi viene comunicata prima dell’emissione e, alla chiusura della stessa, può essere confermata o rivista esclusivamente al rialzo.

Conosci il BTP short term? E il BTP Valore?

Certificati di Credito del Tesoro (CCT)

Sono titoli di debito (obbligazioni) a tasso variabile con durata pari a 7 anni, con rimborso in un’unica soluzione a scadenza e con remunerazione degli interessi mediante cedole posticipate semestrali indicizzate tempo per tempo al rendimento dei BOT semestrali. Anche I CCT sono emessi, mediante il procedimento di asta marginale sopra descritto.

Certificati di Credito del Tesoro indicizzati all’inflazione europea (CCTEU)

Sono un tipo particolare di CCT, a tasso variabile, con durata da 3 a 7 anni, in cui le cedole semestrali sono indicizzate al tasso Euribor a 6 mesi. La cedola viene quindi tempo per tempo adeguata ai tassi correnti di mercato. Anche I CCTEU sono emessi, mediante il procedimento di asta marginale sopra descritto.

Dove acquistare i titoli di stato

Ovviamente è possibile acquistare titoli di stato sulle piattaforme dei broker online che commerciano questo tipo di attivo. Sarà sufficiente aprire un conto e depositarvi il denaro che vogliamo destinare all'acquisto. L'ideale è che il broker abbia accesso a un'ampia gamma di obbligazioni, sia sovrane (obbligazioni statali) che corporate.

Piattaforme per comprare titoli di stato

I principali canali di acquisto sono:

- Banche e Poste

- Broker online autorizzati

- Intermediari finanziari abilitati alla partecipazione diretta alle aste

Di seguito ti lascio un paio di broker che ti permetteranno di spaziare tra le varie tipologie di obbligazioni 👇

Per sapere quali sono i migliori broker per investire in obbligazioni, leggi il nostro articolo.

Differenza tra obbligazioni statali e titoli di stato

Va detto che tutto questo lo abbiamo nei diversi livelli delle Amministrazioni pubbliche (locali, regionali, nazionali e sovranazionali come l'UE).

Entrambi gli attivi di reddito fisso sono uguali salvo che per la scadenza, che nel caso dei Buoni varia tra 2 e 5 anni, mentre nel caso delle Obbligazioni è superiore a 5 anni.

In questo caso parliamo di titoli con interessi periodici sotto forma di cedola, a differenza dei Buoni del Tesoro, che pagano gli interessi alla scadenza.

Il valore nominale minimo che può essere richiesto in un'asta è di 1.000 euro e le richieste per importi superiori devono essere multipli di 1.000 euro.

Quando conviene investire in titoli di Stato?

I titoli di Stato offrono una serie di vantaggi, quali:

✅ Preservazione del capitale: la preservazione del capitale si riferisce alla protezione del valore assoluto del proprio investimento attraverso attività che promettono un rendimento del capitale. Poiché i Titoli di Stato in genere comportano meno rischi rispetto alle azioni, queste attività possono essere una buona opzione per gli investitori che hanno meno tempo per recuperare delle perdite.

✅ Generazione di reddito: i titoli di Stato forniscono un importo fisso di reddito a intervalli regolari sotto forma di pagamenti di cedole.

✅ Diversificazione: investire in un equilibrio di azioni, bond e altre classi di attività può aiutarti a costruire un portafoglio che ricerca rendimenti ma è resiliente in tutti gli ambienti di mercato. Azioni e obbligazioni hanno spesso una relazione inversa, nel senso che quando il mercato azionario scende, le obbligazioni diventano più attraenti.

✅ Gestione del rischio: si ritiene generalmente che il reddito fisso comporti meno rischi rispetto alle azioni. Questo perché i titoli di Stato a reddito fisso sono generalmente meno sensibili ai rischi macroeconomici, come le recessioni economiche e gli eventi geopolitici.

I titoli di Stato vantano il beneficio di cedole prevedibili e un rischio emittente relativamente basso.

Leggi anche se conviene investire in obbligazioni, fondi di obbligazioni o ETF obbligazionari.

Come conoscere la qualità di un'obbligazione?

Questo è possibilmente il fattore più importante al momento di prendere la decisione di in quali obbligazioni investire.

Bene, la qualità di un'obbligazione si riferisce al rischio di insolvenza che assume l'investitore: cioè, la probabilità che l'emittente (sia esso un governo o un'azienda) non possa restituire il denaro prestato né pagare gli interessi promessi.

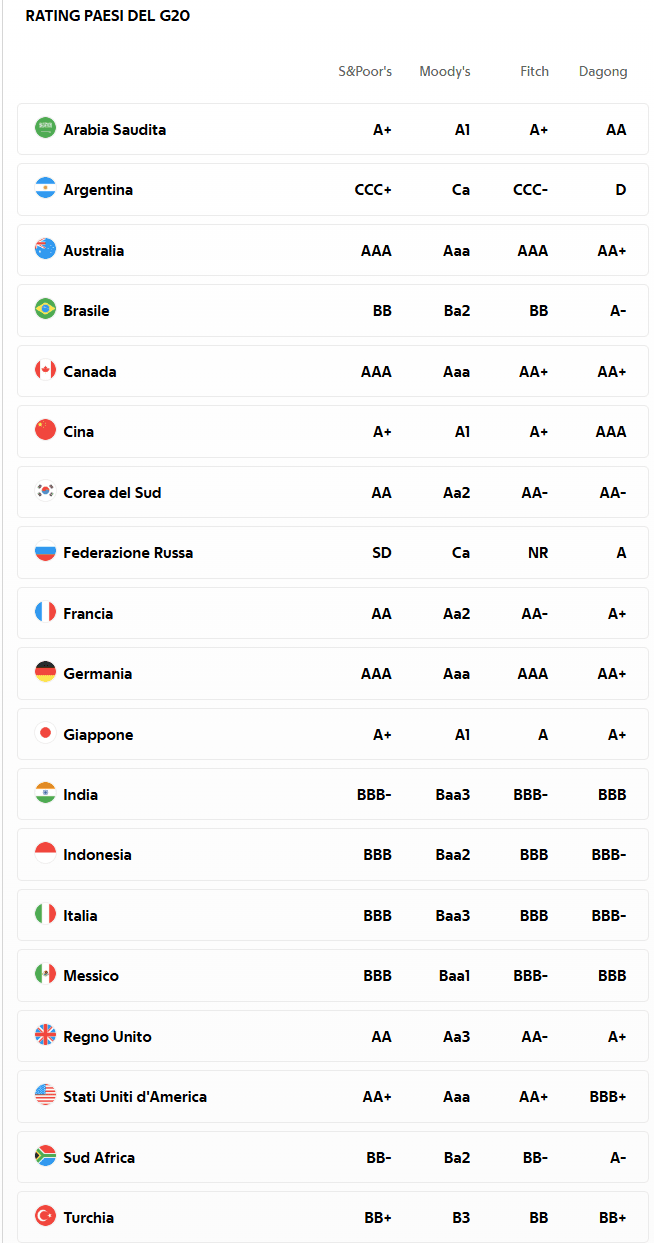

Per valutare questa qualità, si utilizzano le valutazioni creditizie (credit ratings), emesse da agenzie specializzate. Le tre principali agenzie di rating a livello mondiale sono:

- Moody’s

- Standard & Poor’s (S&P)

- Fitch Ratings

Ognuna di esse assegna un voto o una valutazione ai titoli, che funge da "punteggio di solvibilità" dell'emittente.

Queste agenzie classificano i titoli in due grandi gruppi:

| Significato della valutazione | S&P / Fitch | Moody's | |||

|---|---|---|---|---|---|

| Massima qualità | AAA | Aaa | |||

| Alta qualità | AA | Aa | |||

| Buona qualità | A | A | |||

| Accettabile, grado medio | BBB | Baa | |||

| Speculativo | BB | Ba | |||

| Rischio significativo | B | B | |||

| CCC o meno | Caa o meno | Rischio molto alto Obbligazioni high yield |

| Significato della valutazione | S&P / Fitch | Moody's |

| Massima qualità | AAA | Aaa |

| Alta qualità | AA | Aa |

| Buona qualità | A | A |

| Accettabile, grado medio | BBB | Baa |

| Speculativo | BB | Ba |

| Rischio significativo | B | B |

| CCC o meno | Caa o meno | Rischio molto alto Obbligazioni high yield |

Rendimento dei titoli di Stato italiani

I titoli di Stato hanno il vantaggio di essere adeguati a qualsiasi esigenza: siccome possono essere liquidati efficientemente sul mercato secondario prima della loro scadenza, rappresentano uno strumento flessibile. Va, però, ricordato il rischio di oscillazione del prezzo in caso di vendita prima della scadenza.

Tramite l’acquisto dei titoli di Stato puoi avere una fonte aggiuntiva di reddito, costituita dalle cedole, che può essere fissa o variabile. Nel caso dei titoli indicizzati all’inflazione, il reddito si adegua in relazione all’andamento dei prezzi, consentendo così il recupero del potere d’acquisto. Hai inoltre il vantaggio di non avere particolari impegni di gestione corrente: grazie alla dematerializzazione, per la quale i titoli sono costituiti da iscrizioni contabili, il pagamento delle cedole e del capitale avviene automaticamente tramite accredito sul conto corrente.

- Tieni a mente la scadenza per valutare tempestivamente l’eventuale reinvestimento. Per questo puoi consultare il calendario del risparmiatore, in Italia presente sul sito del MEF-Dipartimento del Tesoro. Può anche essere opportuno consultare la quotazione del tuo titolo sui giornali o su Internet (es. sito del MOT) per valutare eventuali ipotesi di vendita prima della scadenza.

- Valuta la durata del tuo investimento. Grazie alla possibilità di essere venduti sul mercato secondario prima della scadenza, i titoli di Stato non richiedono una particolare capacità di pianificazione di medio o lungo termine. Tuttavia, occorre ricordare che a causa delle oscillazioni di prezzo a cui sono soggetti può essere opportuno investire in una tipologia di titolo la cui durata si avvicini il più possibile all’orizzonte temporale che preferisci.

- In relazione ai CCTeu tieni conto che, essendo il parametro di determinazione delle cedole, l’Euribor, lo stesso parametro di mercato al quale è molto spesso legato il calcolo degli interessi passivi da pagare in caso si sia contratto un mutuo a tasso variabile, questi titoli rappresentano un utile strumento per neutralizzare la variabilità degli esborsi richiesti per tale tipo di indebitamento.

I titoli di Stato, in virtù dell’alto livello di sicurezza che li caratterizza, sono il tipico termine di paragone di ogni investimento finanziario. Per cui il loro rendimento è un parametro fondamentale per operare confronti con investimenti offerti da altri emittenti.

BOT (Buoni Ordinari del Tesoro)

- Durata: 3, 6, 12 mesi (breve termine)

- Rendimento: senza cedola, calcolato come differenza tra prezzo di acquisto e valore nominale a scadenza (zero coupon)

- Acquisto: asta primaria (commissioni variabili a seconda della durata)

- Mercato secondario: acquisto e vendita dopo emissione, con prezzo e rendimento variabili

- Rendimento netto: sconto fiscale del 12,5%

- Minimo acquisto: 1.000 euro

- Profilo di investitore: adatto a investitori a bassa tolleranza al rischio e orizzonte temporale breve, che cercano sicurezza e liquidità immediata.

CTZ (Certificati del Tesoro Zero Coupon)

- Durata: 24 mesi (biennale)

- Rendimento: senza cedola, calcolato come differenza tra prezzo di acquisto e valore nominale

- Acquisto: asta primaria e mercato secondario

- Rendimento netto: tassazione al 12,5% (rendimento lordo del 0,5% annuo)

- Minimo acquisto: 1.000 euro

- Commissioni e costi: le commissioni bancarie e costi di apertura non sono inclusi nel rendimento

- Profilo di investitore: adatto a investitori conservatori che cercano un investimento a medio termine con rendimento limitato e bassa volatilità.

Buoni del Tesoro Poliennali (BTP)

- Durata: 1-3 anni (breve), 3-10 anni (medio), oltre 10 anni (lungo termine)

- Rendimento: cedola fissa (interessi pagati annualmente o semestralmente)

- Esempio: 2,5% annuo su valore nominale di 1.000 euro, con pagamento di 25 euro all’anno

- Rendimento a scadenza: restituzione capitale investito + interessi

- Acquisto: asta primaria, mercato secondario

- Minimo acquisto: 1.000 euro

- Profilo di investitore: adatto a investitori che cercano una soluzione sicura e prevedibile, con un orizzonte temporale medio-lungo.

BTP Italia

- Durata: medio-lunga scadenza

- Rendimento: cedola semestrale indicizzata all’inflazione italiana

- Caratteristiche: rendimento minimo garantito, premio fedeltà per chi tiene il titolo fino a scadenza

- Rendimento a scadenza: dipende dall’inflazione italiana

- Acquisto: emissione diretta sul MOT

- Minimo acquisto: 1.000 euro

- Profilo di investitore: adatto a investitori che cercano protezione dall'inflazione e rendimenti legati all'andamento dei prezzi.

BTP Futura

- Durata: lunga scadenza (10 anni o più)

- Rendimento: cedola crescente (step-up bond) e premio fedeltà legato al PIL italiano

- Caratteristiche: cedole semestrali crescenti, con premio fedeltà a scadenza

- Acquisto: emissione diretta sul MOT

- Minimo acquisto: 1.000 euro

- Profilo di investitore: adatto per investitori a lungo termine, con una visione positiva sul PIL italiano e preferenza per cedole crescenti.

CCTeu (Certificati di Credito del Tesoro)

- Durata: 3-7 anni

- Rendimento: cedola variabile indicizzata all'Euribor 6 mesi più spread

- Rendimento netto: cedola soggetta a tassazione del 12,5%

- Acquisto: asta primaria, negoziazione sul MOT

- Minimo acquisto: 1.000 euro

- Profilo di Investitore: adatto a investitori disposti a tollerare fluttuazioni dei tassi di interesse e a medio termine.

I titoli di Stato vantano il beneficio di cedole prevedibili e un rischio emittente relativamente basso. Tuttavia, i titoli a breve termine potrebbero risultare più attraenti a causa dei rendimenti attuali, mentre quelli a lungo termine presentano un livello maggiore di incertezza dovuto alle possibili vendite anticipate e al conseguente aumento del rischio.

Quelli che garantiscono un reddito fisso, come BOT, i CTZ ed i BTP, non risentono di variazioni dei flussi di cassa periodici proprio perché la loro remunerazione è prefissata dall’inizio; d’altro canto, però il loro prezzo, ossia il controvalore che si ottiene in caso di vendita prima della scadenza, oscilla inversamente rispetto all’andamento di mercato dei tassi di interesse sul debito pubblico: al loro aumentare il prezzo dei titoli in circolazione scende, mentre quando diminuiscono i prezzi salgono.

I titoli a tasso variabile quali ad esempio i CCTeu, invece, modificano il flusso di cassa cedolare pagato ogni semestre in funzione dell’andamento dei tassi di interesse di mercato, e proprio per questo sono meno soggetti a variazioni di prezzo.

I titoli legati all’inflazioni quali i BTP€i ed i BTP Italia, analogamente ai titoli a tasso variabile, sono soggetti ad una variazione dei flussi di cassa cedolari pagati semestralmente in funzione dell’andamento dell’inflazione, mentre il rischio di oscillazione dei prezzi è minore rispetto a quello dei titoli a tasso fisso di pari scadenza.

Conviene investire nei titoli di Stato nel 2025?

Le previsioni per i titoli di Stato nel 2025 delineano un panorama di incertezza, influenzato da dinamiche geopolitiche globali e da possibili cambiamenti nelle politiche economiche. Negli Stati Uniti, l'orientamento politico potrebbe portare a nuove misure fiscali e di spesa pubblica, incidendo su inflazione e rendimenti obbligazionari. In Europa, il contesto politico e le sfide economiche in paesi chiave come Germania e Francia potrebbero aumentare la volatilità dei titoli di Stato, con una domanda che potrebbe rimanere contenuta.

L'andamento dei titoli europei è stato positivo nel 2024, ma i segnali di maggiore volatilità e di rendimenti altalenanti suggeriscono un anno impegnativo per il 2025. In Italia, i BTP continuano a offrire rendimenti interessanti, come il 3,51% attuale per quelli a 10 anni, mentre il governo sembra intenzionato a proporre nuove emissioni mirate alle famiglie, come i BTP Valore.

Per gli investitori, il 2025 potrebbe rappresentare un'occasione per bilanciare strategie di rischio e rendimento, con un'attenta analisi delle opportunità offerte dalle principali economie europee e dai cambiamenti delle politiche monetarie globali. La chiave sarà monitorare attentamente gli sviluppi economici e le decisioni delle banche centrali.

Come comprare titoli di Stato di altri Paesi

Oltre alla facoltà di investire in obbligazioni governative italiane, è possibile valutare un investimento in titoli di Stato di altri Paesi.

I titoli di Stato degli Stati Uniti sono strumenti finanziari emessi dal governo degli Stati Uniti e considerati tra gli investimenti più sicuri; la loro funzione è duplice ovvero finanziare il debito pubblico e sostenere le spese governative.

Esistono diversi tipi di titoli di Stato degli Stati Uniti detti “Bonds” e vengono denominati comunemente T-Bonds con rendimenti che possono crescere o decrescere a seconda delle condizioni di mercato; sono considerate obbligazioni governative dal rischio minimo, con probabilità estremamente basse d’insolvenza grazie all’emissione del Governo Federale Americano. Vengono anche considerati veri e propri beni rifugio, sono strumenti a reddito fisso che pagano agli investitori il loro valore nominale.

I titoli di Stato degli Stati Uniti a 10 anni - noti come Treasury Notes (o T-Notes) - sono considerati tra le obbligazioni più importanti per diversi motivi:

- sono tra i titoli di Stato più negoziati e, pertanto, godono di elevata liquidità;

- sono considerati un rifugio sicuro in periodi di incertezza economica;

- sono un punto di riferimento per gli investitori.

Caratteristiche dell’obbligazione “Treasury Notes” a 10 anni, emessa dal Dipartimento del Tesoro del governo degli Stati Uniti, sono la scadenza a 10 anni e il pagamento degli interessi ogni 6 mesi ad un tasso fisso determinato all’emissione iniziale.

Scopri i vari tipi di obbligazioni e bond per orientarti ancora meglio nella scelta del tuo investimento.

Investimento in titoli di Stato di Paesi emergenti

Oggi, oltre a un possibile investimento in titolo di Stato di Paesi Europei o degli Stati Uniti, è possibile valutare un investimento in titoli di Stato di Paesi emergenti per i seguenti motivi:

- i rendimenti delle obbligazioni emergenti sono saliti ai livelli più alti dell’ultimo decennio (in alcuni casi sfiorano il 10%);

- l'inflazione nei mercati emergenti è maggiormente sotto controllo rispetto a Paesi di fascia alta (in Brasile, Messico e Colombia e nei Paesi dell’Europa dell'Est i rendimenti locali sono attualmente a due cifre).

Tuttavia, quando si decide di investire in un’obbligazione statale straniera è bene tenere conto che:

- Non fatevi guidare dai tassi. Un alto tasso di rendimento di un titolo di Stato estero non deve essere il motivo della selezione dell’obbligazione. Spesso un tasso troppo alto è indice di una rischiosità elevata.

- Valutate la stabilità del Paese. La prima domanda da farsi è: quante probabilità ci sono che il Paese emittente sarà in grado di rimborsare il capitale investito a scadenza? In altre parole la stabilità economica e politica del Paese è determinante nella scelta.

- Tenete conto del rating. L’affidabilità di un Paese è certificata dalle agenzie di rating. Le principali agenzie di rating sono Fitch Investors Service, Moody’s e Standard & Poor’s. Il loro giudizio definisce il grado di rischiosità di un titolo di Stato estero.

- Meglio i Paesi in White List. Nella selezione del Paese è importante anche conoscere quali sono gli Stati che aderiscono alla cosiddetta White List per usufruire di una tassazione favorevole.

Consultare consulenti indipendenti in queste fasi può rivelarsi prezioso: guidano gli investitori nella scelta di asset appropriati e nella creazione di portafogli di investimento personalizzati.

Quali titoli di stato scegliere per investire

I titoli di Stato sono equivalenti per affidabilità dell’emittente, nel senso che è sempre lo Stato di riferimento a far fronte ai pagamenti.

A fare la differenza è la nostra, se vogliamo, scommessa: preferiamo un titolo che abbia rendite periodiche? Preferiamo invece avere tutto dopo, per incassare qualche euro in più? Qual è la scadenza che ci interessa?

Dato che il rischio emittente è lo stesso, vale la pena di ricordare quali sono i fattori che dobbiamo considerare prima di scegliere questo o quell’altro titolo:

- Durata: più è alta, più sono alti i rischi;

- Cedola: ci interessa o meno avere delle rendite periodiche?

- Tasso fisso o variabile: il calcolo è molto meno semplice di quello che vorrebbe farti credere; è una scelta molto complessa, dato che nessuno sa come si muoveranno i tassi da qui a 1, 2, 3, 10, 15 o 30 anni.

I BTP, ad esempio, continuano ad attirare gli investitori in cerca di asset sicuri e a basso rischio. Tuttavia, anche con la solida reputazione fiscale dell’Italia, nessun investimento è completamente esente da rischi. In particolare la crescita smisurata del debito pubblico italiano, aggravatasi a causa delle misure di contrasto del COVID-19, ha sbilanciato la relazione rendimento.

Sappiamo, in breve, che un’attività finanziaria qualsiasi per essere appetibile deve produrre un guadagno atteso che tenga conto del rischio che la stessa comporta. Ora, sebbene i titoli di Stato italiani siano molto redditizi questo periodo, il loro guadagno non considera nella dovuta misura, il rischio che si assume. In particolare l’intero impianto debitorio italiano si regge sulla fiducia che i titoli in scadenza verranno rimpiazzati da altri nuovi che il mercato assorbirà.

L’affievolirsi dell’intervento della BCE (qui trovi il calendario della BCE) è contrappesato dal ritorno degli investitori privati (per ora). Si tratta senza dubbio di un aspetto positivo: le famiglie, infatti, tendono a comportarsi maggiormente come cassettisti evitando che scambi frequenti sui mercati rendano i prezzi più sensibili agli umori degli investitori. Tuttavia è bene tenere presente che investire solo in titoli di Stato non conviene.

Chi avesse optato, ad esempio, per un approccio più diversificato aggiungendo ai bond domestici altre classi di attivo (come una quota di azioni, di oro, di REITs, di bond corporate, ecc) avrebbe ottenuto risultati migliori riducendo al contempo i rischi.

Leggi di più su:

Obbligazione sovrana vs obbligazione corporate

Non si tratta di quale tra questi due tipi di obbligazione sia meglio, ma di conoscere le loro differenze e scegliere in maniera consapevole.

Un obbligazione sovrana è emessa unicamente da un Governo. A suo favore ha l'affidabilità e la sicurezza che è molto difficile che un paese fallisca. Per questo motivo, a causa di questa sicurezza, offre un rendimento che di solito è basso.

L'obbligazione corporate, invece, è emessa da un' azienda privata. Essendo più "facile" che possa fallire un'azienda piuttosto che un paese, il rischio è maggiore, da qui il fatto che per compensarlo il rendimento di solito è più elevato.

In ogni caso, il rendimento medio delle obbligazioni societarie durante l'ultimo decennio è stato minimo - a volte inferiore all'1% -, ed è nel 2023, quando per la prima volta sta eguagliando i rendimenti che si possono ottenere nel mercato azionario.

Questa curva dei rendimenti, ovviamente, è stata fortemente influenzata dai tassi di interesse, poiché aumentando il prezzo del denaro della banca centrale, necessariamente devono aumentare i titoli di debito privato.

I titoli di Stato sono sicuri?

Come ogni investimento, anche l’acquisto di questi strumenti comporta rischi quali:

- Tasso di interesse: quando i tassi di interesse salgono, i prezzi dei titoli di Stato scendono e quindi potrebbero perdere valore. I movimenti dei tassi di interesse sono la causa principale della volatilità dei prezzi nei mercati obbligazionari.

- Inflazione: l'inflazione è il tasso di aumento del prezzo di beni e servizi nel tempo. Se il tasso di inflazione supera l’importo fisso di reddito fornito da un’obbligazione, l’investitore perde potere d’acquisto.

- Credito: il rischio di credito (noto anche come rischio commerciale o rischio finanziario) è la possibilità che un emittente non adempia ai propri obblighi di debito.

- Liquidità: è la possibilità che un investitore voglia vendere un titolo di Stato, ma non riesca a trovare un acquirente.

- Rischio valutario: è presente solo se si acquista un titolo di Stato i cui pagamenti sono previsti in una valuta diversa da quella di riferimento dell'investitore. In questo caso, la fluttuazione dei tassi di cambio potrebbe far scendere il valore dell'investimento.

Puoi gestire questi rischi diversificando gli investimenti all’interno del tuo portafoglio attraverso ETF a reddito fisso.

Cosa succede se uno Stato va in default nel pagamento delle sue obbligazioni sovrane?

Il default o la sospensione dei pagamenti si verifica quando un debitore non adempie ai suoi obblighi con i creditori secondo quanto stabilito in un contratto di debito, cioè quando si verifica il mancato pagamento totale o parziale di un debito alla sua scadenza.

Se un paese non rispetta i suoi debiti, entra in default, poiché non è in grado di affrontare i suoi debiti.

Un default generalmente non significa che gli investitori non recupereranno nulla del loro denaro investito. Questo perché i mancati pagamenti sono quasi sempre seguiti da un piano di ristrutturazione, scambiando le obbligazioni con altre nuove soggette a condizioni contrattuali molto più severe, che devono essere approvate dalla maggioranza qualificata degli obbligazionisti.

Un esempio di default recente si è verificato in Argentina che per la nona volta nella sua storia è entrata in default (sospensione dei pagamenti) poiché è scaduto il termine per il paese di pagare 503 milioni di dollari in interessi a un gruppo di creditori privati con obbligazioni sotto legislazione straniera.

In ogni caso, per evitare il possibile default di uno Stato, risulta interessante rivedere la qualità creditizia dello stesso, attraverso le tre grandi agenzie di rating che abbiamo menzionato sopra (Standard & Poor’s, Moody's e Fitch).

Trading con i titoli di Stato

Il trading on line con i titoli di Stato consiste nell’acquisto e nella vendita di obbligazioni emesse da governi, come i BTP italiani, i Bund tedeschi o i Treasury statunitensi, con l’obiettivo di ottenere un profitto dalla variazione del loro prezzo sul mercato.

A differenza dell’investimento tradizionale, in cui si mantiene il titolo fino alla scadenza per incassare cedole e capitale, nel trading si punta a sfruttare i movimenti di breve o medio termine, spesso legati a variazioni dei tassi d’interesse, all’inflazione attesa o a eventi macroeconomici. È una strategia che può offrire buone opportunità, ma che richiede attenzione alla volatilità e ai rischi di mercato.