ETFs

Come creare un portafoglio di ETF

Per comprendere come creare un portafoglio ETF devi sapere che gli ETF sono una combinazione tra fondi di investimento e azioni. È per questo che la loro traduzione in italiano è fondi di investimento negoziati in borsa. La parola “negoziati in borsa” significa che possono essere comprati e venduti come azioni, e in Italia hanno lo stesso trattamento fiscale di queste.

Se vuoi conoscere gli aspetti fiscali degli ETF puoi leggere: tasse su ETF.

Il vantaggio degli ETF è che la loro operazione interna è più economica ed efficiente rispetto a quella dei fondi di investimento e inoltre hanno una varietà molto ampia di esposizioni ineguagliabile. Possiamo trovare quasi qualsiasi tematica, paese, regione, strategia e tipo di attivo.

In questo articolo spiegherò come creare un portafoglio con ETF, sia da quelli semplici indicizzati passivi fino ad altri più focalizzati su temporalità di breve e medio termine.

Ma un aspetto importante qui è che questi portafogli sono molto generali, cioè, non sono fatti per le necessità, obiettivi e circostanze di ogni lettore. In altre parole, i portafogli che spiegherò sono solo una bussola che indica dove andare, ma in nessun momento pretendono di essere il percorso esatto che ognuno deve seguire.

I portafogli devono essere su misura, e non semplici modelli o “templates” che si applicano come se tutti vivessimo negli stessi contesti. Due persone possono avere lo stesso profilo di rischio, ma una può sopportare maggiore volatilità rispetto all'altra o necessitare di un tasso di rendimento atteso inferiore perché il suo reddito è maggiore e, quindi, i suoi contributi.

Portafoglio ETF, come costruirne uno?

Ho sempre detto che dobbiamo essere onesti con noi stessi e in questo caso distinguere tra il portafoglio ETF che vogliamo avere, quello che possiamo avere e quello che dovremmo avere.

Tutti vorremmo avere NVDA nel nostro portafoglio o qualsiasi ETF che abbia reso più dell'SP500 finora quest'anno o quello che è salito di più negli ultimi anni. Ma concentrarsi prima sul rendimento e poi sul rischio, può lasciarci con portafogli che non saremo in grado di sostenere nello scenario peggiore. Meglio qualcosa con minore rendimento, ma che possiamo mantenere contro vento senza abbandonare il piano e la strategia.

Una volta che ci siamo resi conto di quanto sopra, allora possiamo costruire il portafoglio che possiamo avere, ma questo non è definitivo, poiché dobbiamo verificare se questo ci darà i rendimenti attesi di cui abbiamo bisogno per raggiungere l'importo desiderato in futuro. Adattiamo quel portafoglio e lo modifichiamo per arrivare a quello che dovremmo avere. Non è urgente iniziare con quest'ultimo, ma è verso dove dobbiamo remare.

All'interno del processo precedente, sarà necessario definire:

- Profilo di rischio e volatilità.

- A me piace dividerlo perché, sebbene entrambi i concetti siano correlati, non sono la stessa cosa. La volatilità è l'oscillazione dei prezzi degli attivi finanziari nel breve termine. Il rischio che accada qualcosa e ci faccia perdere capitale in modo permanente o che non abbiamo più il tempo sufficiente per aspettare che si riprenda. Questi profili ci aiutano a sapere quali ponderazioni dobbiamo avere di RV e RF.

- Orizzonte temporale.

- Qui dobbiamo definire il periodo in cui possiamo lasciare il denaro investito senza necessità di ritirarlo. Conoscere il nostro profilo di rischio e volatilità ci aiuterà molto a sapere quanto tempo dobbiamo rimanere nel mercato.

- Obiettivo di investimento.

- Dobbiamo definire per cosa vogliamo investire i nostri risparmi. Lo facciamo per il nostro pensionamento o per l'educazione dei figli o per comprare un immobile, ecc. Solo così sapremo quanto denaro più o meno ci serve alla fine del nostro orizzonte temporale e, quindi, quale tasso di rendimento atteso dovremmo cercare. Ovviamente ci saranno molte occasioni in cui il rendimento sarà insufficiente, ma ci sono modi per integrare questo, anche se nessuna soluzione è magica. Ad esempio, contribuire di più o investire per più anni o abbassare le aspettative future.

- Scegliere la strategia.

- Se abbiamo già chiari i punti precedenti, ora dobbiamo solo scegliere una strategia che li soddisfi. La più comune è la indicizzazione passiva, ma all'interno di questa potrebbero esserci molti portafogli diversi, poiché ognuno ha circostanze, profili, redditi, ecc. diversi. Ci sono anche strategie a breve e medio termine con ETF che sono solitamente chiamate tattiche, come quelle di rotazione e momentum.

Portafoglio ETF, come diversificarlo?

Come ho detto in precedenza, gli ETF ci offrono una enorme varietà di esposizioni, molto maggiore di quella che i fondi di investimento hanno. È per questa ragione che ho l'ipotesi che abbiano un posto in quasi tutti i portafogli, sia a lungo termine che a breve o medio termine.

Per prima cosa dovrai avere un broker con abbastanza asset che ti permetta di diversificare il tuo portafoglio ETF, ad esempio, Freedom24 e DEGIRO, per almeno i seguenti motivi:

Freedom24

👉 Vedi Freedom24 recensioni e opinioni.

- Accesso a diversi strumenti finanziari: ETF, azioni, obbligazioni, futures e opzioni. Ciò offre agli investitori la flessibilità di avere un portafoglio ETF diversificato e di sfruttare le diverse opportunità dei mercati finanziari.

- Strumenti e risorse educative: la piattaforma dispone di numerosi strumenti analitici e risorse educative, tra cui rapporti di ricerca, analisi di mercato e webinar.

- Conto deposito: remunerazioni piuttosto elevate sulla liquidità non investita.

DEGIRO

👉 Vedi anche opinioni e recensione DEGIRO.

- Commissioni competitive: DEGIRO è noto per offrire commissioni di trading relativamente basse rispetto a molti altri broker.

- Varietà di mercati: offre accesso a numerosi mercati internazionali, permettendoti di investire e di diversificare il proprio portafoglio ETF.

- Piattaforma user-friendly: DEGIRO cerca di fornire una piattaforma di trading intuitiva e facile da usare, adatta sia ai principianti che agli investitori più esperti.

Esempio di un portafoglio ETF

Un esempio portafoglio ETF lo posiamo vedere analizzando il 2023, quando i tassi di interesse hanno iniziato a salire con forza e la maggior parte dei Fondi di investimento indicizzati a reddito fisso hanno subito forti cali. Questo è successo perché hanno maturazioni e durate molto lunghe poiché seguono indici che per la maggior parte sono troppo ampi e che cercano di catturare la parte medio-lunga della curva dei tassi. Maggiore è la durata, maggiore è la caduta del prezzo quando i tassi salgono.

Gli ETF ci avrebbero permesso di costruire una scala di reddito fisso molto focalizzata sulla parte corta della curva dei tassi e così ridurre l'impatto dei tassi di interesse. Questo perché possiamo trovare ETF con maturazioni e durate molto diverse, ad esempio, inferiori a 6 mesi o inferiori a un anno, da 1 a 3 anni, ecc.

E tra questi, con esposizioni a quasi tutto ciò che ci viene in mente, dai tassi variabili e maturazione definita, fino agli emergenti in valuta locale o sovrani dei paesi sviluppati.

Per questo motivo gli ETF ci permettono di fare una buona diversificazione e gestirla se lo desideriamo. Qui è importante menzionare di non cadere nell'errore della sovra diversificazione e avere di tutti i colori e sapori perché alla fine ciò comporterebbe maggiori costi, tempo di gestione e minori rendimenti.

Vantaggi e svantaggi di un portafoglio ETF

Ho già menzionato i vantaggi della grande varietà e dei minori costi interni degli ETF. Altri potrebbero essere questi qui sotto.

Vantaggi

- Commissioni generalmente più basse. La commissione media dei Fondi Indicizzati è dello 0,25% mentre quella degli ETF è dello 0,17%.

- Poterli comprare e vendere a qualsiasi ora durante l'orario di mercato, sapendo in ogni momento il prezzo e il valore patrimoniale netto. Questo non è possibile con i Fondi di investimento che possiamo comprare o vendere solo una volta al giorno e non conosciamo il loro Valore Patrimoniale Netto fino alla fine della sessione.

- Vantaggio fiscale dei trasferimenti. Non possiamo vendere un ETF e con quei soldi comprarne un altro senza prima passare per il fisco nel caso ci fosse un guadagno. Questo può influire su una strategia che necessita di entrare e uscire dal mercato costantemente e anche su quelle che fanno ribilanciamenti periodici.

Svantaggi

- Per un minore impatto fiscale dovremmo avere pochi ETF in portafoglio: se vogliamo avere un minore impatto fiscale e facciamo ribilanciamenti per bande, e facciamo contributi DCA. Nonostante ciò, credo che la flessibilità e varietà degli ETF insieme a commissioni più basse, potrebbero compensare questo svantaggio se si opera poco.

- Tanti ETF quotati (quasi duemila in Europa), è un grande inconveniente: perché non sanno quale scegliere, oltre al fatto che molti vengono delistati e/o liquidati ogni anno.

Criteri per selezionare un portafoglio modello ETF

La strategia è quella che ci dirà quali ETF dobbiamo scegliere. Nel caso di portafogli indicizzati il criterio per selezionare un portafoglio modello ETF è che seguano indici il più ampi possibile, cioè che abbiano portafogli molto diversificati con vari settori e preferibilmente con vari paesi e regioni.

Un altro criterio per selezionare un portafoglio modello ETF sarebbe usare ETF di Accumulazione, poiché se andiamo a lungo termine siamo nella fase di crescita del capitale e la reinvestimento automatica dei dividendi dà più forza all'interesse composto.

Se stiamo parlando di strategie a breve e medio termine, i criteri di selezione dipenderanno molto da quale andremo a scegliere. Ad esempio, potremmo vedere le correlazioni e/o le cointegrazioni.

In ogni caso, dobbiamo anche prestare attenzione alle commissioni, spread e track error dell'ETF, poiché potrebbero aggiungere costi impliciti che raramente vengono presi in considerazione.

Assets di un portafoglio ETF diversificato

Per sapere quali asset includere in un portafoglio ETF diversificato bisogna prestare attenzione a diminuire la volatilità e il rischio del portafoglio, e se possibile, migliorare i rendimenti. Questo significa che non tutte le parti del portafoglio avranno lo stesso rendimento tutto il tempo e spesso vedremo che qualcosa sta andando molto bene e un'altra parte no.

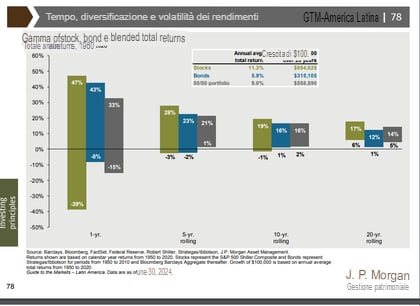

L'immagine precedente, per gentile concessione di JPMorgan, ci mostra i rendimenti storici di diverse classi di attivi. In generale possiamo dividerli tra azioni, obbligazioni, metalli preziosi, materie prime e alternativi. All'interno di ciascuno di essi ci sono sottogruppi come Azioni emergenti o Obbligazioni High Yield.

Un errore molto comune qui è la sovradiversificazione. "Non abbiamo bisogno di tante classi di attivi né di sottoattivi per ottenere una buona diversificazione", soprattutto se andiamo a lungo termine.

Di solito è il profilo e la strategia che ci diranno quanti ne abbiamo bisogno e quali ponderazioni.

Strategie di investimento con ETF

Possiamo dividere le strategie in tattiche e strategiche.

- Le strategie tattiche di investimento con ETF cercano di fare market-timing entrando e uscendo da diversi tipi di attivi.

- Mentre le strategie strategiche di investimento con ETF definiscono gli attivi e le percentuali dall'inizio e cercano di mantenerli, o in alcune occasioni variano i pesi se cambia il profilo, l'orizzonte o l'obiettivo. Esempi di strategiche sono l'indicizzazione passiva e il buy&hold.

La differenza è che la prima cerca di comprare tutto il mercato, mentre la seconda potrebbe non essere così diversificata, non resistere al peggior scenario e/o potrebbe basarsi su convinzioni. Inoltre, le tattiche fanno movimenti a breve e medio termine, mentre le strategiche sono quasi sempre a lungo termine.

Per sapere quali ETF pagano dividendi vedi 👉 I migliori ETF ad alto dividendo.

Portafogli ETF: esempi

Esempio portafoglio indicizzato

- 60% MSCI World.

- 40% Reddito Fisso.

Esempio portafoglio Buy&Hold

- 25% Settore Salute.

- 25% Dividendi.

- 25% Tematici.

- 25% Reddito fisso a breve termine.

Approccio di investimento Core-Satellite

L'approccio Core-Satellite è un modo di allocazione del capitale nei portafogli strategici e che viene molto utilizzato negli indicizzati passivi.

Core si riferisce a un nucleo e Satellite a bias per sfruttare diverse anomalie del mercato. Dal mio punto di vista, dopo quasi 14 anni scrivendo sugli ETF e poco più di 20 anni operando con essi, è che il Core deve essere qualcosa che abbia sopravvissuto alle peggiori crisi finanziarie che i mercati abbiano vissuto, come il crack del 1929 e la successiva grande depressione o l'esplosione della bolla del Giappone. Se ha sopravvissuto a quanto sopra, allora ha alte probabilità di sopravvivere a ciò che apparirà in futuro.

I portafogli satelliti, anche se potrebbero dare un maggiore rendimento, aggiungono anche rischi, come quello di casualità e rendimenti successivi.

Dobbiamo rivedere costantemente la letteratura sull'argomento perché ci sono stati importanti progressi che contraddicono ciò che la maggior parte delle persone crede fino ad ora. Infatti, il miglior fattore è il momentum, che supera in tutte le variabili il Value e gli Smallcaps.

In generale, e utilizzando vari studi, la ponderazione del nucleo non dovrebbe essere superiore al 50% includendo RF e RV.

E i satelliti non dovrebbero essere inferiori al 10% perché non avrebbero quasi impatto sui rendimenti, né superiori al 30% perché potrebbero aggiungere troppo rischio extra.

Bilanciare il portafoglio con ETF a reddito fisso e variabile

Dopo aver fatto diverse centinaia di simulazioni di portafogli indicizzati e averne costruiti altrettanti, ho visto che il modo migliore per ridurre la volatilità e il rischio di un portafoglio è con una buona scala di RF e il suo RV. Non abbiamo realmente bisogno di aggiungere più tipi di attività né di utilizzare esotici e alternativi per raggiungerlo.

È abbastanza semplice, per quanto alcuni vogliano farlo sembrare complicato o che siano necessari altri strumenti e strategie. Se vogliamo minore volatilità e minore rischio, allora aumentiamo RF. E viceversa.

Quello che possiamo fare è gestire la scala di RF per ridurre l'impatto negativo che i cambiamenti nei tassi di interesse possono avere. Alcuni mi hanno detto che questo sarebbe fare market timing e San Bogle lo proibisce. Ma bisogna capire la grande differenza tra fare market timing con la RV cercando di entrare e uscire completamente, e gestire la scala di RF senza uscirne totalmente, ma aumentando o diminuendo il peso di ogni gradino a seconda della direzione già nota dei tassi.

Nel peggior scenario di market timing con la RV perderemo denaro, oltre al fatto che stiamo cercando di indovinare il futuro. Nel peggior scenario di gestione della scala di RF è che smetteremo di guadagnare il tasso più alto possibile, ma non perderemo denaro, e non stiamo nemmeno indovinando il futuro.

È solo importante capire la funzione della RF nel portafoglio. Questo dipenderà dalla strategia che abbiamo scelto. In generale, la RF nei portafogli indicizzati serve da ammortizzatore, e non per generare maggiori rendimenti. Se vogliamo un rendimento maggiore, allora stiamo sacrificando quell'ammortizzazione.

Come ottimizzare un Portafoglio ETF

Bisogna capire che in questo mondo non c'è niente di gratis. In generale si cerca di ottimizzare un portafoglio ETF per aumentare il rendimento e/o ridurre il rischio e/o la volatilità, ma di solito comporta un costo extra o aggiunge un rischio. Quello che potremo trovare al limite è una simulazione portafoglio ETF.

Non sono favorevole all'ottimizzazione nelle strategie perché lasciano poco margine di errore e funzionano bene solo nel range temporale e/o nelle circostanze in cui sono state testate.

Molti hanno aggiunto il fattore Value perché ha funzionato meravigliosamente per molti anni, fino a quando ha smesso di farlo e ha trascorso più di un decennio, offrendo un rendimento inferiore al suo storico e inferiore al Mercato e al fattore Growth.

I mercati evolvono, e le strategie e i portafogli devono essere sufficientemente robusti e persino antifragili per sopportare ciò e vincere. Se ottimizziamo troppo qualcosa, allora potrebbe non fare molto bene nelle sfide e crisi future.

Qualcosa di simile è successo con le Small caps che recentemente hanno avuto 5 anni con rendimenti inferiori rispetto alle largecap. Molti cadono nella fallacia del giocatore d'azzardo pensando che ciò che è caduto deve rimbalzare, ma si dimenticano della storia in cui le smallcap non hanno fatto così bene per 16 anni.

Su Rankia abbiamo una grande storia di Fondi e strategie che sono stati ottimizzati per migliorare i rendimenti e alla fine smettono di funzionare.

Non tutte sono cattive notizie, ci sono strumenti che ci permettono di migliorare le prestazioni dei portafogli, ma il loro obiettivo non è l'ottimizzazione, bensì la gestione dei rischi, ad esempio, il ribilanciamento e i contributi periodici. Entrambi ci aiutano a ridurre l'impatto delle bolle, delle cadute severe e persino dei mercati laterali.

Portafoglio ETF americano per i mercati globali

Sappiamo già che John Bogle nel suo portafoglio Bogle ci consigliava che non c'era bisogno di avere qualcosa oltre l'SP500 per la RV. Ma è importante capire che lo diceva da qualcuno nato negli USA e che, quindi, ha il famoso home bias.

Nel nostro articolo 👉 Come investire nell'indice S&P 500, spiegavamo che avere esposizione a questo indice non necessariamente ci dà diversificazione globale anche se le sue vendite provengono da diversi paesi.

Nella sezione seguente spiegherò l'importanza di avere esposizione internazionale, e questo vale anche per i portafogli indicizzati in stile europeo che danno maggiore peso al continente solo perché viviamo qui.

L'esposizione globale, nella misura in cui ogni profilo lo consente, riduce l'impatto della reversione alla media e della ciclicità del mercato.

Investimento tematico e mega tendenze con ETF

L'investimento tematico si concentra sul trarre vantaggio dalle correnti che si pensa abbiano grandi venti di coda. Queste correnti sono chiamate "megatendenze" perché includono narrazioni di grandi cambiamenti, sviluppo e crescita a lungo termine nell'economia e nella società che abbracciano molteplici industrie e regioni, invece di seguire approcci tradizionali come quello geografico o settoriale.

Gli ETF tematici sono fondi quotati che offrono esposizione a queste specifiche megatendenze, costruendo portafogli che includono aziende legate al tema selezionato, includendo diverse industrie.

I vantaggi di investire in ETF tematici potrebbero essere la facilità di accesso a una vasta gamma di temi di investimento a basso costo. Tuttavia, esistono potenziali svantaggi, come il rischio di concentrazione, la dipendenza da tendenze macroeconomiche e politiche pubbliche, scegliere qualcosa che suona bene o coincide con i nostri sogni e idee preconcette, ma che non genererà buoni ritorni.

Identificazione delle tendenze globali

Le principali grandi tendenze attuali sono:

Intelligenza Artificiale (IA)

Sostenibilità ed Energie Rinnovabili

Salute e Biotecnologia

Tecnologia Blockchain

Ci sono poi anche altri settori come:

- Economia collaborativa

- Mobilità elettrica

- Alimentazione sana e nutrizione

- Tracciabilità e trasparenza di ciò che consumiamo

- Personalizzazione e esperienza del consumatore

Come costruire un portafoglio ETF bilanciato

Una volta risposti i punti che ho scritto nel sottotitolo di fondamenti per costruire il tuo portafoglio di ETF, allora possiamo sapere quale percentuale di reddito fisso e reddito variabile dovrebbero avere nel portafoglio e la composizione di ciascuno.

Le allocazioni cambieranno a seconda del profilo di rischio e della volatilità di ciascuno. Inoltre, sarà necessario aggiungere anche la ponderazione del reddito fisso e dopo questo fare una simulazione per sapere in anticipo quale potrebbe essere:

- la volatilità media del portafoglio

- la caduta massima

- e il tempo di recupero

Sapere in anticipo queste tre variabili ci servirà per prepararci psicologicamente perché sapremo cosa aspettarci, e per vedere se è davvero un portafoglio in sintonia e bilanciato per noi.

Ci saranno volte in cui potremo sopportare la volatilità e non avremo problemi con la caduta massima, ma a causa del nostro orizzonte non avremo più abbastanza tempo per aspettare il recupero del nostro portafoglio.

Come aggiustare e ribilanciare un portafoglio ETF

Ho sempre detto che nel caso dei portafogli indicizzati la cosa più importante è iniziare il prima possibile e che i dettagli e gli aggiustamenti estetici possono essere fatti lungo il percorso.

Questi aggiustamenti possono includere ETF per fattori, aggiungere altri tipi di attivi come REIT o metalli preziosi, che come ho menzionato nella sezione di Core e satelliti, potrebbero aggiungere diversi rischi.

Ovviamente, ci possono anche essere aggiustamenti delle ponderazioni in corso d'opera se qualcosa cambia nel nostro profilo, orizzonte, obiettivi o anche contributi periodici.

Infatti, il portafoglio durante la fase di crescita del capitale avrà un aspetto diverso dal portafoglio che dovremmo avere quando raggiungiamo il nostro orizzonte temporale, poiché quest'ultimo dovrà avere come obiettivo la conservazione del capitale e/o delle rendite.

I ribilanciamenti, insieme ai contributi periodici, sono uno degli strumenti dei portafogli indicizzati per minimizzare l'impatto delle bolle e sfruttare i panici. Entrambi meriterebbero un paio di articoli completi poiché ci sono diversi modi per farli.

Ma per non lasciarvi senza nulla, vi spiego che il ribilanciamento è semplicemente tornare alle percentuali o ai pesi iniziali che abbiamo definito al momento di costruire il nostro portafoglio. Questo ci serve per mantenere il nostro profilo e che il portafoglio non vada a dare una volatilità diversa da quella che possiamo sopportare o una caduta massima che deragli il piano.

Strumenti per investitori in ETF

Una volta definito e compreso tutto quanto sopra, ora dobbiamo selezionare gli ETF che corrispondono alle allocazioni che abbiamo deciso. La quantità da scegliere è schiacciante e per questo il più raccomandabile per portafogli indicizzati passivi è scegliere i più ampi e diversificati per l'RV, e costruire una scala per l'RF.

Dove cercare gli ETF

Alcuni anni fa un rankiano ci ha fatto il favore di creare un file in cui sono presenti tutti gli ETF e fondi più suggeribili per portafogli indicizzati. Vale oro.

Per questo tipo di strategie, gli emittenti/gestori di ETF più conosciuti sono Vanguard, Amundi, iShares, Xtrackers.

Per un altro tipo di strategie, potrebbero cercare gli ETF nel motore di ricerca di Rankia. Qui alcuni degli emittenti/gestori più conosciuti sono iShares, Global X, VanEck.

Oltre a quanto sopra, pubblichiamo periodicamente articoli che menzionano gli ETF che hanno avuto i migliori rendimenti per diverse tematiche, settori, paesi o per tipo di attivi e, soppratutto, dove cercare gli ETF.

Dove comprare gli ETF

Dopo aver scelto quali ETF comprare devi assicurarti di investire con un broker regolamentato. Su Rankia abbiamo un articolo sull'argomento per facilitare la ricerca: 👉I migliori broker per ETF per investire.

Educazione finanziaria sugli ETF

Ti lascio degli articoli specifici per imparare le fondamenta dell'investimento con gli ETF:

👉 I migliori ETF ad alto dividendo

Cerchi un broker per investire in ETF?