ETFs

Investire in ETF: come e dove

Gli ETF (Exchange Traded Fund) sono fondi di investimento quotati in borsa che replicano l’andamento di un indice, un settore o una materia prima. A differenza dei fondi comuni, gli ETF offrono maggiore trasparenza, costi ridotti e possibilità di negoziazione in tempo reale. Questo articolo esplora dettagliatamente le strategie di investimento in ETF, dove investire in ETF, quanto investire, e le ragioni per considerare l'acquisto di ETF, fornendo una guida completa su come investire in ETF per ottimizzare il rendimento di un miglior portafoglio ETF.

Gli Exchange Traded Funds (ETF):

- Replicano l'andamento di indici azionari, obbligazionari o di materie prime.

- Unendo i vantaggi dei fondi d'investimento e dei titoli azionari, gli ETF offrono diversificazione e liquidità.

Cosa sono gli ETF e come funzionano?

Gli ETF (Exchange Traded Funds) sono strumenti finanziari appartenenti alla più ampia categoria degli ETP (Exchange Traded Products). Questi prodotti replicano l'andamento di un indice, di un settore o di una classe di asset, e sono quotati in borsa, per cui possono essere acquistati e venduti come un'azione.

All'interno della categoria ETP troviamo anche:

- ETC (Exchange Traded Commodities): replicano l'andamento di una singola materia prima o di un paniere di commodities.

- ETN (Exchange Traded Notes): strumenti di debito strutturato che replicano l’andamento di un indice o asset specifico, ma con rischio emittente.

Conoscere le differenze tra ETF, ETC ed ETN è fondamentale per scegliere lo strumento più adatto ai propri obiettivi di investimento, in base alla natura dell’asset sottostante e al proprio profilo di rischio.

Caratteristiche principali degli ETF

- Diversificazione: permettono di investire in un paniere di titoli con un solo strumento.

- Bassi costi di gestione: rispetto ai fondi comuni tradizionali, gli ETF hanno commissioni più basse.

- Liquidità: possono essere negoziati in tempo reale durante l'orario di apertura dei mercati.

- Trasparenza: il loro portafoglio è visibile in qualsiasi momento.

Son proprio queste alcune delle differenza con i fondi comuni, perché hanno maggiore trasparenza, costi ridotti e possibilità di negoziazione in tempo reale.

La gestione di questi fondi di investimento è a gestione passiva. Ma cerchiamo di dividere questa definizione per capire meglio il suo significato.

Un fondo di investimento è un paniere di titoli o contenitori, per così dire, che permette di comprare più titoli con un singolo strumento finanziario. Gli investimenti passivi si prefiggono di ottenere la performance di mercato con l’obiettivo di replicare l’indice di riferimento.

L’indice di riferimento, detto anche benchmark, può replicare tra gli asset finanziari:

- Azioni

- Obbligazioni

- Materie prime

- Criptovalute (in questi casi sono ETC, e qui trovi un elenco dei migliori: ETC per materie prime).

Alcuni ETF adottano strategie più evolute, come gli Smart beta ETF, che selezionano i titoli in base a fattori alternativi come volatilità, qualità o valore, invece di replicare fedelmente un indice ponderato per capitalizzazione.

Esempio di come funzionano gli ETF

Per capire meglio cosa sono gli ETF cerchiamo di inserire tutte queste informazioni in un esempio.

Gli ETF più scambiati replicano l’indice dello S&P500, il benchmark di riferimento del mercato azionario americano contenente le 500 aziende più capitalizzate.

L’ETF andrà a comprare al posto nostro queste 500 società, per così dire, ognuna delle quali avrà un peso differente a seconda di quanto è importante all’interno dello S&P500.

Per esempio nel caso di Apple, Alphabet, Meta, Tesla avranno un peso maggiore rispetto ad altre società.

La replica è appunto passiva perché seguirà solo ciò che fa lo S&P500 senza metterci mano, al contrario dei fondi comuni di investimento a gestione attiva.

ETF a replica fisica o ETF a replica sintetica

Dunque, la replica dell'indice di riferimento può avvenire attraverso due principali modalità: fisica e sintetica.

ETF a replica fisica. Il gestore del fondo acquista effettivamente le azioni (o altri titoli) che compongono l'indice di riferimento, detenendoli direttamente nel portafoglio del fondo. Ad esempio, se un ETF mira a replicare un indice composto da 100 aziende, l'ETF a replica fisica deterrà fisicamente azioni di tutte e 100 quelle aziende nelle proporzioni rappresentate nell'indice.

ETF a replica sintetica. Gli ETF a replica sintetica, invece, utilizzano strumenti finanziari derivati (come i contratti per differenza o gli swap) per replicare la performance dell'indice. Piuttosto che detenere direttamente le azioni o i titoli nell'indice, il gestore del fondo stipula un contratto con una controparte (di solito una banca d'investimento) che promette di pagare la performance dell'indice al fondo. Questa struttura può presentare rischi aggiuntivi, come il rischio di controparte, che non si verifica con la replica fisica.

Prima di passare all'investimento vero e proprio, scegli quanto denaro allocare in questo tipo di strumenti.

Dove investire in ETF: migliori piattaforme

Scegliere la giusta piattaforma di investimento si trova tra i primi passi per investire in ETF. Ecco alcune delle migliori opzioni per investire in ETF nel 2025:

È sicuro investire in ETF?

Gli Exchange Traded Funds (ETF) sono generalmente considerati strumenti finanziari relativamente sicuri per diversificare il proprio portafoglio d'investimento. La loro struttura, che replica l'andamento di indici o panieri di asset, offre una notevole riduzione del rischio specifico rispetto all'acquisto di singole azioni o obbligazioni.

Tuttavia, come ogni prodotto finanziario, gli ETF non sono esenti da rischi. La volatilità dei mercati, le fluttuazioni valutarie e le condizioni macroeconomiche possono influenzare le performance. È fondamentale scegliere ETF gestiti da società affidabili, con un track record solido e una massa critica adeguata per garantire liquidità. La diversificazione remains key: distribuire gli investimenti su vari ETF che coprono settori, aree geografiche e asset class differenti può ulteriormente mitigare i rischi e massimizzare la redditività.

Quali sono i costi di investire in ETF?

Oltre al prezzo dell'ETF, considera:

- TER (Total Expense Ratio): costo annuo di gestione dell’ETF.

- Commissioni di acquisto/vendita: variano in base al broker scelto.

- Spread: differenza tra prezzo di acquisto e vendita.

Tutti questi dati li puoi trovare in modo trasparente nelle piattaforme che ti suggerisco, Fineco e XTB. Puoi accedere alle guide corrispondenti per l'acquisto di ETF con ognuna:

👉 Come investire in ETF con FINECO

Quanto investire in ETF?

Investire in ETF richiede una valutazione ponderata che consideri diversi aspetti cruciali. Tra questi, è fondamentale stabilire gli obiettivi finanziari personali: se l'obiettivo è la crescita del capitale, il reddito passivo o una combinazione dei due. Inoltre, è essenziale valutare la propria tolleranza al rischio, comprendendo quanto si è disposti a sopportare fluttuazioni di mercato e possibili perdite.

Anche l'orizzonte temporale dell'investimento è determinante, poiché gli ETF possono essere adatti sia per investimenti a breve che a lungo termine. Per fare un esempio sul lungo termine, considera che gli ETF possono essere utilizzati anche per rafforzare il fondo pensione, grazie alla loro diversificazione e ai costi contenuti, rappresentando un'opzione efficace per la pianificazione previdenziale. Inoltre, proprio la diversificazione del portafoglio attraverso ETF può aiutare a mitigare il rischio, permettendo di esporsi a diversi mercati e settori con un unico investimento.

È altresì importante considerare i costi associati, come le commissioni di gestione e le spese operative, che possono influenzare i rendimenti netti. Infine, acquisire familiarità con le dinamiche del mercato e le tendenze settoriali può supportare una decisione informata sull'importo da investire in ETF, ottimizzando così la strategia di investimento complessiva.

Investire in ETF con DEGIRO: esempio

DEGIRO si posiziona come uno dei principali intermediari online per l'acquisto e la vendita di una vasta gamma di prodotti finanziari, inclusi gli ETF.

Vediamo qual è il processo di acquisto di un ETF attraverso la piattaforma di DEGIRO, una volta che avrai registrato e verificato il tuo conto.

1. Attiva l'account

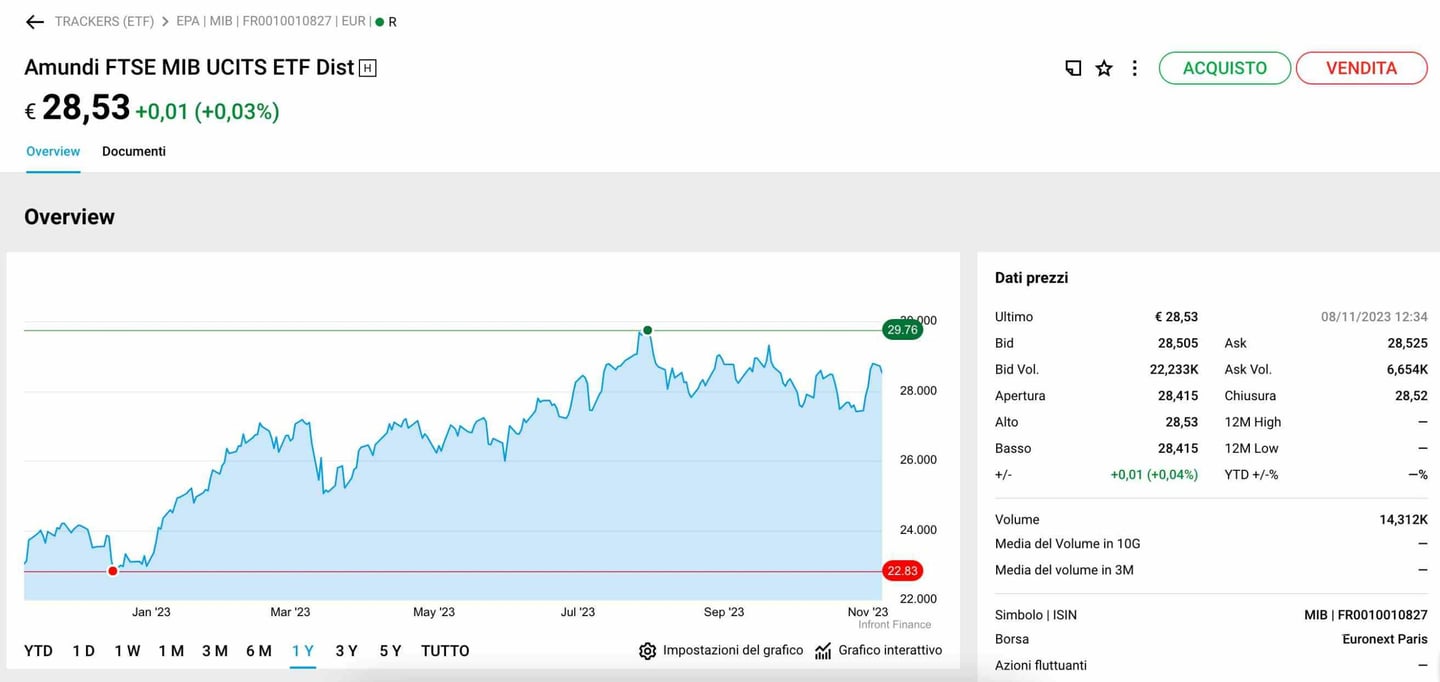

Prendiamo come esempio un ETF rappresentativo del mercato italiano: Amundi FTSE MIB UCITS ETF Dist (EUR).

Dopo che avrai attivato l’account e fatto il login, puoi entrare nella piattaforma. Se non hai ancora un account, puoi crearlo qui.

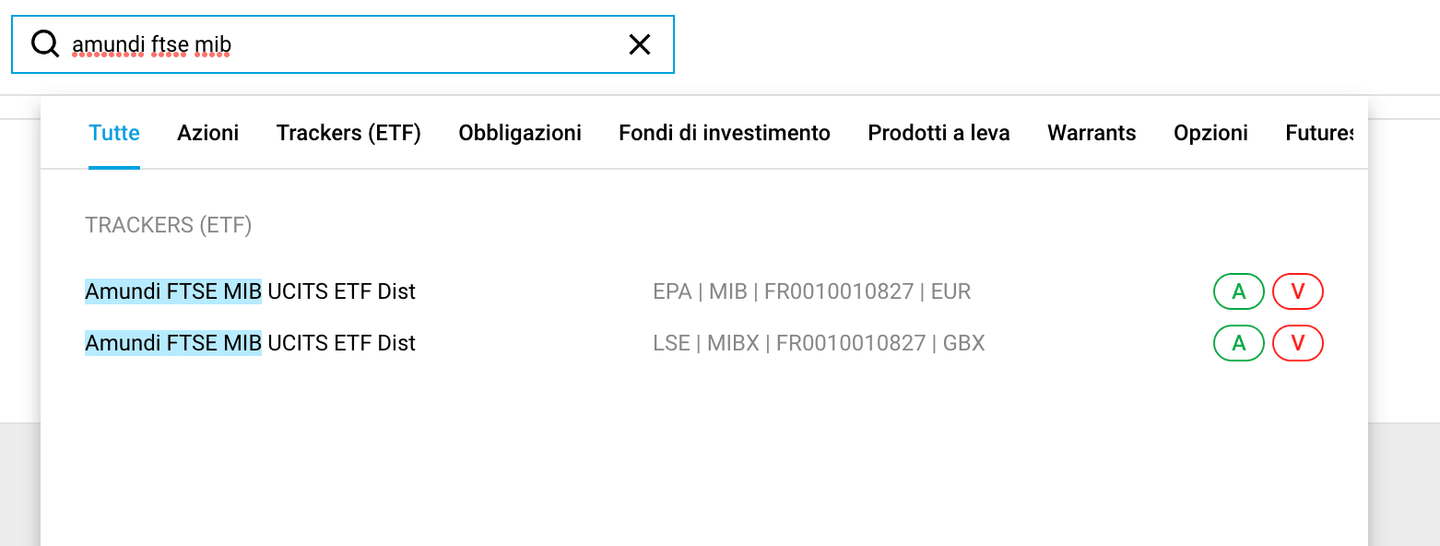

2. Scegli la borsa

A volte ci sono molteplici alternative disponibili poiché lo stesso ETF può essere elencato su diverse piazze borsistiche. Questa pratica è comune, con molti titoli (inclusi quelli di singole compagnie) che sono presenti su più mercati finanziari.

Questo per 2 motivi principali:

- Quanto maggiore è il numero di mercati in cui un titolo è quotato, tanto più ampio sarà il bacino di investitori interessati allo scambio del medesimo. Ciò contribuisce ad accrescerne la notorietà e la facilità di negoziazione.

- In aggiunta a quanto detto, talune borse possono risultare meno raggiungibili. Ad esempio, se desideri acquistare titoli di Alibaba sulla borsa cinese, ciò non è possibile. Bisogna rivolgersi a quella di Hong Kong, il che comporta maggiori costi per l'investitore internazionale.

- Si aggiunge poi la questione del fuso orario: per operare è necessario farlo di notte, quando i mercati cinesi sono attivi. Si comprende quindi come l'attrattiva del titolo Alibaba si riduca per investitori di diverse parti del mondo, a meno che non venga quotato anche sui mercati americani ed europei.

Per decidere quale Borsa scegliere, considera che dove ci sono maggiori volumi di scambio, l'ETF ha i minori costi di negoziazione perché lo spread bid-ask è più basso.

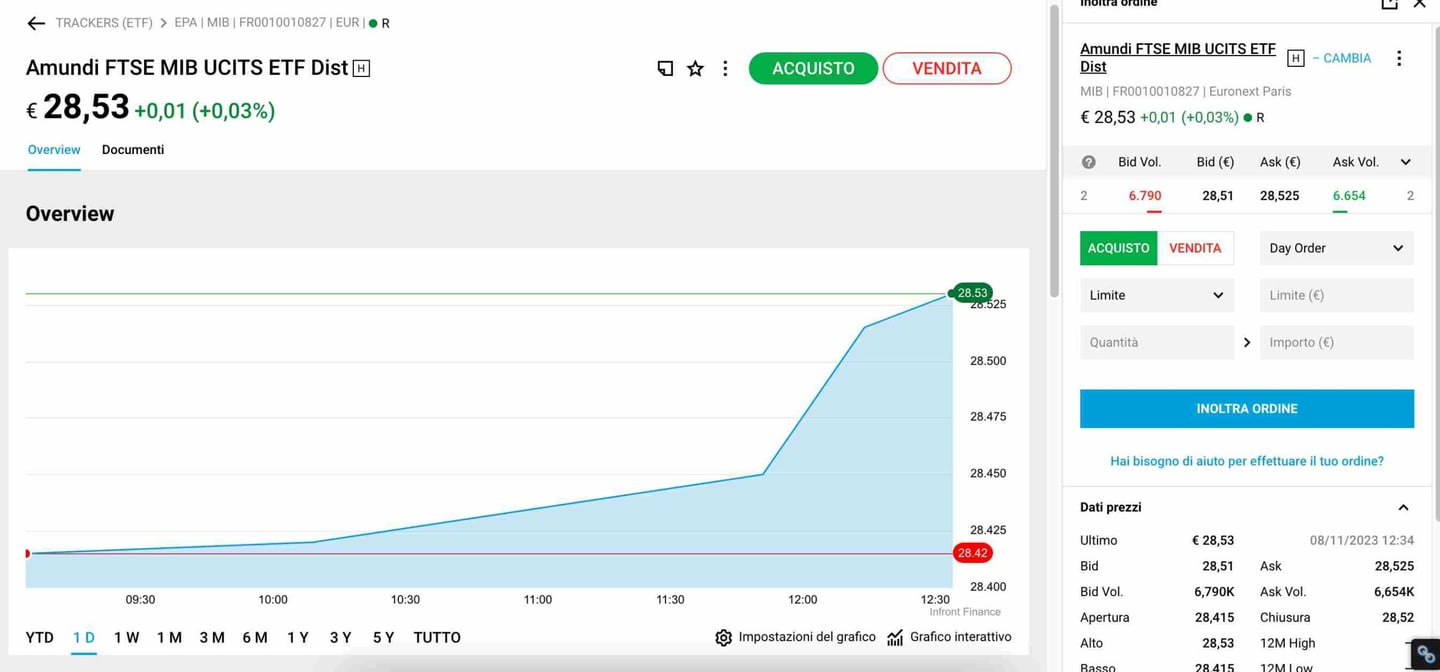

3. Imposta i parametri e la quantità che vuoi acquistare

Una volta scelta la Borsa, selezioniamo l'ETF e andiamo sul bottone ACQUISTA. Facciamo un "Day order", ovvero un ordine che dura solo per il giorno che vuoi comprare. E poi decidiamo se "Limite" o "Mercato". Il limite è il prezzo a cui vorresti acquistare l'ETF, mentre con mercato acquisti subito l'ETF. E poi inserisci la "Quantità" che vuoi acquistare.

Inoltre, investire in ETF con DEGIRO ti dà la possibilità di poter scegliere una core selection di ETF per i quali le commissioni di transazione sono a carico di DEGIRO. Si paga solo 1 € di commissione di gestione. Leggi di più su: ETF gratis DEGIRO.

- Regolamentato da organismi di alto livello (BaFin).

- Accesso a 50 mercati globali.

- Servizio clienti in lingua italiana e report fiscale.

Investire comporta un rischio di perdita.

Gli ETF sono il miglior strumento per investire nei mercati finanziari. La loro convenienza in termini di costi, replica, diversificazione e protezione è di lunga superiori ai fondi comuni di investimento.

Quali sono in migliori ETF da investire

Investire in ETF (Exchange-Traded Funds) è spesso considerato una strategia efficace per diversificare il proprio portafoglio, riducendo allo stesso tempo il rischio associato all'investimento in singole azioni o obbligazioni. Tuttavia, la scelta degli ETF giusti è fondamentale per il successo a lungo termine.

- I migliori ETF da comprare: sono quelli che non solo rispecchiano i vostri obiettivi di investimento, ma offrono anche commissioni di gestione basse e una solida performance storica.

- Ad esempio, concentrarsi su ETF che tracciano indici ampi e ben conosciuti come l'S&P 500 o il MSCI World, specialmente per gli investitori meno esperti o per chi cerca una strategia di investimento più passiva.

- ETF Bitcoin o ETF Ethereum: potrebbero rappresentare un'opportunità, sia per via dell'Halving che per le potenziali crescenti adozioni delle criptovalute, in seguito al via libera della SEC agli ETF Bitcoin negli Stati Uniti.

- Su indici globali, come gli ETF UCITS: Vanguard FTSE All-World o Scalable MSCI AC World Xtrackers UCITS ETF (primo ETF ibrido di azionario globale).

- Settoriali: iShares Global Clean Energy UCITS ETF, SPDR S&P 500 Technology Select Sector o Health Care Select Sector SPDR (se ti interessa questo ambito, ti consiglio di leggere quali sono i migliori ETF Healtcare e REIT).

- Obligazionari: iShares Core Global Aggregate Bond o Vanguard Total Bond Market.

- Su mercati emergenti: iShares Core MSCI Emerging Markets o Vanguard FTSE Emerging Markets.

- ETF Tematici: Global X Robotics & Artificial Intelligence o ARK ETF Genomic Revolution.

È fondamentale valutare attentamente i costi di gestione, la liquidità, il metodo di replica (fisica o sintetica) e la coerenza con la propria strategia d'investimento. Consultare un consulente finanziario può aiutare a costruire un portafoglio ETF bilanciato e allineato ai propri obiettivi.

In ogni caso, ti lascio qui una lista di spunti interessanti di ETF in cui investire:

Come investire in ETF: 4 step

La scelta dell’ETF è l’ultimo tassello della pianificazione finanziaria. La risposta a “quale ETF comprare?” deve arrivare solo al termine di un processo di consapevolezza finanziaria dove si va a definire il proprio profilo di rischio, i propri obiettivi finanziari e il proprio orizzonte temporale. Stessa cosa per la scelta del migliore broker per ETF.

La consulenza finanziaria indipendente mira ad una pianificazione finanziaria completa a 360°, la scelta degli ETF va fatta solo al termine di questo percorso. Valutare la scelta di un ETF dipende in modo soggettivo dai fattori chiave che ho appena citato ma anche da una serie di elementi tecnici che andrò solo ad elencare qui sotto:

- Asset allocation;

- Valutazione del benchmark;

- Utilizzo dei proventi;

- Modalità di replica;

- Copertura valutaria;

- Commissioni di gestione;

- Liquidità;

- …

Poi per procedere bisogna tenere conto dei seguenti criteri.

Comprendere il benchmark sottostante

Quando si valuta un ETF, è essenziale conoscere l'indice di riferimento che l'ETF cerca di replicare. Gli ETF sono generalmente fondi indicizzati, il che significa che cercano di copiare la performance di un indice del mercato:

- Identificare l'Indice di riferimento: ad esempio, l'S&P 500 traccia il mercato azionario statunitense.

- Analizzare la composizione dell'indice: gli indici possono contenere società diverse, quindi è importante sapere esattamente cosa sta replicando l'ETF.

- Valutare la pertinenza dell'indice ai propri obiettivi: tanto d'investimento come il proprio profilo di rischio.

Esaminare gli investimenti costitutivi

Gli ETF possono variare notevolmente in base agli investimenti costitutivi. Per scegliere l'ETF giusto:

- Valori e principi di investimento: ad esempio, se vuoi fare investimenti sostenibil e selezioni in base a principi ESG (Environmental, Social, and Governance) o SRI (Social Responsible Investing), seleziona ETF che replicano indici focalizzati su questi criteri.

- Esclusione di società problematica: un ETF basato su un indice ampio potrebbe non permettere di escludere singole società non allineate ai propri valori.

Valutare il rapporto di spesa

Il Total Expense Ratio (TER) rappresenta il totale delle commissioni annue addebitate agli investitori. È cruciale valutare il TER ETF per evitare che le commissioni riducano i rendimenti:

- Rapporto di spesa: preferire ETF con rapporti di spesa più bassi, specialmente per investimenti a lungo termine.

- Confronto tra ETF: confrontare i TER di diversi ETF per assicurarsi di ottenere il miglior rapporto costi-benefici.

Scegliere tra gestione attiva o passiva

Gli ETF possono essere gestiti passivamente o attivamente, il che può influire sulle commissioni.

La gestione passiva di un ETF replica un indice di riferimento e generalmente ha commissioni più basse. Invece la gestione attiva de un ETF è gestita da professionisti che selezionano i titoli per sovraperformare l'indice. Questi ETF tendono ad avere commissioni più alte.

Un primo indizio per capire se è attivo o passivo lo si può avere decifrando il nome dell'ETF. Gli ETF passivi indicano chiaramente l’indice replicato (come "MSCI World" o "S&P 500"), mentre quelli a gestione attiva o smart beta esplicitano spesso strategie alternative o criteri di selezione dei titoli direttamente nella denominazione.

Un modo per valutare se il costo aggiuntivo degli ETF attivi giustifica i rendimenti e tramite l'storico dei rendimenti. Storicamente, i fondi indicizzati hanno sovraperformato quelli gestiti attivamente.

Meglio investire in fondi o ETF?

Il tema dei costi lo abbiamo già visto. Gli Exchange Traded Fund vincono a mani bassi senza neanche dover trattare tutti gli altri costi dei fondi di investimento come costi di ingresso, costi di uscita, commissioni di performance che aumentano di molto lo scontrino.

La differenza però sostanziale tra i due rimane il tipo di replica, passiva da una parte e attiva dall’altra.

La gestione attiva mira a sovraperformare l’indice di riferimento tramite lo stock picking (selezionare le azioni migliori), il market timing (comprare basso e vendere alto) e l’asset allocation (modificare il peso dei titoli all’interno del paniere di titoli).

Ti do solo un numero: il 90% dei fondi sottoperforma il benchmark, di fatto viene applicata una cattiva gestione attiva.

Come consulente finanziario indipendente consiglio solo il meglio ai miei clienti, mi affido quindi agli ETF per investire nei mercati finanziari tradizionali.

Perché investire in ETF?

Investire in ETF è una scelta strategica per chi cerca un investimento a lungo termine con un buon rapporto rischio/rendimento. Grazie alla loro struttura, gli ETF consentono di ottenere esposizione a mercati globali senza dover selezionare singole azioni.

Un ulteriore vantaggio è rappresentato dalla possibilità di combinarli con altri strumenti finanziari, come ad esempio investire in prestiti tramite piattaforme quali Mintos, per diversificare ulteriormente il portafoglio e integrare rendimenti potenziali non correlati all’andamento del mercato azionario.

Altri motivi perché investire in ETF sono i costi:

- Variano da un 0,05% ad un 0,85% con una media del 0,33% a seconda del tipo di Exchange Traded Fund con cui si investe.

- Le commissioni invece sono ancor più variabili perché dipendono dalla banca o dal broker utilizzati per la compravendita.

Alcune tra le banche più tradizionali non permettono neanche l’acquisto degli ETF, infatti spingono solamente i fondi comuni di investimento che aiutano le tasche dell’azienda. Leggi il nostro articolo su fondi comuni vs ETF per scoprire in cosa si differenziano nello specifico.

Altre invece lo permettono ma con costi molto elevati che superano i 10/15€ ad eseguito, se per esempio investi 1.000€ e paghi 10€ di commissione vuol dire che ti mangi l’1% in costi evitabili.

Il miglior modo di investire in Exchange Traded Fund negoziati in Borsa italiana è di utilizzare broker o banche online che offrono dei tariffari molto più convenienti, a volte anche gratuiti.

I broker/banche online migliori per la Borsa italiana sono:

| Broker | ETF disponibili | Commissioni | |||

| Scalable Capital Scopri di più → | +1.700 | A partire da 0€ piano Free (minimo 250€) | |||

| DEGIRO Scopri di più → | +2.000 | Core Selection 0€ + gestione 1€ Mercato globale 2€ + 1€ | |||

| FINECO Scopri di più → | Promozione su +800 | 2,95 € a 19 €/mese in per prodotti EU 3,95 $ under 30 |

| Broker | ETF disponibili | Commissioni |

| Scalable Capital Scopri di più → | +1.700 | A partire da 0€ piano Free (minimo 250€) |

| DEGIRO Scopri di più → | +2.000 | Core Selection 0€ + gestione 1€ Mercato globale 2€ + 1€ |

| FINECO Scopri di più → | Promozione su +800 | 2,95 € a 19 €/mese in per prodotti EU 3,95 $ under 30 |

Ora che hai capito quanto costa comprare ETF, vediamo di spiegare come si fa ad acquistarli.

Quanto si può guadagnare investendo in ETF?

È importante partire con una considerazione: il potenziale di guadagno degli ETF è notevole, ma variabile e non garantito.

Alcuni investitori hanno realizzato rendimenti significativi, specialmente in periodi di bull market o puntando su settori in forte crescita. Ad esempio, durante il boom tecnologico, ETF focalizzati su questo settore hanno registrato performance a doppia cifra. Negli articoli sui migliori ETF di robotica e IA e migliori ETF tecnologia puoi trovare degli spunti interessanti,

Tuttavia, è fondamentale adottare un approccio realistico e di lungo termine. Un portafoglio core satellite diversificato di ETF, mantenuto per 10-20 anni, potrebbe potenzialmente generare rendimenti composti annui del 6-8%, in linea con le medie storiche dei mercati azionari globali. Il "dollar-cost averaging", ovvero l'investimento regolare di somme fisse, può ottimizzare i risultati smussando gli effetti della volatilità. È poi cruciale reinvestire dividendi e interessi per sfruttare il potere dell'interesse composto.

Un esempio interessante in questo contesto è il Db x-trackers Stoxx Global Select Dividend 100 UCITS ETF, che raccoglie società globali con una lunga tradizione di dividendi elevati e sostenibili, ideale per chi punta a massimizzare il rendimento da dividendi nel lungo periodo.

Se sei interessato ad approfondire gli ETF di Xtrackers, puoi leggere la nostra recensione dedicata per scoprire caratteristiche, costi e strategie consigliate.

Quanto rende un ETF in un anno?

Strettamente connesso con quanto detto in precedenza, il rendimento annuale di un ETF può variare significativamente in base a molteplici fattori.

Gli ETF azionari che replicano indici globali come l'MSCI World o l'S&P 500 hanno storicamente offerto rendimenti medi annualizzati intorno al 7-10% sul lungo periodo, ma con notevoli oscillazioni da un anno all'altro. ETF obbligazionari o su mercati emergenti possono avere performance diverse. Esistono anche ETF obbligazionari che investono in strumenti più complessi come i CoCo bond (Contingent Convertible Bonds), obbligazioni convertibili emesse da banche che offrono rendimento più elevato a fronte di un rischio maggiore.

Potrebbe esserti utile scoprire quali sono i migliori ETF sull'indice Dow Jones o i migliori ETF sul FTSI MIB.

È cruciale considerare l'orizzonte temporale: su periodi brevi, la volatilità può essere elevata, mentre nel lungo termine i rendimenti tendono a stabilizzarsi. Fattori come i costi di gestione (TER), il tracking error e la politica di distribuzione dei dividendi influenzano il rendimento effettivo. Prima di investire, è essenziale esaminare attentamente il KIID (Key Investor Information Document) e i dati storici, ricordando che le performance passate non sono garanzia di risultati futuri.

Quanto rendono gli Exchange Traded Fund?

Parlare di rendimento degli Exchange Traded Funds non è del tutto corretto in quanto essi sono solo dei contenitori che replicano un determinato indice di mercato.

Per capire quanto rendono bisogna quindi analizzare il benchmark sottostante.

Il benchmark però è diverso per ogni ETF quindi è impossibile avere una risposta univoca a questa domanda. Una cosa che però accomuna tutti i rendimenti è che saranno al netto dei costi di gestione richiesti dall’emittente. In questo senso, tieni d'occhio il mercato: oltre ai colossi come iShares e Vanguard, stanno guadagnando popolarità anche provider come Global X ETFs, noti per i loro ETF tematici su tecnologie emergenti e megatrend, come il Global X SuperDividend UCITS ETF.

Se per esempio in un anno l’indice su cui abbiamo investito ha reso il 5% e l’ETF aveva un TER dello 0,3%, il rendimento netto sarebbe del 4,7%. La maggior variabile che influenza il rendimento è sicuramente il tipo di asset class sottostante.

Vige infatti il rapporto rischio/rendimento, maggiore è il rischio maggiore è il potenziale rendimento e viceversa.

Il mercato azionario ha un rapporto rischio/rendimento maggiore di quello obbligazionario, vediamo alcuni esempi:

- S&P500 negli ultimi 30 anni ha reso il 10,30%/annuo di media;

- MSCI World negli ultimi 30 anni ha reso l’8,75%/annuo di media;

- Il portafoglio 60/40, formato dal 60% in azioni e dal 40% in obbligazioni, ha reso l’8%/annuo di media.

Quale ordine di mercato scegliere

Comprare un Exchange Traded Fund online è molto semplice, una volta capiti i metodi di acquisto più utilizzati è tutto in discesa. Ora puoi seguire i passi successivi:

Ordine a mercato. L’ordine a mercato è un istruzione data al broker per comprare al miglior prezzo disponibile corrente. L’ordine sarà eseguito in modo istantaneo. Il prezzo sarà influenzato dallo spread, il differenziale tra prezzo di acquisto e prezzo di vendita, che è influenzato dalla liquidità dello strumento. Minore è lo spread migliore è il prezzo.

Se un ETF quota a 100€ e inserisci un ordine a mercato andrai a comprarlo per esempio a 100,10€ per via dello spread.

Ordine a limite. Quest'ordine a limite è un istruzione data al broker per comprare ad un prezzo inferiore in caso di acquisto o superiore in caso di vendita. L’ordine verrà eseguito in un secondo momento quando il prezzo raggiungerà il prezzo limite che gli hai indicato.

Se un ETF quota a 100€ e inserisci un ordine a limite a 98, il tuo ordine verrà eseguito solo quando il prezzo dell’ETF tocca i 98€.

Ordine ricorrente. L’ordine ricorrente non è altro che un PAC automatico che non è però disponibile su tutte le piattaforme. Ti permette di inserire l’importo da investire e la frequenza per esempio 100€ al mese sull’ETF che replica lo S&P500.

Cerchiamo di capire più nel dettaglio cos’è il PAC e quali altre strategie di investimento si possono effettuare con gli ETF.

Investire in ETF con PIC e PAC

Partiamo dal PAC visto che l’ho appena introdotto.

Il PAC (piano di accumulo di capitale) è una strategia di investimento che consiste nell’investire con ingressi frazionati ad intervalli regolari lo stesso importo di denaro. Serve ad accumulare denaro in modo periodico e continuativo. Utile soprattutto a chi parte da zero, può investire solo piccoli importi mensili e ha un orizzonte di lungo periodo. Qui trovi i migliori PAC ETF del mercato.

Un broker eccellente per l'investimento con i PAC ETF è senza dubbio XTB.

- Regolamentazione in molti Paesi.

- Interessi in EUR/USD.

- Commissioni dello 0% su azioni reali ed ETF, 0,2% di commissione per transazioni superiori a 100.000€

Il 71% dei conti al dettaglio perde denaro facendo trading di CFD con questo fornitore.

Il PIC (piano di investimento di capitale) è, invece, una strategia di investimento che consiste nell’investire in un unica soluzione una certa somma di denaro. Serve per crearsi un portafoglio di investimento tramite un acquisto una tantum. Utile a chi ha disponibilità monetarie, vuole diversificare il suo patrimonio e/o ottenere una rendita periodica da cedole e/o dividendi e ha un orizzonte temporale variabile.

Il PAC e il PIC possono essere utilizzati anche contemporaneamente quindi l’una non esclude l’altra.

Comprare ETF e vendere ETF a breve termine

Esistono altre strategie di investimento, gli ETF short e a leva, da utilizzare solo nel breve periodo.

Gli ETF short permettono di scommettere a ribasso, quindi si guadagna se il prezzo si abbassa.

Gli ETF a leva consentono di investire nell’indice sottostante in modo esponenziale amplificando le sue prestazioni sia in senso positivo che in senso negativo.

In questo caso il rapporto rischio/rendimento aumenta notevolmente.

Se sei interessato ad approfondire questo tema leggi anche: come investire con gli ETF inversi e a leva.

In questo video ti spieghiamo come acquistare ETF e guadagnare

Investire in ETF conviene? (pro e contro)

Investire in ETF vantaggi

- Costi ridotti rispetto ai fondi comuni di investimento.

- Diversificazione immediata senza dover acquistare singoli titoli.

- Flessibilità nella gestione del portafoglio.

- Trasparenza totale sulle attività sottostanti.

Investire in ETF svantaggi

- Volatilità di mercato: gli ETF seguono gli indici, quindi sono soggetti a fluttuazioni.

- Rischio di liquidità: alcuni ETF meno popolari potrebbero avere volumi di scambio bassi.

- Possibili costi nascosti: come le commissioni di acquisto e vendita su alcune piattaforme.

ETF in Italia: fiscalità degli ETF

Ultima ma non meno importante la fiscalità. Le plusvalenze generate dagli ETF sono considerate redditi di capitale quindi non sono compensabili con le minusvalenze pregresse.

Sono soggetti ad un'imposta di bollo pari al 0,20% del controvalore investito.

La tassazione degli ETF in Italia invece ammonta a:

- 26% per investire in ETF azionari;

- 12,50% sugli ETF obbligazionari che investono in Titoli di Stato;

- 26% sugli ETF obbligazionari che investono in obbligazioni societarie;

- tassazione proporzionale per gli ETF aggregate bond (12,5% sulla parte investita in titoli di stato e 26% sulla parte investita in obbligazioni societarie) e per gli ETF multi-asset (formati sia da azioni che da obbligazioni).

Gli ETF ad accumulazione godono di vantaggio fiscale perché gli interessi (cedole e dividendi) sono reinvestiti e non si pagano quindi le imposte, in quanto non vengono distribuiti.

Investire in ETF con Poste Italiane: è una buona scelta?

Poste Italiane offre la possibilità di investire in ETF attraverso il servizio BancoPosta. Tuttavia, ci sono alcuni fattori da considerare, come i costi di gestione superiori rispetto ad alcune piattaforme online, l'offerta di ETF limitata rispetto ai broker specializzati e la minore flessibilità nella negoziazione rispetto alle piattaforme online.

Siamo giunti al termine dell’articolo su come investire in ETF. Scopri di più su questo strumento finanziario, trovi numerosi articoli sul nostro blog, ad esempio:

Vuoi restare aggiornato sui migliori ETF del momento? Iscriviti alla nostra newsletter per ricevere suggerimenti esclusivi.

Vuoi investire in ETF?

- Basse commissioni di trading.

- Interessi in EUR/USD.

- 150 mercati globali disponibili in 27 valute.

- Una delle selezioni più complete di prodotti e borse internazionali.

Investire nei prodotti finanziari implica un certo livello di rischio.

- Regolamentato da organismi di alto livello (BaFin).

- Accesso a 50 mercati globali.

- Servizio clienti in lingua italiana e report fiscale.

Investire comporta un rischio di perdita.

- Regolamentazione in molti Paesi.

- Interessi in EUR/USD.

- Commissioni dello 0% su azioni reali ed ETF, 0,2% di commissione per transazioni superiori a 100.000€

Il 71% dei conti al dettaglio perde denaro facendo trading di CFD con questo fornitore.

FAQ

Disclaimer: