WACC: cos’è e come calcolare il costo medio ponderato del capitale

Il costo medio ponderato del capitale o WACC è definito come il costo che l’azienda deve sostenere per raccogliere risorse finanziarie presso soci e finanziatori. Questo indicatore è utile per poter stabilire il costo del capitale e pertanto è una voce da tenere in considerazione non solo per l’azienda ma anche per gli investitori.

Costo del capitale proprio e costo del capitale di debito: definizioni

Il costo del capitale di debito consiste nei costi collegati a quella parte di capitale, presa in prestito, la quale dovrà essere ripagata entro una certa data futura.

Ad esempio, immaginiamo di comprare una casa. Non avendo a disposizione tutta la somma necessaria, decidete di recarvi in banca per ottenere un mutuo. La banca accetta di prestarvi il denaro, ma in cambio chiede la corresponsione di interessi periodici. Quell’interesse rappresenta il costo del vostro debito.

Analogamente, quando un’azienda emette delle obbligazioni, sta andando ad acquisire risorse che poi utilizzerà per le operazioni di finanziamento, le quali però comportano un costo: per l’appunto gli interessi.

L’ulteriore elemento da prendere in considerazione è quello della tassazione. Interessi sul debito sono generalmente deducibili dal reddito imponibile di un’impresa in molti sistemi fiscali. Quando si parla di capitale di debito, si fa riferimento proprio al credito-post imposta, tenendo in considerazione anche questo particolare beneficio fiscale.

Il costo del capitale proprio rappresenta invece il rendimento che gli investitori si aspettano per il rischio assunto. Gli azionisti ricercano un rendimento che compensi adeguatamente il rischio associato all’investimento in quell’azienda specifica. Ed è un fattore che viene preso in considerazione nelle scelte di investimento dell’azienda: quando un’azienda decide di intraprendere un nuovo progetto o investimento, vuole essere sicura che quest’ultimo generi un rendimento almeno pari, se non superiore, al costo del capitale proprio.

Per calcolarlo, si utilizzano modelli come il CAPM che prendono in considerazione i rischi di un particolare investimento rispetto ai rischi generali del mercato azionario.

Cos’è il WACC e come viene calcolato?

Come anticipato, il costo medio ponderato del capitale WACC (Weighted Average Cost of Capital) ci permette di determinare qual è il costo del capitale di un’azienda o di un progetto tenendo conto della percentuale di contributo di ciascuna delle fonti di capitale.

Vediamo come viene calcolato e quali sono i suoi utilizzi più frequenti.

Per il calcolo del WACC, avremo bisogno di 5 variabili:

- Valore del capitale o delle attività della società

- Il valore totale delle passività finanziarie con costi.

- Il costo del capitale.

- Il costo della responsabilità finanziaria

- L’aliquota fiscale.

Formula WACC

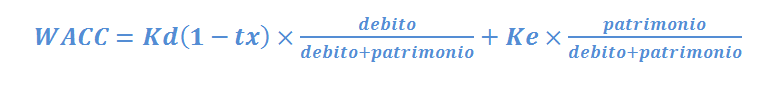

Con queste 5 variabili o componenti, possiamo creare la seguente formula del WACC:

Debito / capitale proprio;

Dove:

Kd: il costo del debito ed è calcolato come media ponderata dei tassi di interesse della passività finanziaria.

Ke: è il costo del capitale che si riferisce a “quanto” gli azionisti dovrebbero richiedere per il loro investimento;

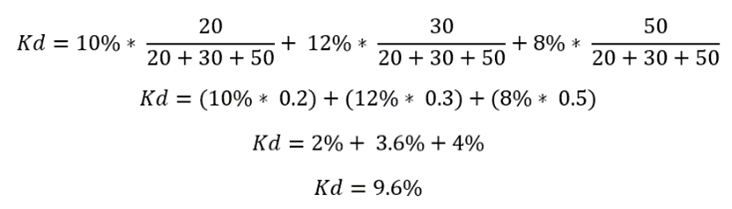

Esempio; Supponiamo che un’azienda abbia 3 crediti, il primo di 20 milioni ad un tasso di interesse del 10%, il secondo di 30 milioni al 12% e uno di 50 milioni all’8%, quindi il Kd è 9,6:

Dall’operazione sopra, possiamo dedurre:

Il credito di 20 milioni rappresenta il 20% (0,2) dell’indebitamento, paga un tasso del 10% al quale contribuisce con il 2% del costo totale del debito. Il credito di 30 milioni rappresenta il 30% (0,3) dell’indebitamento, paga un tasso di interesse del 12% che è equivalente al 3,6% del costo totale e infine il credito di 50 milioni rappresenta il 50% (0,5) dell’indebitamento, paga un tasso di interesse dell’8% e contribuisce per il 4% al costo del debito.

Il 9,6% è una media ponderata del costo delle passività finanziarie che possono essere prestiti bancari, obbligazioni e / o qualsiasi altro meccanismo di finanziamento che abbia un tasso di interesse.

L’aliquota fiscale tx entra nell’equazione per incorporare lo scudo fiscale, cioè il risparmio fiscale che si ottiene grazie al pagamento degli interessi sul debito. Quando il pagamento degli interessi aumenta, il profitto prima delle tasse diminuisce e quindi le tasse pagate si riducono. Per aggiungere questo risparmio al modello, quello che fai è moltiplicare il costo del debito per 1 meno l’aliquota fiscale.

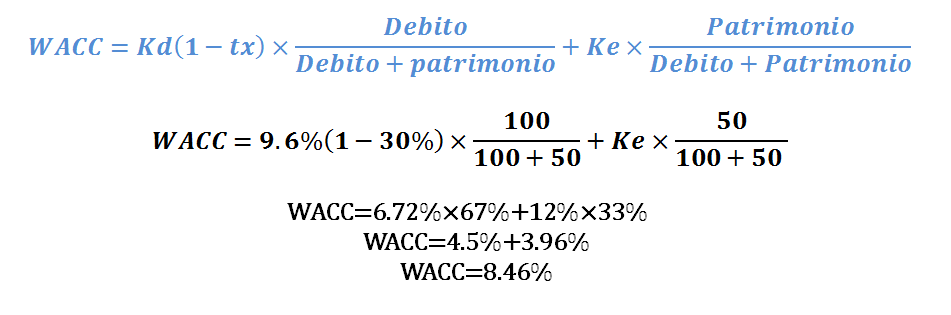

Seguendo l’esempio, se l’aliquota fiscale è del 30% sul profitto e il costo del debito è del 9,6%, il costo dopo lo scudo fiscale sarebbe del 9,6% * (1-30) = 6,72%. L’azienda risparmia il 2,88% del tasso di interesse grazie a un minor pagamento delle tasse.

WACC significato: rendimento e rischio

Il tasso di interesse per il rischio altro non è che il costo opportunità di investire in uno strumento senza rischio come i titoli di debito pubblico.

- Il rischio assunto partecipando a un determinato settore. Non è lo stesso essere nel settore alimentare, nel settore finanziario o nel settore petrolifero. Ognuno ha un diverso livello di rischio e rendimento.

- Il rischio associato alla struttura del capitale della società. Maggiore è il debito, maggiore è il rischio e quindi maggiore è il rischio assunto.

Vediamo un altro esempio, per capire meglio cosa è stato sollevato.

Ai fini di questo esercizio ipotizzeremo un tasso di interesse del 12%.

Abbiamo i seguenti componenti che ci danno la percentuale di partecipazione al debito e al capitale proprio.

Equity / (Debt + Equity); Calcola la percentuale che l’azienda è finanziata con il capitale.

Mentre;

Debt / (Debt + Equity) ci dice la percentuale di finanziamento che corrisponde alla passività finanziaria con il costo. La somma di queste due componenti deve essere 100%.

Immaginiamo che l’azienda abbia una passività finanziaria di 100 milioni e un patrimonio netto di 50 milioni. Con queste cifre la percentuale di finanziamento che corrisponde al debito è 100 / (100 + 50) = 67% e in equity sarebbe 3% o 50 / (100 + 50).

Con tutte queste variabili calcoliamo il WACC.

In sintesi, il WACC o costo medio ponderato del capitale è dell’8,46% che deriva dalla somma ponderata dei costi di fonti di risorse, capitale proprio e debito. Il debito al netto delle imposte costa il 6,72% e rappresenta il 67% delle risorse totali, quindi contribuisce per il 4,5% al costo totale delle fonti di finanziamento. L’equity con un costo del 12% e una partecipazione del 33% contribuisce per il 3,96% al costo totale.

WACC alto o basso

Il valore del WACC può essere interpretato in diversi modi, ma in generale:

- Un WACC basso suggerisce che un’azienda può ottenere capitali a un costo inferiore. Questo potrebbe essere dovuto a una serie di fattori, come un basso livello di rischio percepito da parte dei finanziatori, condizioni di mercato favorevoli, o un’alta quota di debito nel bilancio dell’azienda, dato che il debito è spesso meno costoso del capitale proprio. Un WACC basso può rendere più attraenti gli investimenti potenziali, perché l’azienda potrebbe essere in grado di generare rendimenti superiori al suo costo del capitale.

- Un WACC alto suggerisce che è costoso per un’azienda ottenere finanziamenti. Questo potrebbe riflettere un alto livello di rischio percepito, condizioni di mercato sfavorevoli, o una struttura del capitale con un elevato peso del capitale proprio, che è generalmente più costoso del debito. Un WACC alto può rendere gli investimenti potenziali meno attraenti, perché l’azienda potrebbe avere difficoltà a generare rendimenti superiori al suo costo del capitale.

A cosa serve il WACC?

L’obiettivo del WACC è quello di scontare i flussi di cassa futuri quando si tratta di analizzare un progetto di investimento. Rappresenta inoltre il livello di rendimento richiesto per un determinato livello di rischio, un fattore molto importante nella finanza aziendale.

Per questo motivo, il WACC viene preso in considerazione quando il finanziamento di un progetto è guidato dall’impegno di capitale e risorse aziendali attraverso l’assunzione di prestiti. In questo caso, il tasso di sconto per l’investimento sarà ottenuto mediante una media ponderata tra il costo opportunità del capitale (COK) e un tasso di interesse fissato dal debito.

Una società può avere come tasso di sconto un COK o un WACC, a seconda del tipo di capitale utilizzato. Entrambi costituiranno il tasso di sconto di un progetto e genereranno il valore attuale delle entrate future. Questi valori attuali vengono scontati dall’investimento iniziale e il risultato sarà l’indicatore noto come VAN o valore attuale netto. Se quest’ultimo è superiore all’investimento, il progetto è redditizio. Se è inferiore, il progetto non è redditizio.

Grazie alla facilità di calcolo e di interpretazione, il WACC consente di valutare aziende di qualsiasi dimensione. La sua importanza inizia dal momento in cui una società deve essere formalizzata. Infatti, il primo passo per avviare un’impresa è definire la provenienza delle risorse, sia che si tratti di capitale proprio che di capitale di prestito. Il WACC, in quanto costo opportunità, consente di misurare e confrontare i diversi tassi offerti dalle opportunità di business per decidere se l’azienda sarà redditizia. Viene inoltre utilizzato per valutare le prestazioni dell’organizzazione e per garantire che l’organizzazione si attenga a una struttura finanziaria efficace.

Infine, si tratta di uno strumento prezioso per valutare la crescita e il successo di un’azienda. Grazie ad essa, è possibile prendere decisioni finanziarie più consapevoli per garantire il valore di un’azienda e raggiungere i suoi obiettivi.

WACC e analisi fondamentale

Questo indicatore gioca un ruolo fondamentale nell’analisi fondamentale delle aziende, e ciò avviene per vari motivi:

- Valutazione delle aziende: il WACC viene spesso utilizzato come tasso di sconto nel modello di flusso di cassa scontato (DCF, “Discounted Cash Flow”), uno degli approcci più comuni nell’analisi fondamentale per valutare il valore intrinseco di un’azienda. Utilizzando il WACC come tasso di sconto, gli analisti possono determinare il valore attuale dei flussi di cassa futuri attesi da un’impresa, fornendo una stima del suo valore equo.

- Decisioni di Investimento: per le aziende, il WACC può aiutare a determinare se un particolare progetto o investimento è vantaggioso. Se il rendimento atteso da un progetto supera il WACC, ciò indica che l’investimento potrebbe generare un valore aggiunto per gli azionisti. Al contrario, se il rendimento atteso è inferiore al WACC, l’investimento potrebbe non essere conveniente.

- Struttura del Capitale: il WACC tiene conto sia del costo del capitale di debito che del capitale proprio, fornendo una visione d’insieme del costo del finanziamento per l’azienda. Questo può aiutare gli analisti e i manager a comprendere come le varie modifiche nella struttura del capitale (come cambiamenti nei livelli di debito o di equity) possono influenzare il costo complessivo del capitale.

- Comparazione e Benchmarking: il WACC può essere utilizzato per confrontare le performance di diverse aziende all’interno di uno stesso settore. Un WACC significativamente più alto rispetto alla media del settore potrebbe indicare un rischio maggiore associato all’azienda, o potrebbe riflettere una struttura del capitale meno ottimale.

- Indicatori di Rischio: dato che il WACC incorpora sia il rischio specifico dell’azienda (attraverso il beta di mercato) sia il rischio del debito, può fungere da indicatore complessivo del rischio percepito dell’azienda nel mercato.

In sintesi, il WACC è strettamente legato all’analisi fondamentale in quanto fornisce informazioni chiave sul costo del capitale di un’azienda e sul valore presente dei suoi futuri flussi di cassa. È uno strumento essenziale per gli analisti che cercano di determinare il valore intrinseco di un’azienda e comprendere la sua posizione finanziaria e il suo profilo di rischio.

Quando viene utilizzato il WACC costo medio ponderato del capitale

Il WACC viene utilizzato nelle operazioni di modellizzazione finanziaria, nelle decisioni di investimento per valutazione della convenienza di una determinata operazione, come benchmark e strumento comparativo. Ricopre un ruolo centrale nel calcolo della convenienza delle operazioni finanziarie: se il rendimento atteso di un progetto, ad esempio, supera il WACC, allora potrebbe essere conveniente. Al contrario, potrebbe essere svantaggioso. Viene utilizzato dagli analisti e dalle aziende anche come strumento valutativo nelle operazioni di fusione ed acquisizione di aziende.

WACC e ROIC

Il ROIC (Return on Invested Capital) e il WACC (Weighted Average Cost of Capital) sono due concetti finanziari fondamentali che si relazionano tra loro nel contesto della valutazione della performance aziendale e delle decisioni di investimento.

Il ROIC misura il rendimento generato sull’intero capitale investito nell’azienda, sia esso sotto forma di debito o di capitale proprio. Il ROIC è calcolato dividendo il reddito operativo netto delle imposte (NOPAT) per il capitale investito totale. Un ROIC elevato indica che l’azienda sta generando un ritorno significativo sugli investimenti che ha effettuato.

Relazione tra ROIC e WACC

La relazione tra ROIC e WACC è cruciale per valutare l’efficacia con cui un’azienda sta utilizzando il capitale a sua disposizione. Idealmente, un’azienda dovrebbe mirare a un ROIC che sia superiore al suo WACC. Questo significa che l’azienda sta generando un ritorno sugli investimenti che è maggiore del costo del capitale che utilizza per finanziare tali investimenti. In altre parole, sta creando valore per gli azionisti.

- Se ROIC > WACC: l’azienda sta generando un valore aggiunto, poiché il ritorno sugli investimenti supera il costo del capitale.

- Se ROIC < WACC: l’azienda non sta generando valore sufficiente e potrebbe non essere in grado di coprire il costo del capitale che utilizza, il che potrebbe indicare una gestione inefficiente o investimenti non produttivi.

In sintesi, la relazione tra ROIC e WACC è un indicatore chiave della capacità di un’azienda di generare valore oltre il costo del suo capitale. Questa relazione è spesso utilizzata dagli investitori e dagli analisti per valutare la salute finanziaria e la sostenibilità a lungo termine di un’impresa.

Cerchi un broker per azioni?

FAQ

Si tratta dei costi, come ad esempio il pagamento degli interessi, che l’azienda deve sostenere per il finanziamento di una particolare operazione di finanziamento.

Il costo del capitale proprio rappresenta il rendimento che gli investitori si aspettano per il rischio assunto.

Scontare i flussi di cassa futuri quando si tratta di analizzare un progetto di investimento. Viene utilizzato dagli analisti nelle operazioni finanziare in funzione di convenienza e valutazione.

- Relatori d'elite: una selezione esclusiva dei più influenti trader e investitori del settore.

- Trading Live e consigli pratici: strategie avanzate per migliorare il trading.

- Networking di alto livello: crea connessioni significative, scambia idee e costruisci relazioni professionali durature.

- Regali esclusivi: ogni partecipante riceverà regali unici, pensati per arricchire ulteriormente l'esperienza dell'evento.

- Partecipazione gratuita: l'accesso all'evento è completamente gratuito.