ETFs

Migliori ETF da comprare

Gli ETF sono ormai uno degli strumenti di investimento più popolari tra i risparmiatori italiani, perché offrono diversificazione immediata, costi ridotti e una grande varietà di mercati su cui esporsi. In questo articolo aggiornato trovi i migliori ETF per categoria, la metodologia di selezione, confronti rapidi in tabelle confrontabili e portafogli modello pronti da applicare in base al profilo di rischio.

* Investire comporta rischi di perdite.

ETF del mese: febbraio 2026

Ogni mese selezioniamo un ETF che, per caratteristiche strutturali e coerenza con il contesto di mercato, merita attenzione. A febbraio 2026 la nostra scelta ricade sull’iShares Core MSCI World UCITS ETF, uno degli strumenti più rappresentativi tra i migliori ETF da comprare.

Si tratta di un ETF ad accumulazione che replica l’indice MSCI World, offrendo esposizione a oltre 1.500 società dei principali Paesi sviluppati. La replica è fisica e il fondo è pensato come soluzione core per investire sull’azionario globale con un unico strumento, combinando ampia diversificazione, costi contenuti ed elevata liquidità.

Caratteristiche dell’ETF:

| Caratteristica ETF | Dettagli | ||

|---|---|---|---|

| Nome del fondo | iShares Core MSCI World UCITS ETF | ||

| ISIN | IE00B4L5Y983 | ||

| Politica dei dividendi | Accumulazione | ||

| TER | 0,20% | ||

| Volatilità (1 anno) | 13,34% | ||

| Rendimento ultimo mese | +0,19% | ||

| Visita il sito | iShares / piattaforme di investimento |

| Caratteristica ETF | Dettagli |

| Nome del fondo | iShares Core MSCI World UCITS ETF |

| ISIN | IE00B4L5Y983 |

| Politica dei dividendi | Accumulazione |

| TER | 0,20% |

| Volatilità (1 anno) | 13,34% |

| Rendimento ultimo mese | +0,19% |

| Visita il sito | iShares / piattaforme di investimento |

È una scelta particolarmente adatta a chi cerca un ETF efficiente, semplice e coerente con una strategia di lungo periodo basata sulla crescita dei mercati azionari globali.

Se ancora non sai cos'è il TER o vuoi fare un ripasso vedi: che cos’è il TER ETF?

Migliori ETF mercati emergenti 2026

Gli ETF sui mercati emergenti consentono di diversificare su economie con tassi di crescita superiori ma maggiore volatilità. Utili per aumentare l’alfa potenziale del portafoglio, richiedono però gestione della volatilità e controllo della concentrazione geografica.

| NOME ETF | RENDIMENTO 1Y | TER | VOLATILITÀ 1Y | IDEALE PER: | |||||

|---|---|---|---|---|---|---|---|---|---|

| iShares MSCI EM ex-China UCITS ETF USD (Ticker Acc) 👉 Scoprilo su Fineco | +2,41% | 0,18% | 14,36% | Ridurre l’esposizione alla Cina | |||||

| iShares Core MSCI Emerging Markets IMI UCITS ETF 👉 Scoprilo su XTB | +11,02% | 0,18% | 15,21% | ETF principale sui mercati emergenti | |||||

| Xtrackers MSCI Emerging Markets ESG Screened UCITS ETF 1C 👉 Scoprilo su Scalable Capital | +14.75% | 0.25% | 16.91% | Investimento ESG nei mercati emergenti | |||||

| Vanguard FTSE Emerging Markets UCITS ETF (Dist) 👉 Scoprilo su Fineco | +13,21% | 0.22% | 14,92% | Rendita periodica e costi contenuti |

| NOME ETF | RENDIMENTO 1Y | TER | VOLATILITÀ 1Y | IDEALE PER: | |||||

|---|---|---|---|---|---|---|---|---|---|

| iShares MSCI EM ex-China UCITS ETF USD (Ticker Acc) 👉 Scoprilo su Fineco | +2,41% | 0,18% | 14,36% | Ridurre l’esposizione alla Cina | |||||

| iShares Core MSCI Emerging Markets IMI UCITS ETF 👉 Scoprilo su XTB | +11,02% | 0,18% | 15,21% | ETF principale sui mercati emergenti | |||||

| Xtrackers MSCI Emerging Markets ESG Screened UCITS ETF 1C 👉 Scoprilo su Scalable Capital | +14.75% | 0.25% | 16.91% | Investimento ESG nei mercati emergenti | |||||

| Vanguard FTSE Emerging Markets UCITS ETF (Dist) 👉 Scoprilo su Fineco | +13,21% | 0.22% | 14,92% | Rendita periodica e costi contenuti |

ETF con esposizione globale: scelte sintetiche e semplificate

Per esposizione globale semplificata preferire ETF All‑World o MSCI World a basso TER e ad accumulo: riducono la necessità di titoli singoli e sono idonei come nucleo del portafoglio (core).

Confronto ETF globali sintetici e semplificati

| Nome ETF | Rendimento 1Y | TER | Volatilità 1Y | Ideale per | |||||

|---|---|---|---|---|---|---|---|---|---|

| iShares MSCI ACWI UCITS ETF (Acc) | +10,92% | 0,20% | 15,30% | Esposizione globale completa e semplificata | |||||

| Xtrackers MSCI World Swap UCITS ETF 4C EUR Hedged | +14,30% | 0,39% | 16,11% | Esposizione globale con copertura cambio, investitori esperti |

| Nome ETF | Rendimento 1Y | TER | Volatilità 1Y | Ideale per | |||||

|---|---|---|---|---|---|---|---|---|---|

| iShares MSCI ACWI UCITS ETF (Acc) | +10,92% | 0,20% | 15,30% | Esposizione globale completa e semplificata | |||||

| Xtrackers MSCI World Swap UCITS ETF 4C EUR Hedged | +14,30% | 0,39% | 16,11% | Esposizione globale con copertura cambio, investitori esperti |

Suggerimento: per il 2026, l’iShares MSCI ACWI UCITS ETF rappresenta il miglior compromesso tra semplicità, diversificazione e costi, mentre Xtrackers World Hedged rimane un’alternativa avanzata per chi cerca copertura valutaria.

DOVE COMPRARE QUESTI ETF

INTERACTIVE BROKERS offre: ampia selezione di ETF provenienti da diversi fornitori, tra cui iShares, SPDR e altri, e negoziabili in numerose borse internazionali. Commissioni competitive per l'acquisto e la vendita di ETF. Strumenti e risorse per la ricerca e l'analisi.

| Nome ETF | Descrizione | TER (%) | Rendimento (Ultimi 3 anni) | Caratteristiche | |||||

|---|---|---|---|---|---|---|---|---|---|

| Vanguard FTSE Developed Europe ex UK UCITS ETF 👉 Scoprilo su Interactive Broker | Diversificazione su larga scala nei mercati europei sviluppati. | 0,10 | +45,07% | Adatto a strategie buy & hold con gestione a vasso costo. | |||||

| Amundi MSCI Emerging Markets UCITS ETF 👉 Scoprilo su Fineco | Performance stabile nei mercati in crescita. | 0,20 | 48,45% | Approccio di gestione sostenibile. | |||||

| Lyxor MSCI Digital Economy UCITS ETF 👉 Scoprilo su XTB | Focus sulla trasformazione digitale. | 0,15 | 40,78% | Ideale per investire nei megatrend tecnologici. | |||||

| Invesco MSCI World UCITS ETF 👉 Scoprilo su Scalable Capital | Esposizione globale, replica fisica. | 0,19 | 27,30% | Ampia diversificazione azionaria. |

| Nome ETF | Descrizione | TER (%) | Rendimento (Ultimi 3 anni) | Caratteristiche | |||||

|---|---|---|---|---|---|---|---|---|---|

| Vanguard FTSE Developed Europe ex UK UCITS ETF 👉 Scoprilo su Interactive Broker | Diversificazione su larga scala nei mercati europei sviluppati. | 0,10 | +45,07% | Adatto a strategie buy & hold con gestione a vasso costo. | |||||

| Amundi MSCI Emerging Markets UCITS ETF 👉 Scoprilo su Fineco | Performance stabile nei mercati in crescita. | 0,20 | 48,45% | Approccio di gestione sostenibile. | |||||

| Lyxor MSCI Digital Economy UCITS ETF 👉 Scoprilo su XTB | Focus sulla trasformazione digitale. | 0,15 | 40,78% | Ideale per investire nei megatrend tecnologici. | |||||

| Invesco MSCI World UCITS ETF 👉 Scoprilo su Scalable Capital | Esposizione globale, replica fisica. | 0,19 | 27,30% | Ampia diversificazione azionaria. |

Qui vi lasciamo anche una lista dei migliori broker per ETF.

Migliori ETF obbligazionari

Tra i migliori ETF obbligazionari troviamo strumenti pensati sia per la stabilità e protezione dai tassi sia per rendimento aggiuntivo tramite esposizione a mercati emergenti o corporate.

ETF core - stabilità e protezione

Gli ETF a breve o media durata su obbligazioni governative globali offrono rifugio dagli shock di mercato e protezione dall’inflazione (vedi ETF difensivi), con volatilità contenuta.

| Nome ETF | Rendimento 3Y | TER | Volatilità 1Y | Distribuzione | Ideale per | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| First Trust Low Duration Global Government Bond UCITS ETF EUR Hedged | +4,84% | 0,55% | 1,90% | Trimestrale (~2%) | Rifugio obbligazionario breve-medio termine, protezione cambio | ||||||

| iShares USD Corporate Bond Interest Rate Hedged UCITS ETF | +26,10% | 0,25% | 8,17% | Accumulazione | Corporate investment grade con copertura tassi |

| Nome ETF | Rendimento 3Y | TER | Volatilità 1Y | Distribuzione | Ideale per | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| First Trust Low Duration Global Government Bond UCITS ETF EUR Hedged | +4,84% | 0,55% | 1,90% | Trimestrale (~2%) | Rifugio obbligazionario breve-medio termine, protezione cambio | ||||||

| iShares USD Corporate Bond Interest Rate Hedged UCITS ETF | +26,10% | 0,25% | 8,17% | Accumulazione | Corporate investment grade con copertura tassi |

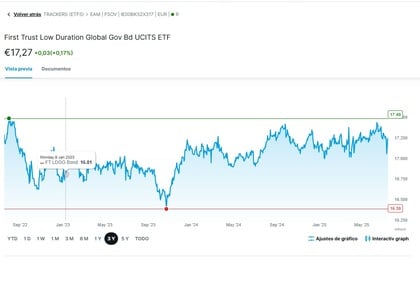

Il seguente grafico dimostra perché pensiamo che sia meglio formare una scala RF. La caduta del First Trust Low Duration Global Government Bondè stata inferiore e il suo recupero migliore rispetto ad altri ETF più tradizionali con scadenze e durate più lunghe.

Sotto nel grafico possiamo apprezzare che in termini di redditività propria dell'ETF, la ripresa è evidente dopo il calo registrato nel 2021, quando i tassi hanno iniziato a salire. Di conseguenza, le obbligazioni a medio e lungo periodo hanno perso il loro valore sul mercato secondario.

*71% dei conti al dettaglio di CFD perde denaro.

ETF tematici o complementari

Questi ETF permettono di integrare la componente obbligazionaria con protezione dall’inflazione o esposizione ai mercati emergenti.

| Nome ETF | Rendimento 3Y | TER | Volatilità 1Y | Distribuzione | Ideale per | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| Lyxor USD 10Y Inflation Expectations UCITS ETF – Acc | +31,10% | 0,25% | 8,55% | Accumulazione | Protezione dall’inflazione, diversificazione tematica | ||||||

| iShares China CNY Bond UCITS ETF USD Hedged (Dist) | +27,63% | 0,40% | 7,20% | Distribuzione | Esposizione obbligazionaria emergenti in CNY con copertura USD |

| Nome ETF | Rendimento 3Y | TER | Volatilità 1Y | Distribuzione | Ideale per | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| Lyxor USD 10Y Inflation Expectations UCITS ETF – Acc | +31,10% | 0,25% | 8,55% | Accumulazione | Protezione dall’inflazione, diversificazione tematica | ||||||

| iShares China CNY Bond UCITS ETF USD Hedged (Dist) | +27,63% | 0,40% | 7,20% | Distribuzione | Esposizione obbligazionaria emergenti in CNY con copertura USD |

ETF satellite - maggiore rischio e rendimento

Questi ETF offrono rendimenti più alti ma comportano rischio di credito e volatilità superiore, adatti a portafogli più aggressivi.

| Nome ETF | Rendimento 3Y | TER | Volatilità 1Y | Distribuzione | Ideale per | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| UBS ETF (LU) J.P. Morgan USD EM Diversified Bond 1-5 UCITS ETF A‑dis | +9,43% | 0,35% | 7,32% | Distribuzione | Obbligazioni emergenti breve-media durata, profilo rischio maggiore | ||||||

| iShares USD Intermediate Credit Bond UCITS ETF | +8,12% | 0,15% | 8,28% | Accumulazione | Corporate bond a rischio moderato |

| Nome ETF | Rendimento 3Y | TER | Volatilità 1Y | Distribuzione | Ideale per | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| UBS ETF (LU) J.P. Morgan USD EM Diversified Bond 1-5 UCITS ETF A‑dis | +9,43% | 0,35% | 7,32% | Distribuzione | Obbligazioni emergenti breve-media durata, profilo rischio maggiore | ||||||

| iShares USD Intermediate Credit Bond UCITS ETF | +8,12% | 0,15% | 8,28% | Accumulazione | Corporate bond a rischio moderato |

*71% dei conti al dettaglio di CFD perde denaro.

Ma per conoscere la lista completa di questi, vedi: migliori exchange traded fund obbligazionari, ETF obbligazionari high yield,

Il miglior ETF/ETC oro

L'oro è spesso usato come bene rifugio; la forma più semplice per investire è tramite ETC che replicano fisicamente il metallo custodito in caveau LBMA. Per investitori in EUR, i prodotti con copertura valutaria riducono l’esposizione al cambio.

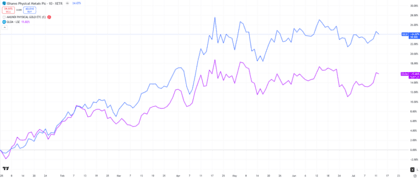

Il iShares Physical Gold EUR Hedged ETC offre esposizione 1:1 al prezzo spot dell’oro tramite obbligazioni garantite, sostenute da oro fisico custodito secondo le norme LBMA Good Delivery in casseforti segregate di JPMorgan.

Per conoscere la lista completa di questi vedi: miglior ETF oro

La copertura ha migliorato la performance di quasi 10 punti percentuali rispetto a ETF non coperti:

Ideale per: investitori con strategie tattiche o per chi vuole aggiungere un asset rifugio in portafoglio, come nella strategia All Weather o Golden Butterfly.

Migliori ETF a dividendo

Gli ETF a dividendo raccolgono società che distribuiscono cedole regolari, utili per generare cash flow. Ideali per chi cerca reddito, ma ricordare la volatilità azionaria e l’effetto fiscale sulle cedole.

Un esempio è il VanEck Morningstar Developed Markets Dividend Leaders (TDIV), che seleziona società solide con storici dividendi sostenibili.

ETF tematici e momentum: rischi specifici e gestione

I tematici e gli ETF basati su fattori offrono esposizione a trend ma comportano rischi: elevata concentrazione, rischio di timing, turnover elevato e benchmark poco consolidati. Per ridurre il rischio: usarli come satellite (5 - 20% portafoglio), orizzonte minimo 5 - 10 anni, e applicare regole di gestione tattica.

Esempio: un tematico robotica con TER 0,45% e turnover 40% può avere costi impliciti superiori a un core MSCI World a TER 0,20%; confrontare esposizione geografica e top‑10 per evitare duplicazioni.

Principali temi e opportunità 2026

- Mobilità elettrica e batterie: Veicoli elettrici, batterie al litio

- Uranio e nuclear energy: ETF Uranio

- Cambiamenti demografici: Healthcare o su salute

- Momentum e volatilità: ETF VIX

I migliori ETF da comprare e tenere per il lungo termine

Gli ETF a lungo termine sono strumenti ideali per chi cerca crescita stabile e diversificazione. Permettono di costruire un portafoglio solido con esposizione globale, dividendi e settori in crescita, mantenendo un profilo di rischio coerente con un investimento duraturo.

Tipologie di ETF suggeriti

| Categoria | Esempi di ETF | Motivazione | Ideale per | ||||

|---|---|---|---|---|---|---|---|

| ETF azionari globali | S&P 500, MSCI World | Diversificazione geografica e settoriale, crescita stabile nel lungo periodo | Investitori che vogliono un nucleo globale del portafoglio | ||||

| ETF a dividendo | VanEck Dividend Leaders, SPDR Global Dividend Aristocrats | Flussi di reddito regolari e reinvestimento dei dividendi | Chi cerca reddito periodico da azioni solide | ||||

| ETF value | iShares Edge MSCI World Value, SPDR MSCI Europe value | Replica società sottovalutate con potenziale di rivalutazione | Investitori con focus su fondamentali e crescita sostenibile | ||||

| ETF settoriali / tematici | Tecnologia, salute, ETF sui semiconduttori, energie rinnovabili, ETF su rame, veicoli elettrici | Esporre il portafoglio a trend strutturali e settori in crescita | Satellite del portafoglio per opportunità extra | ||||

| ETF di nicchia / innovazione | ETN sul grafene, AI, metaverso | Investimenti ad alto rischio e potenziale rendimento elevato | Investitori speculativi che cercano diversificazione tematica |

| Categoria | Esempi di ETF | Motivazione | Ideale per |

| ETF azionari globali | S&P 500, MSCI World | Diversificazione geografica e settoriale, crescita stabile nel lungo periodo | Investitori che vogliono un nucleo globale del portafoglio |

| ETF a dividendo | VanEck Dividend Leaders, SPDR Global Dividend Aristocrats | Flussi di reddito regolari e reinvestimento dei dividendi | Chi cerca reddito periodico da azioni solide |

| ETF value | iShares Edge MSCI World Value, SPDR MSCI Europe value | Replica società sottovalutate con potenziale di rivalutazione | Investitori con focus su fondamentali e crescita sostenibile |

| ETF settoriali / tematici | Tecnologia, salute, ETF sui semiconduttori, energie rinnovabili, ETF su rame, veicoli elettrici | Esporre il portafoglio a trend strutturali e settori in crescita | Satellite del portafoglio per opportunità extra |

| ETF di nicchia / innovazione | ETN sul grafene, AI, metaverso | Investimenti ad alto rischio e potenziale rendimento elevato | Investitori speculativi che cercano diversificazione tematica |

Strategie di utilizzo

- Core-satellite: ETF globali e a dividendo costituiscono il core, mentre value e settoriali servono come satellite per incrementare crescita e diversificazione.

- Gestione del rischio: ETF monetari o obbligazionari a breve termine possono integrare la parte di liquidità e protezione del portafoglio.

Altri ETF da considerare

- Settoriali: ETF su turismo, e gli ETF su Global Energy.

DOVE COMPRARE QUESTI ETF

SCALABLE CAPITAL offre: ETF di diverse classi di asset. Commissioni trasparenti e competitive per l'acquisto e la vendita di ETF. Non applica commissioni di gestione aggiuntive. Inoltre, dal 18 febbraio e fino al 25 marzo 2026, i nuovi clienti possono ricevere un bonus di 25€ in quote di uno Scalable World ETF al completamento dei requisiti entro il 25 settembre 2026.

Migliori ETF su Borsa Italiana

Per gli investitori retail italiani, gli ETF quotati su Borsa Italiana rappresentano una scelta comoda e sicura per costruire portafogli diversificati e a lungo termine. Sono facilmente acquistabili tramite i principali broker italiani e offrono alta liquidità, diversificazione geografica e settoriale.

Perché scegliere questi ETF

- Accessibilità: Quotati su Borsa Italiana, acquistabili facilmente dai broker retail.

- Diversificazione: Coprono mercati sviluppati, emergenti e settoriali.

- Performance consolidata: Buoni risultati negli ultimi 5 anni.

- Fiscalità vantaggiosa: Facilitano la gestione di plusvalenze e minusvalenze.

Questi ETF rappresentano un ottimo punto di partenza per costruire un portafoglio solido e diversificato nel 2026, con strumenti core e satelliti tematici facilmente negoziabili sul mercato italiano.

ETF con le migliori performance YTD e per orizzonte 3 anni

Le top performance degli ultimi 12 mesi e 3 anni possono essere influenzate da ETF che includono derivati su asset volatili. Nel confronto, privilegiamo ETF con replica trasparente e patrimonio consolidato. in pancia derivati sulle criptovalute o che le seguono attraverso note di debito.

DOVE COMPRARE QUESTI ETF

INTERACTIVE BROKERS offre: un'ampia selezione di ETF provenienti da diversi fornitori, tra cui iShares, SPDR e altri. Copre obbligazioni. Commissioni competitive per l'acquisto e la vendita di ETF.

ETF con le migliori performance YTD

| ETF | TER | RENDIMENTO YTD | VOLATILITÀ 1Y | ||||

|---|---|---|---|---|---|---|---|

| iShares MSCI Turkey UCITS ETF (Ticker: ITKY) | 0,74% | 45,96% | 37,69% |

| ETF | TER | RENDIMENTO YTD | VOLATILITÀ 1Y |

| iShares MSCI Turkey UCITS ETF (Ticker: ITKY) | 0,74% | 45,96% | 37,69% |

Migliori ETF azionari europei a 3 anni

Ecco la selezione dei migliori ETF azionari europei degli ultimi 3 anni:

| ETF | TER | RENDIMENTO 3Y | VOLATILITÀ 3Y | ||||

|---|---|---|---|---|---|---|---|

| SPDR MSCI Europe Energy UCITS ETF (Ticker: STNGL) | 0,18% | +21,53% | 20,58% | ||||

| Lyxor EURO STOXX Banks UCITS ETF - Acc (Ticker: BNKLY) | 0,30% | +4,85% | 20,99% | ||||

| Invesco EURO STOXX Optimised Banks UCITS ETF (Ticker: S7XE) | 0,30% | +236,37% | 22,30% |

| ETF | TER | RENDIMENTO 3Y | VOLATILITÀ 3Y |

| SPDR MSCI Europe Energy UCITS ETF (Ticker: STNGL) | 0,18% | +21,53% | 20,58% |

| Lyxor EURO STOXX Banks UCITS ETF - Acc (Ticker: BNKLY) | 0,30% | +4,85% | 20,99% |

| Invesco EURO STOXX Optimised Banks UCITS ETF (Ticker: S7XE) | 0,30% | +236,37% | 22,30% |

*71% dei conti al dettaglio di CFD perde denaro.

Migliori ETF per paese a 3 anni

Poiché a volte c'è più di un ETF per ogni paese, elencherò solo l'ETF con la migliore performance per quel paese, in modo da avere i 3 paesi con la migliore performance negli ultimi 3 anni.

| ETF | TER | RENDIMENTO 3Y | VOLATILITÀ 3Y | ||||

|---|---|---|---|---|---|---|---|

| WisdomTree Japan Equity UCITS ETF USD Hedged Acc (Ticker: DXJH) | 0,48% | +83,46% | 23,04% | ||||

| HSBC MSCI Mexico Capped UCITS ETF USD (Ticker: HMXC) | 0,50% | +65,85% | 19,47% | ||||

| Invesco MSCI Saudi Arabia UCITS ETF (Ticker: MSAD) | 0,50% | -23,82% | 15,79% | ||||

| iShares Core MSCI EM IMI UCITS ETF | 0,18% | +20,38% | 14,24% |

| ETF | TER | RENDIMENTO 3Y | VOLATILITÀ 3Y |

| WisdomTree Japan Equity UCITS ETF USD Hedged Acc (Ticker: DXJH) | 0,48% | +83,46% | 23,04% |

| HSBC MSCI Mexico Capped UCITS ETF USD (Ticker: HMXC) | 0,50% | +65,85% | 19,47% |

| Invesco MSCI Saudi Arabia UCITS ETF (Ticker: MSAD) | 0,50% | -23,82% | 15,79% |

| iShares Core MSCI EM IMI UCITS ETF | 0,18% | +20,38% | 14,24% |

Se vuoi allargare davvero lo sguardo oltre Europa e USA, ha senso ragionare per aree geografiche e temi: dagli ETF con focus sulla Russia e sui mercati emergenti come anche gli ETF sulla Turchia, fino all’Asia, dove spesso la domanda è più pratica, come per investire in ETF in India e dove investire in Cina in base a settori e indici di riferimento.

Per chi invece cerca esposizione “macro” legata a crescita demografica e risorse, vale la pena considerare anche il filone Africa, inclusi gli ETF sull'Africa più orientati all’energia, per comprare petrolio in borsa o gli ETF sul gas naturale.

| ETF | TER | RENDIMENTO 3Y | VOLATILITÀ 3Y | ||||

|---|---|---|---|---|---|---|---|

| iShares MSCI South Africa UCITS ETF (Ticker: IUSA) | 0,65% | +43,18% | 24,45% | ||||

| Amundi Pan Africa UCITS ETF (Ticker: PAFT) | 0,85% | +39,06% | 16,18% | ||||

| Xtrackers MSCI EFM Africa Top 50 Capped Swap UCITS ETF 1C (Ticker: XMKA) | 0,65% | +33,39% | 18,48% |

| ETF | TER | RENDIMENTO 3Y | VOLATILITÀ 3Y |

| iShares MSCI South Africa UCITS ETF (Ticker: IUSA) | 0,65% | +43,18% | 24,45% |

| Amundi Pan Africa UCITS ETF (Ticker: PAFT) | 0,85% | +39,06% | 16,18% |

| Xtrackers MSCI EFM Africa Top 50 Capped Swap UCITS ETF 1C (Ticker: XMKA) | 0,65% | +33,39% | 18,48% |

DOVE COMPRARE QUESTI ETF

XTB offre: analisi di mercato e calendari economici. Commissioni competitive per l'acquisto e la vendita di ETF. Consente ai propri clienti di negoziare ETF su numerose borse internazionali.

* Investire comporta rischi. Investi in maniera responsabile.

Migliori ETF settoriali a 3 anni

Infine, questi sono gli ETF settoriali con le migliori performance degli ultimi 3 anni. Poiché ne esistono molti simili nello stesso settore, elencherò i migliori settori e i relativi ETF per non essere ripetitivo: energia, infrastrutture, bancario.

| ETF | TER | RENDIMENTO 3Y | VOLATILITÀ 3Y | ||||

|---|---|---|---|---|---|---|---|

| iShares S&P 500 Energy Sector UCITS ETF (Acc) (Ticker: IUES) | 0,15% | +7,43% | 24,98% | ||||

| Invesco Morningstar US Energy Infrastructure MLP UCITS ETF Dist (Ticker: MLPD) | 0,50% | +33,19% | 18,91% | ||||

| Amundi EURO STOXX Banks (DR) UCITS ETF - Acc (Ticker: LYBK) | 0,50% | +242,54% | 22,30% |

| ETF | TER | RENDIMENTO 3Y | VOLATILITÀ 3Y |

| iShares S&P 500 Energy Sector UCITS ETF (Acc) (Ticker: IUES) | 0,15% | +7,43% | 24,98% |

| Invesco Morningstar US Energy Infrastructure MLP UCITS ETF Dist (Ticker: MLPD) | 0,50% | +33,19% | 18,91% |

| Amundi EURO STOXX Banks (DR) UCITS ETF - Acc (Ticker: LYBK) | 0,50% | +242,54% | 22,30% |

*Questo non è un consiglio di investimento.

Come abbiamo selezionato i migliori ETF: criteri, data e metodologia

In questa sezione spieghiamo la metodologia completa e riproducibile usata per selezionare i "Migliori ETF 2026".

Universi considerati: tutti gli ETF registrati alla vendita in Italia o quotati su mercati accessibili ai risparmiatori italiani. Filtri di inclusione: patrimonio gestito minimo EUR 50 milioni (garanzia di liquidità), strumenti UCITS (esclusi ETN e note strutturate).

Metriche e pesi nella valutazione: TER (20%), AUM/liquidità (15%), tracking difference/tracking error (20%), performance netta 1/3/5 anni (15%), qualità della replica: fisica vs sintetica e uso di collateral (10%), copertura valutaria e politica dividendi (10%), criteri ESG documentati (10%).

Processo di controllo qualità: verifiche incrociate con provider, Morningstar Direct e dati di mercato; screenshot conservati per audit. Per ogni ETF assegniamo un giudizio sintetico (Core / Satellite / Speculativo) con motivazione.

Anche se non abbiamo menzionato qui, esistono altri tipi di ETF e opportunità: ETF a leva, ETF Bitcoin, l'Halving di Bitcoin.

Checklist rapida: 7 punti per scegliere un ETF

- Controlla il TER: anche 0,2% incide sul lungo periodo.

- Verifica AUM e liquidità: preferisci ETF con AUM > EUR 50M e volumi giornalieri adeguati.

- Scopri il metodo di replica: fisica preferibile per trasparenza; sintetica può avere rischio controparte.

- Leggi la politica di distribuzione: accumulo per lungo termine, distribuzione per reddito corrente.

- Guarda la tracking difference storica: valori costantemente bassi indicano buona replica.

- Analizza la composizione dell’indice: esposizione settoriale e concentrazione top‑10.

- Controlla fiscalità e domicilio: impatto su ritenute estere e crediti d’imposta.

👉🏼 Sai davvero come scegliere l'ETF giusto?

Tassazione degli ETF in Italia: regole, esempi numerici e impatto sulle performance nette

Principi generali. Per un investitore residente in Italia, i redditi di capitale (cedole e proventi da ETF distributivi) e le plusvalenze sono tassati come redditi diversi con imposta sostitutiva del 26%, salvo alcune eccezioni su titoli di Stato europei con aliquota ridotta al 12,5% per redditi di natura obbligazionaria. Per ETF domiciliati all'estero valgono ritenute estere e possibilità di credito d’imposta.

Esempio pratico 1 (ETF a distribuzione):

- acquisti ETF per 1.000 EUR e ricevi cedole per 30 EUR/anno; imposta 26% = 7,8 EUR trattenuta o da dichiarare.

Esempio pratico 2 (plusvalenza):

- compri a 10.000 EUR e rivendi a 12.000 EUR (plusvalenza 2.000 EUR, imposta 26% = 520 EUR).

Prima di acquistare verifica (1) domicilio del fondo, (2) politica di distribuzione, (3) regime del conto (amministrato/dichiarativo).

Vedi più in dettaglio la delicata questione delle tasse: tassazione degli ETF in Italia.

Portafogli modello con ETF (3 profili): conservativo, bilanciato, crescita

Presentiamo tre portafogli modello costruiti con ETF per aiutare il risparmiatore italiano.

Crescita (orizzonte 10+ anni): 80% azionario globale (includendo S&P500 e Mercati Emergenti), 10% obbligazionario breve, 10% tematici/commodity (oro, semiconduttori). Ribilanciamento: semestrale/annuale. Obiettivo: massimizzare crescita accettando volatilità.

Conservativo (orizzonte 3 - 5 anni): 60% ETF obbligazionari a breve durata EUR hedged, 20% monetari/short-term, 20% azionario globale a bassa volatilità. Ribilanciamento: annuale. Obiettivo: preservare capitale limitando inflazione.

Bilanciato (orizzonte 5 - 10 anni): 40% azionario globale (MSCI World/All‑World), 30% obbligazionario investment grade 5 - 10 anni, 20% mercati emergenti, 10% tematici/commodities. Ribilanciamento: semestrale. Obiettivo: crescita moderata con diversificazione.

Ecco alcune guide dedicate per questo tipo di investimento:

- ETF ESG (Ambientali, Sociali e di Governance)

- Investire in acqua, che puntano su aziende legate alla gestione, distribuzione e trattamento delle risorse idriche.

- ETF tematici focalizzati su questo settore: Cybersecurity ETF.

Investi in ETF con PIC o PAC

Quando si decide di investire negli ETF, è possibile scegliere tra due approcci principali: il PIC (Piano di Investimento di Capitale) e il PAC (Piano di Accumulo del Capitale). Il PIC prevede un investimento in un’unica soluzione, utile se si dispone di una somma già disponibile e si punta a cogliere un'opportunità di mercato.

Il PAC, invece, consente di investire somme più piccole a cadenza regolare, riducendo il rischio legato alla volatilità grazie alla mediazione del prezzo d'acquisto nel tempo. Entrambe le strategie sono valide: la scelta dipende dal profilo di rischio e dalla disponibilità di capitale dell’investitore.

- 2% annuo di interessi sulla liquidità.

- PAC a partire da 1 euro.

- Possibilità di investire in frazioni di criptovalute.

- Accesso ad azioni, ETF, ETP crypto, certificati e private equity.

Gli investimenti comportano rischi e il valore può variare, con possibili perdite.

Disclaimer: